Тема 1. Классификация финансово-кредитных институтов, основные подходы к оценке стоимости

Традиционно при оценке рыночной стоимости любого актива и бизнеса используют три подхода: затратный, сравнительный и доходный. Результаты расчетов, взвешенные разными методами, позволяют получить интегральную оценку стоимости бизнеса.

Однако, специфика финансово-кредитных организаций (институтов) вносит определенные коррективы при осуществлении их оценки.

Оценка рыночной стоимости коммерческого банка, его бизнеса характеризуется следующими особенностями:

— сочетание в деятельности банка традиционных функций финансового

посредника (между депозиторами средств и потребителями, перераспределения финансовых средств между регионами, отраслями, хозяйствующими субъектами) с возрастающей ролью производителя финансовых услуг и продуктов;

— жесткий надзор за деятельностью банков со стороны Банка России и

других госорганов (обязательные нормативы, проверки, многоплановая

отчетность, требования к ликвидности, резервированию);

— небольшая доля собственного капитала в пассивах (в среднем до 10%),

большая доля привлеченных средств, включая заемные, краткосрочный

характер пассивов (80% пассивов российских банков — краткосрочные).

— большая роль (в создании стоимости банка) нематериальных активов:

качество бизнес-процессов, оргструктура, квалификация персонала, система управления и т. д.), включая гарантии по страхованию вкладов;

— значительные риски, связанные со структурой и качеством активов и

пассивов, характером выполняемых операций.

Опираясь на специфические особенности банковского бизнеса, рассмотрим возможность применения каждого подхода к оценке данного финансового института.

Затратный подход заключается в поэлементной оценке рыночной стоимости активов и обязательств банка и обусловлен различием результатов балансовой и рыночной оценки составляющих активов и пассивов банка.

При оценке действующего банка используется метод чистых активов, при решении о ликвидации или покупке банка используется метод ликвидационной стоимости. При этом можно выделить в рамках затратного подхода и ряд вспомогательных, специфических методов оценки, позволяющих определить рыночную стоимость всех составляющих активов банка адекватными методами (нематериальные активы, вложения в ценные бумаги, кредитный портфель, портфель валют, недвижимость и т. д.), и обязательств (выпущенные векселя, облигации, сертификаты, депозиты, полученные кредиты).

В соответствии с Письмом Центрального Банка от 28.10.1996 г. № 350 чистые активы— это активы, свободные от обязательств, что соответствует понятию собственных средств(капитала) применительно к кредитной организации. В связи с этим в отношении кредитной организации вместо показателя чистых активов рассчитывается показатель собственных средств (капитала). В соответствии с Инструкцией № 1 «О порядке регулирования деятельности банков» Банка России при расчете норматива достаточности собственных средств (капитала) банка используется понятие активов, взвешенных с учетом риска; при расчете норматива общей ликвидности — понятие ликвидных активов и «активов за минусом остатков на счетах...». В некоторых рейтингах понятие чистых активов банка отличается от собственных средств и определяется суммой ликвидных активов, рисковых активов, защиты капитала и ФОРа:

Ликвидные активы(ЛА) — активы банка, обладающие минимальным сроком «активизации» в качестве средств платежа. Это все средства банка в кассе, на корреспондентских счетах в других банках, в резервах Центрального Банка.

Счета: 202а + 30102а + 30104а + 30106а + 30114а + 30115а + 30119а + 30208а + 30210а + 30402а + 30404а + 30406а + 30409а + 32301а + 31901а + 31902а

Активы работающие (рисковые)(АР) — сумма средств, предоставленных кому-либо или причитающихся от кого-либо на тех или иных условиях, подразумевающих возможность невозврата по тем или иным причинам. Включают в себя выданные кредиты (ссудная задолженность), приобретенные ценные бумаги, лизинг, факторинг и т. п.

Рассчитывается путем вычитания из суммарных активов банка показателей «ликвидные активы», «защита капитала», «фонд обязательного резервирования» и резервов под потери и обесценивание различных категорий активов.

Защита капитала (ЗК)— величина капиталовложений в имущество и иную материальную собственность банка (земля, недвижимость, оборудование, драгоценные металлы и т. д.). Термин «защита капитала» подчеркивает роль этого вида активов в условиях инфляции.

Счета: 20302а + 20303а + 20305а + 20306а + 20308а + 20316а + 20401а + 20403а + 20404а + 6040*а + 6050*а - 606п + 60901а + 60902а - 60903п + 60701а + 610а + 61101а + 61102а - бИОЗп - 61201п + 61202а - 61203п + 61204а

Фонд обязательных резервов (ФОР):30202а + 30204а

Чистые активы = Ликвидные активы + Рисковые активы +

+ Защита капитала + ФОР

Расчет балансовой стоимости собственных средств (капитала) банка производится на основании Положения Центрального Банка РФ от 10.02.2003 г. № 215-П «О методике определения собственных средств (капитала) кредитных организаций».

Рыночная стоимостьсобственного капитала банка при затратном подходе (метод чистых активов) будет определяться как разность между рыночной стоимостью активов (активов, переоцененных с учетом инфляции, конъюнктуры рынка, ликвидности) и рыночной стоимостью обязательств банка (VE = VA-VD).

Для оценки рыночной стоимости некоторых активов банка рекомендуется использовать методические рекомендации, утвержденные Указом ЦБ РФ от 13.11.1997 г. № 18-У «О введении в действие новой редакции методических рекомендаций о порядке оценки мероприятий по финансовому оздоровлению (планов санации), утвержденных письмом Банка России от 08.09.1997 г. № 513». Следует отметить, что, несмотря на жесткую регламентацию деятельности банков, оценка рыночной стоимости их активов, как и собственного капитала, процесс очень трудоемкий, т. к. требуется детальное раскрытие внутренней информации по каждой статье.

Затратный подход отражает ранее понесенные затраты на создание актива или обязательства и не учитывает будущих потоков, генерируемых этими активами или обязательствами. Кроме этого, в практике оценки стоимости российских банков существует проблема оценки скрытых активов.

В российской практике к скрытым активамможно отнести, например, дружественные отношения с арендодателем, позволяющие существенно экономить на издержках, личные связи сотрудников в деловых кругах и органах власти, наличие уникальных банковских технологий (продукты, аналитические инструменты, технология документооборота), которые могут представлять интерес для покупателя. Безусловно, важный скрытый актив — личные отношения старых сотрудников с клиентурой. Оптимальное использование подобного актива может быть связано с определенными трудностями: к сожалению, деловая этика далеко не всегда оказывается на высоте. Отчасти это связано с тем, что значительную часть оплаты труда банковские служащие получают при помощи определенных схем (что является вынужденной мерой ввиду крайне неблагоприятного налогообложения, а сейчас — и недоверия к государству). К сожалению, привести официальную статистику не удается, но многие сталкивались с неурегулированностью расчетов при увольнении. Поэтому клиентские менеджеры нередко опасаются, что новые хозяева их «кинут». Проблема может быть решена только на договорной основе, при этом соглашением должны быть защищены интересы обеих сторон.

Если с оценкой балансовых обязательств осложнения возникают весьма редко, то скрытые обязательства— то есть обязательства, не учтенные по балансу и внебалансовым счетам — могут создать для нового владельца большие проблемы. Основными видами скрытых обязательств, как показывает современная практика, являются неучтенные векселя и гарантии (и авали, как разновидности гарантий). Такие обязательства возникают или как результат злоупотреблений высшего руководства (наемных менеджеров), или как результат определенных расчетов между участниками банка. Выявить неучтенные обязательства для потенциального покупателя самостоятельно практически невозможно — вот одна из главных причин того, что банковские слияния и поглощения в России идут медленно. При этом следует осознать, что покупатель несет кредитный риск, не известный по размеру и в неясные сроки.

Сравнительный подходтак же, как и затратный, не учитывает перспектив развития объекта оценки. Его невозможно применить, если: 1) отсутствует активный рынок соответствующего товара (акций, активов), и 2) отсутствует информация, статистические данные о котировках акций банков, сделках слияния и поглощения, о результатах оценки различных банков. Суть методов сравнительного подхода (метод сделок, метод рынка капитала, метод отраслевых коэффициентов) состоит в выборе объекта-аналога, сборе данных о его стоимости и корректировке ее с помощью системы коэффициентов, отражающих различия между оцениваемым объектом и объектом-аналогом. В связи с неразвитостью рынка акций банков, отсутствием открытых, прозрачных данных о расчетной или фактической (рыночной) стоимости банков и их акций этот подход редко используется при оценке рыночной стоимости банковского бизнеса в России. За рубежом в условиях развитого рынка акций, включающего и акции банков, этот подход занимает в оценке должное место, даже при оценке отдельных составляющих активов и пассивов.

Если бы по котировкам нескольких банков можно было бы определять среднеотраслевой (или даже более дифференцированно — по группам банков разной размерности) коэффициент Р/Е ratio, то цену акции оцениваемого (j) банка Pj можно было бы определить по формуле:

PJ=P/E х EPSJ, (1)

гдеEPSj — чистая прибыль j-ro банка за год, приходящаяся на одну акцию j-ro банка в обращении.

Например, Р/Е = 5, а годовая чистая прибыль (j) банка EPS = 200 млн руб., число акций в обращении -10 млн шт. Рыночная цена одной акции этого банка 100 руб., и расчетная рыночная стоимость акционерного (собственного) капитала равна 1 млрд руб..

Наряду с коэффициентом Р/Е ratio используются также коэффициенты P/BV, P/Sales и другие. Если известно среднеотраслевое значение отношения цены акции к балансовой стоимости (P/BV)[1] и балансовая стоимость акции (BVj) оцениваемого банка, то рыночная стоимость акционерного капитала (Vej) этого банка будет равна Vej = P/BVxBVjx N.

Доходный подход основан на прогнозировании денежных потоков банка в перспективе и их приведении к настоящему (или будущему) моменту времени. Для банков растущих, созданных на базе новых технологий обслуживания клиентов (Интернет-бэнкинг, телефонный бэнкинг, виртуальные банки), этот подход к оценке бизнеса банка в целом и его акций является единственно приемлемым.

Основными методами, используемыми при доходном подходе, являются методы DCF (discountedcashflow) дисконтирования денежных потоков, метод капитализации, метод добавленной экономической стоимости (EVA) и др. Важным принципом использования метода дисконтированных денежных потоков (DCF) является разграничение задач:

1) оценки рыночной стоимости бизнеса или компании (банка)в целом,

основанной на прогнозировании и дисконтировании свободного денежного потока (FCF), генерируемого деятельностью банка с определенной

структурой активов и пассивов;

2) иоценки рыночной стоимости акционерного (собственного) капитала

банка,основанной на прогнозировании и дисконтировании остаточного

денежного потока «к акционерам» (FCFE).

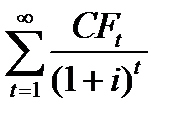

В общем виде формула определения рыночной стоимости актива (бизнеса) методом DCF имеет известный вид:

(2)

(2)

гдеCFt — денежный поток, генерируемый активом (бизнесом), в t-ый момент

времени, i — ставка дисконтирования.

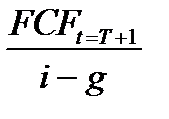

При условии (допущении) стабильности (роста или снижения) величины денежного потока в долгосрочном периоде формула (2) принимает вид:

(3)

(3)

гдеI — ставка капитализации.

Ставка капитализации отличается от ставки дисконтирования тем, что ставка дисконтирования используется при расчетах для неограниченного времени, а ставка капитализации соответствует ограниченному времени работы объекта оценки; CF — среднегодовой денежный поток.

Метод расчета рыночной стоимости объекта оценки с использованием формулы (3) называется методом капитализации и может использоваться с большими допущениями, когда необходимо сделать экспресс-оценку стоимости в сжатые сроки.

Выделяют следующие подходы к оценке банков:

— внешняя оценка,

— внутренняя оценка,

— оценка собственного (акционерного) капитала,

— оценка стоимости банка в целом.

Внешняя оценка стоимости банка производится, как правило, на основе общедоступной информации, которая не составляет ее коммерческую тайну. К такой информации обычно относят баланс кредитной организации, годовой отчет, обращение к акционерам, отчет о прибылях и убытках и некоторые другие источники. С позиции аутсайдера (внешнего пользователя), оценка кредитной организации наиболее трудна ввиду недостатка информации о кредитном, процентном риске и риске ликвидности. Оценить эти риски возможно, лишь располагая внутренними аналитическими данными конкретной кредитной организации (банка), а они для аутсайдера являются недоступными.

Кроме того, аутсайдеры могут испытывать ряд трудностей в оценке кредитной организации в связи с отсутствием у них особых профессиональных навыков. Так, оценка качества кредитного портфеля, суммы прибыли в соотношении с разницей процентных ставок и определение операций кредитной организации, приносящих ей реальный доход, является довольно сложной задачей.

В российских условиях проведение внешней оценки затруднено вследствие специфичности банковской отчетности: баланс кредитной организации и новый план счетов, лишь в некоторых аспектах соответствуют мировым стандартам; отчет о прибылях и убытках не раскрывает той прибыли, которая реально осталась в распоряжении кредитной организации.

В случае внутренней оценки стоимости кредитной организации оценщик располагает всей необходимой информацией для оценки, в том числе и внутренними аналитическими данными о видах предоставления ссуд, о структуре портфеля ценных бумаг, о структуре ресурсов по их видам и их источниках, о размере условно-постоянных затрат кредитной организации.

Главной причиной, по которой проводится внутренняя оценка, является потребность оценить структурные подразделения финансового института с целью применения стоимостных показателей для нужд реорганизации или управления.

Для инсайдера, оценивающего кредитную организацию, основную трудность составляет определение трансфертных цен и оценка издержек для подразделений кредитной организации. Трансфертная цена представляет собой цены на средства, переведенные внутри кредитной организации от одной организационной структуры к другой.

Рыночная стоимость акционерного капитала (собственного)определяется по формуле:

(4)

(4)

гдеFCFEt — чистый денежный поток «к акционерам» банка,

kе — требуемая инвесторами доходность вложений в акции банка.

Для укрупненной оценки рыночной стоимости акционерного капитала как части рыночной стоимости банка наряду с формулой (4) могут использоваться модели прибыли и спрэда.

Однако в деятельности банков как коммерческих предприятий все большую роль играет продажа собственных продуктов и услуг, а не посреднические функции. Поэтому для банков как объектов оценки должны применяться те же принципы и подходы (в частности, «метод единого объекта оценки»), что и для предприятий реального сектора, только с учетом различий в составляющих денежного потока и факторов, влияющих на формирование стоимости собственного и заемного капитала банка.

В соответствии с современными зарубежными работами в области оценки стоимости компаний разных отраслей, включая банки, рыночную стоимость компании в целом методом DCFопределяют по формуле:

(5)

(5)

гдеFCF — чистый денежный поток компании, банка;

WACC — средневзвешенная стоимость капитала компании, банка[2].

Поскольку длительность периода прогнозирования носит неопределенный характер, формулу расчета стоимости компании (5) представляют, как правило, в виде выражения (6), предусматривающего деление периода прогнозирования на два отрезка. Первый из них имеет фиксированную длительность (горизонт), например, 5-7 лет, в течение которых возможен прогноз объемов продаж компании, состояния ее макроэкономической среды и других факторов, от которых зависит кэш-фло и ставка дисконтирования, в отличие от второго, для которого принимаются постоянные значения годового кэш-фло и ставки дисконтирования, характерные для последнего года фиксированного периода прогнозирования. Соответственно, стоимость компании складывается из стоимости на фиксированном горизонте прогнозирования и стоимости на всем последующем оставшемся периоде ее функционирования (остаточной стоимости):

Vc = V(T) + PV(V(T + 1, ∞)) (6)

гдеV(T) — стоимость компании за фиксированный период ее функционирования Т,

V(T + 1, ∞) — остаточная стоимость компании за последующий неопределенный период ее функционирования (terminalvalue), которую, используя формулу Гордона, можно оценить как:

V(T + 1, ∞) =  (7)

(7)

гдеg — среднегодовые темпы прироста свободного кэш-фло, %. Таким образом:

(8)

(8)

Второй важной модификацией формулы оценки стоимости действующей компании является формула, предусматривающая разделение потока FCF на две составляющие: поток, генерируемый действующим бизнесом компании без учета реализации новых инвестиционных проектов, - FCF0, и поток, генерируемый перспективными проектами компании в будущем, - FCFj:

FCFt=FCF0+  (9)

(9)

где n – число новых инвестиционных проектов,

j – номер проекта.

Тогда стоимость компании будет выглядеть так:

V=V0 + Vдоп (10)

где V0 – стоимость компании при условии развития существующего бизнеса и видов продукции и услуг, предоставляемых компанией в момент проведения расчетов;

Vдоп – дополнительная стоимость компании, связанная с реализацией компанией новых инвестиционных проектов, или стоимостная оценка перспектив ее будущего роста, вычисляемая по формуле:

Vдоп =  (11)

(11)

Следовательно, стоимость компании при реализации ею эффективных (NPV>0) инвестиционных проектов увеличивается на величину NPV реализуемых проектов:

Vдоп = V0 +  (12)

(12)

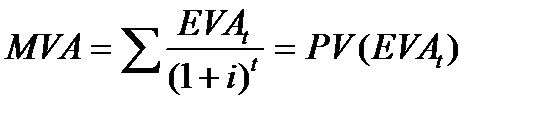

Третья модификация формулы оценки стоимости компании используется в случае, если есть данные последнего баланса компании, позволяющие рассчитать инвестированный в компанию капитал (акционерный и заемный), и возможна оценка добавленной рыночной стоимости компании (MVA):

V = BV + MVA (13)

где BV – балансовая стоимость капитала (собственного и заемного, т.е. все вложенные в компанию средства), инвестированного в компанию на последнюю отчетную дату (по состоянию баланса);

MVA – экономическая добавочная стоимость (marketaddedvalue), приведенная к моменту оценки с помощью ставки дисконтирования, равной средневзвешенной стоимости капитала компании на момент оценки и вычисленная по формуле:

(14)

(14)

где EVA – экономическая добавленная стоимость (economicvalueadded).