Стратегия развития современной банковской системы Российской Федерации

Банковская система (БС)– закрепленная законами форма организации и функционирования в стране специализированных кредитных учреждений. Понятие БС предполагает определение ее составляющих: банки и система.

Банки представляют собой кредитные организации, которые привлекают свободные денежные средства у физических и юридических лиц, аккумулируют и размещают их на основе возвратности, срочности, платности. Банки рассматриваются как посредническая организация, торговое предприятие, владение, субъект финансового рынка, объект надзора и регулирования.

Система – совокупность разных видов взаимосвязанных банков и других кредитных учреждений, действующих в рамках единого финансово-кредитного механизма. БС – понятие неоднозначное, она может быть рассмотрена с ряда позиций – как организационная и как институциональная схема.

Организационная схема объединяет функционирующие в России виды и формы кредита.

Институциональная схема включает совокупность определенных элементов – учреждений и организаций, прямо или косвенно участвующих в банковской деятельности, их задачи, функции и операции (более подробно см.в. 52)

Современная банковская система России двухуровневая. На первом уровне функционирует центральный банк, страны, наделенный эмиссионной, надзорной, законотворческой функциями, а на втором уровне осуществляют свои операции коммерческие банки и др. кредитные организации.

Двухуровневая банковская система имеет связи по горизонтали и вертикали. Вертикальные взаимосвязи — это отношения подчинения между управляющим центром (центральным банком) и низовыми звеньями (коммерческие банки и специализированные банки), а горизонтальные отношения характеризуют равноправное партнерство между субъектами низового уровня. В условиях двухуровневого варианта построения банковской системы происходит дифференциация функций на административно-управленческие (выполняются центральным банком); по обслуживанию хозяйства (осуществляют коммерческие банки).

Центробанк РФ опубликовал экспресс – выпуск «Обзора банковского сектора РФ» № 97 ноябрь 2010 года. Согласно этому документу весной 2010 года банковская система России вышла из кризиса, но темпы ее роста были минимальные. Около 14% «игроков» в октябре 2010 года продолжают испытывать финансовые трудности, а с января 2009 года по октябрь 2010 года количество банков уменьшилось на 7%. Москва продолжает оставаться финансовым центром России – здесь сконцентрирована половина всех банков.

Если по состоянию на 1 января 2009 года на российском рынке действовало 1106 кредитных организаций, то до 1 октября 2010 года дожило всего лишь 1030. За первые шесть месяцев 2010 года с рынка ушли 20 коммерческих организаций, в июле – августе 2010 года – 2, в сентябре 2010 года – 6.

Не все из выживших банков с оптимизмом смотрят в будущее. Если в январе 2009 года о положительном или «нулевым» показателе финансовой прибыли заявили 1050 банков, то в сентябре 2010 года – всего лишь 883. В сентябре 2010 года 147 банков ушли в «минус», а в августе того же года - 197. Для сравнения – на 1 января 2010 года количество «убыточных» банков – 120.

Удельный вес просроченной задолженности в общей сумме кредитов, депозитов и прочих размещенных средств банковского сектора снизился с 5,4% (1 сентября 2010 года) до 5,2% (1 октября 2010 года). С апреля по октябрь 2010 года ежемесячный прирост активов банков колебался в пределах от 0,5 до 2,5% демонстрируя существенную волотильность. За аналогичный период 2009 года этот показатель находился в «коридоре» от 33,8 до 17,9%.

Для банков самым популярным регионом остается Москва и Московская область – здесь находятся 534 кредитных организаций (51,8%). На втором месте Приволжский федеральный округ - 118 (11,5%). На третьем месте – Северо-Западный федеральный округ – 71 (6,9%). На четвертом месте – Северо-Кавказский федеральный округ – 58 (5,6%). Меньше всего банков в Дальневосточном федеральном округе – 29 (2,8%).

1 декабря 2010 года в Госдуме РФ прошло заседание по Стратегии развития банковского сектора до 2015 года.

Стратегия предусматривает действия по четырем основным направлениям:

1. Развитие конкурентной среды в секторе, в том числе с помощью небанковских финансовых посредников (кредитная кооперация, микрофинансовая деятельность). Очевидно, российские банки не в состоянии покрыть спрос населения на кредиты в силу различных причин (как внутренних, так и внешних). А без развития кредитования экономика не получает стимул для роста за счет внутреннего спроса. Я предполагаю, что именно эти факторы повлияли на решение развивать другие формы деятельности по кредитованию. К слову, этим летом был подписан закон "О микрофинансовой деятельности и микрофинансовых организациях", который должен поспособствовать реализации первого пункта Стратегии.

2. Развитие инфраструктуры и технологий, которые позволят Москве отвечать требованиям современного международного финансового центра. Сюда же входит задача по созданию национальной платежной системы.

3. Качественное изменение подходов к банковскому надзору и регулированию, приведение их в соответствие с международными стандартами и требованиями. Здесь, по-видимому, подразумевается расширение практики по вынесению мотивированного суждения сотрудниками ЦБ на различные аспекты деятельности банков, в первую очередь - о связанности заемщиков и оценки концентрации рисков на заемщика. Об этом недавно говорил глава ЦБ Сергей Игнатьев. Из его слов также можно сделать вывод о движении в сторону повышения ответственности руководителей кредитных организаций и введения уголовных наказаний за преднамеренные банкротства и вывод активов.

4. Меры по консолидации сектора. При концентрации 94% активов в 200 банках при их общем количестве свыше 1000, эти меры очевидны. По моей оценке, в перспективе 2-5 лет количество банков в России сократится как минимум на 20%.

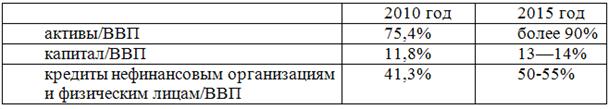

Теоретически, реализация данных мер должна привести к следующим показателям:

Это единственная таблица в Стратегии. На заседании практически все отметили, что из-за отсутствия конкретных цифр, оценок и мер, документ больше напоминает не стратегию, а декларацию.

Остались в стороне вопросы учетной политики, которые были в предыдущих двух стратегиях. Сейчас, например, данные в отчетностях по МСФО и РСБУ иногда полностью противоположны, нужно двигаться к их гармонизации. Директор управления стратегического планирования Сбербанка Дмитрий Тарасов отметил необходимость внедрения электронно-цифровой подписи и электронного документооборота, так как Сбер и другие банки несут огромные расходы по хранению, пересылке, архивированию документов.

Представитель Банка Москвы отметил, что данная Стратегия не согласована со стратегией развития России до 2020 года. По его словам, Стратегия-2015 предусматривает умеренный рост банковского сектора, тогда как в Стратегии-2020 предусмотрен его форсированный рост.

Представитель Агентства по страхованию вкладов сказал, что в Стратегии недостаточно внимания уделено развитию агентства. Помимо сохранения за АСВ функций по санации банков на постоянной основе, оно хотело бы получить право по санации ПИФов и ОФБУ и право по созданию и выводу на организованный рынок ценных бумаг депозитных сертификатов. Ричард Хейнсворт, глава РусРейтинга отметил, что повышение конкуренции в сфере платежей и денежного обращения (пусть и электронного) предусматривает появление новых игроков на рынке - небанковских организаций. Из Стратегии неочевидно, кто будет заниматься их регулированием и контролем. Он также отметил недостаток конкретики относительно мер по повышению ответственности руководителей банков. Например, до сих пор отсутствует правовой статус у кредитного комитета, добавил Дмитрий Мирошниченко из фонда экономических исследований "Центр развития".