Технологий и управления им. к.г. разумовского

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

МОСКОВСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ

ТЕХНОЛОГИЙ И УПРАВЛЕНИЯ ИМ. К.Г. РАЗУМОВСКОГО

Институт «Экономики и бизнеса»

Кафедра «Финансы и кредит»

| «УТВЕРЖДАЮ» Директор института «Экономики и бизнеса» В.Г. Смирнов «16»мая /2012 |

Учебно-методический комплекс

по дисциплине

«ФИНАНСЫ И КРЕДИТ»

Направление подготовки:080503.65 «Антикризисное управление», 080401 .65 «Товароведение и экспертиза товаров»

080105 «Финансовый менеджмент»,

Квалификация (степень):экономист-менеджер, товаровед-эксперт

Форма обучения: очная, заочная, очно-заочная

Срок подготовки: полная программа подготовки, сокращенная программа подготовки

Курс:3

Москва – 2012

ББК – 65.11

УДК – 338.11

Обсужден и одобрен на заседании кафедры «Финансы и кредит» (протокол № 9 от 10 .05. 2012г.).

Утвержден на заседанииУченого совета института Экономики и бизнеса Московского государственного университета технологий и управления (протокол № 8 от 16 мая 2012г.)

Составитель:

Макарова Наталия Сергеевна- доцент кафедры «Финансы и кредит» МГУ ТУ, к.э.н.

Рецензенты:

Морозко Нина Иосифовна –профессор, заведу кафедры «Банковское дело»ВГНА МФРФ

Финансы и кредит: УМК. – М.: МГУТУ, 2012. -196с.

УМК учебной дисциплины «Финансы и кредит» цикла ОПД.Ф.04-080503.65 «Антикризисное управление», цикла ОПД.Р.03- 080401.65 «Товароведение и экспертиза товаров» составлена в соответствии с Государственным образовательным стандартом высшего профессионального образования специальностей 080503.65 «Антикризисное управление», 080401.65 «Товароведение и экспертиза товаров», 080105.65 «Финансы и кредит», и предназначена для студентов всех форм обучения.

© Московский государственный университет

технологий и управления, 2012

109004, Москва, Земляной вал, 73

© Макарова Н.С.

СОДЕРЖАНИЕ

1.Рабочая учебная программа 4

2. Учебно-методическое обеспечение дисциплины 19

3. Учебно-практическое пособие 54

4. Электронное учебно-методическое обеспечение дисциплины 180

5. Материалы, устанавливающие содержание и порядок проведения текущего и промежуточного контроля знаний 180

6. материально-техническое обеспечение дисциплины 191

7. Инновационные методы обучения 191

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

МОСКОВСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ

ТЕХНОЛОГИЙ И УПРАВЛЕНИЯ ИМ. К.Г. РАЗУМОВСКОГО

Институт «Экономики и бизнеса»

Кафедра «Финансы и кредит»

| «УТВЕРЖДАЮ» Директор института «Экономики и бизнеса» В.Г. Смирнов «16»мая /2012 |

Рабочая программа

по дисциплине

«ФИНАНСЫ И КРЕДИТ»

Направление подготовки:080503.65 «Антикризисное управление», 080401 .65 «Товароведение и экспертиза товаров»

080105 «Финансовый менеджмент»,

Квалификация (степень):экономист-менеджер, товаровед-эксперт

Форма обучения: очная, заочная, очно-заочная

Срок подготовки: полная программа подготовки, сокращенная программа подготовки

Курс:3

Москва – 2012

ББК – 65.11

УДК – 338.11

Обсуждена и одобрена на заседании кафедры «Финансы и кредит» (протокол № 9 от 10 .05. 2012г.).

Утверждена на заседанииУченого совета института Экономики и бизнеса Московского государственного университета технологий и управления (протокол № 8 от 16 мая 2012г.)

Составитель:

Макарова Наталия Сергеевна- доцент кафедры «Финансы и кредит» МГУ ТУ, к.э.н.

Рецензенты:

Морозко Нина Иосифовна –профессор, заведу кафедры «Банковское дело»ВГНА МФРФ

Финансы и кредит: рабочая учебная программа. – М.: МГУТУ, 2012. -28 с.

Рабочая учебная программа учебной дисциплины «Финансы и кредит» цикла ОПД.Ф.04-080503.65 «Антикризисное управление», цикла ОПД.Р.03-080401.65 «Товароведение и экспертиза товаров»составлена в соответствии с Государственным образовательным стандартом высшего профессионального образования специальностей 080503.65 «Антикризисное управление», 080401.65 «Товароведение и экспертиза товаров», 080105.65 «Финансы и кредит»,и предназначена для студентов всех форм обучения.

© Московский государственный университет

технологий и управления, 2012

109004, Москва, Земляной вал, 73

© Макарова Н.С.

СОДЕРЖАНИЕ

| 1. Организационно-методический раздел 1.1.Цели и задачи изучения дисциплины 1.2.Содержание дисциплины 1.3.Объем часов по видам учебной нагрузки 1.4.Тематические планы изучения дисциплины 2. Учебно-методическое обеспечение дисциплины 2.1. Методические указания по выполнению контрольных работ и рефератов 2.2 Итоговые вопросы по курсу дисциплины 2.3. Основная литература 2.4. Дополнительная литература |

Тема 5. Финансовый рынок

Финансовый рынок, сущность и функции. Особенности финансового рынка в РФ.

Кредитный рынок, его структура. Понятие и источники ссудного капитала. Участники кредитного рынка. Особенности кредитного рынка США, стран Западной Европы, развивающихся стран. Характеристика кредитного рынка России.

Страховой рынок России. Участники страхового рынка. Функции и основные отрасли страхования. Особенности страхования операций по текущей и инвестиционной деятельности предприятий.

Рынок ценных бумаг. Виды ценных бумаг. Корпоративные и государственные ценные бумаги. Эмиссия ценных бумаг. Участники рынка ценных бумаг. Портфель ценных бумаг. Оценка доходности операций с ценными бумагами. Финансовые риски. Хеджирование.

Валютный рынок, его особенности. Классификация валютных операций. Девизы и валютные курсы. Методы регулирования валютного курса. Расчеты с иностранными поставщиками и покупателями. Процедура обязательной продажи валютной выручки экспортеров. Фьючерсные сделки, свопы, опционы.

Особенности деятельности небанковских финансово- кредитных институтов.

Тема 6. Кредитная система

Кредитная система и ее структура. Основные направления развития кредитной системы.Сущность и элементы кредитной системы. Необходимость, сущность, функции и роль кредита, Формы и виды кредита, Ссудный процент и его роль. Основы формирования уровня ссудного процента. Границы процента и источники его уплаты.

Задания и методические указания по проведению практических и семинарских занятий

Тема 6. Кредитная система

Цель практического занятия: Знать природу ссудного процента, функции и роль ссудного процента; методы формирования уровня ссудного процента. Уметь определять механизм формирования уровня рыночных процентных ставок. Знать основные виды процентных ставок и факторы, определяющие их формирование. Отличать особенности системы процентных ставок в современной России. Уметь определять основы формирования уровня ссудного процента; границы ссудного процента и источники его уплаты.

Для начисления процентов применяется один из четырех способов:

- по формулам простых процентов;

- по формулам сложных процентов;

- с использованием фиксированной процентной ставки;

- с использованием плавающей процентной ставки.

Если в договоре не указывается способ начисления процентов, то используется формула простых процентов с использованием фиксированной процентной ставки.

При начислении суммы процентов по привлеченным и размещенным денежным средствам в расчет принимается величина процентной ставки (в процентах годовых) и фактическое количество календарных дней, на которое привлечены или размещены денежные средства. При этом за базу берется действительное число календарных дней в году (365 или 366 соответственно).

Рассмотрим формулы определения наращенной суммы долга по привлеченным (размещенным) средствам банков.

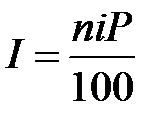

1. Формула простых процентов:

S=Рх(1 +Iхt/k),

где: I- годовая процентная ставка;

t- количество дней начисления процентов по привлеченным (размещенным) денежным средствам;

k- количество дней в календарном году (365 или 366);

Р – первоначальнаясуммапривлеченных(во вклад, депозиты надругиебанковские счета) или размещенных (в кредит, заем и на других банковских счетах) денежных средств;

S — сумма денежных средств, причитающихся к возврату (получению), равная первоначальной сумме привлеченных (размещенных) денежных средств плюс начисленные проценты.

Пример 1. Начисление процентов на сумму срочного депозита.

02.07. 1999 г. Банк принимает в межбанковский депозит 50 тыс. руб. сроком на 7 дней по ставке 24,9%. Полный срок депозита (02 - 09.07.1999) 8 календарных дней (n), период начисления процентовподепозиту (02 - 08.07.1999) - 7 календарныхдней(n - I). 09. 07. 1999г. банк возвращает сумму депозита и уплачивает начисленные проценты в сумме: 50 000 руб. х 24,9% х (7 дней/365 дней)= 238 руб. 77 коп.

Пример 2. Начисление процентов на сумму выданного кредита по фиксированной процентной ставке.

11.08.1999 г. банк выдает юридическому лицу (предприятию) кредитв сумме 250 тыс. руб. на 1 месяц по ставке 25%. Срок возврата суммы кредита и уплаты процентов по нему - 11.09.1999г. Полный срок кредита(11.08 - 11.09.1999 г) - 32 календарныхдня (n), периодначисления процентовпо кредиту (11.08 - 10,09.1999) - 31 календарный день (n - I). 11.09.1999 г. согласно условиям кредитного договора предприятие-заемщик погашает перед банком задолженность по кредиту и производитуплатупроцентовзапользованиекредитом всумме:

250 000 руб. х 25% х (31 день/365 дней)= 5308 руб.22 коп.

2. Формула сложных процентов:

S = Px (1 + Ixj/k)n

где: j– количество календарных дней в периоде, по итогам которого банк производит капитализацию начисленных процентов;

n - количество операций по капитализации начисленных процентов в течение общего срока привлечения (размещения) денежных средств;

Пример 3. Начисление процентов на сумму срочного вклада с условием ежемесячной капитализации процентов.

20.07.1999г. банкзаключаетсвкладчиком договорсрочноговкладана Змесяца(срок возврата вклада - 20.10.1999 г.) Сумма вклада - 10 тыс. руб. Процентная ставка - 22%, 20-го числа каждого месяца действия договора производится капитализация начисленных процентов. Переоформление вклада по окончании срока действия договора на ранее действовавших условиях срочного вклада договором не предусматривается. Причисленные к сумме вклада проценты выплачиваются по истечении срока действия договора. В течение срока действия договорабанктрижды 20.08.1999 г., 20.09.1999 г., и 20.10.1999г. капитализирует начисленные проценты во вклад. 20.10.1999 г, в срок окончания договора срочного вклада, вкладчик не явился за вкладом. В этот же день по окончании операционного дня банк переоформляет этот срочный вклад во вклад до востребования. 28.10.1999 г. вкладчик получает сумму вклададовостребования и начисленныезапериод с20.10.1999г. по 27.10.1999 г. включительно(8 календарных дней) проценты по установленной ставке в 4%. Полный срок срочного вклада (20.07 - 20.10.1999) - 93 календарных дня (n), период начисления процентов по ставке срочного вклада - 22% (20.07 - 19.10.1999 ) - 92 календарных дня (n— 1).

Полныйсроквклададовостребования (20,10 - 28.10.1999)9календарных дней (n). Период начисления процентов поставке вклададо востребования - 4% (20.10 - 27.10.1999) 8 календарныхдней.

Порядок начисления банком процентов:

- сумма срочного вклада на 21.08.1999 г. (с капитализацией процентов, начисленных за периодс 20,07. по 19.08.1999 г. включительно):

10000руб.+ (10000x22% хЗ1 день/365 дней) = 10 186руб. 85коп.

- сумма срочного вклада на 21.09.1999 г. (с капитализацией процентов, начисленных за период с 20.08. по 19.09.1999г. включительно):

10186,85 руб.(10 186,85 х 22% х 31 день/365 дней)=10 377руб. 19 коп.

- сумма срочного вклада по состоянию на конец операционного дня 20.10.1999 г. (с капитализацией процентов, начисленных за период с 20.09. по 19.10.1999 г.) включительно, в конце рабочего дня 20.10.1999 г. Переоформленногонавкладдовостребования :

10 377,19 руб. + (10 377 руб. 19 коп. х 22% х 30 дней/365 дней)= 10 564 руб. 83 коп.

- сумма начисленных на вклад до востребования процентов (за период с 20.10. по 27.10.1999 г. включительно)

10 564,83 руб. х 4% х 8 дней/365 дней= 9 руб. 26 коп.

Таким образом, общая сумма возврата денежных средств вкладчикусоставитна28.10.1999 г. 10574руб. 09 коп., из которых 10564руб. 83коп. - сумма срочного вклада с учетом капитализированных процентов и 9 руб. 26 коп. - проценты, начисленные за время, прошедшее с момента переоформления срочного вклада во вкладдо востребования.

Пример 4. Начисление процентов на сумму срочного вклада по формуле сложных процентов.

05.08.1999г. банкзаключаетсвкладчикомдоговорсрочногобанковскоговклада на21 день (срок возврата вклада - 26.08.1999г.) Сумма вклада – 10 тыс. руб. Процентная ставка - 15%, по условиям договора начисленные по итогам каждого дня срока действия депозита проценты увеличивают сумму вклада. Полный срок вклада (05.08 - 25.08.1999) - 22 календарных дня (n), периодначисленияпроцентовповкладу (05.08 -25.08.1999.) - 21 календарный день (n - 1). 26.08.1999 г. банк возвращает вкладчику вклад(с учетом ежедневной капитализацией процентов) в сумме:

10000 руб. х (1 + 15% х 1 день/365 дня) х 21= 10 086 руб. 66 коп.

Пример 5. Начисление процентов на сумму депозита по плавающей процентной ставке.

17.11.1999 г. банк привлекает на 7-дневный депозит денежные средства юридического лица (предприятия) в сумме 45 тыс. руб. по плавающей процентной ставке, равной ставке рефинансирования БР, действующей на момент действия депозита (по состоянию на 17.11.1999 г. - 18%), плюс 0,5%. 19.11.1999 г. Банк России объявляет о снижении начиная с 20.11.1999 г. ставки рефинансирования с 18 до 16%. Полный срок депозита (17 - 24.11.99) - 8 календарных дней (n - 1). 24.11.1999 г. банк возвращает предприятиюсуммудепозита и уплачивает начисленные проценты в сумме:

(45 000 руб. х 18,5% хЗдня\365дней) + (45 000 руб.х16,5%х 4 дня/365 дней)= 149руб. 79коп.

Пример 6. Начисление процентов на сумму предоставленного внутридневного овердрафта по счету «ЛОРО» в банке-корреспонденте.

09.12.1998 г. в соответствии с договором о корреспондентских отношениях банк-корреспондент предоставляет внутридневной овердрафт по счету «ЛОРО» банка-респондента. Сумма внутридневного овердрафта составила 183562руб. втечение2часов З0 мин.(150 минут) и 32745 руб. в течение 1 часа 17 мин (77 мин). На конец дебетового сальдо по корреспондентскому счету «ЛОРО» у банка-корреспондента не было. Процентная ставка по внутридневномуовердрафту составляет5,5%, время работы расчетной системы корреспондентскихотношений между банками - 9часов (540 мин) всутки. 10.12.1998 г. банк-респондент на основании полученной от банка-корреспондента выписки по корреспондентскому счету «Ностро» оплачиваетзадолженность по процентам за предоставленный 09.12.1998 г. внутридневной овердрафт в сумме:

(183 562 руб. х 5,5% х 150 мин/540 мин х 1 день/365 дней)+

(32 745 руб х 5,5% х 77 мин/540 мин х 1 день/365 дней)= 8 руб. 39 коп.

Пример 7. Расчет платы за неполное исполнение условий кредитного договора в части требований, предъявляемых к обеспечению.

Исходные данные: сумма кредита либо сумма лимита кредитной линии (К)- 100.000.000 руб., срок (I) - 1,5 года (547 дн.), процентная ставка (Рк) - 18 % годовых; класс кредитоспособности Заемщика - 2; обеспечение (оценочная стоимость): недвижимость (Н) -80.000.000 руб., оборудование (Об) - 70.000.000 руб., товарно-материальные ценности (Т) -60.000.000 руб.; поправочный коэффициент (ki): для недвижимости (kn) — 0,7; для оборудования (kob) - 0,6; для ТМЦ (kt) - 0,5; залоговое имущество не застраховано; установленный размер платы за неполное выполнение условий кредитного договора в части требований, предъявляемых к его обеспечению (Рдп): по недвижимости - 0,65% годовых, по оборудованию - 0,40% годовых, по ТМЦ - 0,65% годовых.

1. Совокупная залоговая стоимость обеспечения (оценочная стоимость с учетом поправочных коэффициентов)

С = Н*kn + Об*kob + Т*kt

по недвижимости: Сн= 80.000.000* 0,7 = 56.000.000 руб.;

оборудование : Соб=70.000.000* 0,6 = 42.000.000 руб.;

ТМЦ : Ст= 60.000.000* 0,5 = 30.000.000 руб.

ВСЕГО: 128.000.000руб.

2. Доля видов обеспечения в его совокупной залоговой стоимости (Дi): по недвижимости : Дн = 56.000.000/128.000.000 = 0,44

по оборудованию : Доб = 42.000.000/128.000.000 = 0,33;

по ТМЦ : Дт = 30.000.000/128.000.000 = 0,23.

3. Дополнительная плата по видам обеспечения:

ДПi =К* Дi *Рдп*t/365

по недвижимости : ДПн = 100.000.000* 0,44* 0,65/100* 547/365 = 428.608,22 руб.;

по оборудованию : ДПоб = 100.000.000* 0,33* 0,40/100* 547/365 = 197.819,18 руб.;

по ТМЦ : ДПт = 100.000.000* 0,23* 0,65/100* 547/365 = 224.045,21 руб.

4. Суммарный размер платы за неполное исполнение условий кредитного договора в части требований, предъявляемых к его обеспечению, по всему залоговому имуществу: ДП= ДПn+ Дpob+ ДПt

ДП= 428.608,22 +197.819,18 +224.045,21 = 850.472,61 руб.

5. В случае внесения платы на ежемесячной основе ставка платы (в процентах годовых):

Ставка (% годовых) = {(850.472,61 * 365) / (100.000.000*547)}*100 = 0,5675 % годовых.

Сложные проценты

В финансовой практике часто возникает ситуация, когда проценты не выплачиваются сразу после начисления, а присоединяются к сумме долга (капитализация процентов). В этом случае применяются сложные проценты, база для начисления которых не остается неизменной, как у простых процентов, а увеличивается по мере начисления процентов.

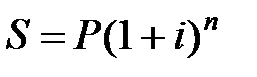

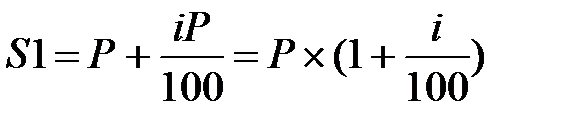

Для расчета наращенной суммы при условии, что проценты начисляются один раз в году, применяется следующая формула:

где i ставка наращения по сложным процентам

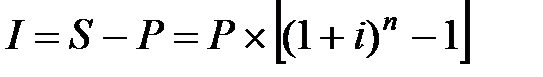

Проценты за этот период равны:

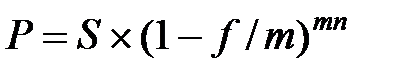

При условии, что проценты начисляются m раз в году, а годовая ставка равна g проценты начисляются по ставке f/m (номинальная ставка). Формула имеет следующий вид:

Использование сложных процентовосуществляется при начислении процентов на депозиты. В этом случае после очередного периода начисления, являющегося частью общего срока хранения депозита, не выплачиваются, а присоединяются к его сумме и, следовательно, на каждом последующем периоде начисления проценты будут начисляться исходя из суммы, равной первоначальной сумме депозита с начисленными за предыдущие периоды процентами.

Если проценты начисляются по сложной годовой ставке один раз в году, их сумма в конце первого года составит:

.

.

Сумма депозита с процентами в конце первого года будет равна:

.

.

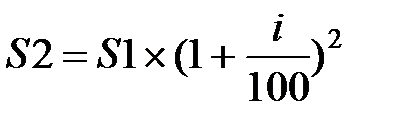

Сумма депозита с процентами в конце второго года будет равна:

.

.

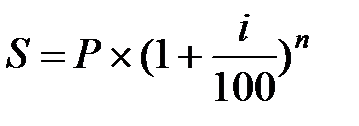

Если срок хранения депозита n лет, то его сумма с процентами:

.

.

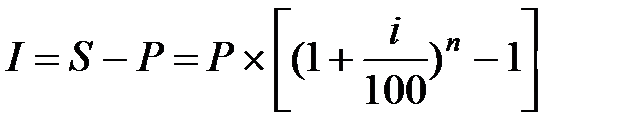

Сумма начисленных процентов будет равна:

.

.

Задача 11. Юридическое лицо открыло депозитный вклад в размере 1 млн. рублей сроком на 3 месяца в конце которого начисляются проценты из расчета 6% годовых. Определить сумму денег, которую вкладчик получит в конце указанного периода.

Задача 12. Клиент внес депозит в сумме 1000 рублей под 50% годовых. Определить сумму денег, полученных через 10 лет.

Задача 13. Депозитный вклад -1000 рублей вложен на 120 дней под 6%. Определить полученную клиентом сумму.

Задача 14. Вкладчик вложил в банк 15000 рублей, под 5% на восемь месяцев. Определить полученную им сумму.

Задача 15. Банк открыл депозит на полгода по ставке 10% годовых. Определить проценты, если сумма вклада составила 150% рублей.

Задача 16. Депозит в размере 500 тысяч рублей положен в банк на 3 года. Определить сумму начисления процентов при простой и сложной ставках процентов, равных 80% годовых.

Задача 17. Определить проценты и сумму накопленного долга, если ссуда равна 50 тыс.рублей, срок ссуды – 3 года, проценты простые , ставка 22% годовых.

Задача 18.Банк выдал кредит в размере 5 млн. руб. на полгода по простой ставке 12% годовых. Определить погашенную сумму и сумму процентов.

Задача 90. Организация привлекла кредит 100 млн. руб. сроком на 2 года, под 15 % годовых (проценты простые). Определить сумму, которую должно возвратить предприятие.

Задача 20. Молодая семья получила от банка ссуду на строительство жилья в размере 100млн. руб. сроком на 5 лет под простую процентную ставку 16% годовых. Определить сумму кредита и проценты.

Задача 21. Банк выдал кредит в сумме 500 тыс. руб. на три квартала по простой ставке процентов, которая в первом квартале составила 40% годовых, а в каждом последующем увеличивалась на 10 процентных пунктов. Определите погашаемую сумму и сумму процентов.

Задача 22. Банк выдал долгосрочный кредит в размере 5 млн.руб. на 5 лет по годовой ставке сложных процентов 80% годовых. Кредит должен быть погашен единовременным платежем, с процентами в конце срока. Определите погашаемую сумму и сумму процентов.

Задача 23.При учете векселя номиналом 500 тыс.руб. за 20 дней до погашения банк выплатил его владельцу 490 тыс.руб. Определите учетную ставку, использованную банком при временной базе 360 дней.

Задача 24. Ссуда выдана на полгода по простой учетной ставке 12% годовых. Возвращаемая сумма составляет 500 тыс. рублей. Определите сумму, полученную владельцем, и величину дисконта.

Проведение семинаров

Тема 5. Финансовый рынок

Цель занятия: Изучить финансовый рынок, сущность и функции. Особенности финансового рынка в РФ.

Вопросы для подготовки к занятию:

1. Финансовый рынок, сущность и функции. Особенности финансового рынка в РФ.

2. Кредитный рынок, его структура. Понятие и источники ссудного капитала. Участники кредитного рынка.

3. Особенности кредитного рынка США, стран Западной Европы, развивающихся стран. Характеристика кредитного рынка России.

4. Страховой рынок России. Участники страхового рынка. Функции и основные отрасли страхования. Особенности страхования операций по текущей и инвестиционной деятельности предприятий.

5. Рынок ценных бумаг. Виды ценных бумаг. Корпоративные и государственные ценные бумаги. Эмиссия ценных бумаг. Участники рынка ценных бумаг. Портфель ценных бумаг. Оценка доходности операций с ценными бумагами. Финансовые риски. Хеджирование.

6. Валютный рынок, его особенности. Классификация валютных операций. Девизы и валютные курсы. Методы регулирования валютного курса. Расчеты с иностранными поставщиками и покупателями. Процедура обязательной продажи валютной выручки экспортеров. Фьючерсные сделки, свопы, опционы.

7. Особенности деятельности небанковских финансово- кредитных институтов.

Тема 1

Тема 2

Тема 3

Государственный бюджет

1.Экономическая сущность бюджета и его место в общей системе финансовых отношений.

2.Доходы и расходы государственного бюджета.

3. Бюджетная политика в РФ на современном этапе.

В ответе на первый вопрос охарактеризуйте понятие бюджета государства как экономической категории, покажите его специфические особенности и место в финансовой системе. Рассмотрите роль бюджета в проведении экономических реформ и структурной перестройке экономики.

Отвечая на второй вопрос необходимо изучить Бюджетный и Налоговый кодекс России. Следует показать структуру доходов государственного бюджета. Рассмотреть роль прямых и косвенных налогов в формировании доходной части бюджета, а также неналоговых доходов: поступлений от реализации государственных займов, доходов от внешнеэкономической деятельности и т.д. Необходимо дать общую характеристику бюджетных расходов, показать их структуру и динамику на современном этапе.

Ответ на третий вопрос должен содержать перечень основных направлений и характеристику бюджетной политики в России на современном этапе.

Тема 4

Финансы предприятий.

1.Финансов предприятий, принципы их организации.

2. Экономическое содержание и значение прибыли.

3. Формирование и распределение прибыли на конкретном предприятии.

В ответе на первый вопрос приведите определение финансов предприятий. Обоснуйте место финансов предприятий в финансовой системе. Отметьте особенности распределительных отношений предприятия с другими звеньями финансовой системы в современных условиях. Опишите основные принципы организации финансовых отношений предприятия : принцип хозяйственной самостоятельности, принцип самофинансирования, принцип материальной заинтересованности, принцип материальной ответственности, принцип обеспечения финансовых резервов.

Во втором вопросе раскройте экономическое содержание и значение прибыли, опишите факторы ее роста.

В третьем вопросе рассмотрите основные направления формирования и распределения прибыли на конкретном предприятии.

Тема 5.

Кредит и его функция.

1.Кредит, его сущность и функции.

2.Формы и виды кредита в современных условиях.

3.Кредитная политика предприятий.

При ответе на первый вопрос следует раскрыть сущность кредита как формы движения ссудного капитала, описать его функции. Обоснуйте роль кредита и его значение в условиях рыночной экономики.

Ответ на второй вопрос должен содержать характеристику основных форм и видов кредита.

При рассмотрении третьего вопроса следует указать наиболее распространенные формы и виды кредитов на предприятии, указать направления использования кредитных средств.

Тема 6.

Таблица: Дифференциация показателей по категориям

| Коэффициенты | 1 категория | 2 категория 3 категория | |

| К1 | 0.1 и выше | 0,05-0,1 менееО.05 | |

| К2 | 0,8 и выше 0,5-0.8 | менее 0,5 | |

| кз | 1,5 и выше | 1.0-1.5 | менее 1.0 |

| К4 | |||

| Кроме торговли | 0.4 и выше | 0,25-0.4 менее 0.25 | |

| для торговли | 0.25 и выше | 0.15-0.25 | менее 0.15 |

| К5 | 0.10 и выше | менее 0,10 | нерентабельно |

| кб | 0,06 и выше менее 0.06 | нерентабельно |

Таблица: Расчет суммы баллов

| Показатель | Фактическое значение | Категория | Вес показателя | Раечет суммы баллов |

| К 1 | 0.05 | |||

| К2 | 0.10 | |||

| КЗ | 0.40 | |||

| К4 | 0.20 | |||

| К5 | 0,15 | |||

| К6 | 0.10 | |||

| Итого: | х х | 1 |

Формула расчета суммы баллов S имеет вид:

S = 0,05 х Категория К1 + 0,10 х Категория К2 + 0,40 х Категория К3 + 0,20 х Категория К4+ +0,15хКатегория К5 + 0,10 х Категория К6.

Значение S наряду с другими факторами используется для определения рейтинга Заемщика.

Для остальных показателей третьей группы (оборачиваемость и рентабельность) не устанавливаются оптимальные или критические значения ввиду большой зависимости этих значений от специфики предприятия, отраслевой принадлежности и других конкретных условий.

Оценка результатов расчетов этих показателей основана, главным образом, на сравнении их значений в динамике.

Заключительным этапом оценки кредитоспособности является определение рейтинга Заемщика, или его класса.

В соответствии с методикой Сбербанка РФ устанавливается 3 класса заемщиков:

- первоклассные - кредитование которых не вызывает сомнений;

- второго класса - кредитование требует взвешенного подхода;

- третьего класса - кредитование связано с повышенным риском.

Рейтинг определяется на основе суммы баллов по шести основным показателям, оценки остальных показателей третьей группы и качественного анализа рисков.

Сумма баллов S влияет на рейтинг Заемщика следующим образом:

1 класскредитоспособности: S = 1,25 и менее. Обязательным условием отнесения Заемщика к данному классу является значение коэффициента К5 на уровне, установленном для 1-го класса кредитоспособности;

2 класскредитоспособности: значение S находится в диапазоне от 1,25(невключительно) до 2,35 (включительно). Обязательным условием отнесения Заемщика к данному классу является значение коэффициента К5 на уровне, установленном не ниже, чем для 2-го класса кредитоспособности;

3 класскредитоспособности: значение S больше 2,35.

Далее определенный таким образом предварительный рейтинг корректируется с учетом других показателей и качественной оценки Заемщика. При отрицательном влиянии этих факторов рейтинг может быть снижен на один класс.

Сводная расчетно-аналитическая таблица представляет собой поэтапную оценку рейтинга кредитоспособности предприятия-заемщика.

2.3. Перечень основной и дополнительной литературы:

Основная литература:

1. Финансы и кредит: учебник/В.А.Боровкова- Спб.:»Бизнес-пресса», 2011

2. Финансы и кредит: учебник/ под ред. М.В.Романовского-«0е изд.перераб. и доп. М.: Высшее образование, 2012

3.Финансы и кредит: учебник/ под ред. Т.М. Ковалевой 4-е изд.перераб.и доп.-М.: КноРус, 2011

4.Загородников С.В. Финансы и кредит: учебн.пос. 2-е изд. стер./ С.В. Загородников- М.: Омега_Л, 2011

5. Фетисов В.Д. Финансы и кредит:учебн.пос./В.Д.Фетисов- 3-е изд.перераб. и доп. М.: ЮНИТИ.2012

6.CD-Ковалева Т.М. Финансы и кредит М.:2012

7. Деева А.И. Финансы и кредит М.:КноРус,2011

| 8. Финансы и кредит: учебник/В.А.Боровкова- Спб.:»Бизнес-пресса», 2011 | |

| 9. Финансы и кредит: учебник/ под ред. М.В.Романовского-«0е изд.перераб. и доп. М.: Высшее образование, 2012 | |

| 10. Финансы и кредит: учебник/ под ред. Т.М. Ковалевой 4-е изд.перераб.и доп.-М.: КноРус, 2012 | |

| 11.Загородников С.В. Финансы и кредит: учебн.пос. 2-е изд. стер./ С.В. Загородников- М.: Омега_Л, 2012 | |

| 12.Фетисов В.Д. Финансы и кредит:учебн.пос./В.Д.Фетисов- 3-е изд.перераб. и доп. М.: ЮНИТИ.2012 | |

| 13.CD-Ковалева Т.М. Финансы и кредит М.:2012 | |

| 14.Деева А.И. Финансы и кредит М.:КноРус,2012 | |

Дополнительная литература:

1. Законы РФ, Указы Президента РФ, Постановления Правительства РФ, официальные материалы Минфина РФ и Центрального банка России по вопросам финансово- кредитной политики, вышедшие в 2011-2012 гг.

2. Материалы периодических изданий за 2011-2012 гг.:

3. журналы-«Финансы», «Деньги и кредит», «Российский экономический журнал», «Экономист», «ЭКО», «Налоги», «Рынок ценных бумаг», «Вопросы экономики»;

4. газеты- «Финансовая газета», «Финансовая Россия», «Экономика и жизнь», «Экономические новости», «Бизнес и банки», «Деловой мир», «Финансовые известия».

1. Бланк И.А. Основы финансового менеджмента. К.: Ника - Центр, 2012.

2. Павлова Л.Н. Финансы предприятия. М.: «Финансы», «ЮНИТИ», 2012.

3. Финансы. Денежное обращение. Кредит: Учебник для вузов./ Под ред. Л.А. Дробозиной. М.: ЮНИТИ,2012.

4. Финансы. Денежное обращение. Кредит.: Учебник для вузов/Под ред. Г.Б. Поляка. М.:ЮНИТИ, 2012.

5. Финансы. Учебник /Под ред. Проф. В.В. Ковалева – М.: ПБОЮЛ М.А. Захаров, 2012.

6. Финансы. Учебник /Под ред. В.М. Родионовой. М.: Финансы и статистика, 2012.

7. Алексеев М.Ю. Рынок ценных бумаг, М., 2012.

8. Антонов Н.Г., Пессель М.А. Денежное обращение, кредит и банки, М., 2012.

9. Банковское дело.Под ред. В. Колесникова. М., 2012.

10. Долан Э.Д., Кэмпбелл К.Д., Кэмпбелл Р.Д. Деньги, банковское дело и денежно-кредитная политика. Пер. с англ. М.,Л., 2012.

11. Макконелл К.Р., Брю С.Л. Экономикс. Пер. с англ. М., 2012. Т. 1,2.

12. Налоги, налогообложение и налоговое законодательство/Под ред. Е.Н. Евстигнеева. СПб. Питер., 2012.

13. Стоянова Е.С. Финансовый менеджмент: теория и практика- М.: «Перспектива», 2012.

Требования к уровню освоения программы и формы текущего и промежуточного контроля знаний

Таблица .

Примерная модульно-рейтинговаякарта по дисциплине

| Виды учебной работы | Максимальный балл | Зачетный балл |

| Модуль 1. | ||

| в том числе | ||

| Посещение лекций | ||

| Подготовка и выполнение практических (домашних) работ | ||

| Текущий контроль (тестирование) | ||

| Подготовка и участие в тренинге | ||

| Подготовка и участие в ролевой игре | ||

| Рубежный контроль по Модулю 1. (тестирование, коллоквиум) | ||

| Mодуль 2. | ||

| в том числе | ||

| Посещение лекций | ||

| Подготовка и выполнение практических (домашних) работ | ||

| Текущий контроль (тестирование) | ||

| Подготовка и участие в тренинге | ||

| Подготовка и участие в ролевой игре | ||

| Рубежный контроль по Модулю 1. (тестирование, коллоквиум) | ||

| Промежуточная аттестация -экзамен | ||

| Итого по дисциплине: |

Учебно-практическое пособие

Сущность финансов.

Наука о финансах базируется на экономической теории, которая включает такое важнейшее звено, как теорию финансов. Теория финансов - это учение о специфических производственных отношениях, вызванных развитием и функционированием товарно-денежных отношений, а также существованием государства.

Финансы - историческая категория. Они появились одновременно с государством при расслоении общества на классы. Поэтому сущность финансов, закономерности их развития, сферы действия и роль в процессе общественного воспроизводства определяются природой и функциями государства.

Выделяют два этапа развития финансов:

· докапиталистическая формация.

Этот этап характеризуется возникновением государства, появлением денежных отношений и началом развития товарного производства.

· капиталистическая формация.

В условиях капитализма товарно-денежные отношения приобретают всеохватывающий характер. Основные финансовые средства в этот период стали концентрироваться в бюджете.

Однако финансы развивались не только в государственной сфере, значительное развитие получили финансы предприятий различных форм собственности. Учитывая, что финансы предприятий обслуживают кругооборот огромных фондов денежных средств, вопросы эффективного управления средствами предприятий приобретают исключительно важное значение.

Из этого следует, что финансы охватывают собой экономические отношения, связанные с формированием, распределением и использованием централизованных и децентрализованных фондов денежных средств в целях выполнения функци<