Тема 1. сущность финансов и финансового механизма страхования

ТЕМА 1. СУЩНОСТЬ ФИНАНСОВ И ФИНАНСОВОГО МЕХАНИЗМА СТРАХОВАНИЯ

1. Сущность и организационные формы страховой защиты.

2. Сущность, значение и функции страхования.

3. Финансовый механизм страхования и его элементы.

Сущность, значение и функции страхования.

Как экономическая категория страхование представляет собой систему экономических отношений, включающую совокупность форм и методов формирования целевых страховых фондов и их использование на возмещение ущерба при различных непредвиденных неблагоприятных событиях (рисках), а также на оказание помощи гражданам при наступлении определенных событий в их жизнедеятельности.

Экономическую категорию страхования характеризуют следующие признаки:

q наличие перераспределительных отношений;

q наличие страхового риска;

q формирование страхового сообщества из числа страхователей и страховщиков;

q солидарная ответственность за ущерб;

q возвратность страховых платежей.

Принципы страхования:

1) Принцип страхового интереса – договор предполагает возмещение конкретных убытков конкретному лицу. Каждый индивидуальный собственник какого–либо имущества должен иметь имущественный интерес с тем, чтобы вложенные в объект деньги не были утрачены вследствие наступления страхового события.

2) Принцип максимальной надежности сторон – этот принцип должен быть обязательным в отношениях страховщика и страхователей. Страхование возможно только при условии высокого доверия между сторонами.

3) Принцип причинно–следственной связи убытка и событий, которые привели к нему– основой договора, является причина возникновения убытка, причем, одни причины ведут к страховым выплатам страхователю, другие – нет.

4) Принцип возмещения убытков в границах реально осуществленных затрат– страховщик, выплатив страхователю страховое возмещение, должен вернуть его в первоначальное, до страхового случая, финансовое состояние.

5) Принцип суброгации– переход к страховщику, который выплатил страховое возмещение страхователю, права требовать возмещения у лица, виновного в нанесенном страхователю ущербе.

Функции страхования:

1. Рисковая функция, которая непосредственно связана с формированием страхового фонда для возмещения ущерба физическим и юридическим лицам, понесенного вследствие неблагоприятного события.

2. Превентивная функция, которая связана с использованием части специальных ресурсов страхового фонда на снижение степени и последствий страхового риска.

3. Сберегательная функция состоит в защите достигнутого достатка граждан путем накопления средств.

Объектами страхования являются имущество юридических и физических лиц, здоровье и жизнь граждан, обязательства, профессиональная ответственность и т.д.

Субъектами страховых отношений являются: страховщики, страхователи, застрахованный.

Страховщик – это юридическое лицо (страховая организация), которая проводит страхование и принимает на себя обязательство возместить ущерб или выплатить страховую сумму за счет сформированного страхового фонда.

Страхователь – это юридическое или физическое лицо, которое на основании договора страхования со страховщиком уплачивает страховые платежи в страховой фонд.

Застрахованный – это физическое лицо, которому принадлежит страховое возмещение при наступлении страхового случая. Кроме того, может выделяться выгодоприобретатель страхового возмещения в тех случаях, когда его не может получить застрахованный.

ТЕМА 2. ОРГАНИЗАЦИЯ ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ СТРАХОВЩИКА

1. Сущность и задачи финансовой деятельности страховщика.

2. Содержание и направления финансовой работы в страховых компаниях

3. Финансовая служба страховщика и задачи ее построения

4. Назначение и состав финансовой отчетности страховщика.

Содержание и направления финансовой работы в страховых компаниях

Финансовая работа – специфическая деятельность, направленная на своевременное и полное обеспечение организации финансовыми ресурсами для удовлетворения ее воспроизводственных нужд, активной инвестиционной деятельности и выполнения всех финансовых обязательств перед контрагентами.

Предметом финансовой работы являются:

- финансовые отношения, а именно – построение рациональных схем отношений организации с партнерами по бизнесу и со всеми финансовыми институтами государства, как обязательной предпосылки формирования его первичных доходов;

- финансовые (денежные) потоки, а именно – обеспечение их достаточности, своевременности и синхронизации, как обязательных предпосылок финансового равновесия предприятия, его финансового благополучия.

По своему экономическому содержанию всю совокупность финансовых отношений страховой компании можно сгруппировать по следующим направлениям:

• между учредителями в момент создания предприятия — связаны с формированием собственного капитала и в его составе уставного (акционерного, складочного) капитала. Конкретные способы образования уставного капитала зависят от организационно-правовой формы хозяйствования;

• по созданию и реализации страхового продукта при страховании имущества, отдельных категорий работников, коммерческих и предпринимательских рисков. Эти финансовые отношения являются основными, поскольку от их эффективной организации во многом зависит конечный финансовый результат коммерческой деятельности страховой компании;

• между головной страховой компанией и ее подразделениями (филиалами, департаментами, отделами) — по поводу финансирования расходов, распределения и использования прибыли, оборотных средств;

• между страховой компанией и вышестоящей организацией внутри холдинга, с союзами и ассоциациями, членом которых является страховая компания — финансовые отношения возникают при формировании, распределении и использовании централизованных целевых денежных фондов и резервов, финансировании целевых отраслевых программ, проведении маркетинговых исследований, научно-исследовательских работ, проведении выставок, оказании финансовой помощи на возвратной основе для осуществления инвестиционных проектов и пополнения оборотных средств;

• между страховой компанией и финансовой системой государства — при уплате налогов и осуществлении других платежей в бюджет, формировании внебюджетных фондов, предоставлении налоговых льгот, применении штрафных санкций, финансировании из бюджета;

• между страховой компанией и банковской системой — в процессе хранения денег в коммерческих банках, получения и погашения ссуд, уплаты процентов за банковский кредит, покупки и продажи валюты, оказания страховых услуг банкам;

• между страховой компанией и ее работниками — при распределении и использовании доходов, выпуске и размещении акций и облигаций предприятия, выплате процентов по облигациям и дивидендов по акциям, взыскании штрафов и компенсаций за причиненный материальный ущерб, удержании налогов с физических лиц;

• между страховой компанией и инвестиционными институтами — в ходе размещения инвестиций

• и др.

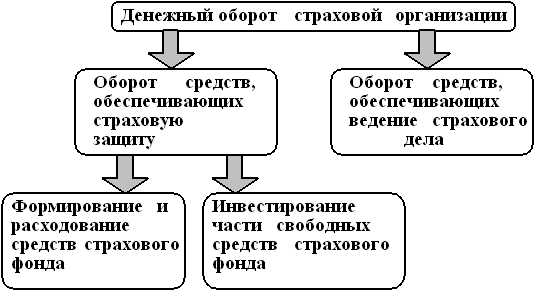

Каждая из перечисленных групп отношений имеет свои особенности и сферу применения. Однако все они носят двусторонний характер и их материальной основой является движение денежных средств. Денежный оборот страховой компании может быть представлен в виде схемы:

Движением денежных средств сопровождается формирование собственного и в его составе уставного капитала страховой компании, начинается и завершается кругооборот средств страховой компании, формирование и использование денежных фондов и резервов.

Функции финансового менеджмента при построении финансовой работы страховой компании заключаются в решении следующих задач:

1. Разработка альтернативных финансовых планов развития страховой компании и обеспечение выполнения утвержденных планов;

2. Обеспечение формирования достаточного объема финансовых ресурсов в соответствии с задачами развития страховой компании в предстоящем периоде и их эффективного использования в разрезе основных направлений деятельности страховой компании;

3. Формирование сбалансированного страхового портфеля;

4. Проведение обоснованной тарифной политики;

5. Определение достаточного объема страховых резервов;

Подготовка и анализ финансовых отчетов, мониторинг финансового состояния.

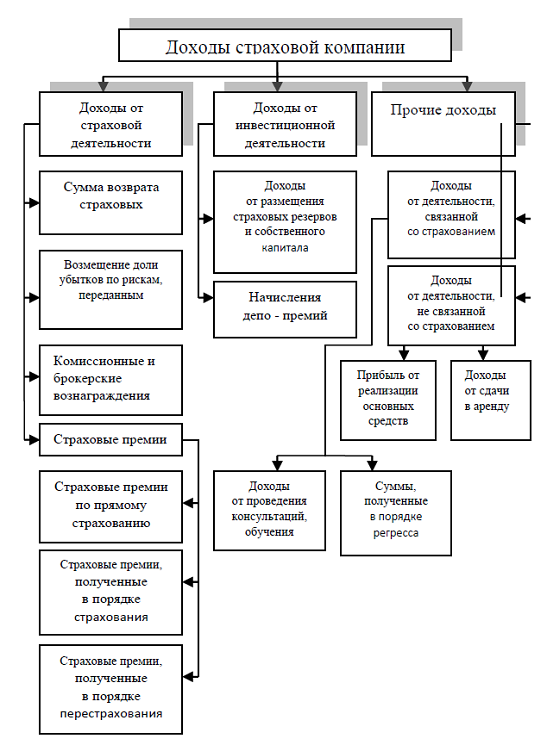

Прочие доходы.

* ДЕПО ПРЕМИЙ — часть страховой премии(взноса), причитающаяся перестраховщику и временно удерживаемая перестрахователем в качестве финансовой гарантии выполнения первым обязательств по договору перестрахования.

ТЕМА 1. СУЩНОСТЬ ФИНАНСОВ И ФИНАНСОВОГО МЕХАНИЗМА СТРАХОВАНИЯ

1. Сущность и организационные формы страховой защиты.

2. Сущность, значение и функции страхования.

3. Финансовый механизм страхования и его элементы.