Понятие банковского риска, источники покрытия.

Уставный капитал КО

ко создается на основе любой формы собственности как хозяйственное общество (акционерное общество, ооо, общество с доп отв).[135-И]

уставный капитал акционерного общества складывается из номинальной стоимости ее акций приобретенных учредителями КО, а ооо и одо из номинальной стоимости долей ее участников.

вкладом в уставный капитал КО могут быть:

1. денежные средства в валюте РФ

2. денежные средства в иностранной валюте

3. принадлежащие учредителю КО на праве собственности здания (помещения), в котором может располагаться банк.

4. банкоматы и терминалы.

стоимость имущества в неденежной форме направляемого на оплату уставного капитала не может превышать 20% цены размещения акций(долей) в уставном капитале.

Понятие банковского риска, источники покрытия.

Банковский риск – это опасность потерь вытекающих из специфики банковских операций, осуществляемых кредитными учреждениями. (Различают след.виды: кредитный, валютный, процентный, риск несбалансированной ликвидности и риск банковских злоупотреблений.)

Источники покрытия рисков принято подразделять на внутренние и внешние.

Внутренним источником регулирования рыночных рисков считается капитал банка. Т.к. он составляет основу финансовых ресурсов банка, является базой для роста и расширения банковской деятельности, служит защитой от рисков, а также фундаментом доверия к банку и его менеджменту. В соотв-ии с рекомендацией Базильского комитета основным обобщающим показателем принял уровень достаточности капитала, рассчитываемый как отношение капитала к активам, взвешенным с учетом риска, включая риск по внебалансовым инструментам и срочным сделкам.

Правовые основы осуществления банковских операций.

При проведении банковских операций в Российской Федерации должен соблюдаться Гражданский кодекс РФ и законодательство о банковской деятельности:

Федеральный закон от 2 декабря 1990 г. № 395-1 «О банках и банковской деятельности»;

Федеральный закон от 10 июля 2002 г. № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)»;

Федеральный закон от 22 апреля 1996 г. № 39-Ф3 «О рынке ценных бумаг»;

» Федеральный закон от 10 декабря 2003 г. № 173-Ф3 «О валютном регулировании и валютном контроле».

Деятельность кредитной организации на рынке ценных бумаг

Посреднические операции – услуги банков по размещению ценных бумаг эмитентов на первичном рынке, брокерские и дилерские услуги в операциях с фондовыми ценностями ,иностранной валютой, другие виды операций на денежном рынке, в которых банки выступают как посредники, объединяя интересы сторон финансовых соглашений.

В соответствии с лицензией Банка России на осуществление банковских операций банк вправе осуществлять выпуск, покупку, продажу, учет, хранение и иные операции с ценными бумагами, выполняющими функции платежного документа, с ценными бумагами, подтверждающими привлечение денежных средств во вклады и на банковские счета, с иными ценными бумагами, осуществление операций с которыми не требует получения специальной лицензии в соответствии с федеральными законами, а также вправе осуществлять доверительное управление указанными ценными бумагами по договору с физическими и юридическими лицами.

Кредитная организация имеет право осуществлять профессиональную деятельность на рынке ценных бумаг в соответствии с федеральными законами 39 фз « о рынке ценных бумаг», на основании специального разрешения - лицензии, выдаваемой федеральным органом исполнительной власти по рынку ценных бумаг.

Инвестиционные операции КО.

Инвестиционные операции банка- деятельность банка по вложению (инвестированию) денежных и иных резервов банка в ценные бумаги, недвижимость, уставные фонды предприятий, драг металлы и иные объекты вложений, рыночная стоимость которых способна расти и приносить банку доход в виде процентов, дивидендов, прибыли от перепродажи и др доходов.

основные факторы которые определяют цель проведения инвестиционной деятельности ком банков-это расширение и диверсификация доходной базы банка и обеспечение ликвидности определенной группы своих активов.

основные факторы влияющие на масштабы инвестиционной деятельности банка выбор инвистиционной политики:-этап жизненного цикла банка

-размеры банка и масштабной сети его отделений

-общий тип поведения и политики банка на рынке(консервативная политика, умеренная или агрессивная), виды и масштабность целей которые ставит перед собой банк, его специализация.

-готовность банка

правовая основа инвистиционных операций банка-ГК, закон 395-1, 86 ФЗ, о рынке ценных бумаг.

виды инвистиций банка. их можно классифицировать по различным признакам.

1. по объектам

-ценные бумаги

-паи и долевые участия

-драг металлы

-недвижимость

-и др.

2. по срокам

-краткосрочные ( до года) на поддержание ликвидности

-среднесрочные до 5 лет

-долгосрочные

3. по регионам

4. по отраслям

5. по рискам

6. по целям вложений

-прямые

-портфельные

прямые инвестиции осущ с целью непосредственного управления объектам инвестиций( предприятиями, недвижимостью)

виды прямых инвест банка: 1. долевые участия,паи небанковских компаний( в том числе с контрольным участием)

2. учреждения небанковских инвестиционных интитутов (фонда компании)

3. учреждение депозитария и клиренговых центров

4. учреждения страховых компани, негосудар пенсионных фондов и тд.

портфельные инвестиции осущ в форме портфеля ценных бумаг принадлежащих различным эмитентам и необеспечивающих контрольное участие и прямое управление объектам инвестиций. цель портфельных инвестиций- получение прибылей от роста курсовой стоимости портфеля, от созданных ими стабильных денежных потоков( дивидендов, процентов) при диверсификации риска.

Банковская тайна.

ГК ст.857

банк гарантирует тайну банковского счета и банковского вклада, операции по счету и сведений о клиенте. сведения составляющие банковскую тайну могут быть предоставлены только самим клиентам или их представителям, а так же представлены в бюро кредитных историй на основаниях и в порядке предусмотренных законом.

государственным органом и их должностным лицам такие сведения могут быть предоставлены исключительно в случаях, предусмотренных законом. в случае разглашения банком сведений, составляющих банковскую тайну, клиент права которого нарушены вправе потребовать от банка возмещения причиненных убытков.

справки по операциям и счетам выдаются соответствующим органам, предусмотренным законом.

в соответствии с ФЗ о противодействии коррупции сведения о доходах, имуществе и о обязательствах имущественного характера при наличии запроса разглашаются:

1. для граждан, претендующих на замещение гос должностей

2. должности судьи

3 глав муниципальных образований

4. должностей фед гос службы, гражданской службы

5. должностей руководителя пенсионного фонда, ФСС, мед страхования и их заместителей

6. на должность руководителя в организации созданной для выполнения гос задач

7. супругов и их детей.

Уст.кап., рез.фонд КО.

Уставный капитал кредитной организации составляется из величины вкладов ее участников и определяет минимальный размер имущества, гарантирующего интересы ее кредиторов.

Минимальный размер уставного капитала вновь регистрируемого банка на день подачи ходатайства о государственной регистрации и выдаче лицензии на осуществление банковских операций устанавливается в сумме 300 миллионов рублей.

Банк России устанавливает предельный размер имущественных (неденежных) вкладов в уставный капитал кредитной организации, а также перечень видов имущества в неденежной форме, которое может быть внесено в оплату уставного капитала.

Стоимость имущества в неденежной форме, вносимое в качестве вклада в уставный капитал кредитной организации, не должно превышать 20% цены размещения акций(долей) в уст.кап. Приобретения учредителями КО более 1% акций(долей) требует уведомление БР, более 20%- согласия.

Не могут быть использованы для формирования уставного капитала кредитной организации привлеченные денежные средства.

Резервный капитал банка – часть собственных средств банка, образуемая за счет ежегодных отчислений от прибыли, д/б не менее 5% от уст.кап. Целью создания резервного фонда является покрытие общих рисков, вытекающих из основной деятельности банка, по которым не формируются специальные резервы. Он может быть также использован на выплату процентов по выпущенным банком облигациям при недостаточности текущей прибыли и на увеличение уставного капитала банка. При расчете нормативов достаточности собственного капитала резервный капитал, законодательно созданный, в международной практике относится к капиталу 1 уровня, т.е. к основному капиталу.

Пассивные операции КО.

Пассивные операции банка — эго совокупность операций, посредством которых формируются его ресурсы, увеличиваются денежные средства, находящиеся на пассивных счетах.

Формирование пассивов — базовая задача любого коммерческого банка. С помощью пассивных операций банки приобретают ресурсы для совершения активных операций.

К пассивным операциям коммерческих банков относятся:

1) взносы в уставный фонд банка (продажа акций или паев их первым владельцам);

2) получение прибыли банком, а также формирование или увеличение фондов, образуемых банком в ходе его деятельности;

3) депозитные операции (получение ресурсов от клиентов банка);

4) внедепозитные операции (получение ресурсов от центрального банка и на денежных рынках).

Пассивные операции позволяют привлекать в банки денежные средства, уже находящиеся в обороте. Новые ресурсы создаются банковской системой в результате активных кредитных операций. С помощью 1-го и 2-го видов пассивных операций формируется первая крупная группа кредитных ресурсов (собственные ресурсы), с помощью 3-го и 4-го видов — вторая крупная группа ресурсов (привлеченные ( заемные) ресурсы).

Собственные ресурсы банка — это банковский капитал и приравненные к нему статьи. Их задача — поддерживать устойчивость банка. На начальном этапе собственные средства покрывают первоочередные расходы (земля, здания, оборудование, заработная плата), без которых банк не может начать деятельность. За счет собственных ресурсов банки создают необходимые им резервы. Наконец, собственные ресурсы — главный источник вложений в долгосрочные активы.

Капитал банка

Капитал (собственные средства) необходим для того, чтобы в случае неожиданных финансовых потерь и даже ожидаемых убытков обеспечить банку исполнение всех обязательств перед кредиторами и акционерами. По РСБУ рассчитывается в соответствии с положением Центрального банка 215-П. Состоит из суммы основного и дополнительного капитала за вычетом определенных показателей. Основной капитал включает в себя уставный капитал или его часть, эмиссионный доход, резервный и другие фонды кредитной организации, аудированную прибыль текущего года и предшествующих лет. Из этого вычитаются часть имущественных активов банка, собственные акции или доли, приобретенные у участников кредитной организации, убыток текущего года и непокрытые убытки предшествующих лет, вложения банка в акции/доли дочерних и зависимых компаний или уставный капитал кредитных организаций-резидентов.

В дополнительный капитал входят неаудированная прибыль, субординированный заем, прирост стоимости имущества за счет переоценки, привилегированные акции. Показатели, уменьшающие величину собственных средств, – выявленные недосозданные резервы, просроченная задолженность свыше 30 дней за вычетом сформированных по ней резервов, субординированные кредиты, предоставленные другим банкам-резидентам. Кроме того, сумма источников основного и дополнительного капитала уменьшается на сумму превышения вложений банка в отдельные имущественные активы.

15.Привлеченные ДС(депоз. и недепоз.)

Привлеченные средства - это средства, не принадлежащие банку, но временно участвующие в его обороте в качестве источников активных операций.

Депозит – форма выражения КО единых отношений банка с вкладчиками по поводу предоставления последними банку своих собственных средств во временное использование. Помимо вкладов депозитными средствами можно считать привлечение средств с помощью банковских сертификатов(депозитных и сберегательных)

По экономическому содержанию депозиты можно разделить на 3 основные группы:

·До востребования - владельцы депозитов данного характера могут востребовать денежные средства без предварительного уведомления банка

·Срочные - денежные средства, внесенные в банк на фиксированный срок

·Сберегательные вклады - характеризуются в основном отсутствием фиксированного срока хранения денежных средств, условия их хранения не предусматривают предупреждения банка об изъятии средств.

Активные операции

Активные операции коммерческого банка — это операции по размещению привлеченных и собственных средств коммерческого банка в целях получения дохода и создания условий для проведения банковских операций.

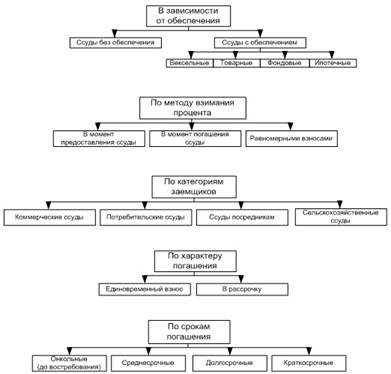

Активные операции коммерческого банка — это прежде всего кредитные операции, инвестиционные операции, операции по формированию имущества банка, расчетно-кассовыеоперации, комиссионно-посреднические(факторинг, лизинг, форфэтинг и пр.). Все кредитные операции можно сгруппировать следующим образом (рис. 75):

Активные операции банков — это операции по выдаче (размещению) различного рода кредитов. Наиболее часто встречающимся видом кредита, выдаваемого банками, является краткосрочная ссуда экономическим агентам, обычно для финансирования покупки товарно-материальных ценностей. Эта ссуда может выдаваться под реальное обеспечение или без него, но в любом случае для ее получения необходимо наличие отчетных финансовых документов, характеризующих финансовое положение заемщика, с тем чтобы банк мог в любой момент оценить вероятность своевременного погашения ссуды.

Виды резервов.

В целях обеспечения финансовой надежности кредитная организация обязана создавать резервы (фонды), в том числе под обесценение ценных бумаг, порядок формирования и использования которых устанавливается Банком России. Минимальные размеры резервов (фондов) устанавливаются Банком России. Размеры отчислений в резервы (фонды) из прибыли до налогообложения устанавливаются федеральными законами о налогах.

Кредитная организация обязана осуществлять классификацию активов, выделяя сомнительные и безнадежные долги, и создавать резервы (фонды) на покрытие возможных убытков в порядке, устанавливаемом Банком России.

Виды:

• Резервный фонд банка

• Резервы банка под обесценение ценных бумаг

• Резервы банка на возможные потери по ссудам

• резерв банка под балансовые активы, по которым существует риск потерь

• резерв банка по некоторым инструментам, отраженным на внебалансовых счетах бухгалтерского учета

• резерв банка по срочным сделкам

• резерв банка под прочие потери

23.Доходы и расходы КО ; Классификация , краткая характеристика , принципы признания и определения.

нормативный акт регулирующий данный вопрос 385-П

доходами организации признается увеличение экономических выгод приводящая к увеличению собственных средств (капитала) банка (за исключением вкладов акционеров или участников) и происходящая в форме:

1. притока активов

2. повышение стоимости активов в результате переоценке или уменьшение резервов на возможные потери

3. увеличение активов в результате конкретных операций по поставке (реализации) активов, выполнение работ, оказание услуг.

4. уменьшение обязательств не связанного с уменьшением или выбытием активов.

расходами организации признается уменьшение экономических выгод приводящая к уменьшению собственных средств (капитала) банка ( за исключением вкладов акционеров или участников) и происходящая в фоме:

1.выбытия активов

2. уменьшения стоимости активов в результате переоценки или увеличения резервов на возможные потери

3. уменьшение ктивов в результате конкретных операций по поставке (реализации) активов, выполнение работ, оказание услуг.

4. увеличение обязательств не связанного с увеличениием или притоком активов.

классификация доходов и расходов

доходы и расходы КО в зависимости от их характера, условия получения (уплаты) и видов операций подразделяются на:

1. доходы и расходы от банковских операций и др сделок

2. на операционные доходы и расходы

3. на прочие Д и Р.

под Д и Р от банковских операций и др сделок понимаются доходы и расходы от операций и сделок, перечисленных в ст.5 и 6 ФЗ " о банках и банковской деятельности".

КО самостоятельно признают доходы и расходы операционными, либо прочими исходя из их характера, условий получения(уплаты) и видов операций.

к операционным Д и Р относятся:

1. Д и Р от операций с ценными бумагами ( за искл процентов Д и Р по долговым обязательствам и от переоценки ценных бумаг)

2. Д от участия в уставных капиталов др организаций3. Д и Р связанные с предоставлением за плату активов во временное пользование

4. Д и Р от выбытия (реализации имущества)

5. Д и Р связанные с формированием и восстановлением резервов на возможные потери

6. Д и Р от переоценки средств в ин валюте драг металлов, ценных бумаг

7. Д и Р от производных финансовых инструментов

8. Д и Р от иных операций и сделок

9. расходы связанные с обеспечением деятельности КО, носящие общеорганизационный характер и не идентифицируемые с каждой конкретной операцией или сделкой, а так же расходы связанные с осущ КО своей обычной деятельности.

к прочим Ди Р относятся Д и Р не связанные с банковской деятельностью, либо возникшие в следствии нарушения условий связанных с осущ КО своей деятельности (не соблюдение требований законодательства, договорной трудовой дисциплины и т.д.) а так же расходы возникающие как последствие чрезвычайных обстоятельств хозяйственной деятельности:

1. штраф и пени неустойки

2. доходы от безвозмездно полученного имущества

3. поступление и платежи в возмещение причиненных убытков

4. Д и Р прошлых лет выявленные в текущем году

5. расходы от списанияактивов и обязательств, в том числе невостребовнной дебеторской и кредиторской задолженности

6. Расходы от оприходования излишков и списания недостач

7. Расходы возникающие как последствие чрезвычайных обстоятельств

8. другие Д и Р носяшие разовый и случайный характер

чистая прибыль/доходы

Реорганизация КО

-Реорганизация кредитных организаций

Глава 23. Общие положения

23.1. Реорганизация кредитной организации может быть осуществлена в форме слияния, присоединения, разделения, выделения и преобразования.

23.2. При реорганизации кредитных организаций, в результате которой создается новая кредитная организация (новые кредитные организации), Банк России рассматривает вопрос о выдаче ей (им) новых лицензий на осуществление банковских операций.

23.3. Документы, необходимые для государственной регистрации кредитной организации, представляются в территориальное учреждение Банка России в течение одного месяца со дня принятия решения о реорганизации кредитной организации,

23.11. Информация о реорганизации и прекращении деятельности кредитной организации публикуется в "Вестнике Банка России".

23.12. Изменение кредитной организацией в форме акционерного общества типа акционерного общества не является реорганизацией.

Глава 24. Реорганизация кредитных организаций в форме слияния

Слияние обществ признается возникновение нового общества путем передачи ему всез прав и обязанностей, 2-х или нескольких обществ, с прекращение последних.Общество участвующее в слиянии заключает договор о слиянии, в котором определяется порядок и условия слияния, порядок бмена долей в уставном капитале каждого общества и т.д.

24.6. По результатам рассмотрения представленных документов Банк России принимает решение о государственной регистрации создаваемой в результате слияния кредитной организации и выдаче ей лицензии на осуществление банковских операций.

Глава 25. Реорганизация кредитных организаций в форме присоединения

Присоединением общества признается прекращение одногго или нескольких общ-тв с передачей всех их прав и обязанностей другому обществу.При присоединении закл договор.

Глава 26. Реорганизация кредитной организации в форме разделения

Разделение общества признается прекращение общества с передачей всех его прав и обязанностей вновь создаваемым обществам. При разделении общества все его права и обязанности передаются к 2-ум или нескольким создаваемым обществам, в соответствии с разделительным балансом.

Глава 27. Реорганизация кредитной организации в форме выделения

Выделение общества признается создание одного или нескольких обществ с передачи им части прав и обязанностей реорганизуемого общества, без прекращения последнего.Разделение прав и обязанностей осществляется в соответствии с резделительным балансом. Он должен содержать положения о право приемстве по всем обязательствам реорганизованного юр. лица в отношении всех его кредиторов и должников.

Глава 28. Реорганизация кредитной организации в форме преобразования

При преобразовании общества общее собрание участников принимает решение о такой реорганизации, о порядке и о условиях преобразования о порядке обмена долей участников общества на акции АО об утверждении устава создаваемого в результате преобразоваия юр. лица а так же об утверждении придаточного акта в соответствии к вновь возникшему юр. лицу переходят все права и обязанности реорганизованного общества.

28.2. К создаваемой в результате преобразования кредитной организации не предъявляются требования по минимальному размеру уставного капитала, установленные Банком России для создаваемых путем учреждения кредитных организаций, а также требования об уведомлении Банка России о приобретении более 5 % акций (долей) кредитной организации и о получении предварительного согласия Банка России на приобретение более 20% акций (долей) кредитной организации (если Банк России ранее был уведомлен о приобретении указанных акций (долей) либо если приобретение указанных акций (долей) было ранее согласовано Банком России и эти акции (доли) остаются неизменными или уменьшаются).

также документов, указанных в пункте 28.9 настоящей Инструкции, хранится в юридическом деле кредитной организации, находящемся в территориальном учреждении Банка России.

29 финансовый рез-тат дея-сти КО

Источником доходов коммерческого банка являются все виды его деятельности (бизнеса). Совокупные доходы коммерческого банка по форме получения подразделяются на три группы:

1) процентные доходы;

2) комиссионные доход;

3) прочие виды доходов (штрафы, пени, неустойки, доходы от опе-раций банков по реализации ценных бумаг, дисконтный доход и др.).

В ряде случаев по отдельным кредитным операциям банк может получать одновременно и процентный доход и комиссионные.

Сумма всех доходов банка в данном отчетном периоде называется валовым доходом. В составе валового дохода выделяются:

1) операционные доходы, в том числе процентные, комиссионные, от операций на финансовых рынках;

2) доходы от побочной деятельности банка;

3) прочие доходы.

Преобладающая часть доходов банка относится к процентным доходам — от платного размещения собственных средств банка и привлеченных средств, т.е. от предоставления кредитов клиентам или от размещения временно свободных денежных средств в центральном и коммерческих банках, от вложений в долговые обязательства, от различных учетных операций. Процентные доходы по кредитам относятся к группе стабильных источников доходов банка.

Стабильные доходы — это такие, которые являются постоянными для банка на протяжении относительно длительного периода времени (один-два года) и в этой связи могут планироваться на перспективу (обычно это доходы основной деятельности). В состав данной группы включаются и комиссионные доходы, полученные за оказание клиентам банковских услуг не кредитного характера, которые проводятся от имени, по поручению и за счет клиентов. Плата за такие виды услуг обычно взимается в виде комиссионного вознаграждения.

К нестабильным доходам относятся доходы от валютных операций, доходы от операций с ценными бумагами на финансовых рынках, доходы от побочнойдеятельности банка, прочие доходы. В практике функционирования коммерческих банков обязательным условием их успешной работы является преимущественное увеличение доходов за счет стабильных источников и незначительный рост доходов за счет нестабильных источников.

Доходы коммерческого банка обязательно должны покрывать его расходы, образуя тем самым прибыль. При этом часть доходов банка направляется на создание резервов для покрытия имеющихся рисков. Кроме того, для эффективного функционирования банка необходимо, чтобы он не только имел объем доходов, превышающих его расходы, но и покрывал риски, а также обеспечивал регулярность поступления доходов.

Расходы коммерческих банков — это использование денежных средств, необходимых для осуществления всех видов банковской деятельности. Они подразделяются по форме образования, характеру, периоду, к которому относятся, способу учета.

Для определения финансовых результатов и рентабельности банка (как в целом, так и по каждому виду его деятельности) расходы коммерческогогруппируются следующим образом:

1) операционные расходы в том числе процентные, комиссионные, по операциям на финансовых рынках, прочие;

2) расходы по обеспечению функционирования деятельности банка;

3) прочие расходы.

Операционными расходами являются расходы, производимые не-посредственно для выполнения банковских операций. Главным их отличием от других видов расходов является то, что их объем зависит от объема и структуры совершаемых банком операций. Плата за использование привлеченных ресурсов осуществляется в форме выплат процентов, и соответственно эти расходы являются процентными.

Процентные расходы коммерческих банков, осуществляющих различные виды кредитной деятельности, обычно составляют в среднем более 50% всех его расходов. Одновременно их удельный вес в общей сумме расходов различен для каждого банка и зависит в первую очередь от соотношения отдельных видов платных пассивов (обязательств) банка. Наибольшие суммы процентов обычно выплачиваются по вкладам населения и кредитам, получаемым на межбанковском рынке, депозитам юридических лиц, депозитным сер-тификатам, ценным бумагам, (облигациям, процентным векселям).

К комиссионным расходам банка относятся расходы по оказанию клиентам услуг некредитного характера, связанных в основном с расходами по оплате услуг:банков-корреспондентов, центрального банка, бирж, юридических фирм, процессинговых и клиринговых центров и др. Оплата такого рода услуг производится преимущест-венно в виде комиссии от суммы совершаемой операции. Комисси-онные расходы составляют небольшой удельный вес в общей сумме расходов банка.

Отдельную группу расходов банка составляют расходы по осуще-ствлению операций на финансовых рынках и расходы по операциям с иностранной валютой. В состав первой группы входят расходы на приобретение акций, облигаций, оплату купонных доходов по облигациям, оплата по векселям, расходы по переоценке ценных бумаг, расходы по операциям с иностранной валютой.

Расходы по обеспечению функционирования банка включают затраты, которые нельзя отнести прямо на определенные банковские операции. Эти расходы являются, по существу, «общехозяйственными». Их сумма находится в прямой зависимости от объемов операций и всей деятельности банка.

К прочим операционным расходам относятся те, которые непо-средственно связаны с проведением определенных банковских опе-раций. Это почтовые и телеграфные расходы по платежам клиентов, налоги, относимые на затраты банка, и др.

Особую группу расходов в банковской практике составляют за-траты, связанные с формированием резервного фонда, предназна-ченного для покрытия возможных убытков и потерь по ссудам, воз-можных убытков по другим активным операциям, по дебиторской задолженности, по обесценению различных видов ценных бумаг.

Одним из показателей, характеризующих соотношение доходов и расходов банка, является процентная маржа, которая определяется как разница между процентными доходами и процентными расходами коммерческого банка, т.е. между процентами полученными и уплаченными. Маржа характеризует доходность ссудных операций и одновременно показывает возможности банка покрывать за ее счет издержки.

Маржа характеризуется как абсолютными величинами в рублях, так и относительными показателями в процентах. Абсолютная ве-личина маржи определяется как разница между общей величиной процентного дохода и процентных расходов банка, а также между процентными доходами и соответствующими расходами по отдельным видам активных операций.

Коэффициенты процентной маржи могут показывать ее факти-ческий и достаточный уровень у данного банка.

Коэффициент фактической процентной маржи (Кф.пр.м) характеризует относительную фактическую величину процентного источника прибыли банка.

Для расчета этого и других коэффициентов маржи используют средний остаток актива, определяемый на основе итога актива ба-ланса банка, очищенного от регулирующих статей.

Коэффициент достаточной процентной маржи (Кд.пр.м) характеризует минимально необходимый для конкретного банка уровень маржи.

К прочим доходам при расчете достаточной процентной маржи относят доходы от оплаты услуг некредитного характера: плата за инкассацию, за расчетно-кассовое обслуживание, информационные и консультационные услуги банка, за прочие услуги, проценты и комиссия, дополученные за прошлые периоды, полученные штрафы, пени, неустойки.

Прибыль коммерческого банка — это основной финансовый результат дея тельности банка, определяемый как разница между всеми доходами и расходами. В практике функционирования банка используется несколько показателей прибыли. Разница между суммой валового дохода и сумой затрат, относимых в соответствии с действующим положением на расходы банка, называется балансовой или валовой прибылью (убытком). Балансовая прибыль банка выключает:

1) процентную прибыль, определяемую как превышение полу-ченных банком процентных доходов над процентными расходами;

2) комиссионную прибыль, определяемую как превышение ко-миссионных доходов над комиссионными расходами;

3) прибыль от операций на финансовых рынках, определяемую как разницу между доходами и расходами от этих операций;

4) другие виды прибыли, получаемые от остальных видов дея-тельности.

Наибольшую долю в составе прибыли составляет, как правило, процентная прибыль.

Чистая прибыль коммерческого банка — это прибыль, остающаяся в распоряжении банка. Она представляет собой конечный финансовый результат деятельности коммерческого банка (т.е. балансовая прибыль за вычетом уплаты налогов) и распределяется по следующим основным направлениям:

• отчисления в фонды накопления (пополнение уставного и других фондов);

• отчисления в фонд специального назначения (потребления);

• отчисление в резервный фонд;

• выплата дивидендов акционерам (участникам).

Такие показатели, как объем прибыли и ее структура, при всей их важности не всегда дают полную информацию об уровне эффек-тивности работы банка. Завершающей характеристикой прибыльно-сти банка являются рентабельность и норма прибыли.

Общий экономический смысл показателей рентабельности про-является в том, что они характеризуют прибыль, получаемую с каж-дого затраченного банком рубля (собственного и заемного). В бан-ковской практике рассчитывается несколько показателей рента-бельности. В российских условиях при расчете показателей рента-бельности в настоящее время используется балансовая прибыль.

Общий уровень рентабельности банка (Иобщ) позволяет оценить общую прибыльность банка, а также прибыль, приходящуюся на 1 руб. дохода.

Этот показатель уточняется показателем рентабельности банка, рассчитываемым как отношение объема общей балансовой (П), по-лученной за определенный период, к акционерному капиталу (К) уставному фонду

Данный показатель получил в мировой практике название ROE (return on eguity).

Другим важным показателем общей рентабельности работы банка является норма прибъльности активов (ROA — return on assets), показывающий объем прибыли, приходящийся на рубль банковских активов. Он используется при анализе эффективности активных операций банка, эффективности управления банком в целом.

30. Процедура ликвидации кредитной организации.

В случае прекращения деятельности КО на основании решения ее учредителей(участников) БР по ходатайству КО принимает решение об аннулировании лиц на осущ банковских операций.

Учредители КО принявшие решение о ее ликвидации назначают ликвидационную комиссию, утверждают промежуточный ликвид баланс и ликвид балан КО по согласованию с БР.

КО подлежит ликвидации:

в случае аннулирования или отзыва лицензии на осуш банк.операций.

БР может отозвать лицензию на осущ банк.операций(ст.20 "О банках и банковской деятельности"):

1. установление недостоверных сведений на основании которых выдана лицензия.

2. задержки начала осущ банковских опнраци предусмотренных лицензией более чем на 1 год.

3. установление фактов существенной недостоверности отчетных данных.

4. задержки предоставления ежемесяч отчетности более чем на 15 дней.

5. осуществление ,в т.ч. однократного, банковских опер не предусмотренных лицензией.

6. неисполнение федер законов

7. если в течение года к КО не однократно применялись меры воздействия

8. неоднократное нарушение в течение года требований 115-ФЗ.

9. неоднократного в течение года неисполнения требований судов о взыскании денежных средств со счетов клиентов при наличии на них ДС.

10. наличие ходатайства временной администрации.

11. неоднократного непредставления в установленных срок в БР обновленных сведений необходимых для внесения в ЕГРЮЛ.

БР обязан отозвать лицензию на осущ банк.опер:

1. нарушение требований к размеру собственных средств(капитала)

2. если достаточность капитала становится ниже 2%

3. если размер собств средств банка ниже минимального значения уставного капитала на дату гос регистрации КО.

4. если КО не использует требования БР по приведению соответствия величины устав капитала и размера собственных средств

5. если КО неспособна удовлетворять требования кредиторов по денежным обязательствам и/или исполнять обязательства по уплате обязательных платежей.

Процедура отзыва лицензии:

1. принятие БР решения об отзыве лицензии

2. принятие соответственного акта БР

3. публикация сообщения об отзыве лицензии

4. -обжало