Классификация и виды ценных бумаг

В зависимости от различных характеристик ценные бумаги классифицируют следующим образом: Виды ценных бумаг по сроку существования:

§ срочные (срок существования ограничен во времени);

§ бессрочные (срок существования не ограничен во времени);

Ценные бумаги, выпускаемые на весь срок существования лица, обязанного по ним, напрямую не связаны с каким-либо временным периодом, а потому они есть бессрочные бумаги. К ним обычно относятся акции. Ценные бумаги, выпускаемые на какой-то ограниченный период времени, независимо от того, задан он при выпуске ценной бумаги или будет определен в ходе ее обращения, составляют группу срочных ценных бумаг.

Срочные ценные бумаги имеют установленный при их выпуске срок существования или порядок установления этого срока. Обычно срочные бумаги делятся на три подвида:

§ краткосрочные, имеющие срок обращения до 1 года;

§ среднесрочные, имеющие срок обращения от 1 года до 5лет;

§ долгосрочные, имеющие срок обращения от 5 до 30 лет (ипотечные ценные бумаги по законодательству можно выпускать со сроком обращения до 40 лет).

Срочные ценные бумаги, срок обращения которых ничем не регламентирован, т. е. они существуют до момента погашения, дата которого никак не обозначена при выпуске ценной бумаги, а установлен лишь порядок их гашения (выкупа), называются отзывными.Виды ценных бумаг по форме существования:

§ бумажные, или документарные;

§ безбумажные, или бездокументарные;

Классическая форма существования ценной бумаги — это бумажная форма, при которой ценная бумага существует в форме документа. Развитие рынка ценных бумаг требует перехода многих видов ценных бумаг, прежде всего эмиссионных, к бездокументарной форме существования.Виды ценных бумаг по национальной принадлежности:

§ национальные (российские);

§ иностранные;Виды ценных бумаг по форме владения:

§ предъявительские, или ценные бумаги на предъявителя;

§ именные, которые содержат имя своего владельца и зарегистрированы в реестре владельцев данной ценной бумаги;

Владение ценной бумагой может быть именное или на предъявителя. Предъявительская ценная бумага не фиксирует имя ее владельца, и ее обращение осуществляется путем простой передачи от одного лица к другому. Именная ценная бумага содержит имя ее владельца и, кроме того, регистрируется в специальном реестре. Обычно она передается по соглашению сторон или путем цессии.

Если именная ценная бумага передается другому лицу путем совершения на ней передаточной надписи (индоссамента), или приказа ее владельца, то она называется ордерной ценной бумагой.Виды ценных бумаг по форме выпуска:

§ эмиссионные, т. е. выпускаемые в обращение крупными партиями, внутри которых все ценные бумаги абсолютно идентичны;

§ неэмиссионные, обычно выпускаемые поштучно, или небольшими партиями без государственной регистрации;

Выпуск ценных бумаг может сопровождаться или не сопровождаться их обязательной регистрацией в органах государственного управления. Обычно государственной регистрации подлежат эмиссионные ценные бумаги, так как их выпуск затрагивает интересы большого числа участников рынка. По российскому законодательству обязательной регистрации подлежат выпускаемые акции, облигации, банковские сертификаты (регистрируются Центральным банком) и закладные. Остальные виды российских ценных бумаг, независимо от размеров их выпуска, государственной регистрации не подлежат.

Эмиссионные ценные бумаги выпускаются обычно крупными сериями, которые подлежат государственной регистрации. Это обычно акции и облигации. Неэмиссионные ценные бумаги выпускаются без какой-либо государственной регистрации.Виды ценных бумаг по виду эмитента:

§ государственные ценные бумаг — это обычно различные виды облигаций, выпускаемые государством;

§ негосударственные, или корпоративные — это ценные бумаги, которые выпускаютсяв обращение корпорациями (компаниями, банками, организациями) и даже частными лицами.

Государственные ценные бумаги — ценные бумаги, выпускаемые государством. Они занимают особое место в ряду ценных бумаг.

Государство не является капиталистом и не использует привлекаемые через ценные бумаги денежные средства для получения дохода, оно лишь перераспределяет их через государственный бюджет или через свою финансовую систему, т. е. выступает посредником. Следовательно, государственные ценные бумаги — это не представитель непосредственно функционирующего капитала, а представитель капитала, которого у государства нет, который окольными путями возвращается в экономику (через зарплату государственных служащих, военных, закупку товаров, например, военной техники и др.). Поэтому государственные ценные бумаги — это косвенный представитель действительного капитала.Виды ценных бумаг по уровню риска:

§ низкорисковые;

§ среднерисковые;

§ высокорисковые;

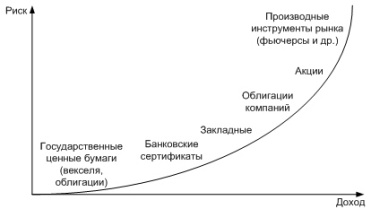

По уровню риска ценные бумаги условно подразделяются на безрисковые и рисковые. Безрисковые — это бумаги, по которым риск практически отсутствует. В мировой практике — это краткосрочные (срок 1-3 месяца) государственные долговые обязательства (казначейские векселя). Все остальные ценные бумаги по уровню риска принято делить нанизкорисковые (это обычно государственные бумаги), среднерисковые (это обычно корпоративные облигации) ивысокорисковые(это обычно акции). Существуют и более высокорисковые, чем обычные акции и облигации, инструменты рынка.

Графически место основных видов доходных ценных бумаг с точки зрения соотношения в них риска и уровня доходности принято изображать следующим образом (рис. 2.3).

В свою очередь каждый из видов основных ценных бумаг делится на подвиды и т. п.

Рис. 2.3. Зависимость дохода от рискаВидыценных бумаг по степени обращаемости:

§ рыночные, или свободнообращающиеся;

§ нерыночные, которые выпускаются эмитентом и могут быть возвращены только ему; не могут перепродаваться;

Основные виды ценных бумаг являются рыночными, т. е. могут свободно продаваться и покупаться на рынке. Однако в ряде случаев обращение ценных бумаг может быть ограничено, и ценную бумагу нельзя продать никому, кроме того, кто ее выпустил, и то через оговоренный срок. Такие бумаги называются нерыночными.

Виды ценных бумаг по форме привлечения капитала:

§ долевые, или владельческие, которые отражают долю в уставном капитале общества;

§ долговые, которые представляют собой форму займа капитала (денежных средств).Виды ценных бумаг по виду номинала:

§ с постоянным номиналом;

§ с переменным номиналом;

По российскому законодательству каждая ценная бумага имеет свой номинал или номинальную стоимость. Однако в мировой практике разрешается выпуск, например, акций без денежного номинала, или с нулевым номиналом. В этом случае указывается, какую долю в уставном капитале составляет одна акция, а потому ее номинал, исчисленный путем деления уставного капитала на число акций, меняется каждый раз с изменением размеров этого капитала, а не остается неизменным как в случае, когда номинал ценной бумаги задан при ее выпуске. Если ценная бумага выпускается с указанием денежного номинала, то это бумага с постоянным номиналом. Если ценная бумага выпускается без денежного номинала (с нулевым номиналом), то это бумага с переменным номиналом.Виды ценных бумаг по форме обслуживания капитала:

§ Инвестиционные (капитальные) ценные бумаги являются объектом для вложения денег как капитала, т. е. с целью получения дохода.

§ Неинвестиционные ценные бумаги обслуживают денежные расчеты на товарных или других рынках. Обычно в этой роли выступают коносаменты, складские свидетельства, векселя.Виды ценных бумаг по наличию начисляемого дохода:

§ бездоходные;

§ с начисляемым доходом;

С точки зрения начисляемого дохода ценные бумаги, как правило, являются доходными, но могут быть и бездоходными, когда для их владельца они есть простое свидетельство на товар или на деньги, а не на капитал. Доход по ценной бумаге может начисляться в форме дивиденда (акции), процента (долговые бумаги) или дисконта, т. е. разницы между номиналом ценной бумаги и более низкой ценой ее приобретения.

Цикличность развития экономики и экономические кризисы. При анализе реальных причин, вызывающих цикличность развития экономики, можно выделить:

1.Природу экономических циклов объясняют факторами, лежащими вне рамок экономической системы (природные явления, политические события).2.Цикл рассматривается как явление внутреннее, присущее экономике. Они могут вызвать как спад, так и подъем хозяйственной активности через определенные промежутки времени. Одним из решающих факторов является цикличность обновления основного капитала.3.Причины циклов усматриваются во взаимодействии внутренних состояний экономики и внешних факторов. Внешние факторы рассматриваются в качестве первичных источников, провоцирующих вступление в действие внутренних факторов. К внешним источникам относят государство.

Современной науке известны более 1400 типов цикличности. Наиболее часто упоминаемые:

| Тип | Длина цикла | Главные особенности |

| Китчина | 2-4 года | Величина запасов – колебания ВНП, инфляции, занятости, товарные циклы |

| Жуглара | 7-12 лет | Инвестиционный цикл – колебания ВНП, инфляции и занятости |

| Кузнеца | 16-25 лет | Доход – иммиграция – жилищное строительство – совокупный спрос – доход |

| Кондратьева | 40-60 лет | Технический прогресс, структурные изменения |

| Форрестера | 200 лет | Энергия и материалы |

| Тоффлера | 1000-2000 лет | Развитие цивилизаций |

В зависимости от характера экономических спадов, охвата ими различных сфер или отраслей народного хозяйства различают следующие виды экономических кризисов:

1.Циклические–периодически повторяющиеся спады общественного производства, вызывающие парализацию деловой активности во всех сферах народного хозяйства и дающие начало новому циклу хозяйственной деятельности. 2.Промежуточные–периодически возникающие спады общественного производства, которые на время прерывают стадии оживления и подъема национальной экономики. Они не дают начало новому циклу, носят локальный характер, непродолжительны.3.Структурные-связаны с постепенным и длительным нарастанием межотраслевых диспропорций в общественном производстве и характеризуются несоответствием сложившейся структуры общественного производства изменившимся условиям эффективного использования ресурсов. Они вызывают долговременные потрясения и требуют для своего разрешения длительного периода адаптации к новым условиям. 4. Частичные- сопряжены с падением экономической активности в рамках крупных сфер деятельности. Речь идет о денежном обращении и кредитах, банковской системе, фондовом и валютном рынках. 5. Отраслевые-характеризуются спадами производства и свертыванием деятельности в одной из отраслей. 6. Сезонные-обусловлены воздействием природно-климатических факторов, которые нарушают принятый ритм хозяйственной деятельности. 7.Мировые-определяются охватом как отдельных отраслей в мировом масштабе, так и всего мирового хозяйства.

Причины циклических колебаний в ходе экономического развития объясняют по-разному:

1) «Теория космических факторов» (У. Дженвонс). Причины: возникновение экономических циклов связано с 10-летним циклом солнечной активности, предусматривающим хозяйственную и политическую деятельность. 2) «Теория внешних природно-климатических факторов» (У. Беверидж, В.Зомбарт). Причины: воздействие природных и климатических условий на урожайность. 3) «Психологическая теория» (В. Парето, А. Пигу). Причины: чередование оптимизма и пессимизма в хозяйственной деятельности людей. 4) «Теория недопотребления населения» (Т. Мальтус, Ж. Сисмондин, Д. Гобсон). Причины: в обществе процветают бережливые и богатые, а они имеют свойства меньше потреблять и больше сберегать. 5) «Теория чрезмерного накопления капитала» (М. Туган-Барановский, Л.Мизес, Ф. Хаген). Причины: производство средств производства существенно опережает производство товаров народного потребления, что создает диспропорции в народном хозяйстве и вызывает кризис. 6) «Теория нововведений» (Й. Шумпетер). Причины: скачкообразность внедрения достижений НТП в экономику как следствие цикличности. 7) «Кредитно-денежная теория» (Р. Хоутри, И. Фишер). Причины: нарушение кредитно-денежной сферы. 8) «Теория промышленных циклов» (К. Марск). Причины: кризисы – неизбежные спутники капитализма через которые временно разрешаются его противоречия и устраняются накопившиеся диспропорции. 9) «Кейнсианская теория» (Д.М. Кейнс) Причины: избыток сбережений и недостаток инвестиций. 10) «Денежная теория» (М.Дридман) Причины: нестабильность денежного обращения.

Согласно концепции «больших циклов конъюнктуры», разработанной русским ученым Н.Д. Кондратьевым (1892-1938), развитию экономики наряду со средними и короткими циклами свойственны продолжительные длинноволновые колебания, охватывающие период от 45 до 60 лет. Их рассматривал как нарушение и восстановление экономического равновесия длительного периода и считал, что «основная причина лежит в механизме накопления, аккумуляции и рассеяния капитала, достаточного для создания новых основных производительных сил».

Политика государственного регулирования экономического цикла сводится к противодействию фазам цикла: в период экономического сжатия правительство стимулирует деловую активность путем снижения налогов, предоставлением инвестиционных льгот, уменьшением процентной ставки по кредитам, а в период расширения – наоборот, стремится сдержать экономический рост. С этой целью правительство увеличивает ставки налогообложения, сокращает государственные расходы, проводит политику «дорогих» денег, ужесточая условия кредита и увеличивая обязательные резервы коммерческих банков.

Помимо налогово-бюджетных и кредитно-денежных мер воздействия на экономический цикл правительство использует и меры общего оздоравливающего характера: борется с инфляцией, монополизмом, коррупцией, проводит политику устранения диспропорций и т. д.

Центральные банки и основы их деятельности. Возникновение банков связано с упорядочиванием банкнотной эмиссии наиболее надежных, пользовавшихся доверием банков, чьи бумаги могли выполнять функцию кредитного средства обращения. Эти банки получили называние эмиссионные банки.Государство активно способствовало данному процессу, поскольку печатавшиеся для отпуска ссуд многочисленными банками банкноты утрачивали способность к обращению при банкротстве эмитентов.В начале двадцатого века во многих странах эмиссия банкнот была сконцентрирована в одном главном эмиссионном банке, центральном эмиссионном, или просто центральном банке. Центральный банк является осью, центром всей кредитной системы.