Типы инвестиционных портфелей

Другая классификация делит портфели активов на такие типы, как:

Портфель роста – составлен из расчета на активный рост капитала. Сюда могут входить акции молодых перспективных компаний.

Портфель дохода – составлен из активов, приносящих значительный текущий доход в форме дивидендной прибыли и купонных выплат. Сюда, в первую очередь, относят акции и облигации крупных топливно-энергетических компаний.

Сбалансированный – аналог умеренного портфеля (см. выше)

Портфели ликвидности – цель – выбор наиболее ликвидных инструментов с быстрым возвратом вложенных средств

Консервативный – см.выше

Специализированный – состоит их фьючерсов и опционов

Региональные и отраслевые – включают ценные бумаги местных или частных предприятий либо акционерных обществ, работающих в одной сфере

Портфель иностранных ценных бумаг

Формирование структуры портфеля включает следующие аспекты:

Определение с типом ценных бумаг (акции, облигации, производные ЦБ)

Определение объема денежных средств, направленных на инвестирование в данный тип ценных бумаг

Отбор ценных бумаг конкретных эмитентов

Определение доли денежных средств, которые необходимо направить на каждую из ценных бумаг

Покупка акций и других активов исходя из выбранной стратегии

Финансовое регулирование социально-экономических процессов Рыночная экономика представляет собой многоуровневый и многоцелевой организм, в котором различные отрасли, регионы и экономические субъекты имеют свои специфические особенности функционирования и развития. Согласованное функционирование разных частей социально-экономической системы достигается с помощью ее регулирования, т. е. изменения темпов роста отдельных структур и уровней системы в соответствии с изменившимися потребностями общества. В условиях рыночной экономики регулирование социально-экономических процессов достигается путем перераспределения финансовых ресурсов.

Таким образом, финансовое регулирование - это воздействие на экономические и социальные процессы путем концентрации финансовых ресурсов в отдельных структурах и уровнях социально-экономической системы и ограничения роста объема финансовых ресурсов в других.

Финансовое регулирование социально-экономических процессов происходит, прежде всего, посредством рыночного саморегулирования и государственного финансового регулирования. Рыночное саморегулирование социально-экономических процессов обеспечивается функционированием финансового рынка, посредством рыночных законов. Благодаря ему создается возможность свободного и быстрого перераспределения финансовых ресурсов между разными структурами и уровнями социально-экономической системы.

Одновременно с саморегулированием большое влияние на структуру социально-экономической системы оказывает государственное финансовое регулирование, его необходимость обусловлена решением задач, связанных с удовлетворением потребностей всего общества - обеспечением крупных структурных сдвигов, поддержкой приоритетных направлений социально-экономического развития, расширением и совершенствованием объектов социальной сферы и пр.

К основным целям государственного регулирования экономики относятся:

§ минимизация неизбежных негативных последствий рыночных процессов;

§ создание финансовых, правовых и социальных предпосылок эффективного функционирования рыночной экономики;

§ обеспечение социальной защиты тех групп рыночного общества, положение которых в конкретной экономической ситуации становится наиболее уязвимым.

Методы достижения этих целей подразделяются:

§ на прямые (или дирижистские);

§ косвенные (или экономические).

Прямые методы государственного регулирования экономики основываются на административно-правовых способах воздействия на деятельность тех или иных субъектов хозяйствования (меры запрета, разрешения, ограничения).

Косвенные регуляторы отличаются от дирижистских методов тем, что они не ограничивают свободу экономического выбора, а наоборот, дают дополнительные стимулы при принятии рыночного решения. Основная область их применения — вся экономическая среда. Косвенные методы регулирования предполагают использование средств и возможностей финансовой и кредитно-денежной систем страны.

Указанные методы взаимосвязаны.

Можно назвать следующие средства (инструменты) государственного регулирования экономики:

§ административно-правовые инструменты;

§ финансовая (налоговая) система;

§ кредитно-денежная система государства;

§ государственная собственность;

§ государственный заказ.

Наряду с перечисленными инструментами государственного регулирования экономики, имеющими внутриэкономическую направленность, существует арсенал средств внешнеэкономического регулирования.

Практически все рычаги воздействия на процесс воспроизводства внутри страны оказывают существенное влияние на внешнеэкономические связи: изменение учетной ставки, налогообложения; новые льготы и субсидии на инвестиции в основной капитал; и др.

Формирование ресурсной базы коммерческого банкаДля осуществления своей деятельности коммерческие банки должны иметь в своем распоряжении определенные ресурсы. В рыночной экономике ресурсы коммерческих банков имеют первостепенное значение. Они служат необходимым активным элементом банковской деятельности. Коммерческий банк, с одной стороны, привлекает свободные денежные средства юридических и физических лиц, формируя тем самым свою ресурсную базу, а с другой — размешает ее от своего имени на условиях возвратности, срочности и платности. При этом коммерческий банк может осуществлять свои операции только в пределах имеющихся у него ресурсов. Характер этих операций жестко зависит от состава ресурсной базы банка. Так, коммерческий банк, ресурсы которого имеют в основном краткосрочный характер, практически лишен возможности осуществлять долгосрочные кредитные вложения.

Ресурсы коммерческого байка - это его собственный капитал и привлеченные на возвратной основе денежные средства юридических и физических лиц, сформированные банком в результате проведения пассивных операций, которые в совокупности используются им для осуществления активных операций.

Таким образом, ресурсы коммерческого банка по способу образования можно разделить на две основные группы:

§ собственный капитал;

§ привлеченные средства.

Собственный капитал представляет собой средства, принадлежащие непосредственно коммерческому банку в период его деятельности.

Привлеченные средства носят для банка временный характер.Структура ресурсов банка

Структура ресурсов коммерческих банков характеризуется большей долей привлеченных источников.Этим коммерческие банки отличаются от других субъектов экономики. На долю собственного капитала банка по состоянию на 1 ноября 2005 г. приходится 13,5%, в то время как у коммерческих предприятий она находится на уровне 50-60%. Эту разницу можно объяснить характерной особенностью банковского бизнеса — выполнять роль финансового посредника. Кроме того, привлечение временно свободных денежных средств обходится коммерческому банку значительно дешевле, чем операции по увеличению собственного капитала банка.

Структура ресурсов конкретного коммерческого банка по своему качественному и количественному составу может существенно отличаться от структуры ресурсов как других коммерческих банков, так и от сложившейся в целом по региону. Это зависит от многих факторов, например таких, как период функционирования банка, величина его уставного капитана, особенности деятельности банка, состав операций, предусмотренных банковской лицензией, количество и качество клиентуры, политика банка в области кредитования, участие на финансовых рынках и, наконец, состояние рынка банковских ресурсов.

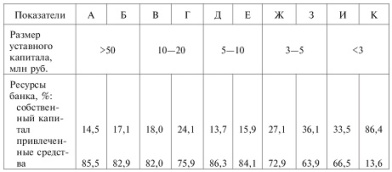

Структура ресурсов десяти коммерческих банков на одну отчетную дату приведена в табл. 2.1.

Таблица 2.1. Структура ресурсов десяти коммерческих банков (А-К)

Как видно из табл. 2.1, по отдельным банкам собственный капитал колеблется от 13,7 до 86,4%, привлеченные средства — от 13,6 до 85,5%. Притом наибольшую долю собственного капитала имеют банки с меньшей суммой уставного капитала, что особенно характерно для начального периода деятельности.

Привлечение в коммерческий банк денежных средств из различных источников с целью формирования ресурсной базы происходит постоянно, практически каждый день. При этом абсолютный размер банковских ресурсов по итогам дня может не измениться либо, напротив, уменьшиться, поскольку одновременно происходит погашение обязательств банка, связанное с наступлением срока платежа или возникновением потребности в денежных средствах их владельцев, списанием денежных средств со счетов хозяйственных субъектов в оплату их платежных документов и другие текущие операции, приводящие к сокращению пассивов банка. Однако, несмотря на то что размер ресурсов — величина непостоянная, ежедневные колебания в целом за отчетный месяц сглаживаются и в конечном итоге приводят к какому-то относительно постоянному уровню (тенденции

Ценная бумага как объект рыночного обращения. Форма ценной бумаги имеет целый ряд реквизитов, или экономических характеристик, наряду с их сущностным («капитальным») содержанием. Указанные рыночные характеристики обычно имеют попарнопротивоположный характер (например, бумажная или безбумажная формы существования ценной бумаги), и потому ценные бумаги классифицируют в зависимости от того, какому признаку из соответствующей их пары они отвечают. Совокупность этих признаков, присущих ценной бумаге, составляет ее экономическое содержание.

Набор характеристик, которыми обладает любая ценная бумага, включает:

Временные характеристики:

§ срок существования: когда выпущена в обращение, на какой период времени или бессрочно;

Пространственные характеристики:

§ форма существования: бумажная, или, выражаясь юридически, документарная форма, или безбумажная, бездокументарная форма;

§ национальная принадлежность: ценная бумага отечественная или другого государства, т. е. иностранная;

Рыночные характеристики:

§ порядок фиксации владельца: на предъявителя или на конкретное лицо (юридическое, физическое);

§ форма выпуска: эмиссионная, т. е. выпускаемая отдельными сериями, внутри которых все ценные бумаги совершенно одинаковы по своим характеристикам, или неэмиссионная (индивидуальная);

§ вид эмитента, т. е. того, кто выпускает на рынок ценную бумагу: государство, корпорации, частные лица;

§ степень обращаемости: свободно обращается на рынке или есть ограничения;

§ уровень риска: высокий, низкий и т. п.;

§ наличие начисляемого дохода: выплачивается какой-то доход или нет;

§ порядок передачи (форма обращения): вручение, уступка прав требования: цессия или индоссамент;

§ регистрируемость: регистрируемая или нерегистрируемая;

§ вид номинала: постоянный или переменный.