Расчеты чеками в национальной и иностранной валюте. Схема документооборота.

Чек является классическим инструментом платежа. Однако в структуре платежного оборота Российской Федерации он занимает незначительный удельный вес – не более 0,1% от общего объема безналичных платежей.

Чек - ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю. Чекодателем является лицо (юридическое или физическое), имеющее денежные средства в банке, которыми он вправе распоряжаться путем выставления чеков, чекодержатель - лицо (юридическое или физическое), в пользу которого выдан чек, плательщиком - банк, в котором находятся денежные средства чекодателя.

Реквизиты чека. В соответствием с ГК РФ чек должен содержать следующие обязательные реквизиты:

1. наименование «чек», включенное в текст документа;

2. поручение плательщику (банку) выплатить чекодержателю определенную денежную сумму;

3. наименование плательщика (банка) и указание счета, с которого должен быть произведен платеж;

4. указание валюты платежа;

5. указание даты и места составления чека;

6. подпись лица, выписавшего чек, - чекодателя.

Отсутствие в документе какого-либо из реквизитов лишает его юридической силы. Наличие в чеке дополнительных условий не влияет на его действительность.

Оплата чека. Чек оплачивается банком за счет средств чекодателя, а именно: либо за счет средств, находящихся на счете чекодателя, либо за счет средств, депонированных чекодателем на отдельном счете.

При последующем документообороте владелец чековой книжки (чекодатель) при приобретении товаров, работ, услуг на основании счета поставщика выписывает расчетный чек и вручает его поставщику. Поставщик (чекодержатель) предъявляет полученный чек в свой банк на инкассо для взыскания платежа. Банк чекодержателя (инкассирующий банк) пересылает указанный чек в банк-плательщик. Банк-плательщик обязан удостовериться всеми доступными ему способами в подлинности чека, а также в том, что предъявитель чека является уполномоченным по нему лицом. Убытки, возникшие вследствие оплаты подложного, похищенного или утраченного чека возлагаются на банк-плательщик или на чекодателя в зависимости от того, по чьей вине они были причинены. После проверки подлинности чека банк-плательщик списывает сумму платежа со счета «Расчетные чеки» и через систему межбанковских расчетов пересылает ее в банк поставщика для зачисления на расчетный счет поставщика.

Схема документооборота при расчетах чеками с предварительным депонированием средств

|

1 – заявление и платежное поручение на покупку чековой книжки;

2 – депонирование средств;

3 – вручение плательщику чековой книжки;

4 – отгрузка товара;

5 – выписка чека и вручение его поставщику;

6 – сдача чека на инкассо;

7 – пересылка чека в банк плательщика;

8 – оплата чека за счет депонированных средств;

9 – перевод суммы платежа через систему межбанковских расчетов в банк поставщика;

10 – зачисление средств на расчетный счет поставщика;

11 – выписка с расчетного счета поставщика.

Чеки в иностранной валюте-дорожные чеки. Дорожный чек (англ. traveler's cheque) — платёжный документ, представляющий собой денежное обязательство эмитента выплатить обозначенную в чеке сумму владельцу — конкретному физическому лицу, образец подписи которого поставлен на чек в момент продажи. Чтобы воспользоваться чеком, его владелец должен обязательно в присутствии кассира или операциониста поставить свою подпись на чеке еще раз. Эмитентами чеков являются коммерческие банки, кредитные и финансовые институты, туристические компании.

15. Расчеты по инкассо. Расчеты инкассовыми поручениями. Схема документооборота

Расчеты по инкассо представляют собой банковскую операцию, посредством которой банк (банк-эмитент) по поручению и за счет клиента на основании расчетных документов осуществляет действия по получению от плательщика платежа. Для осуществления расчетов по инкассо банк-эмитент вправе привлекать другие банки (исполняющий банк). Расчеты в порядке инкассо осуществляются на основании платежных требований, оплата которых может производится по распоряжению плательщика (с акцептом) или без его распоряжения (в безакцептном порядке), и инкассовых поручений, оплата которых производится в бесспорном порядке.

Указанные платежные инструменты предъявляются получателем средств (взыскателем) к счету плательщика через систему инкассо банка получателя платежа. Банк, принявший на инкассо расчетные документы, принимает на себя обязательство доставить их по назначению.

Расчеты по инкассо с использованием платежных требований. Платежное требование представляет собой расчетный документ, содержащий требование кредитора к должнику (плательщику) об уплате определенной денежной суммы через банк. Платежные требования применяются при расчетах за поставленные товары, выполненные работы, оказанные услуги, а также в иных случаях, предусмотренных в основном договоре. Расчеты посредством платежных требований могут осуществляться как с акцептом плательщика, так и без его акцепта.

С АКЦЕПТОМ: кредитор (поставщик) выписывает платежное требование на основании фактической отгрузки продукции или оказанной услуги и сдает его в свой банк на инкассо. Поскольку инициатива в расчетах в данном случае исходит от поставщика, то оплата этого документа плательщиком должна быть произведена с согласия (акцепта) плательщика. Срок для акцепта платежных требований определяется сторонами по основному договору, но при этом должен быть не менее пяти рабочих дней.

Банк поставщика пересылает платежное требование в банк плательщика (исполняющий банк). На всех экземплярах, ответственный исполнитель банка в поле «Срок платежа» проставляет дату, по наступлении которой истекает срок акцепта.

Акцепт платежного требования. Свое согласие на оплату платежного требования плательщик должен дать в дни, установленные для акцепта, обязательно в письменной форме на стандартном бланке заявления об акцепте. Только при получении от плательщика указанного документа исполняющий банк оплачивает платежное требование поставщика.

Если плательщик не согласен оплатить платежное требование, то он должен также в письменной форме представить в исполняющий банк заявление об отказе от акцепта (в трех экземплярах). Основания, по которым плательщик может отказаться от акцепта, должны быть предусмотрены в основном договоре с поставщиком.

При частичном отказе от акцепта платежное требование изымается из картотеки № 1 и оплачивается в сумме, акцептованной плательщиком. Ответственность за необоснованный отказ от оплаты платежных требований несет плательщик. Банки не рассматривают претензии по существу отказов от акцепта. Все возникающие между плательщиком и получателем средств разногласия разрешаются в предусмотренном законом порядке.

При неполучении исполняющим банком от плательщика в дни, установленные для акцепта, ни заявления об акцепте платежного требования, ни заявления об отказе банк расценивает платежное требование как неакцептованое и на следующий рабочий день после истечения срока для акцепта изымает платежное требование из картотеки № 1 и возвращает его банку - эмитенту с указанием на обороте платежного требования (1ый экземпляр) причины его возврата без оплаты («не получено согласие на акцепт»). Используемая в настоящее время форма акцепта платежных требований, при которой плательщик уведомляет банк о своем согласии на оплату обязательно в письменной форме, в отечественной банковской практике получила название «положительный акцепт».

рисунок №3.

Схема документооборота при расчетах платежными требованиями (ПТ) при условии получения согласия плательщика на оплату

1 - отгрузка товара;

2 - оформление ПТ и представление его на инкассо;

3 - пересылка ПТ в банк плательщика;

4 - оприходование ПТ в карточку №1 и передача экземпляра ПТ плательщику для акцепта;

5 - получение заявления плательщика о согласие оплатить ПТ (акцепта);

6 - оплата ПТ;

7 - перевод суммы платежа через систему межбанковских расчетов в банк получателя платежа;

8 - зачисление суммы платежа на счет поставщика;

9 - выдача выписки с расчетного счета поставщика.

Безакцептное списание. Платежные требования могут использоваться также и для безакцептного списания средств со счетов плательщиков. Такой порядок расчетов возможен лишь в случаях, предусмотренных законом либо основным договором между кредитором (получателем платежа) и плательщиком. Например, в соответствии с действующим законодательством со счетов плательщиков без акцепта оплачиваются платежные требования:

Ø предприятий топливно-энергетического комплекса за электрическую и тепловую энергию, газ, нефть и нефтепродукты,;

Ø коммунальных, энергетических и водопроводно-канализационных предприятий за отпускаемую электрическую и тепловую энергию, услуги водоснабжения и водоотведения,

Ø предприятий связи за оказываемые услуги связи, выписанные на основании показателей измерительных приборов и действующих тарифов при расчетах с потребителями, кроме населения и бюджетных организаций

Бесспорное списание. Инкассовая форма расчетов используются также для бесспорного списания средств со счетов. В этом случае используется расчетный документ с названием «инкассовое поручение». Инкассовые поручения применяются в случаях, когда бесспорный порядок взыскания денежных средств установлен законодательством (в том числе для взыскания денежных средств органами, выполняющими контрольные функции), либо для взыскания по исполнительным документам судебных и арбитражных органов. В данном случае банк взыскателя принимает инкассовые поручения с приложением подлинника исполнительного документа либо его дубликата. Банк не принимает к исполнению инкассовое поручение, если к нему приложен исполнительный документ с истекшим сроком давности. Например, срок давности по исполнительным документам судов - 1 год, по приказам арбитража - 3 месяца.

Ответственность за правомерность выставления платежных требований на безакцептное списание и инкассовых поручений на бесспорное взыскание несет получатель средств (взыскатель). Банки не рассматривают по существу возражения плательщиков против списания денежных средств с их счетов в бесспорном и безакцептном порядке.

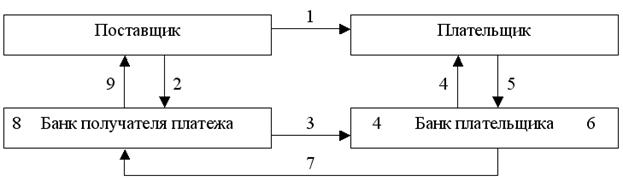

Схема расчетов по инкассо:

1 - покупатель и поставщик заключают договор, в котором определяют порядок и форму расчетов (инкассо), а также перечень отгрузочных и товарораспорядительных документов, которые должен будет представить поставщик для получения платежа;

2 - поставщик готовит комплект документов, указанных в договоре (включая счета-фактуры и др.). Вместе с расчетными документами этот комплект поставщик представляет в банк, которому он поручает операцию инкассирования;

3 - банк поставщика, проверив наличие всех реквизитов и идентичность заполнения всех экземпляров расчетных документов, направляет их с отгрузочными и товарораспорядительными документами в банк покупателя с инструкциями в отношении перевода средств, полученных от покупателя;

4 - банк покупателя, получив указанные документы, направляет ему извещение о том, что документы получены, и просит акцептовать и/или оплатить их;

5 - покупатель акцептует или оплачивает представленные расчетные документы. После оплаты банк покупателя выдает ему отгрузочные и товарораспорядительные документы, и покупатель вступает во владение товаром;

6 - полученные от покупателя средства банк покупателя переводит в банк поставщика;

7 - банк поставщика зачисляет полученную из банка покупателя сумму на счет поставщика.

16. Расчеты в форме перевода денежных средств по требованию получателя средств (прямое дебетование)

Переводы денежных средств осуществляются в рамках следующих форм безналичных расчетов (п. 1.1 Положения № 383-П):

- расчеты платежными требованиями;

— расчеты по аккредитиву;

— расчеты инкассовыми поручениями;

— расчеты чеками;

— прямое дебетование (расчеты в форме перевода денежных средств по требованию получателя средств);

— расчеты в форме перевода электронных денежных средств.

Прямое дебетование

Расчеты в форме перевода денежных средств по требованию получателя средств (прямое дебетование) осуществляются в порядке, установленном федеральным законом, в соответствии с требованиями глав 1, 2 и 4 Положения № 383-П.

Получателем средств может являться банк, в том числе банк плательщика (например, в случае когда прямым дебетованием осуществляется погашение задолженности заемщика по кредиту в его банке).

При осуществлении безналичных расчетов в форме перевода денежных средств по требованию получателя средств применяется:

— платежное требование;

— иное («нестандартное») распоряжение получателя средств.

Следует отметить, что инкассовые поручения при данном способе расчетов не применяются, несмотря на их внешнее сходство с платежными требованиями.

Интересно, что Банк России не указал на необходимость составления банком плательщика расчетного документа (платежного требования) при поступлении «нестандартного» распоряжения при расчетах путем прямого дебетования, как это предусмотрено при расчетах инкассовыми поручениями.

Если получателем средств является банк, списание денежных средств с банковского счета клиента-плательщика при наличии заранее данного акцепта плательщика может осуществляться банком в соответствии с договором банковского счета на основании составляемого банком банковского ордера.

Платежное требование составляется, предъявляется, принимается к исполнению и исполняется в электронном виде либо на бумажном носителе. Платежное требование может быть предъявлено в банк плательщика через банк получателя средств либо непосредственно в банк плательщика. Платежное требование, предъявляемое через банк получателя средств, действительно для представления в банк получателя средств в течение 10 календарных дней со дня его составления.

17. Расчеты векселями, схема документооборота. Банковские операции с векселями. Преимущества и недостатки вексельной формы расчетов

Вексель в качестве платежного инструмента используется в расчетах между поставщиком и плательщиком за товары или услуги, если оплата последних совершается с отсрочкой платежа на условиях предоставления поставщиком плательщику коммерческого кредита. По отчетным данным ЦБ РФ в настоящее время в расчетах российских предприятий за отгруженную продукцию, выполненные работы, оказанные услуги доля векселей среди других инструментов платежа составляет 7,7%.

Вексель - это безусловное письменное долговое обязательство строго установленной законом формы, дающее его владельцу (векселедержателю) бесспорное право по наступлении срока требовать от должника оплаты обозначенной в векселе денежной суммы. В вексельном обращении могут участвовать как граждане РФ, так и юридические лица РФ. Векселя в бездокументарной форме запрещены.

Виды векселей. Закон различает два основных вида векселей: простые и переводные.

Простой вексель (соло-вексель) представляет собой письменный документ, содержащий простое и ничем не обусловленное обязательство векселедателя (должника) уплатить определенную сумму денег в определенный срок и в определенном месте получателю средств или его приказу. Простой вексель выписывает сам плательщик, и по существу он является его долговой распиской.

Переводной вексель (тратта) - это письменный документ, содержащий безусловный приказ векселедателя (кредитора) плательщику об уплате указанной в векселе денежной суммы третьему лицу или его приказу. В отличие от простого в переводном векселе участвуют не два, а как минимум три лица:

§ векселедатель (трассант), выдающий вексель;

§ плательщик (трассат), к которому обращен приказ произвести платеж по векселю;

§ векселедержатель (ремитент) - получатель платежа по векселю.

Переводный вексель обязательно должен быть акцептован плательщиком (трассатом), и только после этого он приобретает силу исполнительного документа. Акцептант переводного векселя, так же как векселедатель простого векселя, является главным вексельным должником, он несет ответственность за оплату векселя в установленный срок. Акцепт отмечается в левой части лицевой стороны векселя и выражается словами «акцептован», «принят», «заплачу» и т.п. с обязательным проставлением подписи плательщика.

Реквизиты векселя. Вексель является строго формальным документом. Он содержит перечень обязательных реквизитов. Отсутствие хотя бы одного из них лишает вексель юридической силы. К обязательным вексельным реквизитам относятся:

- вексельная метка, т.е. включение слова «вексель» не только в название, но и в сам текст документа;

- место и время составления векселя (день, месяц и год составления);

- обещание уплатить определенную денежную сумму;

- указание денежной суммы цифрами и прописью (исправления не допускаются);

- срок платежа;

- место платежа;

- наименование того, кому или по приказу кого должен быть совершен платеж;

- подпись векселедателя (проставляется им собственноручно рукописным путем).

Гарантия платежа по векселю. «Положение о переводном и простом векселе» предусматривает, что платеж по простому векселю либо по акцептованному плательщиком переводному векселю может быть дополнительно гарантирован посредством оформления аваля. Гарантом по оплате векселей в настоящее время выступает банк.

Обращение векселей.Действующее вексельное законодательство предусматривает возможность передачи векселя из рук в руки в качестве платежного инструмента с помощью передаточной надписи - индоссамента. Передача векселя по индоссаменту означает передачу вместе с векселем другому лицу и права на получение им платежа по данному векселю. Векселедержатель на оборотной стороне векселя либо на добавочном листе (аллонже) пишет слова: "платите приказу" или "платите вместо меня (нас)" с указанием того, к кому переходит платеж.

Лицо, передающее вексель по индоссаменту, называется индоссантом. Лицо, получающее вексель по индоссаменту, - индоссатом. К индоссату переходят все права и обязательства по векселю. Закон предусматривает, что все зачеркнутые индоссаменты считаются ненаписанными и не имеют юридической силы.

Инкассирование векселей. Вексельная форма расчетов предполагает обязательное участие в ее организации банковских учреждений. В частности, вексельное законодательство предусматривает инкассирование векселей банками, т.е. выполнение ими поручений векселедержателей по получению платежей по векселям в срок. Векселя, передаваемые в банк для инкассирования, снабжаются векселедержателем препоручительной надписью на имя данного банка со словами: "для получения платежа" или "на инкассо". Инкассируя вексель, банк берет на себя ответственность за предъявление векселя в срок плательщику и получение причитающегося по нему платежа. Приняв вексель на инкассо, банк обязан своевременно переслать его в учреждение банка по месту платежа и поставить в известность плательщика повесткой о поступлении документа на инкассо. При получении платежа банк зачисляет его на счет клиента и сообщает ему об исполнении поручения.

Протест векселя. В случае неоплаты вексель должен быть предъявлен к протесту. Протест векселя является публичным актом нотариальной конторы, которая официально фиксирует отказ от платежа по векселю. Протест векселя должен быть совершен в один из двух рабочих дней, которые следуют за днем, в который вексель подлежит оплате. Банк, который выполняет поручение клиента по инкассированию векселей, несет ответственность за своевременное их опротестование.

Домициляция векселей. В вексельной форме расчетов помимо банка векселедержателя, инкассирующего векселя, может участвовать и банк плательщика в качестве домицилянта, т. е. выполнять поручение своего клиента-плательщика по своевременному совершению платежа по векселю. Домициляция векселей осуществляется банком на основе заключенного им договора с клиентом. Внешним признаком домицилированного векселя служат слова "платеж в ... банке", помещенные под подписью плательщика.

Для банка эта операция является прибыльной, так как за домициляцию векселей он получает комиссионное вознаграждение, и в то же время, выступая в качестве домицилянта, банк не несет никакой ответственности, если платеж не состоится. Клиент-плательщик сам обязан к сроку платежа по векселю либо обеспечить поступление необходимых денежных средств на свой счет в банке, либо заранее забронировать сумму платежа на отдельном счете. В противном случае банк отказывает в платеже и вексель протестуется в обычном порядке против векселедателя.

Расширению использования вексельной формы расчетов в хозяйственном обороте страны способствуют также такие вексельные операции банков, как учет векселей и выдача ссуд под залог векселей, связанные с краткосрочным кредитованием хозяйства.

Банковский вексель. В современной отечественной банковской практике используется и банковский вексель. Банковский вексель представляет собой одностороннее, ничем не обусловленное обязательство банка - эмитента векселя об уплате обозначенному в нем лицу или его приказу определенной денежной суммы в установленный срок. Банковские векселя могут приобретать юридические и физические лица, прежде всего, с целью извлечения дохода, но одновременно банковский вексель может быть использован его владельцем и в качестве покупательного и платежного средства. Держатель векселя может расплатиться им за товары и услуги, передавая вексель по индоссаменту новому векселедержателю, к которому по закону переходят все права по векселю. Индоссамент по банковскому векселю, как правило, предусматривает свободный переход прав по векселю между юридическими и физическими лицами. Индоссамент, в котором участвуют физические лица, заверяется органами государственного нотариата или банком.

18. Понятие безотзывности, безусловности и окончательности перевода денежных средств. Перечислите, какие платежные системы построены на данных принципах

Национальная платежная система , как и зарубежные ПС, основываются на принципах

- безотзывность перевода денежных средств - характеристика перевода денежных средств, обозначающая отсутствие или прекращение возможности отзыва распоряжения об осуществлении перевода денежных средств в определенный момент времени;

- безусловность перевода денежных средств - характеристика перевода денежных средств, обозначающая отсутствие условий или выполнение всех условий для осуществления перевода денежных средств в определенный момент времени;

- окончательность перевода денежных средств - характеристика перевода денежных средств, обозначающая предоставление денежных средств получателю средств в определенный момент времени;

19. Электронные деньги: характеристика и область использования. Схема расчетов.

Российский закон «О национальной платежной системе» содержит следующее определение электронных денежных средств — это денежные средства, которые предварительно предоставлены одним лицом (лицом, предоставившим денежные средства) другому лицу, учитывающему информацию о размере предоставленных денежных средств без открытия банковского счета (обязанному лицу), для исполнения денежных обязательств лица, предоставившего денежные средства, перед третьими лицами и в отношении которых лицо, предоставившее денежные средства, имеет право передавать распоряжения исключительно с использованием электронных средств платежа. При этом не являются электронными денежными средствами денежные средства, полученные организациями, осуществляющими профессиональную деятельность на рынке ценных бумаг, клиринговую деятельность и (или) деятельность по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами и осуществляющими учет информации о размере предоставленных денежных средств без открытия банковского счета в соответствии с законодательством, регулирующим деятельность указанных организаций

Электро́нные де́ньги — это денежные обязательства эмитента в электронном виде, которые находятся на электронном носителе в распоряжении пользователя. Такие денежные обязательства соответствуют следующим трем критериям[1]:

· Фиксируются и хранятся на электронном носителе.

· Выпускаются эмитентом при получении от иных лиц денежных средств в объёме не меньшем, чем эмитированная денежная стоимость.

· Принимаются, как средство платежа другими (помимо эмитента) организациями

Распространённым заблуждением является отождествление электронных денег с безналичными деньгами.

Электронные деньги, являясь неперсонифицированным платежным продуктом, могут иметь отдельное обращение, отличное от банковского обращения денег, однако могут и обращаться в т.ч и в государственных или банковских платежных системах.

Как правило, обращение электронных денег происходит при помощи компьютерных сетей, Интернета, платёжных карт, электронных кошельков и устройств, работающих с платежными картами (банкоматы, POS-терминалы, платежные киоски и т. д.). Также, используются и другие платежные инструменты различной формы: браслеты,брелоки

, блоки мобильных телефонов и т. д., в которых есть специальный платежный чип.