Как избежать риска банкротства финансовых организаций

Мы уже говорили, что для защиты сбережений от инфляции их нужно во что-то вложить, другими словами, отдать на хранение или в управление какой-то финансовой организации.

Но тогда возникает другой риск — что эта организация обанкротится и

не вернёт вам деньги.

Вкладывая деньги в ПИФ или покупая полис страхования жизни, вы неизбежно будете иметь дело с этим риском. Но даже в этом случае его можно сократить, если обращаться не в первую попавшуюся финансовую организацию, а в крупную компанию, которая давно работает на рынке России и не была в прошлом на грани банкротства.

Лучший же способ обезопасить себя и свою семью от этого риска — размещать средства в сберегательных вкладах, защищённых Системой страхования вкладов (ССВ).

(9, с. 172 )

За что отвечает государство и какие финансовые риски оно на себя брать не будет

Роль государства в снижении финансовых рисков для частного инвестора очень ограниченна. Государство определяет правовую и организационную среду для инвестирования. Государственные органы лицензируют банки, регистрируют выпуски ценных бумаг, определяют обязательные минимальные уровни страхования вкладов. Однако принятие инвестиционных решений — индивидуальное дело частного инвестора, который несёт все связанные с инвестициями риски.

Государство отвечает только за финансовые риски, связанные с вкладами частных лиц в российских банках. Такие вклады застрахованы, поскольку государство приняло Закон о системе обязательного страхования вкладов — специальной государственной программе, реализуемой государственной корпорацией «Агентство по страхованию вкладов». При заключении договора банковского вклада (счёта) у вас как вкладчика автоматически возникает право на страховое возмещение в случае прекращения

деятельности банка (отзыва у него соответствующей лицензии). Это страховое возмещение выплачивается вкладчику в размере 100 % суммы вклада в банке, но не более 700 тыс. р.

Вклады в разных банках страхуются независимо друг от друга. Выплата страхового возмещения начинается не позднее 14 дней со дня наступления страхового случая и осуществляется, как правило, через аккредитованный агентством банк-агент. Для получения возмещения вкладчику достаточно обратиться в банк-агент, предъявив

паспорт и заполнив заявление.

По другим финансовым рискам, которые вы как физическое лицо принимаете на себя, государство не отвечает. Так, при падении цены купленных вами на фондовом рынке акций или курса купленной вами иностранной валюты все убытки будут вашими.

(6, с. 338 – 339)

Б. РИСКИ ФИНАНСОВОГО МОШЕННИЧЕСТВА

Финансовое мошенничество

Финансовое мошенничество— совершение противоправных действий в сфере денежного обращения путём обмана, злоупотребления доверием и других манипуляций с целью незаконного обогащения.

Вариантов такого жульничества столь много, что об этом можно написать отдельную книгу.

Но в качестве примера опишем только один из распространённых в России способов такого жульничества — отъём квартиры у собственника с помощью кредита с особо трудными условиями погашения.

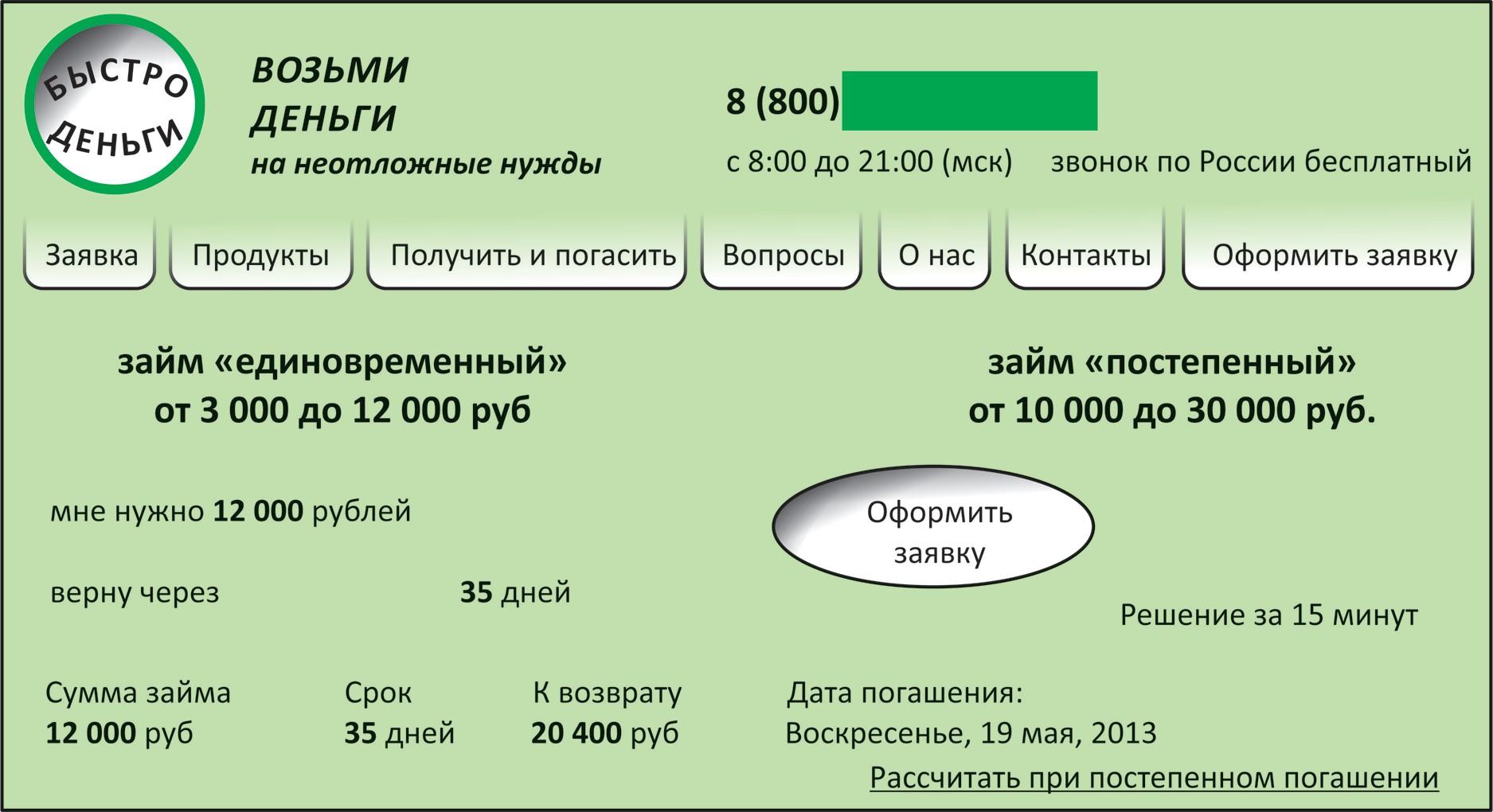

В общественном транспорте, на страницах газет и в Интернете довольно часто мелькают объявления с весьма заманчивыми предложениями получить деньги в долг.

Такие сообщения лаконичны: указан, как правило, только контактный телефон кредитора и, конечно, ничего не сказано о том, что в большинстве случаев одолженные деньги могут

оставить человека без квартиры.

|

Рис. 25. Объявление финансовых мошенников

Основными жертвами подобного рода кредитов становятся, как правило, представители социально незащищённых слоёв населения — старики, инвалиды, пьяницы и наркоманы, которым по вполне понятным причинам требуются деньги часто и срочно. При этом они зачастую просто не в состоянии здраво оценить последствия.

В России займы могут законно выдавать не только банки и кооперативы, специализирующиеся на кредитных операциях, не только агентства недвижимости,

залоговые центры, ломбарды и другие юридические лица, но и обычные граждане, которым российское законодательство позволяет быть кредиторами.

В отличие от солидных банков вышеупомянутые кредиторы-граждане, ломбарды и залоговые центры хотя и работают в рамках правового поля, но нередко ставят перед собой задачи вполне определённого толка. С помощью высоких процентов (средняя ставка от 2 до 5 % в месяц) или штрафов (от 3 до 5 % в день от суммы просрочки) они стремятся закабалить заёмщика, а затем вынудить его продать свою квартиру (залог).

Выглядеть это может примерно так.

Нуждающийся в средствах человек обращается к кредитору, и тот предлагает ему деньги, но под залог недвижимости (т. е. с правом изъятия квартиры в случае невозврата долга).

Далее кредитор знакомится с документами на жильё. Если с документами всё в порядке (будущий заёмщик является законным владельцем квартиры), кредитор даёт прочитать заёмщику заранее составленные договоры займа и залога. Обычно заёмщик изначально согласен со всеми условиями и подписывает бумаги не глядя, лишь бы поскорее получить желанную сумму.

Потом документы регистрируются в управлении Федеральной регистрационной службы и заёмщику действительно ссужают деньги. Обычно кредиторы сами предлагают заёмщику получить сумму, составляющую не менее половины стоимости недвижимости.

Объясняется эта «доброта» просто: чем больше средств они выдадут, тем выше будет ежемесячная выплата в погашение кредита, тем быстрее станут расти штрафы за несвоевременный возврат долга. И человек попадёт в кабальную зависимость от кредитора.

А как же заёмщика потом лишают квартиры и делают бомжом? Для этого используются два варианта действий.

Вариант 1. Заёмщик не справляется с грабительскими процентами.

Поскольку раз за разом человек не может в оговорённые сроки выплачивать основную сумму займа и проценты по нему, нарастающие штрафы увеличивают общую сумму долга до огромных размеров. Затем кредитор и заёмщик могут мирно и без конфликта договориться о продаже залогового обеспечения, т. е. жилья, чтобы погасить долг из полученных средств. При этом кредитор нередко предлагает взять на себя весь процесс продажи, дабы «освободить заёмщика от лишних хлопот». Тогда он уже сам определяет цену продажи квартиры и, разумеется, её занижает. После продажи кредитор забирает причитающуюся ему сумму и отдаёт жалкие остатки вырученных за квартиру денег

бывшему собственнику.

Вариант 2. Кредитор умышленно уклоняется от принятия долга и процентов по кредиту, делая заёмщика «без вины виноватым».

Так, кредитор может долгое время уклоняться от принятия долга и процентов по кредиту, а потом обратиться в суд с требованием привлечь добросовестного, но обманутого им заёмщика к ответственности за неисполнение своих денежных обязательств. Через суд кредитор добивается решения о срочной оплате неустойки (штрафов и пени), а в случае невозможности должника погасить выросший долг суд обязывает его продать квартиру (залог). При этом доказать, что кредитор намеренно

скрывался от заёмщика, будет чрезвычайно сложно.

Однако выход есть. Заёмщик может обезопасить себя от подобной ситуации, если своевременно обратится к нотариусу. Так называется человек с юридическим образованием, получивший от государства специальное разрешение на оказание

юридических услуг гражданам и организациям. Найти нотариальную контору нетрудно в любом городе России. Дело в том, что по российским законам при невозможности найти кредитора для возврата ему денег либо при уклонении кредитора от принятия денег можно исполнить свои обязательства перед ним внесением денежной суммы на хранение у нотариуса (в депозит нотариуса). Вот почему, если кредитор скрывается от несчастного должника и тот не имеет возможности погашать долг, ему надо немедленно идти к нотариусу и вносить необходимые платежи по кредиту на его депозит. Тем самым должник выполнит кредитные обязательства и не позволит поживиться за свой счёт.

Иными словами, если обычные банки отказываются выдавать вам заёмные средства, а деньги вам нужны так срочно, что вы решили взять «сомнительный кредит», то для защиты от рисков обмана и потери квартиры лучше оформлять такой кредит у нотариуса.

Представитель закона проанализирует договоры займа и залога, обратит внимание на процентные ставки, комиссионные сборы, установленные пени и штрафы, предупредит о возможных скрытых угрозах. Как показывает опыт, после консультации с нотариусом потенциальные заёмщики в 90% случаев отказываются брать подобный кредит. У них открываются глаза, в какую беду они едва себя не загнали! (7, с. 200 - 209)

Фальшивомонетчики

Самый простой и распространённый вид финансового мошенничества — подделка купюр. Расцвет этого вида мошенничества пришёлся на 1990-е гг., когда многие сделки (в том числе и по обмену валюты) проводились нелегально, «с рук».

Но и сегодня риск встречи с фальшивомонетчиками существует, например в пунктах обмена валюты. Они работают по одной из двух схем:

• Вы приносите в пункт обмена настоящие деньги, и вам меняют их на фальшивые.

• Вы приносите в пункт обмена настоящие деньги. Вас просят положить их в лоток для совершения обмена. Сотрудник обменного пункта (которого обычно не видно за маленьким окошком) что-то делает с вашими деньгами, возвращает их вам обратно через лоток и говорит, что не может произвести сделку, так как ваши деньги фальшивые. На самом деле ваши деньги были настоящие, но, когда они попали в руки сотруднику обменного пункта, он заменил их на подделку. Доказать свою правоту в этом случае будет очень сложно.

Если такое произойдёт с вами или вашими близкими, вы, конечно же, должны сразу обратиться в полицию. Но, к сожалению, фальшивомонетчики сегодня стали очень осторожными и обыски в таких обменных пунктах зачастую ничего не дают. Поэтому

лучше вообще не допускать попадания в такую ситуацию. Старайтесь не покупать и не продавать валюту в ларьках-обменниках. Обратитесь в ближайшее отделение банка, где на купленную валюту вам выдадут чек.

Если по какой-то причине вы не можете поменять деньги в банке, попробуйте узнать о конкретном ларьке-обменнике в Интернете, введя в поисковике его физический адрес. Если обменный пункт был когда-то уличён клиентами в мошенничестве, информация об этом, скорее всего, появится на форумах и в блогах. (4, с. 390)

Финансовые пирамиды

Один из частых вариантов обмана людей в сфере денежных операций — финансовые пирамиды.

Большинство пирамид в России строятся по двум моделям.

Первая — «инсценировка», когда от вкладчиков скрывают доходы. Такие пирамиды могут называться финансовыми социальными сетями, светскими клубами, кассами взаимопомощи.

Вторая модель более прозрачная. Вкладчикам таких систем прямо сообщают, что они участвуют в пирамидах.

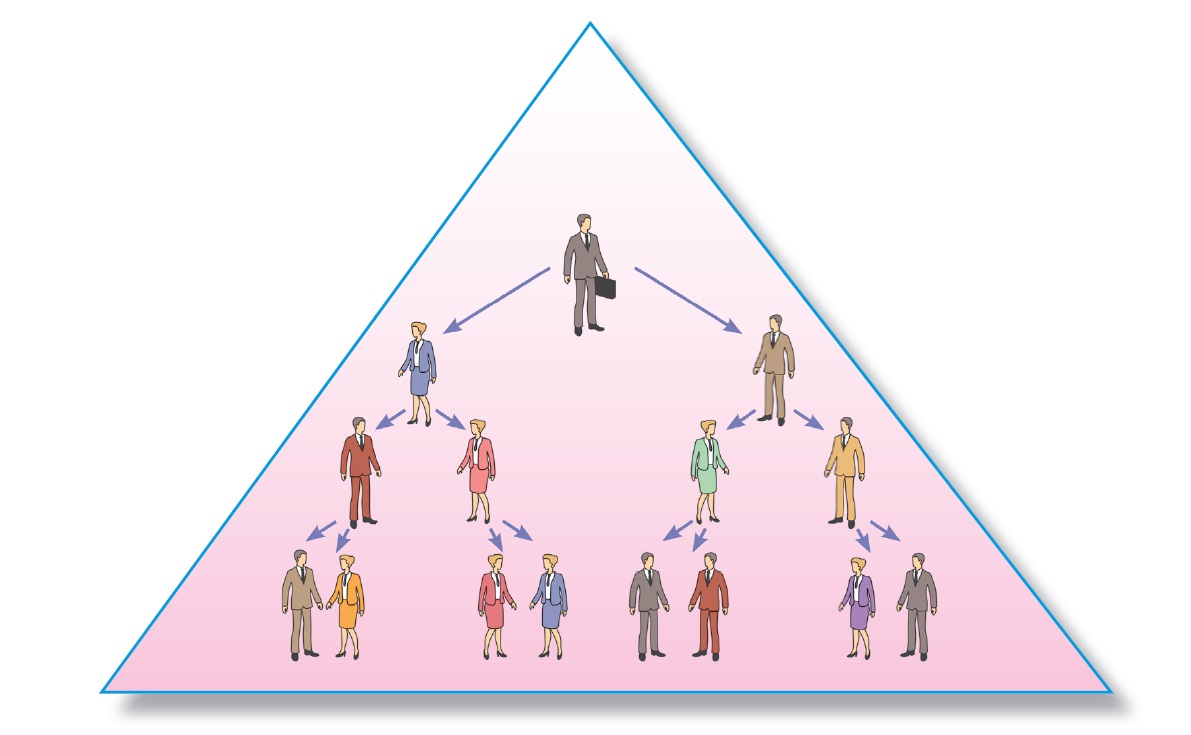

Первый, главный и, наверное, самый популярный тип финансовых пирамид в России — это «многоуровневая пирамида», в которой каждый новый участник, чтобы войти в «проект», должен сделать денежный взнос. Деньги, которые он внёс, делятся между тем, кто его пригласил, и тем, кто пригласил пригласившего. После взноса новичок должен пригласить ещё не менее двух своих друзей или знакомых (можно больше). Те деньги, что внесут они, будут разделены уже с ним и более ранними участниками.

Такая схема недолговечна: её работа заканчивается, как только привлекать новых участников становится проблематично. Проигрывают те, кто деньги внёс, но за собой никого привести не смог.

Рис. 26. Многоуровневая пирамида

Многоуровневые финансовые пирамиды предлагают крупные выигрыши, и на это попадаются многие жадные, но финансово неграмотные люди. Подобные пирамиды обычно существуют немногим более месяца и редко — больше года.

Те, кто это понимает и всё равно решается на участие, рассчитывают, что успеют получить доход и выйти, пока пирамида ещё растёт. Однако чаще всего эти люди из-за жадности медлят с выходом и в итоге часто проигрывают и теряют деньги.

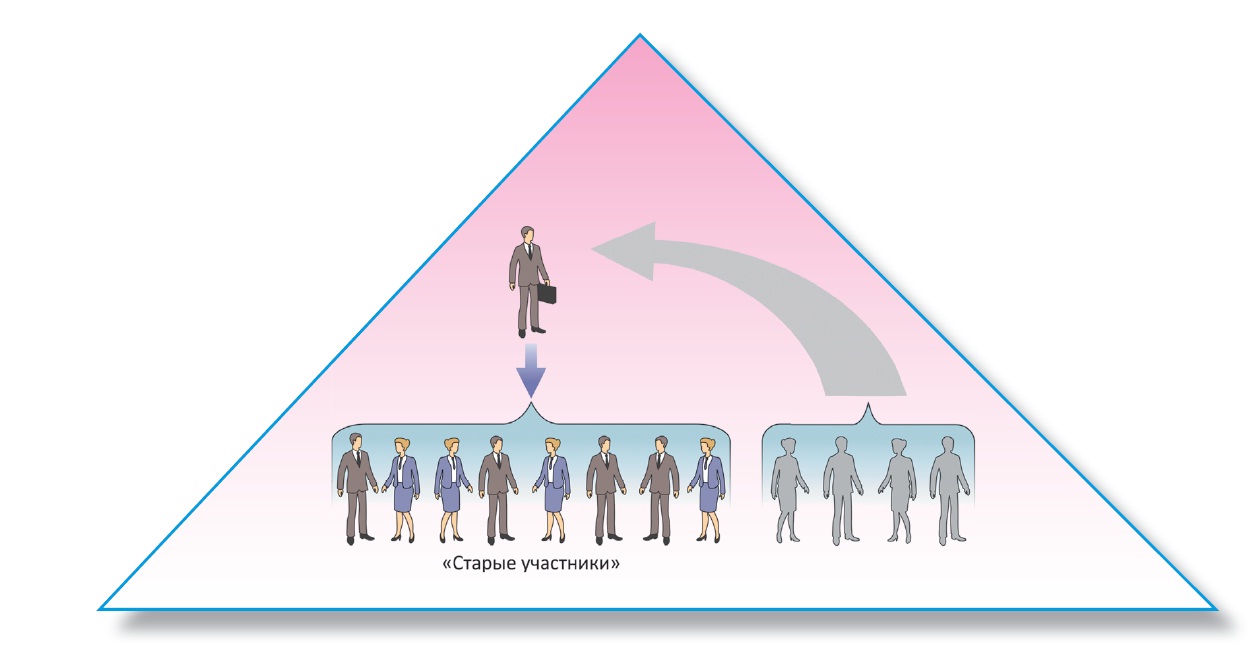

Второй вариант пирамиды — централизованная, или модель Понци, по имени американского мошенника, который сумел весьма успешно применить эту схему в США в начале XX в.

Рис. 27. Схема централизованной пирамиды

Суть схемы Понци заключается в том, что её организатор предлагает участникам вложить деньги и обещает быстрый и высокий доход — намного выше, чем в банках и других финансовых компаниях. Привлекать новых вкладчиков не нужно, нужно просто ждать.

Первым немногочисленным участникам организатор выплачивает обещанные высокие проценты за счёт собственных средств. Молва о «работающей схеме с высоким доходом» привлекает новых вкладчиков. Соответственно за счёт вложений

этих новичков организатор расплачивается со «старыми участниками», возвращает свои первоначальные вложения и получает доход.

Теоретически схема может работать сколь угодно долго, если участники продолжат вкладывать в неё свой доход, а фактически может обрушиться в любой момент, например, из-за смены настроений на рынке. Когда «поток» новых вкладчиков ослабевает, организатор обычно присваивает уже сделанные вклады и скрывается. Проигрывают все, кто не успел забрать деньги (обычно до 80% вкладчиков).

Несмотря на внешние различия, обе схемы построены по принципу «игры в мешок»: деньги собирают с участников, а потом перераспределяют между ними по тем или иным правилам. Первые участники получают больше, чем вложили, поэтому последним ничего не остаётся.

Но как понять, что перед тобой не просто очень успешная финансовая организация, а именно пирамида? По каким признакам можно опознать «пирамидальный обман»?

К сожалению, задача эта не проста. Порой даже опытные специалисты не могут отличить законную структуру от финансовой пирамиды. Юридически такие мошеннические организации часто оформляются совершенно корректно, да и ни по каким другим параметрам к ним поначалу не придраться.

И всё же финансовая пирамида имеет свои отличительные черты:

1) участие в «серой» схеме всегда предполагает первый взнос. Как правило, это незначительная сумма, которая не пугает и способна привлечь широкие массы;

2) компания неизвестна на рынке, а её организаторы и координаторы сохраняют анонимность и мало что рассказывают об источниках получения столь высокого обещанного дохода;

3) информация о деятельности организации отсутствует или очень скудна, иногда нет даже центрального офиса, официальной регистрации и лицензии;

4) вкладчикам гарантируются высокие проценты, превышающие проценты по депозитам в банках раза в два (чтобы жадность затмила разум будущих клиентов);

5) организация не занимается отбором клиентов, её участником может стать каждый желающий.

По статистике, после краха пирамиды только 10–15% вкладчиков удаётся вернуть вложенные средства.

Как же избежать подобного исхода и не стать жертвой очередной финансовой пирамиды? Пожалуй, совет здесь только один: тщательно проверяй тех, кому ты готов доверить собственные деньги. Не стоит доверять сомнительным компаниям и поддаваться на чрезмерно привлекательные предложения. В конце концов бесплатный сыр бывает только в мышеловке, а получить доходность в разы больше, чем другие участники финансового рынка, чрезвычайно трудно.

Сегодня, когда с помощью Интернета можно провести сбор информации по большому кругу источников, обращение к любой финансовой организации стоит делать только после изучения того, что о ней пишут в различных изданиях.

При больших суммах вполне окупается обращение за советом к профессиональным финансовым консультантам.

В крайнем случае стоит поискать с помощью своих друзей (но не в социальных сетях!) профессиональных экономистов или финансистов (сегодня в России такие специалисты уже не редкость) и спросить совета у них.

Чтобы сократить риски потери средств в мире финансовых операций, полезно помнить ещё одну старую финансовую мудрость — «Не кладите все яйца в одну корзину». Проще говоря, разумнее размещать свои сбережения — неважно, маленькие

или большие — не в одном банке или фонде, а в нескольких. Тогда есть шанс, что даже в очень трудной финансовой ситуации в стране хотя бы часть твоих денег не пропадёт.

(7, с. 213 - 219 )

История пирамиды МММ

Самой масштабной финансовой пирамидой в истории России по праву считается пирамида МММ, которая проработала с 1992 по 1994 г.

В 1992 г. МММ начала привлекать деньги под сверхвысокие проценты (до 1000 % годовых) и запустила масштабную рекламную компанию на ТВ. МММ продавала населению акции и «билеты». (Последние были созданы, чтобы формально обойти запрет Минфина на выпуск всё новых и новых акций компании.)

Привлечённые сказочными процентами россияне кинулись покупать ценные бумаги МММ. По разным данным, вкладчиками МММ стали от 10 до 15 миллионов семей.

На самом деле руководство МММ никуда не инвестировало деньги вкладчиков, акции МММ не торговались на бирже, а стоимость акций каждый день лично определял глава МММ Сергей Мавроди. Но уровень финансовой грамотности населения пост советского периода был очень низок, и люди не видели обмана.

Билеты МММ стали популярнейшим средством сбережения. Люди и фирмы расплачивались ими друг с другом и дарили родным на юбилеи и свадьбы. Котировки МММ печатались почти во всех газетах и объявлялись по радио и ТВ. Домохозяйки с замиранием сердца следили за жизнью героев рекламы МММ из семьи Голубковых, которые благодаря вкладам в МММ покупали шубу, машину и путёвку за границу.

В рекламе в гости к Голубковым приходила даже звезда популярного в 1990-е гг. бразильского сериала «Просто Мария».

В начале 1994 г. в СМИ прозвучало несколько заявлений правительства об уклонении МММ от налогов. Государственные деятели предостерегали население от инвестиций в МММ.

В итоге летом 1994 г. среди вкладчиков разгорелась паника, и они толпами стали приходить в офисы МММ за деньгами. МММ стала медленно производить выплаты. Вы-

строились огромные очереди. Люди стояли на улице в жару, некоторым становилось плохо.

В конце июля МММ объявила о падении стоимости акций в 127 раз! Миллионы людей потеряли все свои сбережения.

Сергея Мавроди попытались арестовать, но он объявил о своём намерении балло-

тироваться в Государственную думу. Он провёл поспешную агитационную кампанию, раздавая избирателям на улицах билеты МММ, и они проголосовали за него. Так он полу-

чил депутатскую неприкосновенность и ещё несколько лет избегал ареста.

Позже он зарегистрировал интернет-пирамиду, в которой потеряли деньги тысячи вкладчиков из США и Европы. Против него даже возбуждала дело Комиссия по ценным бумагам США.

Арестовали Сергея Мавроди только в 2003 г. Он был приговорён к 4,5 года лишения свободы и освобождён в 2007 г.

И вот в 2011 г. он запустил новую пирамиду МММ-2011, а в 2012 г. — МММ-2012. На этот раз он публично объявил, что это пирамиды. Но, несмотря на его

заявление, миллионы россиян снова понесли в МММ свои деньги, как в казино.

Эта история показала, что финансовые пирамиды не пережиток прошлого. Финансовая грамотность некоторых россиян ещё настолько низка, что они снова попадают на удочку мошенников. (4, с. 393 - 397)