Индикаторы фондового рынка 2.16.1. Индекс новых верхов-низов (NH-L)

Индекс новых верхов-низов рассчитывается как разность между количеством акций, достигших новых пиков за определенный период (например, месяц), и количеством акций, достигших новых низов за этот же период.

Его достаточно легко рассчитать вручную по данным, обязательно публикуемым в ежедневных экономических газетах и распространяемых по Интернету.

В порядке значимости можно выделить три типа подаваемых NH-L сигналов:

- схождение-расхождение графика индикатора с графиками цен на акции. Здесь схождение на медвежьем тренде будет означать возможный его разворот, также как и расхождение на бычьем тренде. Если при этом высота второго пика превысит 100, то разворот тренда маловероятен и бычьи тенденции на рынке еще сильны. Аналогично для глубины падения на медвежьем схождении - если новый низ опустился ниже -100, то медвежий тренд силен и вряд ли готов развернуться. При этом бычья тенденция развивается на рынке быстрее, нежели медвежья, поэтому покупайте быстрее, а продавайте медленнее;

- направление динамики индикатора NH-L. Растущий индекс подтверждает бычий тренд, а падающий - медвежий. Если же на бычьем тренде индекс падает, то возможен разворот цены. Рост индекса на медвежьем тренде также предупреждает о возможном развороте тренда. При росте индикатора и стабильности цены подается сигнал покупки. Если индикатор падает, а цена не изменяется - это сигнал продажи;

- положение индикатора NH-L относительно середины (линия ноля). Если NH-L находится выше линии ноля, то рынок контролируют быки. Если NH-L расположен

NAIMAN NAIMAN

ниже середины - на рынке господствуют медведи. Если индикатор на протяжении некоторого времени остается выше линии ноля, а затем опускается ниже нее - это сигнал возможного изменения бычьего тренда на медвежий. Обратная ситуация при смене медвежьей динамики индикатора на бычью.

Аналитики обычно применяют индикатор NH-L, сглаженный по скользящим средним с порядками 10 и 20. Пересечение короткой средней с порядком 10 более длинной (порядок 20) снизу вверх подает сигнал к покупке. Пересечение сверху вниз -сигнал продажи.

Этот индикатор хорошо применять на рынках с большим количеством котируемых акций. Избегайте "узких" рынков, где доминируют несколько акций.

Индекс трейдера (TRIN)

TRIN является опережающим индексом фондового рынка. Он измеряет степень оптимизма доминирующих на рынке групп участников и показывает возможные моменты смены главных подъемов и спадов.

Степень крайнего оптимизма соответствует выходу рынка на пик (аналогично зоне перекупленности у осцилляторов). При опускании цены на крайний низ на рынке начинает преобладать степень крайнего пессимизма (зона перепроданности рынка).

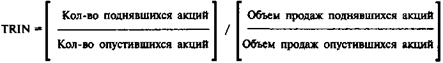

Формула для расчета индекса TRIN:

TRIN может резко меняться изо дня в день. Поэтому рекомендуется его сгладить средней с порядком от 8 до 20. А для лучшей наглядности на графике TRIN лучше строить инверсно (прямо противоположно) по отношению к графику цен. Тогда вершины графика (низы индекса) будут показывать приближение пика на графике цен, и аналогично впадины графика (пики индекса) - впадины цен.

Снижение средней, построенной по индексу TRIN, происходит, когда объем продаж поднимающихся в цене акций несообразно велик по сравнению с их числом и показывает при этом нарастающий оптимизм быков. Если средняя превысила экстремальную линию (для бычьего рынка - 0.65 или 0.70, для медвежьего - 0.70 или 0.75), то следует готовиться к пресыщению рынка предыдущей динамикой цен. Аналогично пересечение средней нижней экстремальной линии (для бычьего рынка -0.90 или 0.95, для медвежьего - 1.00 или 1.05) сигнализирует о возможном развороте тренда. Если средняя, построенная по индексу TRIN, находится в диапазоне от 0.75 до 0.85, то это означает безразличие рынка к какому-нибудь определенному тренду.

Чисто механических сигналов индекс TRIN не дает. Поэтому применять его нужно осторожно, после прохождения определенной практики использования.

Отмечу некоторые из стандартных сигналов TRIN:

- покупать, когда индекс выходит из зоны перепроданности;

- продавать, когда индекс выходит из зоны перекупленности;

- схождение на медвежьем рынке и расхождение на бычьем рынке дают сигнал о возможности разворота тренда.

Рекомендуется применять индекс TRIN в сочетании с индикатором NH-L:

- если TRIN вошел в зону перепроданности, но NH-L достигает своего нового низа, то это сигнал того, что медведи еще в силе и медвежий тренд, скорее всего, еще продолжится. Аналогично работает сочетание перекупленности индекса TRIN и нового верха NH-L;

NAIMAN NAIMAN

- если TRIN вошел в зону перепроданности, а на NH-L наблюдается медвежье схождение, то поступает сигнал покупки. Если же TRIN вошел в зону перекупленно-сти, а на NH-L наблюдается бычье расхождение, то поступает сигнал продажи.

Индекс TRIN можно применять как на дневных графиках, так и в течение торговой сессии.