Общая характеристика ДБ АО «Хоум Кредит Банк»

АО «БД Банк Хоум Кредит» - современный и динамично развивающийся розничный банк, входящий в международную группу Home Credit. Мажоритарная доля (100%) акционерного капитала Банка является собственностью ООО «Хоум Кредит энд Финанс Банк».

Частный банк «УТД» был создан в 1993 году и впоследствии переименован в «Банк Алма-Ата» в декабре 1994 года.

В декабре 1995 года Банк был перерегистрирован в открытое акционерное общество «Международный банк Алма-Ата». В связи с изменениями в законодательстве, в ноябре 2004 года Банк был перерегистрирован как акционерное общество.

В апреле 2008 года г-н Иржи Шмейк, резидент Чешской Республики, приобрел контрольный пакет акций (90,01%) акционерного общества «Международный банк Алма-Ата» и «Хоум Кредит Б.В.», базирующийся в Нидерландах, и дочерняя компания, PPF Group NV, приобрела оставшиеся 9,99% акций Банка

4 ноября 2008 года АО «Международный банк« Алма-Ата »переименовано в АО« Хоум Кредит Банк ».

В сентябре 2010 года чешский инвестор г-н Ричард Бенишек приобрел 90,01% акций Банка у г-на Иржи Шмейца. Г-н Шмейц заключил сделку по продаже своей доли в Банке во избежание возможного конфликта интересов между его частным бизнесом и его позицией управляющего партнера в Группе PPF

В январе 2013 года банк «Хоум Кредит энд Финанс Банк» (ООО «ХКФ Банк»), зарегистрированный в Российской Федерации, приобрел 90,01% акций Банка у Ричарда Бенишека и 9,99% акций Банка у «Хоум Кредит Б.В.». В связи с этим, 4 апреля 2013 года Банк был переименован в дочерний банк ЗАО «Хоум Кредит энд Финанс Банк».

По состоянию на 31 декабря 2014 и 2013 гг. 100% акционера Банка - ООО «ХКФ Банк», зарегистрированное в Российской Федерации. Конечным владельцем Банка является Петр Келлнер, который управляет ООО HCF Bank через PPF Group BV, зарегистрированным в Нидерландах [22].

Основным направлением деятельности Банка является предоставление розничного кредитования, привлечение депозитов и обслуживание клиентских счетов, предоставление гарантий, расчетно-кассовое обслуживание и операции с иностранной валютой. Деятельность Банка регулируется Национальным банком Республики Казахстан («НБРК»). Банк имеет банковскую лицензию № 1.188 от 14 мая 2013 года.

Банковские продукты, предлагаемые Home Credit Group, полностью отвечают потребностям и требованиям клиентов, постоянно совершенствуются и адаптируются к потребностям рынка в каждом конкретном регионе, а также способствуют развитию и дальнейшему укреплению позиций Группы на мировом рынке потребительского кредитования, Рисунок 1 показывает, в каких городах имаются филиалы банка на территорий РК.

Рисунок 2.1 Филиалы банка на территорий РК.

*Примечание составлено по источникам [22].

Банк является примером успешного, гибкого и динамично развивающегося универсального банка, производительность и универсальность которого позволяет ему адаптироваться и осуществлять эффективную деятельность даже в условиях экономического спада. Важным аспектом эффективной деятельности является правильное определение краткосрочных и долгосрочных целей и задач, которые вместе образуют концепцию «стратегии».

Основными стратегическими целями и задачами Банка по направлению развития деятельности являются:

1) достижение и сохранение лидирующих позиций на рынке потребительского кредитования; Обслуживание и развитие сотрудничества с ключевыми партнерами, предоставление клиентам новых конкурентоспособных продуктов и услуг во всех сегментах розничного кредитования, открытие и поддержание депозитов

На данный момент у Банка уже есть широкая дилерская сеть для обслуживания потребительского кредитования, которая предоставляется в торговых точках, в собственных офисах Банка, а также через партнерскую сеть.

В рамках этой стратегии Банк определил приоритетные направления развития, включая эффективное управление филиальной сетью, технологическую унификацию и оптимизацию каналов продаж для стандартных розничных банковских продуктов; Постоянное совершенствование и развитие депозитных программ, кредитных продуктов, а также постоянная оценка эффективности организационной структуры Банка, его финансовой структуры и финансовых результатов в условиях нестабильности рынка и усиления конкурентного давления; Качественная оценка потенциала для повышения привлекательности рынка Банка; Сохранение хорошей деловой репутации и имиджа надежного партнера.

2) повышение качества услуг и услуг, а также дальнейшее продвижение бренда Банка

Рынок потребительского кредитования в Казахстане представлен несколькими банками, что создает реальную конкурентную среду, в которой очень важно обеспечить выгодные и гибкие условия для продуктов, высокий уровень и доступность обслуживания, а также действия, направленные на Целевую аудиторию для стимулирования интереса к продуктам Банка.

В 2015 году Банк выпустил несколько абсолютно свежих продуктов для потребителей, которые могут быть условно разделены на несколько категорий в зависимости от специфики.

В категории потребительского кредитования инновацией является продукт «Новый престиж», выпущенный в мае 2015 года, ориентированный на средние и малые партнерские сбытовые сети, которые пользуются большой популярностью среди потребителей. Особенностью продукта является минимальная переплата клиента (1,5% в месяц), а также быстрое решение о выдаче потребительского кредита.

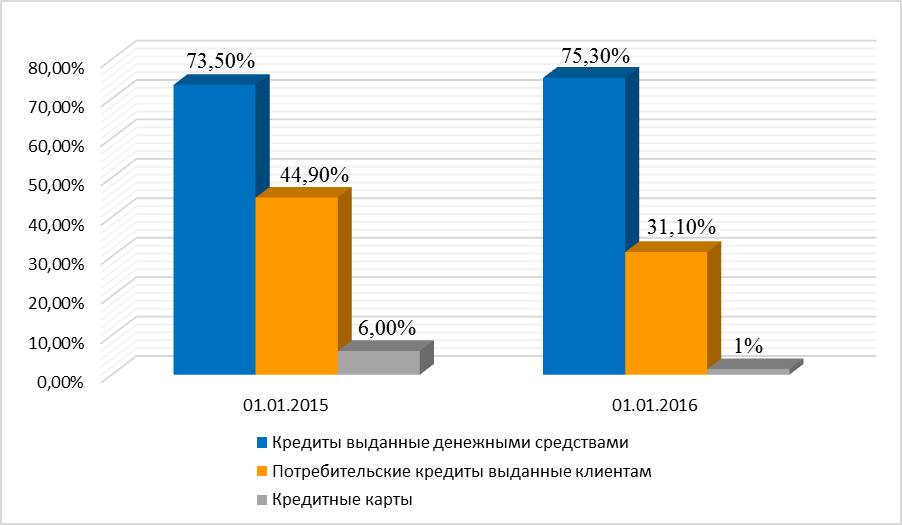

Кроме того, у Банка есть программа лояльности для добросовестных клиентов, которая также стимулирует доверие к Банку как к кредитору. Развитие потребительского кредитования имеет ключевое значение для продвижения брэнда Банка и формирования доверия к нему со стороны клиентов, поскольку это одно из основных направлений развития. На рисунке 3 показаны выданные кредиты, за 2015-2016 года.

Стратегия Банка, направленная на повышение качества обслуживания и продвижение бренда, имеет основополагающее значение, поскольку ориентация Банка - это розничный бизнес, что предполагает широкий охват и признание Банка потребителями как ответственного и надежного партнера, предоставляющего продукты, охватывающие все категории потребностей Целевую аудиторию. Банк стремится предоставлять продукты, адаптированные к индивидуальным потребностям, изменениям рынка и анализу конкурентоспособности, что, несомненно, позволяет Банку занимать лидирующие позиции на рынке розничных банковских услуг в Казахстане. На рисунке 2.2 показаны выданные кредиты за 2015-2016 гг. в процентах.

Рисунок 2.2 Выданные кредиты коммерческим банком за 2015-2016гг.

*Примечание- по данным источника [23, с.19].

Денежное кредитование является не менее важной категорией продуктов Банка, что очень широко распространено. В 2016 году в целях улучшения условий для продуктов для клиентов вторичного денежного кредитования была введена новая линейка предложений с более гибкими условиями регистрации, а также фактический продукт для рефинансирования существующих долгов путем выдачи новых кредитов на более выгодных условиях.

Более того, рефинансирование может применяться как для частичного, так и полного погашения существующих долгов в Банке или любой другой финансовой организации. Индивидуальный подход, помощь в решении ситуаций, адаптация продукции к условиям и потребностям рынка - все это отличительная черта высококачественного сервиса, предоставляемого клиентам Банка.

Банк открыт для сотрудничества и для юридических лиц, предлагая высокий уровень обслуживания на выгодных условиях. Размещение средств для юридических лиц является важной задачей в рамках управления ликвидностью. При выборе партнера для размещения депозита организации руководствуются рядом критериев, которые включают не только процентную ставку и сумму минимального (максимального) вклада, но также качество и эффективность предоставления услуг. Развитие услуг с использованием платежных карт

На данный момент развитие сервиса по предоставлению услуг по выпуску и обслуживанию платежных карт является одним из приоритетных и чрезвычайно перспективных на рынке Казахстана. По данным Национального банка Республики Казахстан, по состоянию на конец 2016 года количество находящихся в обращении платежных карточек составило более 17 млн. Человек, что почти соответствует населению Казахстана. Тем не менее, этот факт не свидетельствует о том, что у каждого потенциального клиента есть платежная карта. Направление выпуска и обслуживания кредитных карт является особенно приоритетным, учитывая, что, по данным Нацбанка, на кредитные карты приходится лишь 13,6% от общего количества карт в обращении.

В целом, платежные карты являются неотъемлемой частью современной жизни, принимая во внимание удобство, мобильность и доступность средств в любое время с помощью банкоматов, что особенно ощущается при использовании кредитных карт, которые позволяют в нужное время, Использовать необходимую сумму в пределах лимита кредитования. С точки зрения Банка, как поставщик услуг, платежные карты являются инструментом для установления долгосрочных отношений с клиентом.

На данный момент Банк предлагает клиентам услуги по выпуску и обслуживанию дебетовых и кредитных карт, лимиты которых устанавливаются с учетом индивидуальных параметров каждого отдельного клиента в рамках программ потребительского кредитования и взаимодействия с партнерской сетью АО «Казпочта», является преимуществом и соответствует высоким стандартам оказания Банком услуг. Темпы развития сегмента платежных карт Банка, превосходящие прошлогодние показатели в четыре раза, явно демонстрируют заинтересованность Банка в этом направлении. Расширение линейки продуктов кредитных карт для Банка является залогом дальнейшего укрепления лидирующих позиций на казахстанском рынке, а также развития и расширения клиентской базы, что соответствует долгосрочной стратегии Банка.

Условия финансово-хозяйственной деятельности в Республике Казахстан

Деятельность Банка осуществляется, в основном, в Казахстане. Соответственно, Банк подвержен рискам, присущим экономическим и финансовым рынкам Казахстана, которые демонстрируют характеристики страны с формирующейся рыночной экономикой. Правовая система, налоговая система и законодательная база продолжают развиваться, но подвергаются различным интерпретациям и частым изменениям, которые наряду с другими юридическими и финансовыми препятствиями усугубляют проблемы, с которыми сталкиваются организации, действующие в Казахстане. Кроме того, значительный износ тенге и снижение цен на нефть повысили риск неопределенности в деловой среде. Прилагаемая финансовая отчетность отражает оценку руководством возможного влияния существующих условий финансово-хозяйственной деятельности на результаты деятельности и финансовое положение Банка. Последующее развитие условий для проведения финансово-хозяйственной деятельности может отличаться от оценки руководства.

Качественным показателем эффективности деятельности Банка (как акционерного общества) является выплата дивидендов по простым акциям в размере доли нераспределенной чистой прибыли. В течение 2015 года Банк осуществил два дивидендных выплат в денежной форме в соответствии с решениями единственного акционера от 31 марта и 8 июля 2015 года. Этот факт вместе с соответствующими финансовыми показателями демонстрирует стабильность позиции Банка, рациональное использование Нераспределенной прибыли, соблюдая оптимальную пропорцию дивидендных выплат и средств для развития Банка, а также соблюдение положений Корпоративной политики Банка.

- Определение кредитного рейтинга. Банк, придерживаясь направления прозрачной деятельности в составе Home Credit Group, является клиентом международного рейтингового агентства Fitch Ratings. В апреле 2015 года в рамках годового обзора агентство пересмотрело долгосрочный рейтинг дефолта Банка в национальной и иностранной валюте с «B+» до «B», прогноз «Стабильный». Снижение произошло в основном за счет снижения кредитного рейтинга единственного акционера Банка, ООО «Хоум Кредит и Финанс Банк». В ноябре 2015 года из-за нестабильности валютного рынка в Казахстане и изменений в процессе перехода к плавающему обменному курсу национальной валюты Fitch Ratings провело очередной пересмотр рейтинга Банка, в результате которого рейтинг Банка был подтвержден на том же уровне уровень.

- Выплата купонного вознаграждения по ценным бумагам. В рамках выполнения обязательств по выпуску собственных ценных бумаг в феврале и марте регулярные купонные выплаты производились по собственным облигациям Банка с фиксированным доходом в рамках первой и второй облигационных программ в соответствии с графиком выплат. Выполнение обязательств по выплате купонного вознаграждения, а также соблюдение ковенантов проспектов эмиссии ценных бумаг является важным показателем кредитоспособности, надежности и инвестиционной привлекательности Банка, характеризующим Банк как ответственного заемщика.

- Внедрение новых продуктов. Банк Год был отмечен для Банка значительным расширением линейки продуктов. В мае был запущен инновационный депозитный продукт «Бахыт», который стал очень популярным среди клиентов; Кредитный продукт «Новый престижный»; Программа рефинансирования кредитов на льготных условиях; Программа для поощрения лояльных и добросовестных клиентов, а также многих других продуктов, которые были разработаны для еще более широкого охвата целевой аудитории.

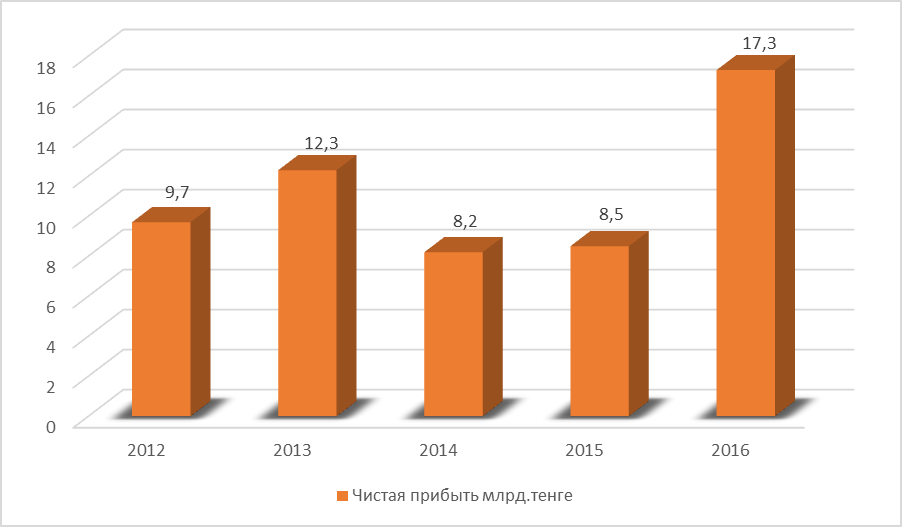

По данным Национального банка Республики Казахстан, банковский сектор страны на конец 2015 года представлен 35 банками второго уровня (далее - ГКВ), 16 из которых имеют иностранное участие, а 13 банков являются дочерними. На рисунке 2.3 показаны динамики рентабельности за 2012-1016 гг.

Рисунок 2.3 Динамика показателей рентабельности Банка

*Примечание- по данным источника [23, с.28].

По итогам 2016 года чистая прибыль Банка составила 17,3 миллиардов тенге, что на 104 % выше чистой прибыли за 2015 год. Показатели рентабельности Банка в 2016 году составили ROAA — 13,9 %, ROAE — 54,1 % при средних показателях по банковскому сектору ROAA — 1,6 %, ROAE — 14,9 % (источник: Отчет НБРК «Текущее состояние банковского сектора РК по состоянию на 01 января 2017 года»).

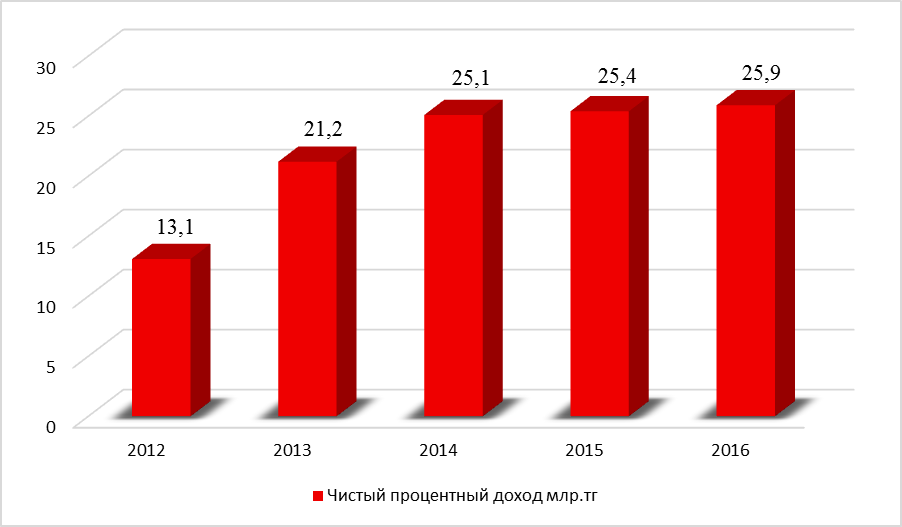

На конец 2016 года чистая процентная маржа составила 26 %, тогда как по банковскому сектору данный показатель составляет 4,8 % (источник: Отчет НБРК «Текущее состояние банковского сектора РК по состоянию на 01 января 2017 года»). На рисунке 2,4 показаны динамики процентной маржи за 2012-2016 гг. в миллиардах тенге.

Рисунок 2.4 Динамика показателя процентной маржи Банка

*Примечание-по данным источникам [23, с.28].

Чистый процентный доход Банка за 2016 год составил 25,9 миллиардов тенге (+2 % роста по сравнению с 2015 годом). Чистый комиссионный доход за 2016 год составил 16,4 миллиардов тенге (+7 % роста по сравнению с 2015 годом). Основным драйвером увеличения комиссионных доходов Банка является увеличение доходов комиссий от партнеров.