Понятие и особенности банковского кредитования

Банковское кредитование- это самостоятельная, осуществляемая на свой риск, лицензируемая, направленная на извлечение прибыли предпринимательская банковская деятельность, состоящая в предоставлении банком во временное пользование клиентам и иным лицам своих денежных ресурсов (пассивов) за плату в виде процентного дохода.

Банковское кредитование (с экономической точки зрения)- операция, которая относится к активным банковским операциям и направлена на получение процентного дохода.

Банковское кредитование отличается следующими особенностями.

Ø Во-первых, эти правоотношения характеризуются специальным субъектным составом: кредитором в данном случае выступает банк или иная кредитная организация, которая регулярно, профессионально на основании специально выданного ЦБ РФ разрешения (лицензии) осуществляет подобного рода операции для извлечения прибыли как основной цели своей деятельности.

Ø Во-вторых, если по договору займа либо в результате предоставления товарного или коммерческого кредита предметом договора могут служить не только денежные средства, но и иные вещи, определенные родовыми признаками, то предметом договора банковского кредита могут быть только денежные средства.

Ø В-третьих, особенностью договора банковского кредита является его возмездный характер, т.е. уплата клиентом процентов за пользование денежными средствами кредитной организации в течение определенного срока – в отличие от обычною договора займа, предполагающего как возмездный, так называемый безвозмездный характер правоотношений сторон.

Ø В-четвертых, обеспеченность кредита. В качестве обеспечения своевременного возврата кредита банки принимают залог, поручительство, гарантию другого банка, а также обязательства в иных формах, допустимых банковской практикой.

Ø В-пятых, отличие от договора займа кредитный договор содержит требование целевого использования заемных средств с указанием конкретных целей.

Ø В-шестых, кредитный договор заключается обязательно и письменной форме. Обязательность такого оформления определена действующим законодательством, при этом несоблюдение письменной формы влечет за собой недействительность кредитного договора.

Ø В-седьмых, в соответствии с действующим законодательством денежные средства по договору кредита (договору банковской ссуды) могут быть предоставлены предприятию-заемщику только в безналичной форме.

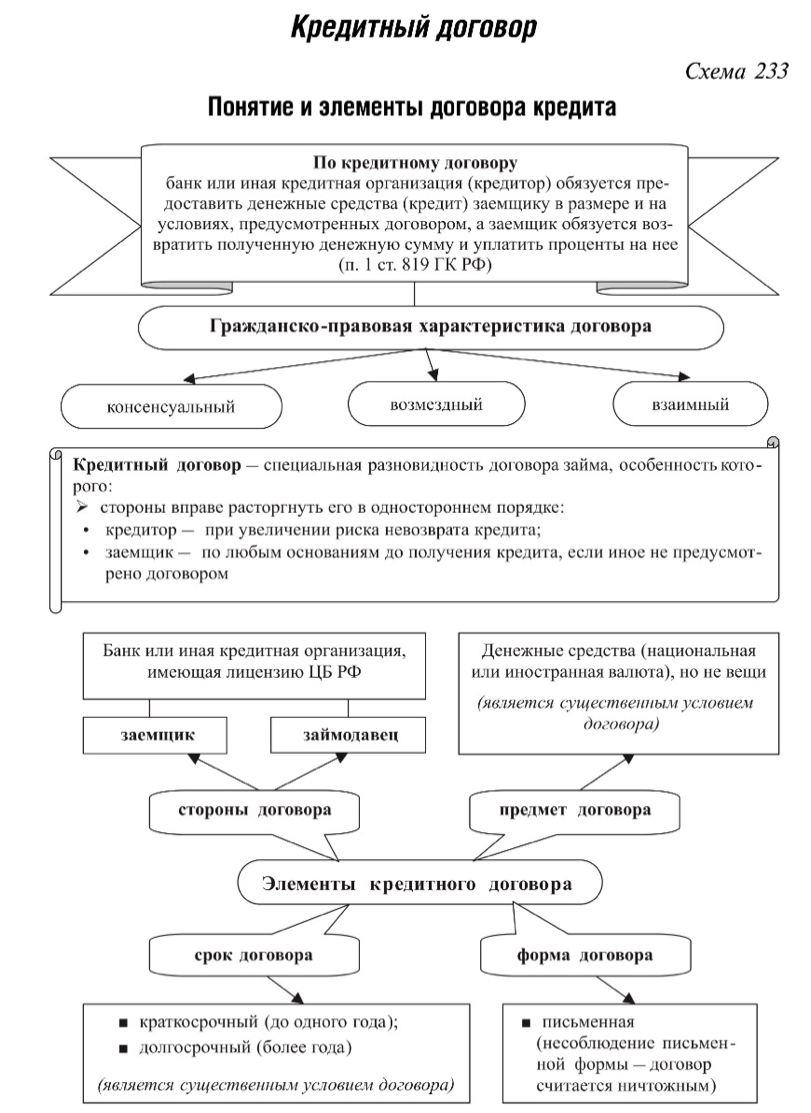

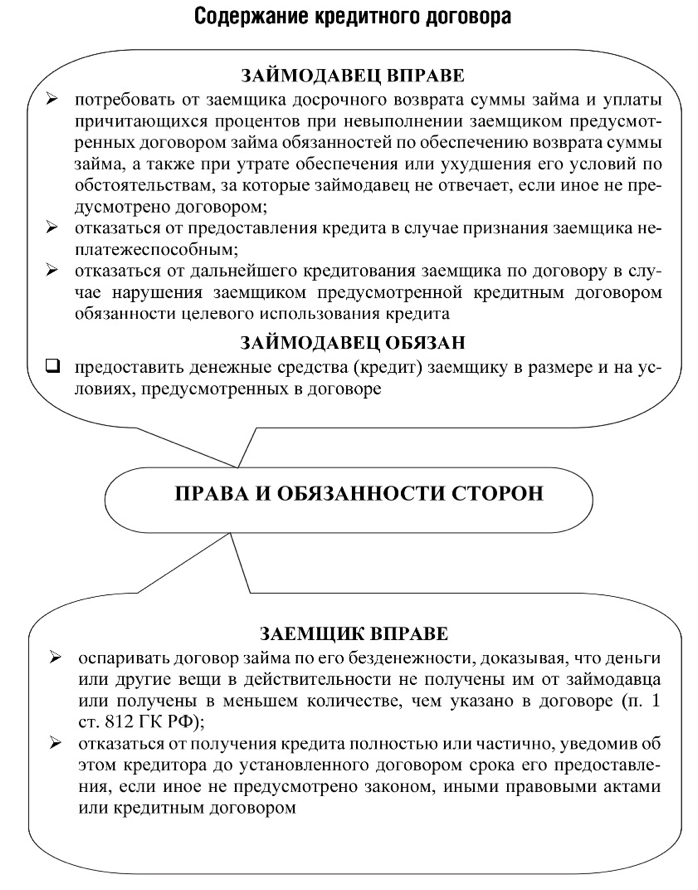

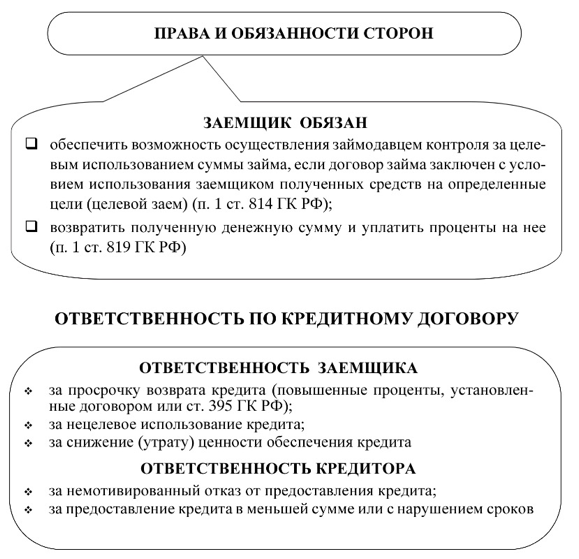

30. Понятие и содержание кредитного договора

31. Порядок и основания заключения кредитного договора.

Кредитный договор - это соглашение, в силу которого банк или иная кредитная организация (кредитор) обязуется предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее.

Договор регламентируют ст. 819-821 ГК и нормы Закона от 2 декабря 1990 г. N 395-1 "О банках и банковской деятельности".

Кредитный договор обычно заключается путем подачи заемщиком в банк заявления о выдаче кредита с приложением необходимых документов (технико-экономическое обоснование, учредительные документы, бухгалтерские балансы, предполагаемое обеспечение и т.д.). После проверки представленных документов, анализа предложенных заемщиком условий, его платежеспособности, соотношения рискованности и прибыльности кредитования конкретного проекта и других факторов, определяющих кредитную политику банка, банк принимает решение о выдаче кредита.

Сторонами кредитного договора являются :

1) банк или иная кредитная организация, имеющая лицензию на совершение кредитных операций;

2) заемщик – любое юридическое или физическое лицо.

Форма кредитного договора – простая письменная независимо от суммы предоставленного кредита. Несоблюдение письменной формы влечет недействительность кредитного договора. Такой договор считается ничтожным .

Банки обязаны создавать резервы на возможные потери по предоставленным (размещенным) денежным средствам в порядке, установленном Банком России, в целях покрытия возможных потерь, связанных с невозвратом заемщиками полученных денежных средств.

Предметом договора могут быть только деньги.

Срок договора считается существенным условием, он не может заключаться на условиях до востребования.

Договор может быть заключен с условием обеспечения его залогом недвижимости. В таком случае он должен быть нотариально удостоверен и подлежит государственной регистрации.

В договоре могут содержаться условия о целевом использовании кредита.

Предоставление банком денежных средств клиентам банка осуществляется следующими способами:

1) разовым зачислением денежных средств на банковские счета либо выдачей наличных денег заемщику – физическому лицу;

2) открытием кредитной линии, т. е. заключением соглашения (договора), на основании которого клиент-заемщик приобретает право на получение и использование в течение обусловленного срока денежных средств, если общая сумма предоставленных клиенту-заемщику денежных средств не превышает максимального размера (лимита) , определенного в соглашении (договоре) и если в период действия соглашения (договора) размер единовременной задолженности клиента-заемщика не превышает установленного ему данным соглашением (договором) лимита задолженности. Под открытием кредитной линии может также пониматься заключение договора на предоставление денежных средств, условия которого по своему экономическому содержанию отличаются от условий договора, предусматривающего разовое (единовременное) предоставление денежных средств заемщику;

3) кредитованием банковского счета клиента-заемщика и оплаты расчетных документов с банковского счета заемщика. Кредитование подобного рода осуществляется при недостаточности либо отсутствии на счете клиента денежных средств при установленном лимите и сроке, оговоренных банком и клиентом в договоре;

4) участием банка в предоставлении (размещении) денежных средств клиенту банка на синдицированной (консорциальной) основе ;

5) другими способами, предусмотренными действующим законодательством.

Предоставление денежных средств осуществляется на основании распоряжения, составленного специалистами уполномоченного подразделения кредитной организации и подписанного уполномоченным должностным лицом банка.

Проценты по договору начинают начисляться с момента поступления денежных средств на счет заемщика и начисляются за время реального пользования денежными средствами.