Учет расчетов с бюджетом по налогу на добавленную стоимость (НДС) по материалам

Всоответствии с Налоговым кодексом РФ все плательщики НДС на реализуемую ими продукцию (работы, услуги) обязаны составлять счета-фактуры. На их основании получатели товарно-материальных ценностей имеют право на зачет уплаченных по ним сумм НДС при расчетах с бюджетом.

Счета-фактуры должны содержать следующие обязательные реквизиты:

> порядковый номер;

> наименование и регистрационный номер поставщика товар

но-материальных ценностей (работ, услуг);

>• наименование получателя товарно-материальных ценностей

(работ, услуг); >• стоимость (цену) товарно-материальных ценностей (работ,

услуг);

> сумму НДС;

> дату составления счета-фактуры.

Составленный документ должен быть подписан руководителем, главным бухгалтером и лицом, ответственным за отпуск товар-

Глава IV. Учет материалов

но-материальных ценностей, а также скреплен печатью поставщика. Сумма НДС в расчетном документе пишется отдельно.

Полученные предприятиями от поставщиков счета-фактуры регистрируются в книге покупок, которая предназначена для определения сумм налога, подлежащих зачету. При этом ее итоговые данные по определенным графам используются при составлении расчета по налогу на добавленную стоимость.

НДС по поступившим материалам учитывают на счете 19 «Налог на добавленную стоимость по приобретенным ценностям». При этом в бухгалтерском учете этот счет при поступлении сырья и материалов дебетуют по кредиту счетов: 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами» и др.

Суммы НДС, уплаченные поставщикам и учтенные на счете 19 «Налог на добавленную стоимость по приобретенным ценностям», подлежат возмещению в счет платежей НДС в бюджет. В соответствии с установленным порядком учета НДС суммы этого налога, подлежащие возмещению после фактической оплаты поставщикам полученных от них материальных ценностей, списывают с кредита счета 19 «Налог на добавленную стоимость по приобретенным ценностям» в дебет счета 68 «Расчеты по налогам и сборам».

Суммы НДС по материальным ценностям, приобретенным у организаций розничной торговли и населения, к зачету не принимаются и расчетным путем не выделяются.

Возможна ситуация, когда в первичных учетных документах, подтверждающих стоимость приобретенных материальных ресурсов, сумма НДС не выделяется. В этом случае стоимость приобретенных материальных ресурсов, включая предполагаемый по ним НДС, приходуется по счету 10 «Материалы» на всю сумму счета с последующим списанием на издержки производства.

На сумму НДС, уплаченного поставщикам по материальным ценностям, используемым при изготовлении продукции, освобожденной от НДС, в бухгалтерском учете производят записи по кредиту счета 19 «Налог на добавленную стоимость по приобретенным ценностям» и дебету счетов 20 «Основное производство», 23 «Вспомогательные производства» и др.

При использовании материальных ценностей, по которым уплачен НДС на непроизводственные нужды, сумму НДС списывают в дебет счетов — источников покрытия непроизводственных затрат

Бухгалтерский учет

(счет 29 «Обслуживающие производства и хозяйства», счет 84 «Нераспределенная прибыль (непокрытый убыток)» и др.).

В случае реализации материалов на сторону на сумму НДС, подлежащую уплате в бюджет, в бухгалтерском учете дебетуют счет 91 «Прочие доходы и расходы» и кредитуют счет 68 «Расчеты по налогам и сборам». При этом сумма НДС, учтенная на счете 19 «Налог на добавленную стоимость по приобретенным ценностям», списывается с кредита этого счета на дебет счета 91 «Прочие доходы и расходы».

ВОПРОСЫ ДЛЯ САМОПРОВЕРКИ

1. Какова роль материалов в производстве и в чем состоят основные

задачи их учета?

2. Как классифицируются материальные ресурсы?

3. Как оцениваются материалы в текущем учете и балансе?

4. Какими документами оформляются поступление и отпуск мате

риалов?

5. Как организуется учет материалов на складе?

6. Как ведется синтетический и аналитический учет материалов?

7. Каким образом отражается НДС по поступившим материальным

ценностям?

ТЕСТОВЫЕ ЗАДАНИЯ

1. Процесс снабжения — это:

а) совокупность операций, направленных на обеспечение организации средствами и предметами труда;

б) совокупность операций, направленных на обеспечение организации средствами труда;

в) совокупность операций, направленных на обеспечение организации финансовыми ресурсами;

г) совокупность операций, направленных на организацию производственной деятельности.

2. Службой снабжения потребность в материально-технических ресурсах определяется:

а) на основе заказов производственных подразделений (потребителей);

б) на основе заказов клиентов фирмы;

в) по заданию финансового отдела;

г) на основе бюджета материальных затрат.

Глава IV. Учет материалов

3. Исходными данными для разработки плана материально-технического снабжения являются:

а) объем производства;

б) объем работ по техническому и организационному развитию, капитальному строительству;

в) нормативная база;

г) все перечисленные выше факторы.

4. Потребность основного производства в сырье и материалах на

выполнение производственной программы определяется:

а) умножением нормы расхода данного вида сырья и материала на

единицу продукции;

б) умножением фактического расхода данного вида сырья и мате

риала на планируемый объем ее выпуска;

в) делением планируемого объема выпуска продукции на фактический расход данного вида сырья и материала;

г) умножением нормы расхода данного вида сырья и материала на единицу продукции и на планируемый объем ее выпуска в данном периоде.

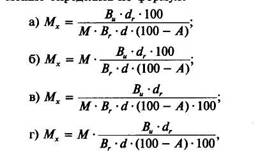

5. Потребность в исходном сырье для химических процессов (Мх)

можно определять по формуле:

|

где М – объем производства готового продукта в плановом периоде, для изготовления которого используется данное исходное сырье;

Ви — молекулярный вес исходного сырья;

dr — содержание чистого вещества в готовом продукте, %;

В, — молекулярный вес готового продукта;

d — содержание чистого вещества в исходном сырье, %;

А — технологические отходы и потери, %.

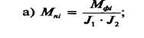

6. Потребность в материальных ресурсах при отсутствии норм их

расхода рассчитывается по формуле:

|

| Бухгалтерский учет |

где Mni — потребность в данном материале на плановый период;

Мфi — фактический расход этого материала в предшествующем аналогическом периоде;

Ji — индекс увеличения или уменьшения производственной программы в плановом периоде по сравнению с предшествующим;

J2 — индекс среднего снижения норм расхода материала в плановом периоде.

7. Потребность во вспомогательных материалах на производственные нужды определяется по формуле:

а) Мв = Мф х T1х To;

б) Мв = Мфх Т1 : То;

в) Мв= Мфх То : T1;

г) Мв = Мфх (T1 + To),

где Мв — потребность во вспомогательных материалах;

Мф — фактический расход вспомогательных материалов за предыдущий период;

Tj — объем производства продукции в планируемом периоде;

То — объем производства продукции в предшествующем периоде.

8. Балансовое уравнение запаса материалов имеет следующий вид:

а) Он + Р = Ок+П;

б) Он- П= Ок - Р,

в) Я + Р = Он + Ок;

г) Он +.П = Р + Ок,

где Он и Ок — остатки запаса материалов на начало и конец периода; П — поступление материальных запасов за период; Р — расход материальных ресурсов за период.

9. Материалы в балансе могут отражаться:

а) по плановой себестоимости;

б) по нормативной себестоимости;

в) по фактической себестоимости;

г) по средневзвешенным ценам.

10. Материалы в синтетическом учете могут отражаться:

а) по плановой себестоимости;

Глава IV. Учет материалов

б) по нормативной себестоимости;

в) по фактической себестоимости;

г) по перечисленным выше способам оценки.

11. Материалы на производство могут списываться:

а) по методам ФИФО и ЛИФО;

б) по методу средней себестоимости;

в) по методу себестоимости единицы запаса;

г) по всем перечисленным выше методам.

12. Метод ЛОФО означает:

а) вошедший по наивысшей стоимости выходит первым;

б) вошедший по наименьшей стоимости выходит первым;

в) вошедший последним выходит первым;

г) вошедший первым выходит последним.

13. Метод ХИФО означает:

а) вошедший по наивысшей стоимости выходит первым;

б) вошедший по наименьшей стоимости выходит первым;

в) вошедший первым выходит последним;

г) вошедший последним выходит последним;

14. Метод ФИФО означает:

а) вошедший первым выходит последним;

б) вошедший последним выходит первым;

в) вошедший последним выходит последним;

г) вошедший первым выходит первым.

15. Метод ЛИФО означает:

а) вошедший по наивысшей стоимости выходит первым;

б) вошедший по наименьшей стоимости выходит последним;

в) вошедший первым выходит первым;

г) вошедший последним выходит первым.

16. Метод НИФО означает:

а) вошедший первым выходит вторым;

б) вошедший вторым выходит первым;

в) вошедший вторым выходит последним;

г) вошедший последним выходит вторым.

17. Отражение НДС по поступившим материальным ценностям

в бухгалтерском учете отражается записью:

а) Д-т счета 10 К-т счета 68;

б) Д-т счета 60 К-т счета 68;

в) Д-т счета 19 К-т счета 68;

г) Д-т счета 19 К-т счета 60.

Бухгалтерский учет

18. Расход материалов на основное производство в бухгалтерском

учете отражается записью:

а) Д-т счета 10 К-т счета 20;

б) Д-т счета 10 К-т счета 23;

в) Д-т счета 10 К-т счета 25;

г) Д-т счета 20 К-т счета 10.

19. Расход материалов на нужды вспомогательного производства

в бухгалтерском учете отражается записью:

а) Д-т счета 20 К-т счета 23;

б) Д-т счета 10 К-т счета 23;

в) Д-т счета 23 К-т счета 10;

г) Д-т счета 25 К-т счета 10.

20. Расход материалов на общехозяйственные нужды в бухгалтерском учете отражается записью:

а) Д-т счета 10 К-т счета 26;

б) Д-т счета 25 К-т счета 10;

в) Д-т счета 26 К-т счета 10;

г) Д-т счета 23 К-т счета 26.

Глава 5