Определение порядка ведения налогового учета по налогу на прибыль

Порядок ведения налогового учета устанавливается в учетной политике для целей налогообложения. Она утверждается приказом (распоряжением) руководителя. Изменения учетной политики допускаются в случае: изменения законодательства; изменения применяемых методов учета; если налогоплательщик начал осуществлять новые виды деятельности (в учетной политике необходимо отразить порядок их учета). Изменения, внесенные в учетную политику, должны применяться с начала нового налогового периода.

Данные налогового учета должны отражать: порядок формирования суммы доходов и расходов; порядок определения доли расходов, учитываемых для целей налогообложения в текущем налоговом (отчетном) периоде; сумму остатка расходов (убытков), подлежащую отнесению на расходы в следующих налоговых периодах; порядок формирования сумм создаваемых резервов; сумму задолженности по расчетам с бюджетом по налогу.

Согласно статье 274 налоговой базой признается денежное выражение прибыли, определяемой в соответствии со ст.247 НК РФ. Налоговая база по налогу на прибыль, облагаемой по ставке, отличной от ставки 20% определяется налогоплательщиком отдельно. При определении налоговой базы прибыль, подлежащая налогообложению определяется нарастающим итогом с начала налогового периода. [7;12]

В случае если в отчетном (налоговом) периоде налогоплательщиком получен убыток - отрицательная разница между доходами, определяемыми в соответствии с настоящей главой, и расходами, учитываемыми в целях налогообложения в порядке, предусмотренном настоящей главой, в данном отчетном (налоговом) периоде налоговая база признается равной нулю.

Убытки, полученные налогоплательщиком в отчетном (налоговом) периоде, принимаются в целях налогообложения в порядке и на условиях, установленных статьей 283 НК. Согласно данной статье организации, понесшие убыток в предыдущем налоговом периоде, вправе уменьшить налоговую базу текущего периода на всю сумму полученного ими убытка или на часть этой суммы в течении последующих 10 лет. [9;7]

Если убыток не списан за этот период, он остается непогашенным. Налогоплательщик обязан хранить документы, подтверждающие объем понесенного убытка в течении всего срока, когда он уменьшает налоговую базу текущего налогового периода на суммы ранее полученных убытков.

Все налогоплательщики независимо от наличия у них обязанности по уплате налога на прибыль и авансовых платежей, а также независимо от особенностей исчисления и уплаты этого налога должны по истечении каждого отчетного и налогового периода представлять в налоговые органы по месту своего нахождения и по месту нахождения каждого обособленного подразделения соответствующей налоговой декларации в порядке, установленном ст.288 НК РФ. [9;15]

Для всех налогоплательщиков налоговый период по налогу на прибыль устанавливается как календарный год. При этом отчетными периодами признаются первый квартал, полугодие и 9 месяцев календарного года. Таким образом, налогоплательщики обязаны представлять декларацию по налогу на прибыль в налоговые органы 4 раза в год по окончанию каждого квартала. При этом все данные каждой декларации указываются нарастающим итогом с начала года. Налогоплательщики (налоговые агенты) представляют налоговые декларации не позднее 28 календарных дней со дня окончания каждого квартала.

Налогоплательщики, исчисляющие суммы ежемесячных авансовых платежей по фактически полученной прибыли, представляют налоговые декларации не позднее 28 числа каждого месяца. Налоговые декларации по итогам налогового периода представляются налогоплательщиками не позднее 28 марта года, следующего за истекшим налоговым периодом.

Организация, в состав которой входят обособленные подразделения по окончании каждого отчетного (налогового) периода представляет в налоговые органы по месту своего нахождения налоговую декларацию в целом по организации с распределением по обособленным подразделениям. Кроме того, они представляют налоговые декларации по месту нахождения каждого обособленного подразделения по суммам, относящимся к этому подразделению.

Налоговая декларация может быть отправлена по почте. Если налоговая декларация сдана на почту до 24 часов последнего дня срока, она будет считаться поданной вовремя. В декларации есть общие (обязательные), заполняемые всеми налогоплательщиками без исключения и специальные (необязательные) листы, заполняемые только при наличии соответствующих оборотов.

По итогам каждого отчетного (налогового) периода налогоплательщики исчисляют сумму квартального авансового платежа, исходя из ставки налога и фактически полученной прибыли, подлежащей налогообложению, рассчитанной нарастающим итогом с начала налогового периода до окончания первого квартала. Полугодия. 9 месяцев и года. При этом сумма квартальных авансовых платежей определяется с учетом ранее начисленных сумм авансовых платежей.

Уплата налога производится по месту нахождения организации, исключение из этого порядка предусмотрено для организаций, имеющих территориально обособленные структурные подразделения.

В общем случае налог на прибыль, подлежащий перечислению в бюджет по истечении налогового периода уплачивается не позднее срока, установленного ст.289 для подачи налоговых деклараций за соответствующий налоговый период. Соответственно квартальные авансовые платежи уплачиваются не позднее срока, установленного для подачи налоговой декларации за соответствующий отчетный период. Ежемесячные авансовые платежи, подлежащие уплате в течение отчетного периода уплачиваются в срок не позднее 28 числа каждого месяца этого отчетного периода.

Налогоплательщики исчисляют ежемесячные авансовые платежи по фактически полученной прибыли и уплачивают авансовые платежи не позднее 28числа месяца, следующего за отчетным периодом. Суммы ежемесячных авансовых платежей, уплачиваемых в течение отчетного (налогового) периода, засчитываются при оплате квартальных авансовых платежей квартальные платежи засчитываются в счет уплаты налога по итогам следующего отчетного (налогового периода). [10]

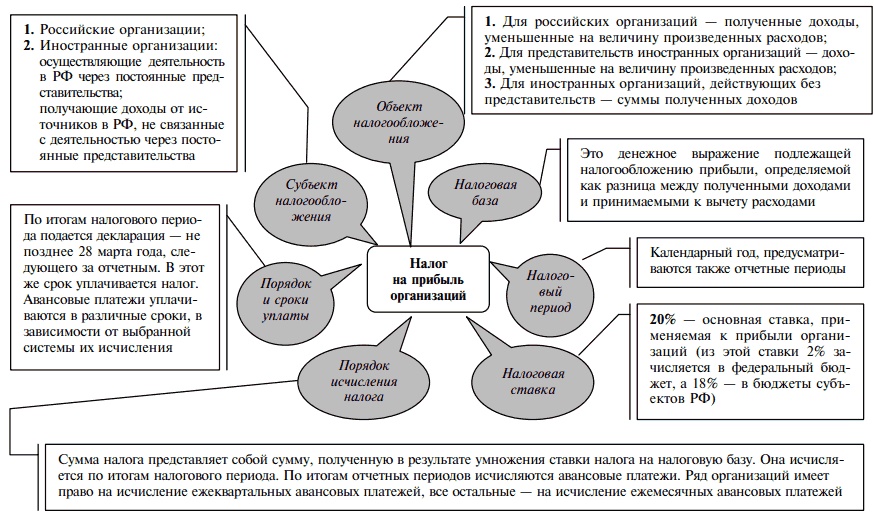

Определение порядка ведения налогового учета по налогу на прибыль организации отраженно на рисунке 2.

Рисунок 2 – Определение порядка ведения налогового учета.

Следовательно, порядок ведения налогового учета устанавливается в учетной политике для целей налогообложения, налогоплательщики исчисляют ежемесячные платежи, налогоплательщики (налоговые агенты) представляют налоговые декларации не позднее 28 календарных дней со дня окончания каждого квартала.