Тема 5. Структура и стоимость капитала. Дивидендная политика.

Понятие стоимости капитала. Расчет стоимости капитала в отношении отдельных источников финансирования. Платные и бесплатные источники финансирования. Средневзвешенная стоимость капитала. Управление средневзвешенной стоимостью капитала. Эффект финансового рычага: способы расчета, составляющие элементы. Цели дивидендной политики и способы их достижения. Подходы в формировании дивидендной политики.

Тема 6. Инвестиции: общие положения, оценка эффективности инвестиционного проекта.

Экономическая сущность инвестиций. Стадии инвестиций в ходе движения.

Основные формы инвестиций и их классификация. Факторы, влияющие на эффективность инвестиционной деятельности. Стратегические цели предприятия, достигаемые посредством финансовых инвестиций. Инструменты финансового инвестирования. Методики оценки инвестиционной привлекательности компании-эмитента. Портфельное инвестирование. Преимущества инвестора при формировании инвестиционного портфеля, по сравнению с моноинвестированием. Понятие денежного потока. Классификация денежных потоков. Чистый оборотный капитал и его роль в финансовом анализе. Задачи краткосрочной финансовой политики предприятия. Связь понятий «управление ликвидностью» и «максимизация благосостояния акционеров», их различия

Тема 7. Специальные вопросы финансового менеджмента

Определение понятий «инфляция», «дефляция». Негативные и позитивные стороны инфляции. Сущность несостоятельности (банкротства) организации. Критерии неплатежеспособности организации-должника. Основные показатели методики диагностики банкротства У. Бивера и Э. Альтмана. Очередность удовлетворения финансовых требований кредиторов при продаже имущества обанкротившейся организации. Внешние (экзогенные) и внутренние (эндогенные) факторы, усиливающие возможность возникновения кризиса. Виды валютного риска при проведении корпорацией внешнеэкономической деятельности. Управление организации валютным риском. Сущность и роль хеджирования в организации, осуществляющей свою деятельность за рубежом. Различия форвардных, фьючерсных, опционных контрактов и валютных свопов.

4. Материалы текущего контроля успеваемости обучающихся и фонд оценочных средств промежуточной аттестации по дисциплине

4.1. Формы и методы текущего контроля успеваемости и промежуточной аттестации.

4.1.1. В ходе реализации дисциплины Б1.Б.26 Финансовый менеджмент, используются следующие методы текущего контроля успеваемости обучающихся:

| Тема (раздел) | Методы текущего контроля успеваемости |

| Тема 1. Основы финансового менеджмента | Дискуссия, реферат |

| Тема 2. Информационное обеспечение финансового менеджмента и финансовый анализ в управлении предприятием | Дискуссия, контрольная работа |

| Тема 3. Управление оборотными активами. | Дискуссия, реферат |

| Тема 4. Краткосрочное и долгосрочное финансовое планирование | Дискуссия, тестирование |

| Тема 5. Структура и стоимость капитала. Дивидендная политика | Опрос, деловая игра |

| Тема 6. Инвестиции: общие положения, оценка эффективности инвестиционного проекта | Дискуссия, реферат |

| Тема 7. Специальные вопросы финансового менеджмента | Дискуссия, контрольная работа |

4.1.2. Промежуточная аттестация проводится в форме зачета и экзамена. Зачёт и экзамен проводится в форме устного опроса. Для проведения зачёта и экзамена разрабатываются билеты, включающие теоретические вопросы из разных разделов дисциплины и практические задания.

4.2. Материалы текущего контроля успеваемости.

Контент-тест по дисциплине «Финансовый менеджмент»:

Вопрос1. Финансовый менеджмент представляет собой:

а) государственное управление финансами;

б) управление финансовыми потоками коммерческой организации;

в) управление финансовыми потоками некоммерческой организации.

Вопрос 2. Авторами экономической концепции «Рыночная стоимость предприятия и стоимость капитала не зависят от структуры капитала» являются:

а) Ф. Модильяни и М. Миллер;

б) Э. Альтман;

в) М. Гордон и Д. Линтнер.

Вопрос 3. К основным концепциям финансового менеджмента относятся концепции:

а) компромисса между доходностью и риском;

б) денежного потока;

в) стоимости капитала;

г) альтернативности затрат;

д) все варианты верны.

Вопрос 4. Система управления финансами организации — это:

а) финансовая политика;

б) финансовая стратегия;

в) финансовая тактика;

г) финансовый механизм.

Вопрос 5. Теория «синицы в руках» утверждает:

а) стоимость организации максимизируется выплатой дивидендов;

б) стоимость организации не зависит от дивидендной политики;

в) дивидендная политика не влияет на требуемую инвесторами норму прибыли;

г) инвесторы предпочитают получать доход от прироста капитала, а не в виде дивидендов.

Вопрос 6. Финансовая стратегия — это:

а) определение долговременного курса в области корпоративных финансов, направленного на реализацию миссии;

б) решение задач конкретного этана развития финансов;

в) разработка новых методов распределения денежных средств

Вопрос 7. Формирование полной и достоверной информации о деятельности организации и его имущественном положении является задачей учета:

а) бухгалтерского (оперативного);

б) бухгалтерского (финансового);

в) оперативного, статистического, налогового;

г) бухгалтерского (управленческого).

Вопрос 8. Валюта баланса – это:

а) денежная единица, в которой ведется учет и составляется баланс;

б) итоговые значения актива и пассива баланса;

в) суммарный оборот хозяйствующего субъекта, обусловливающий масштаб баланса.

Вопрос 9. В разделе «Актив» баланса отражается:

а) источники финансирования хозяйствующего субъекта;

б) имущество хозяйствующего субъекта;

в) и то и другое.

Вопрос 10. В разделе «Пассив» баланса отражается:

а) источники финансирования хозяйствующего субъекта;

б) имущество хозяйствующего субъекта;

в) и то и другое.

Вопрос 11.В первом разделе баланса представлены:

а) оборотные активы;

б) внеоборотные активы;

в) долгосрочные и краткосрочные пассивы.

Вопрос 12. Во втором разделе баланса представлены:

а) оборотные активы;

б) внеоборотные активы;

в) долгосрочные и краткосрочные пассивы.

Вопрос 13. В разделе баланса «Капитал и резервы» отражается:

а) оборотный капитал;

б) собственный капитал;

в) долгосрочные и краткосрочные пассвы.

Вопрос 14. В разделе баланса «Долгосрочные обязательства» представлены:

а) заемный капитал со сроком погашения более 12 месяцев;

б) собственный капитал;

в) краткосрочные пассивы (обязательства).

Вопрос 15. В разделе баланса «Краткосрочные обязательства» представлены:

а) долгосрочный заемный капитал;

б) заемные и привлеченные средства со сроком погашения до 12 месяцев;

в) собственный капитал.

Вопрос 16. К долгосрочным активам относятся:

а) товары и готовая продукция;

б) основные средства и нематериальные активы;

в) сырье, материалы и другие запасы.

Вопрос 17. Рентабельность продукции — это:

а) отношение чистой прибыли к полной себестоимости реализованной продукции;

б) отношение прибыли от производства и реализации продукции к текущим затратам на производство;

в) отношение выручки от реализации продукции к прибыли от реализации продукции;

г) отношение прибыли от производства и реализации продукции к полной себестоимости реализованной продукции.

Вопрос 18. Ликвидность организации представляет собой:

а) способность организации платить по своим обязательствам;

б) возможность организации организовать эффективную деятельность;

в) способность организации трансформировать различные активы в денежные средства.

Вопрос 19. Эффективность использования оборотных средств характеризуется:

а) выручкой от реализации продукции;

б) оборачиваемостью оборотных активов;

в) остатком денежных средств на расчетном счете.

Вопрос 20. Кредитоспособность — это:

а) возможность организации погасить долговые обязательства; б) ликвидность активов;

в) способность организации привлекать и возвращать платный заемный капитал.

Вопрос 21. Чем выше ликвидность, тем:

а) выше доходность;

б) больше замороженных средств;

в) ниже риск банкротства.

Вопрос 22. Чистые оборотные активы — это:

а) разность между оборотными активами и краткосрочными обязательствами;

б) разность между внеоборотными и оборотными активами;

в) сумма денежных средств и дебиторской задолженности;

г) сумма дебиторской и кредиторской задолженности.

Вопрос 23. Период оборота оборотных активов характеризует:

а) время нахождения оборотных производственных фондов

в запасах и незавершенном производстве;

б) время прохождения оборотными активами стадий приобретения, производства и реализации продукции;

в) среднюю скорость движения оборотных активов;

г) число дней, за которое совершается полный оборот;

д) время для полного обновления производственных фондов организации.

Вопрос 24. Увеличение дебиторской задолженности может быть вызвано:

а) неосмотрительной кредитной политикой организации по отношению к покупателям, неразборчивым выбором партнеров;

б) наступлением неплатежеспособности и банкротства некоторых потребителей;

в) слишком высокими темпами наращивания объема продаж;

г) трудностями в реализации продукции;

д) всем вышеперечисленным.

Вопрос 25. Ускорение оборачиваемости дебиторской задолженности может быть достигнуто за счет увеличения:

а) выручки от реализации;

б) кредиторской задолженности;

в) запасов.

Вопрос 26. Замедление оборачиваемости оборотных активов приведет:

а) к росту остатков активов в балансе;

б) уменьшению валюты баланса;

в) уменьшению остатков активов в балансе.

Вопрос 27. Источниками формирования оборотных активов организации являются:

а) краткосрочные кредиты банков, кредиторская задолженность, собственный капитал;

б) уставный капитал, добавочный капитал, краткосрочные кредиты банков, кредиторская задолженность;

в) собственный капитал, долгосрочные кредиты, краткосрочные кредиты, кредиторская задолженность.

Вопрос 28. С ростом величины чистого оборотного капитала риск потери ликвидности:

а) снижается;

б)возрастает;

в) сначала возрастает, затем начинает снижаться;

г) сначала снижается, затем начинает возрастать.

Вопрос 29. Величина собственных оборотных средств определяется как:

а) разница между собственным капиталом и внеоборотными активами;

б) разница между суммой собственного капитала и долгосрочных пассивов и внеоборотными активами.

Вопрос 30. Эффективность использования оборотных средств

характеризуется:

а) структурой капитала;

б) оборачиваемостью оборотных средств;

в) структурой оборотных средств.

Вопрос 31. Под структурой оборотных активов понимают:

а) совокупность образующих их элементов;

б) удельный вес каждой статьи в их общем объеме;

в) совокупность денежных средств

Вопрос 32. Показатель, характеризующий использование организацией заемных средств, которые оказывают влияние на изменение коэффициенты рентабельности собственного капитала, — это:

а) производственный леверидж;

б) эффект финансового рычага;

в) запас финансовой прочности;

г) точка безубыточности.

Вопрос 33. Самыми дешевыми привлеченными средствами для организации являются:

а) дебиторская задолженность;

б) ссуда банка;

в) кредиторская задолженность;

г) облигационный заем.

Вопрос 34. Право на участие в управлении деятельностью акционерного общества предоставляют:

а) привилегированная акция;

б) облигация;

в) обыкновенная акция;

г) все акции.

Вопрос 35. Обыкновенная акция как ценная бумага удостоверяет:

а) владение частью распределяемой акционерным обществом прибыли;б) участие в управлении акционерным обществом;

в) обязательство эмитента вернуть долг через определенное время;

г) право инвестора получать определенный процент от номинальной стоимости ценной бумаги в виде вознаграждения за предоставленные денежные средства;

д) возможность приобретения новых акций данного акционерного общества.

Вопрос 36. Дивиденд — это способ получения дохода:

а) по акциям;

б) облигациям;

в) чекам и векселям.

Вопрос 37. Отношение величины прибыли на одну обыкновенную акцию к ее рыночной цене — это:

а) доход по акции;

б) доходность акции;

в) рентабельность;

г) эффективность.

Вопрос 38. Дивидендная доходность акции — это показатель, который рассчитывается:

а) как отношение суммы дивиденда, выплачиваемого по акции, к ее рыночной цене;

б) отношение дивиденда по акции к прибыли на акцию;

в) отношение чистой прибыли, уменьшенной на величину дивидендов по привилегированным акциям, к общему числу обыкновенных акций;

г) отношение рыночной цены акции к доходу на акцию.

Вопрос 39. Остаточная политика дивидендных выплат соответствует:

а) консервативному подходу к формированию и проведению дивидендной политики;

б) умеренному (компромиссному) подходу;

в) агрессивному подходу.

Вопрос 40. Финансовое планирование обеспечивает:

а) условия для улучшения финансового состояния организации;

б) контроль над использованием и образованием материальных, трудовых и денежных резервов;

в) критический подход к показателям текущего планирования;

г) эффективное использование производственного потенциала;

д) все перечисленное.

Вопрос 42. Прогнозирование является основой:

а) оперативного планирования;

б) текущего планирования;

в) перспективного планирования.

Критерии оценки тестов

1. Студенту при правильном решении тестового задания присваивается 1 балл. Общая сумма баллов по теме соответствует количеству тестовых заданий.

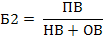

2. Если правильных ответов в тестовом задании более одного (тесты второго типа), то количество баллов, за не полностью решенный тест рассчитывается по формуле:

Б2 – количество баллов за тестовое задание второго типа

ПВ – количество правильных вариантов, выбранных студентом

НВ – количество неверных вариантов

ОВ – общее количество правильных вариантов в тесте.

Например: ОВ = 3; ПВ = 2; НВ = 1. Количество баллов, присваиваемых студенту – 0,5.

3. По тестовым заданиям 3-го и 4-го типов балл начисляется в случае полностью правильного их решения. Если в тесте есть ошибки, баллы не начисляются.

4. На решение одного теста дается 2 минуты.

Перевод полученных за аттестационный тест баллов в пятибалльную шкалу оценок проводится исходя из правил, размещенных в таблице.

| Показатель | Баллы | |||

| Зачет | Оценки за экзамен или дифференцированный зачет | |||

| Отлично | Хорошо | Удовлетворительно | ||

| Процент набранных баллов из 100% возможных | 55 и выше | 100 – 85 | 84 – 70 | 69 – 55 |

Темы рефератов

1) Место финансового менеджмента в системе управления.

2) Финансовый менеджмент в XXI веке.

3) Управление риском в финансовом менеджменте.

4) Карьера финансового менеджера.

5) Этика и социальная ответственность бизнеса.

6) Финансовые институты и их функции.

7) Финансовая служба в организационной структуре предприятия.

8) Дилемма финансового менеджмента: или рентабельность, или ликвидность.

9) Бизнес-план предприятия.

10) Проблемы источников финансовых ресурсов организации.

11) Рациональная структура источников средств фирмы.

12) Современные методы снижения риска.

13) Особенности финансового прогнозирования в России.

14) Инвестиционные стратегии фирмы.

15) Особенности формирование инвестиционного портфеля фирмы.

16) Управление реализацией инвестиционного проекта.

17) Стратегия финансирования инвестиционного проекта.

18) Страхование как метод снижения рисков организации.

19) Ключевые компетенции финансового менеджера.

20) Факторинговые операции в России.

21) Лизинговые операции в России.

22) Франчайзинг в России.

23) Финансовое планирование в организации.

24) Налоговое планирование в организации.

25) Формирование информационной базы финансового менеджмента в организации.

26) Конкурентоспособность организации и методы ее повышения.

27) Стратегические аспекты ценовой политики предприятия.

28) Тактические аспекты ценовой политики предприятия.

29) Управление кризисным состоянием организации.

30) Инфляция и инициативное повышение цен.

Критерии оценки

За подготовку реферата студенту начисляются баллы в соответствии с критериями, представленными в таблице.

| Критерий оценки | Содержание | Баллы |

| Новизна материала | - актуальность темы - формулировка нового аспекта проблемы - умение работать с литературой, систематизировать и структурировать материал - наличие авторской позиции, самостоятельность оценок и суждений - стилевое единство текста | |

| Обоснованность выбора источников | - анализ и оценка использованной литературы: научная литература (монографии и публикации в научных журналах) статистические данные | |

| Степень раскрытия сущности вопроса | - соответствие плана теме реферата - соответствие содержания теме реферата - полнота и глубина проведенного исследования - умение обобщать литературу, делать выводы - умение сопоставлять различные точки зрения по теме | |

| Соблюдение требований к оформлению | - оформление ссылок на использованную литературу - оформление списка литературы - владение терминологией - соблюдение требований к оформлению реферата |

Перевод баллов в пятибалльную шкалу оценок представлен в таблице.

| Количество баллов | Оценка | Зачет |

| 9-10 | Отлично | Зачтено |

| 7-8 | Хорошо | |

| 5-6 | Удовлетворительно | |

| 0–4 | Неудовлетворительно | Не зачтено |

Практические задания для контрольной работы

1. Финансовому менеджеру поступило два сообщения: а) о плановой поставке товаров на сумму в 200 тыс. руб.; б) о вскрытии хищения материально ответственным лицом на сумму в 3000 руб. Ответьте и обоснуйте, какое сообщение более значимо, информативно и почему?

2. На основе данных бухгалтерского баланса провести расчет показателей ликвидности, рентабельности, деловой активности и финансовой устойчивости

3. Торгово-посреднической организации «Паритет» занимается реализацией теле- и радиоаппаратуры. Три месяца назад в организацию пришел работать новый финансовый менеджер. Изучив данные о работе фирмы, он предложил провести мероприятия по оптимизации в области закупок. Определить оптимальный размер одного заказа телевизоров, если:

затраты по содержанию одного телевизора на складе составляют 160 руб.;

затраты на поставку одной партии в организацию — 3600 руб.

ежеквартально торгово-посредническая организация «Паритет» продает в среднем 2160

телевизоров данного типа;

заказ на поставку выполняется в среднем в течение недели. Кроме того, в связи с

возможностью непредвиденных задержек, финансовый менеджер организации считает необходимым создавать страховой запас, увеличивая каждую партию на 15 ед.

4. Финансовый менеджер ЗАО «Капитоль» предложил руководству компании план мероприятий по оптимизации величины оборотных средств. Для реализации плана, необходимо рассчитать:

норматив оборотных средств в незавершенном производстве;

оборачиваемость оборотных средств организации.

Если:

выпуск продукции за 1 год составил 100 тыс. единиц;

себестоимость изделия равна 60 тыс. рублей;

цена изделия на 1/4 превышает его себестоимость;

среднегодовой остаток оборотных средств — 500 000 тыс. руб.;

длительность производственного цикла — 5 дней;

коэффициент нарастания затрат — 0,3.

5. На складе фирмы в течение ряда лет находится запас проволоки, применимость которой в производственном процессе сомнительна. Какие действия следует предпринять? Как они отразятся на имущественном и финансовом положениях фирмы, представленном отчетностью?

6. На основе показателя чистого приведенного эффекта, требуется определить целесообразность проекта. Величина требуемых инвестиций составляет 2 млн. рублей, а прогнозируемые поступления 500 тысяч рублей ежегодно в течение пяти лет. Коэффициент дисконтирования принимается на уровне 12%.

7.Фирма собирается вложить собственные средства в покупку мини-завода по производству керамических изделий. Стоимость мини-завода составляет 5 млн. руб. Предполагается, что в течение шести лет завод будет обеспечивать ежегодные денежные поступления в размере 1,7 млн. руб. при ставке дисконтирования 18%. В конце 8-го года фирма планирует продать завод по остаточной стоимости, которая согласно расчетам, 6 составит 3,8 млн. руб. Необходимо рассчитать значение показателя чистого приведенного эффекта и на основе расчета принять инвестиционное решение.

Критерии оценки

| Критерии | Оценка | Зачет |

| все задачи решены, сделаны выводы по каждой из задач | Отлично | Зачтено |

| задачи решены верно, нет выводов по каждой из них | Хорошо | |

| 2 задачи из 3 предложенных решены правильно, нет выводов по решенным задачам | Удовлетворительно | |

| задачи не решены | Неудовлетворительно | Не зачтено |

Деловая игра

РАЗРАБОТКА УПРАВЛЕНЧЕСКИХ РЕШЕНИЙ В РАСПРЕДЕЛЕНИИ ФИНАНСОВЫХ РЕСУРСОВ ОРГАНИЗАЦИИ

ЦЕЛИ деловой игры:

1. Развитие аналитических и организационно-управленческих умений финансового менеджера в соответствии с его личностными, психологическими особенностями и целями организации:

четко и ясно формулировать цели;

распределять финансовые ресурсы организации.

2. Выработка умения пользоваться инструментальными средствами финансового менеджмента.

Необходимо разделить группу на команды (по 8 человек).

Командам необходимо:

выбрать руководителя финансовго сектора и определить возможные направления/виды деятельности/структурные подразделения организации, нуждающиеся в дополнительном финансировании;

охарактеризовать цели финансирования.

построить дерево целей, распределив цели по приоритетности их финансирования;

определить средства достижений целей;

рассчитать объем финансовых затрат проекта;

рассчитать планируемую экономическую отдачу от финансирования.

ЭТАП 1

ОПРЕДЕЛЕНИЕ ЦЕЛЕЙ ФИНАНСИРОВАНИЯ

Вас назначили на должность руководителя финансового сектора.

В связи с этим Вам необходимо:

1. Подготовить самопрезентацию, включающую описание:

личных характеристик;

профессиональных достижений;

мотивационные устремления к занятию должности руководителя финансового напарвления.

2. Определение целей финансирования.

3. Выявление основных проблем в организации, тербующих финансовых затрат.

4. Описание планируемого результата от финансирования.

ЭТАП 2

ПОСТРОЕНИЕ ДЕРЕВА ЦЕЛЕЙ В ПРОЦЕССЕ РАСПРЕДЕЛЕНИЯ ФИНАНСОВЫХ РЕСУРСОВ

Вам необходимо:

1. Распределить задачи по финансированию направления/видов деятельности/структурных подразделений.

2. Сопоставить дерево целей, представленное каждой командой.

3. Выбрать оптимальный алгоритм достижения целей.

ЭТАП 3

ОПРЕДЕЛЕНИЕ СРЕДСТВ ДОСТИЖЕНИЯ ЦЕЛЕЙ ПРИ ФИНАНСИРОВАНИИ

Вам необходимо:

1. Распределить задачи по определению средств достижения целей каждой команде.

2. Сопоставить набор средств достижения целей, представленный каждой командой.

3. Выбрать оптимальный инструментарий достижения целей.

ЭТАП 4

ПЛАНИРОВАНИЕ ФИНАНСОВЫХ РЕСУРСОВ ПРОЕКТА

Вам необходимо:

1. Распределить задачи по планированию и расчету финансовых ресурсов каждой команде.

2. Сопоставить результат расчета ресурсов, представленный каждой командой.

3. Выбрать оптимальное предложение по расчету ресурсов.

ЭТАП 5

ОПРЕДЕЛЕНИЕ ТРЕБОВАНИЙ К ОБЪЕКТАМ ФИНАНСИРОВАНИЯ

Вам необходимо:

1. Установить требования лицам, ответственным за использование полученных финансовых ресурсов, поручив каждой команде.

2. Сопоставить набор требований, представленный каждой командой.

3. Выбрать оптимальный набор требований.

ЭТАП 6

РАСЧЕТ ЭФФЕКТИВНОСТИ ФИНАНСИРОВАНИЯ

Вам необходимо:

1. Распределить задачи по расчету эффективности финансирования каждой команде.

2. Сопоставить результат расчета, представленный каждой командой.

3. Определить возможные риски, снижающие эффективность финансирования.

ПОДВЕДЕНИЕ ИТОГОВ ДЕЛОВОЙ ИГРЫ