Финансовая система страны, ее звенья.

Основы теории финансов

Сущность финансов.

Финансы - это термин, которым принято обозначать денежные отношения, возникающие между экономическими субъектами в процессе формирования, распределения и использования фондов денежных средств.

Экономическим содержанием финансов являются деньги. Исторически финансами было принято называть денежные платежи во времена средневековых итальянских торговых городов – Генуи, Венеции и других. В настоящее время термин финансы употребляется весьма широко и применяется для обозначения денежных потоков и фондов, возникающих в ходе хозяйственной деятельности, и их использования.

Деньги выступают материальной основой существования и функционирования финансов. Необходимым условием возникновения финансов является также наличие субъектов их формирования и использования, т.е. финансы – это не только сами деньги, но и отношения (двухсторонние или многосторонние), связанные с их движением в экономической среде.

Экономический субъект – это юридическое или физическое лицо, являющееся носителем прав и обязанностей. Экономических субъектов, действующих в современной экономике, принято делить на три больших группы: это хозяйствующие субъекты (предприятия, организации и т.п.), домашние хозяйства и государство. Соответственно различают финансы предприятий, финансы домашних хозяйств и государственные финансы. С другой стороны, всех экономических субъектов согласно их функциям можно подразделить на две группы:

- покупателей,

- продавцов.

Взаимодействуя между собой, покупатель и продавец образуют рынок, что приводит к кругообороту денег и возникновению финансов. Движение денежных средств между экономическими субъектами образует финансовые потоки и финансовые фонды. В этом движении находят свое воплощение финансовые отношения, в которые они вступают по поводу образования и использования фондов денежных средств. К финансовым отношениям экономических субъектов причисляют их отношения с такими институтами:

- хозяйствующими субъектами при участии в создании продукции и распределении ее стоимости на составные элементы, а также в распределении прибыли, дивидендов по акциям и т.д.

- органами государственного управления по платежам различного рода (таможенные пошлины, госпошлина, визовый сбор и т.д.);

- органами налоговой службы при внесении налогов и других платежей;

- органами муниципального управления при приватизации жилья, земельного участка, при уплате административных штрафов и т.д.;

- банковской системой при получении и погашении кредитов, купле-продаже валюты и ценных бумаг, при депозитных и срочных вкладах и т.д.;

- страховыми компаниями по всем видам страхования;

Финансы охватывают денежные отношения, которые связаны с формированием и использованием фондов денежных средств участниками хозяйственной жизни. Необходимость создания фондов на различных уровнях обусловлена потребностями субъектов в финансовых ресурсах, обеспечивающих их деятельность. Эту потребность в ресурсах без финансовых фондов удовлетворить невозможно ни в сфере производства, ни в сфере государственного управления.

Финансы созидательных участников хозяйственной жизни – хозяйствующих субъектов и домашних хозяйств – состоят из тех фондов, которые формируются в сфере хозяйственной деятельности, на микроуровне. К ним относятся: фонд потребления, фонд накопления, резервный фонд и т.д.

Государственные фонды денежных средств формируются на макроуровне. К ним относятся государственный бюджет и внебюджетные фонды. Они формируются и используются на основе денежных отношений между государством, с одной стороны, и предприятиями и работающим населением - с другой, по поводу образования и распределения стоимости общественного продукта.

Функции финансов

Сущность финансов проявляется в их функциях. Вопрос о количестве и содержании функций является дискуссионным. Экономисты по-разному рассматривают функции финансов. Одни считают, что финансы выполняют три функции (создание фондов, распределение фондов, контроль); другие утверждают, что финансам присущи такие функции, как стимулирующая, регулирующая, накопительная, производственная и т.д.

Многие экономисты считают, что финансы выполняют две основные функции:

- распределительную;

- контрольную.

Распределительная функция финансов связана с распределением стоимости произведенного общественного продукта, формированием у субъектов хозяйственной жизни доходов и накоплений, с созданием фондов денежных средств. Распределение осуществляется в процессе хозяйственной деятельности в соответствии с тем вкладом, который вносит в создание стоимости продукта тот или иной фактор производства, а финансы, опосредуя этот процесс, обеспечивают образование, распределение и использование доходов и накоплений.

Совокупный общественный продукт характеризует в стоимостном выражении общие результаты хозяйственной деятельности в масштабах всей экономики за определенный период. В ходе создания и реализации продукции производятся затраты, создаются и распределяются доходы среди участников хозяйственной деятельности. Денежные ресурсы, действующие в этом процессе в качестве затрат и доходов, получают свое выражение в виде финансовых потоков, движение которых встроено в процесс хозяйственной деятельности.

Конечным результатом хозяйственной деятельности в масштабах страны является валовой внутренний продукт, который характеризует объем конечной продукции (товаров и услуг), созданной в масштабах всей экономики. Для определения величины валового внутреннего продукта из совокупного общественного продукта необходимо вычесть стоимость всех затрат на сырье, материалы, топливо и другие элементы, образующие повторный счет. Таким образом, в стоимость валового внутреннего продукта, с точки зрения финансовых показателей, входят величина амортизации, зарплаты и прибыли.

Если из валового внутреннего продукта вычесть амортизацию основного капитала, получится национальный доход, который состоит по стоимости из зарплаты и прибыли. Национальный доход в процессе его движения из производства в потребление подразделяется на две части:

- одна часть национального дохода расходуется на непроизводственное потребление,

- другая часть идет на возмещение и развитие средств производства, т.е. на инвестиции, которые обеспечивают непрерывность производства, его рост и прогресс;

Поэтому, говоря о структуре национального дохода, его принято делить на фонд потребления и фонд накопления – потребление и инвестиции.

Таким образом, можно констатировать, что структура общественного продукта предопределяет структуру первичного распределения финансов.

Вслед за первичным распределением финансов в ходе хозяйственной деятельности происходит перераспределение финансов, которое проводит государство для формирования своего бюджета посредством различных налогов, обязательных отчислений и сборов. Благодаря этому образуется государственный бюджет, предназначенный для обеспечения деятельности государственных органов. В экономическом плане эта деятельность включает многие направления, среди которых можно выделить следующие:

1) покрытие расходов на оборону, социальные цели, содержание органов государственной власти и управления, и др.;

2) удовлетворение общественных потребностей, – развитие и содержание учреждений образования, науки, культуры, здравоохранения;

3) проведение антикризисной политики, политики устойчивого роста, внешнеэкономической политики и т.д.

Таким образом, движение общественного продукта из производства в потребление протекает в стоимостной форме, в него встроен денежный оборот, обеспечивающий распределение и использование фондов денежных средств. Здесь и проявляется сущность распределительной функции финансов.

Через распределительную функцию финансы обслуживают воспроизводственный процесс, т.е. обеспечивают его денежными ресурсами.

Распределение, осуществляемое финансовым методом, начинается в сфере материального производства. Функционируя в сфере материального производства, финансы обслуживают кругооборот производственных фондов и участвуют в создании новой стоимости; благодаря им, распределяется реализованная стоимость и формируются доходы, накопления и отчисления; на их основе образуются денежные фонды целевого назначения, предназначенные для удовлетворения разнообразных общественных потребностей.

Начавшееся в сфере материального производства финансовое распределение продолжается в сфере обращения. Финансы оказывают на нее активное влияние. Каким образом?

Во-первых, благодаря финансам у покупателей формируются денежные фонды, т.е. подготавливаются условия, необходимые для осуществления обменных операций.

Во-вторых, благодаря финансам происходит распределение выручки, полученной в результате обменных операций.

В качестве инструмента распределения финансы функционируют и в сфере потребления, где происходит конечное использование ранее созданной стоимости. В этой сфере с их помощью устанавливаются конечные пропорции использования национального дохода, образуются фонд потребления и фонд накопления.

Контрольная функция финансов тесно связана с распределительной. Она становится возможной, поскольку движение всех ценностей и ресурсов в экономике получает свое выражение в денежной форме и отражается в виде денежных показателей. Огромное многообразие финансовых отношений создает условия для контроля над формированием и использованием денежных фондов.

Контрольная функция финансов проявляется в контроле над распределением стоимости продукта на различных стадиях его движения по соответствующим фондам и расходованием их по целевому назначению.

Контрольная функция реализуется через механизм финансового контроля.

Финансовый контроль – это мероприятия по проверке распределительных процессов при формировании и использовании финансовых ресурсов.

Сферой финансового контроля являются все операции, совершаемые с использованием денег.

Непосредственным предметом финансового контроля выступают такие показатели, как прибыль, доходы, налоги, отчисления, издержки и др.

Финансовый контроль является деятельностью особых контролирующих органов. В зависимости от субъектов, осуществляющих финансовый контроль, различают:

- общегосударственный финансовый контроль;

- ведомственный финансовый контроль;

- внутрихозяйственный финансовый контроль;

- независимый финансовый контроль.

Общегосударственный финансовый контроль осуществляют законодательные органы власти, финансовые, налоговые, кредитные учреждения.

Ведомственный финансовый контроль осуществляют контрольно-ревизионные отделы министерств, ведомств. Они проверяют финансово-хозяйственную деятельность подведомственных предприятий, учреждений.

Внутрихозяйственный финансовый контроль проводят финансовые службы предприятий, учреждений. Объектом контроля выступают производственная, коммерческая, финансовая деятельность самого предприятия и его структурных подразделений.

Независимый финансовый контроль осуществляют специализированные аудиторские фирмы и службы. Объектом их контроля может быть деятельность всех экономических субъектов.

Аудиторские фирмы осуществляют:

- финансовые экспертизы;

- проверку и ревизии финансово-хозяйственной и коммерческой деятельности фирм и организаций;

- контроль правильности определения доходов, подлежащих налогообложению;

- консультирование по вопросам организации учета и управления, составления отчетности, проблемам налогообложения.

Главная задача аудиторского контроля заключается в установлении достоверности финансовой отчетности проверяемых объектов; в разработке рекомендаций по устранению имеющихся недостатков в деятельности фирм, в улучшении их финансово-хозяйственной деятельности и коммерческих результатов.

По срокам проведения финансовый контроль делится на:

- предварительный;

- текущий;

- последующий.

Предварительный финансовый контроль производится на стадии составления, рассмотрения и утверждения финансовых планов предприятия, смет бюджетов организации, проектов бюджетов и т.д. он предшествует осуществлению хозяйственных операций и призван не допускать нерациональное расходование материальных, финансовых и других ресурсов и тем самым предотвращать нанесение прямого или косвенного ущерба деятельности экономических субъектов.

Текущий финансовый контроль осуществляется в процессе выполнения финансовых планов, в ходе финансово-хозяйственных и коммерческих операций. Его задачей является своевременный контроль правильности, законности и целесообразности произведенных расчетов, полученных доходов, полноты и своевременности расчетов с бюджетом.

Последующий финансовый контроль осуществляется в форме проверок и ревизий правильности, законности и целесообразности произведенных финансовых операций. Основными его задачами являются выявление недостатков и упущений в использовании материальных, финансовых ресурсов; принятие мер по предотвращению в дальнейшем случаев нарушения финансовой дисциплины.

Управление финансами

Управление финансами является составной частью общей системы управления социально-экономическими процессами.

Управление финансами – это совокупность приемов и методов воздействия на объект финансов для достижения определенных результатов, направленных на увеличение финансовых ресурсов и обеспечение развития финансовой системы на всех уровнях.

В управлении финансами выделяются субъекты, объекты и инструменты управления.

Субъектами управления являются те организационные структуры, которые осуществляют управление. Всякий владелец финансовых ресурсов в той или иной степени осуществляет управление ими. Однако в этой области ключевое место занимают государственные органы власти и управления и финансовый аппарат:

- аппарат Президента;

- Законодательное собрание;

- Правительство;

- Министерство финансов;

- Федеральное казначейство;

- Министерство по налогам и сборам;

- Центральный банк России;

- Местные финансовые органы;

- Финансовые службы предприятий и др.

Объектами управления финансов выступают разнообразные виды финансовых отношений:

- государственные финансы;

- местные финансы;

- финансы предприятий, организаций;

- финансы граждан.

Инструментом управления финансами выступает финансовый механизм, который включает:

- блок финансовой информации;

- блок финансового планирования;

- блок финансового права;

- блок финансового контроля;

- блок оперативного управления;

- блок стратегического управления.

Блок финансовой информации включает различные формы бухгалтерской, финансовой, статистической и т.п. отчетности, а также сведения о различных финансовых процессах.

Блок финансового планирования - один из центральных звеньев финансового механизма. Именно в процессе планирования всесторонне оценивается состояние финансов, определяются потенциальные возможности для увеличения финансовых ресурсов.

Блок финансового права включает в себя правовые нормы, законы, законодательные акты в области финансов, на основе которых регулируются все финансовые отношения.

Блок финансового контроля – деятельность финансового аппарата по проверке и обеспечению правильности и законности осуществления всех финансовых операций.

Блок оперативного управления представляет собой комплекс мер, разрабатываемых на основе оперативного анализа складывающейся финансовой ситуации и преследующих цель получения максимального результата при минимуме затрат с помощью перераспределения финансовых ресурсов. Оперативное управление финансами возложено на финансовый аппарат – Министерство финансов, местные финансовые органы, финансовые службы предприятий.

Блок стратегического управления выражается в определении финансовых ресурсов через прогнозирование на перспективу, в установлении объема финансовых ресурсов на реализацию целевых программ, проектов и др.

Общее стратегическое управление финансами традиционно осуществляют:

- аппарат Президента;

- Законодательные органы;

- Правительство и др.

Финансовый рынок.

Финансовый рынок – это сфера рыночного движения денежных средств, удовлетворяющая потребности различных экономических субъектов в финансовых ресурсах путем купли-продажи денежных ресурсов посредством обращения различных кредитных инструментов и ценных бумаг.

Финансовый рынок представляет собой механизм перераспределения временно свободных денежных средств экономических субъектов. У одних субъектов потребность в денежных средствах в течение какого-то периода оказывается больше имеющейся суммы, у других – наоборот. Такое несовпадение суммы собственных денежных средств с потребностью в них объективно способствует временному перераспределению свободных денег от их владельцев к пользователям на определенных взаимовыгодных условиях. Финансовый рынок обеспечивает эффективное инвестирование и целенаправленное использование финансовых ресурсов. Основными участниками финансового рынка выступают:

- инвесторы, располагающие свободными денежными средствами. В роли инвесторов могут выступать юридические и физические лица, государственные органы власти и управления, иностранные участники финансового рынка;

- посредники, осуществляющие мобилизацию денежных средств инвесторов и обеспечивающие их распределение. В роли посредников выступают коммерческие банки, страховые компании, инвестиционные компании, паевые фонды и другие финансовые институты.

- пользователи, приобретающие необходимые им денежные средства на соответствующем секторе финансового рынка. Это юридические и физические лица, а также государственные органы власти и управления.

В структуре финансового рынка выделяют три сектора:

- рынок ссудных капиталов (рынок кредитных ресурсов);

- рынок ценных бумаг;

- страховой рынок.

Рынок ссудных капиталов охватывает сферу деятельности банковских и других кредитных учреждений. Здесь проводятся платежно-расчетные операции, мобилизуются денежные ресурсы в виде счетов и депозитов и происходит их предоставление участникам хозяйственной деятельности в виде кредитов и займов.

Страховой рынок проводит мобилизацию денежных ресурсов путем обязательного или добровольного страхования и выплату страховых премий при наступлении страхового случая. Остающиеся в каждый данный период времени свободными денежные средства страховых компаний инвестируются в надежные инструменты финансового рынка.

Рынок ценных бумаг представляет собой особую сферу финансовых отношений, возникающих в процессе различных операций с ценными бумагами. С развитием рыночных отношений для привлечения свободных денежных средств используются следующие ценные бумаги:

- долевые,

- долговые,

- производные.

Долевые ценные бумаги представляют непосредственную долю их владельцев в реальной собственности. Поскольку они являются титулами собственности, их приобретение не порождает долговых обязательств. К ним относятся акции, которые выпускаются при учреждении акционерного общества, а также при увеличении размеров первоначального уставного капитала и привлечении дополнительных финансовых ресурсов. Интерес покупателя (инвестора) этого вида ценных бумаг состоит в получении дохода – дивиденда, участии в управлении акционерным предприятием.

Долговые ценные бумаги дают право владельцам на получение фиксированного дохода и на возврат суммы, переданной владельцами в долг к определенному сроку. Это долговые обязательства различного рода. К ним относятся: облигации, векселя и другие ценные бумаги долгового характера.

Производные ценные бумаги закрепляют право владельца на покупку или продажу акций, облигаций и других фондовых ценностей. К ним относятся опционы, фьючерсы, свопы и др.

Рынок ценных бумаг подразделяется на первичный, связанный с эмиссией и первичным размещением ценных бумаг, и вторичный, на котором происходит последующая купля-продажа уже размещенных ценных бумаг.

Движение ценных бумаг организационно осуществляется на фондовой бирже с участием финансовых посредников – дилеров, маклеров, брокеров, и на внебиржевом рынке - напрямую между продавцами и покупателями. В конечном итоге взаимодействие всех участников рынка ценных бумаг способствует мобилизации временно свободных денежных средств путем продажи ценных бумаг, обеспечивает перелив финансовых ресурсов из одной отрасли в другую, из одного региона в другой, между субъектами экономических отношений.

Налоги и налоговая система.

Для надлежащего обеспечения функций государственной власти необходимы соответствующие денежные средства, которые аккумулируются в форме государственного бюджета. Формирование доходов государственного бюджета происходит главным образом посредством налогов и представляет собой один из главных видов государственной экономической политики. Непосредственную деятельность государства по сбору налогов для формирования доходов государственного бюджета принято называть фискальной политикой. В отечественной науке и практике принято вместо термина фискальная, пользоваться термином финансовая политика, который более широко охватывает деятельность государства по формированию государственного бюджета, его использованию для осуществления задач государственной политики, а также по воздействию государства на формирование и использование денежных ресурсов в масштабах национальной экономики.

Основные принципы финансовой политики рассматриваются и утверждаются высшим органом законодательной власти (парламентом) страны, который принимает государственный бюджет. Текущая финансовая политика реализуется правительством, в первую очередь министерством финансов. Обычно бюджет утверждается сроком на один год, который принято называть финансовым годом. Даты отсчета финансового года могут не совпадать с календарным годом. В США, например, финансовый год начинается с 1 октября и заканчивается 30 сентября следующего календарного года. В России финансовый год совпадает с календарным.

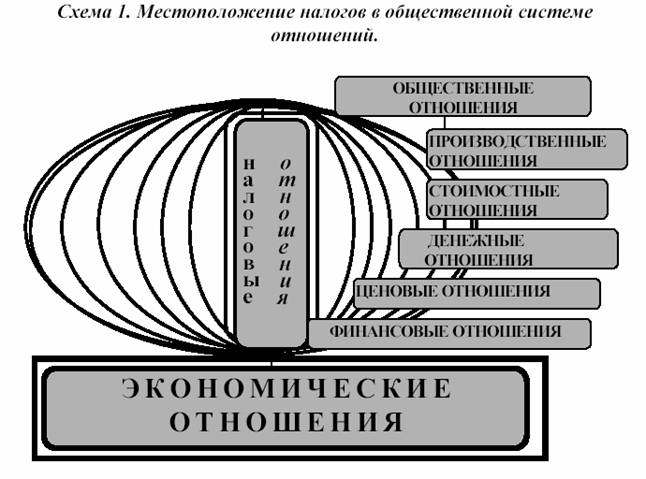

Экономические отношения, возникающие в процессе налогообложения и осуществления государственных расходов, получили название финансовых отношений.

Эти отношения, с одной стороны, обеспечивают существование самого государства и его институтов, а с другой - используются государством для макроэкономического регулирования общественного производства в соответствии с теми или иными национальными потребностями. Совокупность всех финансовых отношений в обществе получила название финансовой системы, важное место в которой занимает государственный бюджет.

Перераспределение национального дохода в пользу государства осуществляется следующими основными методами:

• при помощи налогообложения;

• путем получения государственных займов;

• при помощи денежной эмиссии.

Поскольку выпуск государственных займов и использование денежной эмиссии относится методам финансирования дефицита государственного бюджета и должны рассматриваться в рамках бюджетной политики, остановимся здесь на роли налогообложения в перераспределении национального дохода.

Налоговые поступления являются главным средством формирования доходной части государственного бюджета.

Налоги представляют собой обязательные платежи юридических и физических лиц, поступающие государству в законодательно установленном порядке.

Налоговые поступления в доходах федеральных бюджетов развитых стран составляют до 90 %., в доходах региональных и местных бюджетов до 50%.

Налоги закрепляются за соответствующим бюджетом конституцией государства, либо специальными законами.

Совокупность налогов, сборов, пошлин, взимаемых в установленном порядке, образует налоговую систему государства.

Налоги одновременно являются экономическим, хозяйственным и политическим явлением хозяйственной жизни.

Сущность и роль налогов проявляется в их функциях: фискальной, распределительной и контрольной.

Фискальная - реализуется в процессе формирования доходной части бюджета. Это функция состоит в мобилизации финансовых ресурсов государства.

Распределительная - проявляется в том, что государство через налоговый механизм активно влияет на экономику. Налог представляет собой изъятие у населения и предприятий определенной части денежных ресурсов, которые при отсутствии налогов могли бы быть использованы на иные хозяйственные цели. Поэтому государство должно стремиться к установлению наиболее рациональной системы налогов и минимально возможных налоговых ставок. С другой стороны, государство должно расходовать бюджетные ресурсы наиболее эффективным образом, чтобы его деятельность приносила максимальный полезный эффект для общества.

Контрольная - реализуется в отражении возможного количественного поступления налогов в бюджет, их сопоставления с потребностями государства в финансовых ресурсах и выявления необходимого внесения изменений в налоговую базу.

Элементы налога.

Обязанность налогоплательщика об уплате налога предусматривает обязательное наличие всех предусмотренных налоговым законодательством элементов.

Выделяют следующие 10 обязательных элементов налога:

1. Налоговая норма - общее правило поведения в налоговой сфере, установленное в определенном порядке компетентным государственным органом. Налоговая норма может быть представлена налоговым законом.

2. Субъекты налогообложения - к ним относятся налогоплательщик и налоговый агент. Под налогоплательщиками подразумеваются физические и юридические лица, на которых в соответствии с законодательством, возложена обязанность уплачивать налоги. Налоговые агенты - это лица, на которых в соответствии с законодательством возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению в соответствующий бюджет налогов.

3. Объектами налогообложения могут являться доходы, товары, услуги, различные формы, накопленного богатства или имущества. Каждый налог имеет самостоятельный субъект налогообложения.

4. Налоговая база - это количественное выражение объекта налогообложения. Под ней подразумевается стоимостная, физическая или иные характеристики объекта налогообложения. Для установления налоговой базы необходимо знать единицу измерения налоговой базы. Вследствие различий элементов, входящих в налоговую базу, применяется установленная в нормативном порядке условная единица ее количественного измерения.

5. Налоговая ставка - это величина налоговых начислений на единицу измерения налоговой базы. Налоговые ставки могут быть твердыми (абсолютные суммы) и процентными (определенная доля объекта налогообложения.)

6. Налоговый период - обеспечивает временную определенность существования налога (год, квартал, месяц, декада).

7. Налоговая льгота устанавливаются с целью уменьшения налоговой нагрузки.

Существуют следующие их виды:

• необлагаемый минимум объекта;

• изъятие из обложения определенных объектов;

• освобождение от уплаты налогов определенных лиц или категорий плательщиков;

• понижение налоговых ставок;

• вычет из налогового оклада (налогового платежа за отчетный период);

• налоговые кредиты (отсрочка взимания платежа).

8. Налоговый оклад - это подлежащая взиманию сумма налога.

9. Срок и порядок уплаты налога - это срок, в течении которого налогоплательщик обязан фактически внести налог в бюджет. Порядок уплаты налога представляет собой нормативно установленные способы и процедуры внесения налога в бюджет.

10. Источник дохода - это экономический показатель, за счет которого производится уплата налога. К источникам налога относятся надбавка сверх цены продукции, себестоимость продукции, финансовый результат деятельности, чистая прибыль.

Классификация налогов.

Налоги группируются по следующим признакам:

1. По методу установления налоги подразделяются на прямые и косвенные.

Прямые налоги - взимаются в процессе накопления материальных благ непосредственно с доходов или имущества. К прямым относятся: подоходный налог, налог на прибыль, ресурсные платежи, налоги на имущество и др.

Исходя из учета финансового положения налогоплательщика прямые налоги подразделяются на:

• личные прямые (подоходный налог, налог на прибыль, налог на имущество, наследство и дарения)

• реальные прямые (земельные налоги, налог с владельцев транспортных средств, налог на операции с ценными бумагами).

Косвенные налоги взимаются через цену товара. К ним относятся налог на добавленную стоимость - НДС, налог с продаж, таможенные платежи.

Косвенные налоги подразделяются по объектам взимания на:

• косвенные индивидуальные, к которым относятся строго определенные группы товаров (например, акцизы на отдельные виды товаров, налог на реализацию нефтепродуктов);

• косвенные универсальные налоги, которыми облагаются почти весь перечень товаров (НДС, налог с продаж);

• таможенные пошлины.

2. По объектам налогообложения налоги делятся на:

• налоги на имущество

• налоги на доходы

• ресурсные налоги

• налоги на действия

• прочие налоги

3. По субъектам - налогоплательщикам налоги подразделяются на:

• налоги с физических лиц

• налоги на предприятия и организации

• смешанные налоги (физических и юридических лиц, - например, на транспортные средства.)

4. По органу власти, устанавливающему налог:

на налоги федерального, регионального (субъект федерации) и местных органов власти.

5. По уровню бюджета в который зачисляется налог:

Налоги могут поступать в бюджеты разных уровней, на основании чего их можно подразделить на закрепленные и регулирующие.

Закрепленные налоги - целиком поступают в конкретный бюджет или во внебюджетные фонды. Регулирующие налоги - поступают одновременно в бюджеты различных уровней в пропорции, установленной законодательством. (НДС, на прибыль, подоходный налог с физических лиц).

6. По форме взимания налоги делятся на:

• взимаемые у источника - до получения дохода - например, налог с дивидендов юридических лиц и налог, уплачиваемый работодателем с доходов физических лиц;

• по декларации - после получения дохода, например, НДС;

• по кадастру - по перечню типичных объектов, классифицированных по внешним признакам; например, земельный налог, налог на строения, налог на владельцев автотранспортных средств.

7. По источникам налогообложения налоги подразделяются на:

• налоги, включаемые в цену продукции сверх оптовой цены;

• налоги, включаемые в себестоимость;

• налоги, относимые на финансовые результаты деятельности;

• налоги, относимые на чистую прибыль предприятия.

Основными формами налогов являются:

• Налоги на доходы (подоходные налоги с физических и юридических лиц);

• Налоги на потребление - общие налоги на потребителя (НДС, налог с продаж, акцизы);

• Налоги, базирующиеся на обложении накопленного богатства - на личное имущество, на имущество корпораций, налог с наследств и дарений, например, налог на прирост капитала, на недвижимое имущество.

Самое главное в системе налогообложения - и в этом кроется внутренняя сущность налогов - в том, что она должна опираться на принцип полной и эффективной возвратности налогов. Только полная, адресная и эффективная возвратность налогов делает налоговый механизм одним из важнейших звеньев воспроизводства и социального благосостояния общества в целом. Принцип возвратности реализуется через инвестирование, систему льготного налогообложения, в том числе налоговых «каникул» в производстве и через систему дотаций, субсидий в социальной сфере. Только в этом случае налогообложение носит характер не только экономической, но и социальной справедливости.

Но налоги необходимо рассматривать не только с позиций общественных и государственных интересов. У них есть еще одна важная функция - функция воздействия на рынок. Рынок и налоги - это чрезвычайно важная проблема для всех стран с рыночной экономикой. Здесь на передний план выходит распределительная функция налогов, которую органам государственной власти необходимо учитывать при установлении видов налогов, их ставок, процедуры их взимания и налоговых льгот. Научными исследованиями установлено, что при превышении определенных критических уровней, дальнейшее увеличение налогов ведет к росту укрывательства источников дохода, сокращению величины налоговых поступлений, снижению деловой активности и даже к свертыванию хозяйственной деятельности. Стремление собрать больше денежных ресурсов в бюджет в данный момент может обернуться резким уменьшением поступлений в будущем и общим сокращением экономической деятельности.

Структура налогообложения в рыночной экономике главным образом состоит из следующих видов платежей:

1. Прямые налоги:

• подоходный налог с населения;

• налог с прибыли корпораций;

• имущественный налог (налог на постройки и т.п., уплачиваемый как физическими, так и юридическими лицами);

• налог на сделки с капиталом (взимается с доходов от фондовых операций);

• налог с наследства.

2. Косвенные налоги:

• Налоги, взимаемые с товаров и услуг -

- акцизы;

- НДС (разновидность акциза);

- фискальные (монопольные) налоги;

- таможенные пошлины;

Акцизами облагаются, как правило товары массового производства, а также различные коммунальные, транспортные и культурные услуги, имеющие широкое распространение. Индивидуальные или выборочные акцизы взимаются по твердым ставкам с единицы товара. Их плательщиками являются потребители данных подакцизных товаров и услуг.

Универсальные акцизы, в отличии от выборочных, взимаются в процентах от валовой выручки предприятия. Примерами таких налогов являются налог с оборота и налог на добавленную стоимость.

Фискальные (монопольные) налоги пополняют казну за счет косвенного обложения товаров массового спроса, производство и реализация которых монополизированы государством. Примерами таких монополий являются монополии на производство спиртных напитков, производство и продажа изделий из меха и драгоценных металлов.

Таможенные пошлины - это косвенные налоги на импортные, экспортные и транзитные товары, т.е. пересекающие границы страны.

Правительство применяет различные по воздействию налоги. В зависимости от этого их можно разделить на три группы:

• прогрессивные;

•пропорциональные;

•регрессивные;

Прогрессивный - это такой налог, который возрастает быстрее, чем прирастет доход. Такая ситуация складывается, как правило, в тех случаях, когда имеется несколько шкал налоговых ставок для различных по величине доходов. Тогда речь идет о «предельной» налоговой ставке. Она равна приросту выплачиваемых налогов, поделенному на прирост доходов (выражается в процентах). Предельная налоговая ставка увеличивает размер подоходного налога только в пределах каждой последующей налоговой шкалы. Таким образом, реальное налоговое бремя для лиц, получающих высокие доходы, меньше величины предельной налоговой ставки в последней шкале. Это объясняется тем, что с сумм, находящихся в предшествующих шкалах, налог взимается по более низкой ставке.

Регрессивный налог характеризуется взиманием более высокого процента