Анализ абсолютных и относительных показателей финансовой устойчивости предприятия

Рассчитаем абсолютные показатели финансовой устойчивости ООО «Партнер-Л», используя при этом традиционный метод анализа.

Для анализа финансовой устойчивости предприятия необходимо рассчитать четыре показателя:

1) наличие собственных оборотных средств (Ес):

Ес=СК – ВА, (4)

ВА – внеоборотные активы.

2) общая величина основных источников формирования запасов (Ео):

Ео=Ес+М. (5)

3) излишек или недостаток собственных оборотных средств (±Ес):

±Ес=Ес – З, (6)

где З – запасы.

4) излишек или недостаток общей величины основных источников для формирования запасов (±Ео):

±Ео=Ео – З. (7)

Таблица 2.3

Абсолютные показатели финансовой устойчивости ООО «Партнер-Л» за 2014 – 2016 гг., тыс. руб.

| Показатель | на 31.12.14 | на 31.12.15 | на 31.12.16 |

| Ес | 34 276 | 36 152 | 43 164 |

| Ео | 34 276 | 36 152 | 43 164 |

| ±Ес | 27 205 | 30 490 | 38 287 |

| ±Ео | 27 205 | 30 490 | 38 287 |

Из таблицы 2.3 видно, что на протяжении всего отчетного периода значение показателя наличия собственных оборотных средств постоянно росло. Так общий рост этого показателя составил 8,9 млн. рублей. Этот факт для предприятия имеет положительное значение, поскольку свидетельствует о развитии его деятельности.Показатель общей величины источников формирования запасов также имел тенденцию к росту, который на протяжении всего отчетного периода составил 8,9 млн. рублей.

В целом полученные результаты позволяют увидеть, что предприятие за 2014 – 2016 гг. характеризуется независимостью от внешних источников финансирования. Так на протяжении анализируемого периода наблюдается излишек собственных оборотных средств, он увеличился на 11 млн. рублей и составил на 31 декабря 2016 года 38 287 000 рублей.Таким образом, предприятие ООО «Партнер-Л» характеризуется абсолютной финансовой устойчивостью, т.к. за 2014 – 2016 гг. отмечается тенденция роста излишка общей величины основных источников для формирования запасов и на конец 2016 года он установился в размере 38,3 млн. рублей. Избыток за 2015 г. увеличился на 3,3 млн. рублей, в 2016 г. рост составил уже 7,8 млн. рублей, и в общей сложности за отчётный период изменение установилось на уровне + 11 млн. рублей.

С помощью этих показателей определим тип финансовой устойчивости предприятия. По степени финансовой устойчивости возможны 3 типа ситуаций:

1) Абсолютная устойчивость, если выполняется следующее условие: ±Ео>0.

2) Нормальная устойчивость, если ±Ео= 0 (до 5% от запасов).

3) Кризисное финансовое состояние, если ±Ео<0.

Поскольку для ООО «НПД» выполняется неравенство ±Ео>0, то его можно охарактеризовать как предприятие, обладающее абсолютной финансовой устойчивостью.

Данный анализ позволил нам получить качественную характеристику финансового состояния предприятия. Для получения количественной характеристики финансовой устойчивости рассчитываются следующие финансовые показатели:

1) коэффициент автономии (Ка), он должен быть Ка>0,5:

, (8)

, (8)

где СК - это собственный капитал; Б - общая сумма капитала.

2) коэффициент обеспеченности собственными оборотными средствами или коэффициент капитализации (Кк), должен быть Кк> 0,1:

. (9)

. (9)

где ОА - это оборотные активы.

3) коэффициент покрытия инвестиций (Кпи), он должен быть Кпи≥ 0,8:

, (10)

, (10)

где ДО - долгосрочные обязательства.

4) коэффициент обеспеченности запасов (Коз), он должен быть Коз ≥ 0,5:

. (11)

. (11)

где Ес- это собственные оборотные средства; МПЗ - величина материально-производственных запасов.

5) коэффициент краткосрочной задолженности (Ккк):

. (12)

. (12)

где КЗ - краткосрочная задолженность; ОЗ - общая сумма задолженности.

Рассчитаем основные коэффициенты финансовой устойчивости предприятия ООО «НПД». Результаты расчетов отобразим в таблице 2.5.

Таблица 2.4

Относительные показатели финансовой устойчивости ООО «Партнер-Л» в 2014-2016 гг.

| Показатель | Значение показателя | Отклонение | Описание показателя и его нормативное значение | |||

| 2014-2015 | 2015-2016 | |||||

| Коэффициент автономии | 0,91 | 0,90 | 0,90 | 0,01 | Отношение собственного капитала к общей сумме капитала. Нормативное значение: 0,5 и более. | |

| Коэффициент обеспеченности собственными оборотными средствами | 0,87 | 0,87 | 0,88 | -0,01 | Отношение собственного капитала к оборотным активам. Нормативное значение: не менее 0,1. | |

| Коэффициент покрытия инвестиций | 0,92 | 0,91 | 0,91 | 0,01 | Отношение собственного капитала и долгосрочных обязательств к общей сумме капитала. Нормативное значение: 0,8 и более. | |

| Коэффициент обеспеченности запасов | 5,57 | 7,35 | 10,01 | -1,78 | -2,66 | Отношение собственных оборотных средств к величине материально-производственных запасов. Нормативное значение: 0,5 и более. |

| Коэффициент краткосрочной задолженности | 0,75 | 0,76 | 0,75 | -0,01 | 0,01 | Отношение краткосрочной задолженности к общей сумме задолженности. |

Коэффициент автономии Общества на 31.12.16г. составил 0,90. Полученное значение говорит о финансовой устойчивости, стабильности и независимости Общества от внешних кредиторов. На 31.12.16г. коэффициент обеспеченности собственными оборотными средствами показывает, что оборотные активы Общества на 88% покрываются собственными средствами. Это говорит об удовлетворительном текущем финансовом положении Общества.На 31.12.16г. коэффициент покрытия инвестиций составил 0,91. Значение коэффициента выше нормы.На 31.12.16г. коэффициент обеспеченности материальных запасов составил 10,01, что показывает высокую степень обеспеченности Общества оборотными средствами к величине материально-производственных запасов.

По коэффициенту краткосрочной задолженности видно, что величина краткосрочной кредиторской задолженности Общества составляет 75% от общих обязательств Общества.В целом, все рассчитанные показатели финансовой устойчивости находятся в пределах нормы и даже превышают ее. Коэффициенты финансовой устойчивости отражают соотношение собственных и заемных средств в источниках финансирования компаний, и здесь необходимо учесть тот факт, что доля собственного капитала в структуре баланса составила в 2014 году 90,86%, в 2015 году – 89,93%, в 2016 году - 90,14% это свидетельствует о независимости предприятия от внешних источников финансирования.

Для формирования экономически обоснованной оценки финансовой устойчивости предприятия необходимо провести анализ деловой активности. Для анализа деловой активности произведем следующие расчеты.

Скорость оборачиваемости капитала характеризуется 2 показателями:

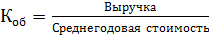

1) Коэффициент оборачиваемости (Коб):

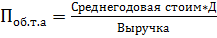

; (13)

; (13)

2) Продолжительность оборота (П):

, (14)

, (14)

где Д – количество дней.

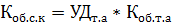

Оборачиваемость совокупного капитала зависит от скорости оборачиваемости основного и оборотного капитала и от структуры капитала:

, (15)

, (15)

где УДт.а – удельный вес текущих активов.

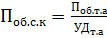

. (16)

. (16)

В процессе данного вида анализа необходимо изучить изменение оборачиваемости оборотного капитала на всех стадиях его кругооборота, что позволит проследить: на каких именно стадиях произошло ускорение или замедление оборачиваемости капитала.На основании данных бухгалтерского баланса и отчета о финансовых результатах произведем расчет продолжительности оборота совокупного капитала.

Таблица 2.5

Показатели продолжительности оборота совокупного капитала ООО «Партнер-Л» за 2015 – 2016 гг.

| Показатель | Изменение | ||

| Выручка от реализации продукции, тыс. руб. | 48151,02 | 48600,13 | 449,11 |

| Среднегодовая стоимость капитала, тыс. руб. | 55023,50 | 55781,50 | 758,00 |

| Среднегодовая стоимость оборотного капитала, тыс. руб. | 40496,00 | 45216,50 | 4720,50 |

| Удельный вес текущих активов | 0,74 | 0,81 | 0,07 |

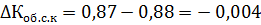

| Коэффициент оборачиваемости совокупного капитала (Коб.с.к) | 0,88 | 0,87 | -0,004 |

| Коэффициент оборачиваемости текущих активов (Коб.т.а) | 1,19 | 1,07 | -0,11 |

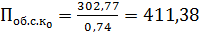

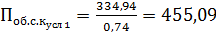

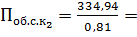

| Продолжительность оборота совокупного капитала (Поб.с.к), дней | 411,38 | 413,20 | 1,81 |

| Продолжительность оборота текущего актива (Поб.т.а),дней | 302,77 | 334,94 | 32,17 |

Проведем оценку влияния факторов на изменение коэффициента оборачиваемости и продолжительности оборота совокупного капитала, используя метод цепной подстановки.

=0,74*1,19=0,88,

=0,74*1,19=0,88,

0,81*1,19=0,96,

0,81*1,19=0,96,

=0,81*1,07=0,87,

=0,81*1,07=0,87,

.

.

дней,

дней,

дней,

дней,

413,20 дней,

413,20 дней,

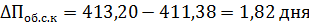

.

.

Исходя из проведенных расчетов, можно сделать вывод, что произошло незначительное снижение коэффициента оборачиваемости совокупного капитала в 2016 году, по сравнению с предыдущим годом, которое составило 0,004. Также можно отметить спад коэффициента оборачиваемости текущих активов, который составил 0,11.За анализируемый период наибольшее влияние на изменение продолжительности оборота совокупного капитала оказал рост удельного веса текущих активов, так оборот сократился на 41,89 дней. В свою очередь увеличение оборота текущих активов привело к росту оборота совокупного капитала на 43,71 дня. В общей сложности за 2015 – 2016 гг. продолжительность оборачиваемости совокупного капитала увеличилась на 1,82 дня, и составила в 2016 году 413,2 дня.

В свою очередь продолжительность оборота текущих активов зависит от изменения стоимости текущих активов и от изменения выручки.Для расчета влияния факторов на изменение продолжительности оборота текущих активов необходимо использовать метод цепной подстановки.

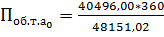

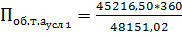

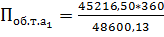

, (17)

, (17)

где Поб.т.а – продолжительность оборота текущих активов.

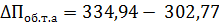

Отсюда изменение продолжительности оборота текущих активов предприятия будет следующим:

= 302,77 дня,

= 302,77 дня,

= 338,06 дня,

= 338,06 дня,

= 334,94 дня,

= 334,94 дня,

= 32,17 дня.

= 32,17 дня.

Таблица 2.6

Показатели продолжительности оборота текущих активов ООО «Партнер-Л» за 2015 – 2016 гг.

| Показатель | Изменение | ||

| Среднегодовая стоимость текущего актива, тыс. руб., в том числе: | 40496,00 | 45216,50 | 4720,50 |

| Запасы | 6366,50 | 5269,50 | -1097,00 |

| Дебиторская задолженность | 9119,00 | 10388,00 | 1269,00 |

| Финансовые вложения (за исключением денежных эквивалентов) | 6000,00 | 14000,00 | 8000,00 |

| Денежные средства и денежные эквиваленты | 19010,00 | 15559,00 | -3451,00 |

| Выручка, тыс.руб. | 48151,02 | 48600,13 | 449,11 |

| Продолжительность оборота текущего актива (Поб.т.а),дней в том числе: | 302,77 | 334,94 | 32,17 |

| Запасы | 47,60 | 39,03 | -8,57 |

| Дебиторская задолженность | 68,18 | 76,95 | 8,77 |

| Финансовые вложения (за исключением денежных эквивалентов) | 44,86 | 103,70 | 58,84 |

| Денежные средства и денежные эквиваленты | 142,13 | 115,25 | -26,88 |

На основе таблицы 2.6 и проведенного расчета, можно сделать вывод, что продолжительность оборачиваемости текущих активов за 2015 – 2016 гг. увеличилась на 32,17 дня. Преимущественно на изменение оборота текущих активов оказало влияние увеличение среднегодовой стоимости на 4,7 млн. руб., что увеличило оборот на 35,29 дня. На снижение показателя на 3,12 дня повлиял рост выручки на 449,11 тыс. руб.

В свою очередь, на изменение влияния среднегодовой стоимости на продолжительность оборота, оказывает тот факт, как меняется объем текущих активов с течением времени.

Запасы=  = - 8,20 дня,

= - 8,20 дня,

Дебиторская задолженность=  =9,49 дня,

=9,49 дня,

Финансовые вложения=  =59,81 дня,

=59,81 дня,

Денежные средства =  = - 25,80 дня.

= - 25,80 дня.

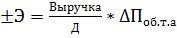

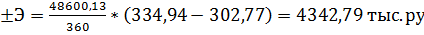

На увеличение продолжительности оборачиваемости текущих активов влияли дебиторская задолженность - 9,49 дня, финансовые вложения - 59,81 дня. На уменьшение оборота оказывали влияние изменение размеров запасов на 8,20 дня и денежный средств на 25,80 дня.Экономический эффект в результате ускорения оборачиваемости капитала выражается в относительном высвобождении средств из оборота, а также в увеличении суммы выручки и суммы прибыли. Сумма высвободившихся средств из оборота в связи с ускорением оборачиваемости капитала или дополнительно привлеченных средств при замедлении оборачиваемости находятся путем умножения однодневного оборота на изменение продолжительности оборота:

(18)

(18)

Рассчитаем экономический эффект:

б.

б.

Это говорит о дополнительно привлеченных денежных средствах в размере 4,34 млн. руб. в оборот при замедлении оборачиваемости текущих активов на 32,17 дня.

На основе проведенного анализа оборачиваемости капитала ООО «Партнер-Л» за 2015 – 2016 гг. можно сделать вывод, что за 2 года капитал предприятия медленней проходит все циклы производства, что в результате привело к дополнительным затратам.

Обобщающая оценка финансового состояния предприятия достигается на основе таких результативных показателей, как прибыль и рентабельность. Показатели рентабельности более полно, чем прибыль, характеризуют окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами. Их применяют для оценки деятельности предприятия и как инструмент инвестиционной политики и в ценообразовании(см. табл.2.7).

Таблица 2.7

Горизонтальный анализ отчета о финансовых результатах

ООО «Партнер-Л» 2015-2016 гг.

| Наименование | 2015 год | 2016 год | Абсолютное изменение, тыс. р. | Относительное изменение, % |

| Выручка, тыс. руб. | 48151,02 | 48600,13 | 0,93 | |

| Себестоимость продаж, тыс. руб. | 25634,85 | 27766,13 | 8,31 | |

| Валовая прибыль, тыс. руб. | 22516,17 | 20833,99 | -1682 | -7,47 |

| Коммерческие расходы, тыс. руб. | - | - | - | |

| Управленческие расходы, тыс. руб. | 17647,68 | 18293,99 | 3,66 | |

| Прибыль (убыток) от продаж, тыс. руб. | 4868,49 | 2540,00 | -2328 | -47,83 |

| Проценты к получению, тыс. руб. | 897,12 | 1736,87 | 93,61 | |

| Проценты к уплате, тыс. руб. | - | - | - | |

| Прочие доходы, тыс. руб. | 17,20 | 53,23 | 209,48 | |

| Прочие расходы, тыс. руб. | 73,26 | 74,90 | 2,24 | |

| Прибыль (убыток) до налогообложения, тыс. руб. | 5709,55 | 4255,20 | -1454 | -25,47 |

| Изменение отложенных налоговых активов, тыс. руб. | 3,55 | -6,27 | -10 | -276,62 |

| Изменение отложенных налоговых обязательств, тыс. руб. | 27,90 | 128,84 | 361,79 | |

| Текущий налог на прибыль, тыс. руб. | 1654,88 | 1450,11 | -205 | -12,37 |

| Прочее, тыс. руб. | 49,55 | 1,84 | -48 | -96,29 |

| Чистая прибыль (убыток), тыс. руб. | 4036,56 | 2925,82 | -1111 | -27,52 |

За 2016 год прибыль от продаж составила 25540 тыс. руб., что ниже на 2328 тыс. руб. (-47,83%), чем в предыдущем году. Этому способствовал рост себестоимости продаж и управленческих расходов на 2131 тыс. руб. (8,31%) и 646 тыс. руб. (3,66%) соответственно. Чистая прибыль в 2016 году составила 2925,82 тыс. руб., что ниже предыдущего года на 1111 тыс. руб. (-27,52%).

Одним из основных показателей экономической устойчивости предприятия является рентабельность. Расчет показателей рентабельности позволит нам сделать вывод о прибыльности предприятия. (табл. 2.8).

Таблица 2.8

Показатели рентабельности Общества в 2014-2016 гг.

| Показатель | Значение показателя, % | ||

| Рентабельность продаж по валовой прибыли (величина прибыли от продаж в каждом рубле выручки). | |||

| Рентабельность продаж по EBIT (величина прибыли от продаж до уплаты процентов и налогов в каждом рубле выручки) | |||

| Рентабельность продаж по чистой прибыли (величина чистой прибыли в каждом рубле выручки) | |||

| Справочно:Прибыль от продаж на рубль, вложенный в производство и реализацию |

Представленные в таблице 2.8 показатели рентабельности имеют положительные значения как следствие прибыльности деятельности ООО «Партнер-Л» за данный период.

Таблица 2.9

Показатели рентабельности ООО «Партнер-Л» в 2014-2016 гг.

| Показатель | Значение показателя, % | Расчет показателя | ||

| Рентабельность собственного капитала (ROE) | Отношение чистой прибыли к средней величине собственного капитала. Нормативное значение: 16% и более. | |||

| Рентабельность активов (ROA) | Отношение чистой прибыли к средней стоимости активов. Нормативное значение: 9% и более. | |||

| Прибыль на инвестированный капитал (ROCE) | Отношение прибыли до уплаты процентов и налогов (EBIT) к собственному капиталу и долгосрочным обязательствам. | |||

| Рентабельность производственных фондов | Отношение прибыли от продаж к средней стоимости основных средств и материально-производственных запасов. | |||

| Справочно: Фондоотдача, коэфф. | Отношение выручки к средней стоимости основных средств |

Из таблицы 2.9 видим, что в течение всего анализируемого периода значения показателей рентабельности активов, можно считать удовлетворительными.

На рисунке 2.4 наглядно представлено изменение выручки, прибыли от продаж и рентабельностиООО «Партнер-Л» в течение всего анализируемого периода.На протяжении всего анализируемого периода, несмотря на тенденцию выручки к росту и ее значительное превышение, относительно других показателей, размер чистой прибыли не высок, это говорит о значительных затратах. Также нельзя не учесть тот факт, что рентабельность продаж резко снизилась в 2016 году, что также является отрицательным фактором.

Рис.2.4. Динамика выручки, прибыли от продаж и рентабельности в 2014-2016 гг.

Таким образом, коэффициенты рентабельности показывают нам экономическую эффективность использования ресурсов (материальных, денежных) в т.ч.: рентабельность продаж по чистой прибыли в 2014 году – 8,1%, в 2015 году – 8,4%, в 2016 году – 6,0%; рентабельность собственного капитала в 2014 году – 7,9%, в 2015 году – 8,1%, в 2016 году – 5,8% и т.д., но следует так же отметить, что происходит снижение данных видов коэффициентов 2016 года относительно 2014 и 2015 гг., данный фактор свидетельствует о снижении валовой прибыли, прибыли от продаж, чистой прибыли.