Комплексный экономический анализ финансово-хозяйственной деятельности предприятия

КУРСОВАЯ РАБОТА

по дисциплине

Комплексный экономический анализ финансово-хозяйственной деятельности предприятия

Студент 4 курса, группы:

Ф.И.О.

Руководитель курсовой работы: к.э.н., доцент

Ф.И.О.

Москва 2016

Содержание

| Введение | |

| Глава 1. Теоретические основы комплексного экономического анализа финансово-хозяйственной деятельности предприятия. 1.1. Предмет, цели и задачи комплексного экономического анализа финансово-хозяйственной деятельности предприятия 1.2. Классификация методов и особенности анализа финансового состояния строительной организации. 1.3. Информационная база анализа финансово-хозяйственной деятельности | |

| Глава 2. Комплексный экономический анализ финансово-хозяйственной деятельности предприятия. | |

| 2.1. Строительное предприятие как хозяйствующий субъект рынка | |

| 2.2. Анализ финансовой устойчивости организации | |

| 2.3. Анализ деловой активности предприятия | |

| 2.4. Анализ рентабельности предприятия | |

| 2.5. Анализ платежеспособности и ликвидности предприятия | |

| 2.6. Анализ ликвидности баланса | |

| Заключение | |

| Библиографический список | |

| Приложения |

Введение

Данная курсовая работа имеет целью дать краткие теоретические и практические указания по вопросам разработки курсовой работы на тему «Комплексный экономический анализ финансово-хозяйственной деятельности предприятия». Актуальность исследования обусловлена тем, что для успешного движения вперед предприятию необходимо знать, каково его нынешнее состояние и как исправить положение, если оно ухудшается (какие рычаги задействовать наиболее эффективно), то есть провести анализ его финансово-хозяйственной деятельности (АФХД).

Анализ финансово-хозяйственной деятельности предприятия является важной частью, а по сути, основой принятия решений на микроэкономическом уровне, т.е. на уровне субъектов хозяйствования. Не следует, однако, воспринимать этот вид анализа как простое "расчленение" объекта и описание составляющих его частей. Любой экономический субъект является сложной системой со множеством взаимосвязей как между его собственными составляющими, так и с внешней средой. Простое выявление и описание этих связей тоже мало что даст для практической деятельности. Гораздо важнее другое: с помощью аналитических процедур выявляются наиболее значимые характеристики и стороны деятельности предприятия и делаются прогнозы его будущего состояния, после чего на основе этих прогнозов строятся планы производственной и рыночной активности и разрабатываются процедуры контроля за их исполнением.

Анализ финансово-хозяйственной деятельности - обязательная составляющая финансового менеджмента любого предприятия. Задача такого анализа - определить, каково состояние предприятия сегодня, какие параметры его работы являются приемлемыми и как их сохранить на сложившемся уровне, а какие - неудовлетворительными и требуют оперативного вмешательства. Главной целью анализа является своевременно выявлять и устранять недостатки в финансово-хозяйственной деятельности и находить резервы улучшения состояния предприятия.

В связи с актуальностью темы целью курсовой работы является анализ и совершенствование финансово-хозяйственной деятельности предприятия.

Для достижения указанной цели, необходимо решить следующие задачи:

1. раскрыть понятие, значение и сущность анализа финансово-хозяйственной деятельности предприятия;

2. охарактеризовать организационно-информационное обеспечение анализа финансово-хозяйственной деятельности предприятия;

3. исследовать методику анализа финансово-хозяйственной деятельности предприятия;

4. проанализировать финансово-хозяйственную деятельность предприятия и выявить ее проблемы;

5. предложить пути улучшения финансово-хозяйственной деятельности предприятия.

Объектом исследования курсовой работы является предприятие ОАО "Галс-Девелопмент".

Предметом исследования является финансово-хозяйственная деятельность предприятия.

В качестве инструментария применялись методы экономического анализа.

Научной и методической основой курсовой работы послужили работы отечественных и зарубежных ученых по вопросам анализа финансово-хозяйственной деятельности предприятия и методические указания МГСУ.

Источниками конкретной информации для проведения исследования являются бухгалтерская отчетность предприятия за 2011 – 2013 гг.: форма № 1 «Бухгалтерский баланс», форма № 2 «Отчет о прибылях и убытках».

Основные идеи, выводы и рекомендации в курсовой работе формулируются с учетом возможностей их практической реализации, на основе анализа, как теории, так и практики управления предприятием.

Анализ ликвидности баланса

Анализ ликвидности баланса организации возникает в связи с необходимостью определения степени платежеспособности, т.е. способности полностью и своевременно выполнять свои денежные обязательства. Главная задача оценки ликвидности баланса – определить величину покрытия обязательств предприятия его активами, срок превращения которых в денежную форму (ликвидность) соответствует сроку погашения обязательств.

В зависимости от степени ликвидности, т. е. скорости превращения в денежные средства,активыпредприятия разделяются на следующие группы:

1. Наиболее ликвидные активы А1= к ним относятся все статьи денежных средств предприятия и краткосрочные финансовые вложения (ценные бумаги).

2. Быстро реализуемые активы А2= дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты.

3. Медленно реализуемые активы А3= статьи раздела II актива баланса, включающие запасы, НДС, дебиторскую задолженность (платежи по которой ожидаются более, чем через 12 месяцев после отчетной даты) и прочие оборотные активы.

4. Трудно реализуемые активы А4= нематериальные активы и отложенные налоговые активы

1. Наиболее ликвидные активы

А1н.п.=19 269 293; А1к.п. = 25 301 047;

2. Быстро реализуемые активы

А2н.п. = 15 778 412; А2к.п. = 18 341 028;

3. Медленно реализуемые активы

А3н.п.= 39 021 576; А3к.п. = 38 243 210;

4. Трудно реализуемые активы

А4н.п. = 14 135 897; А4к.п. = 12 888 840.

Пассивы баланса группируются по степени срочности их оплаты:

Пассивы баланса группируются по степени срочности их оплаты.

1. Наиболее срочные обязательства П1= к ним относится кредиторская задолженность участникам по выплате доходов, прочие краткосрочные обязательства.

2. Краткосрочные пассивы П2= это краткосрочные займы и кредитов.

3. Долгосрочные пассивы П3= включает долгосрочные обязательства.

4. Постоянные пассивы или устойчивые П4= это собственные средства организации, т.е. капитал и резервы, доходы будущих периодов резервы предстоящих расходов.

1. Наиболее срочные обязательства

П1н.п. = 462 319; П1к.п. = 1 262 852;

2. Краткосрочные пассивы

П2н.п. = 3 078 303; П2к.п. = 6 666 013;

3. Долгосрочные пассивы

П3н.п. = 78 041 230; П3к.п. = 81 500 576;

4. Постоянные пассивы или устойчивые

П4н.п. = 6 623 327; П4к.п. = 5 344 684.

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место следующие соотношения: А1≥П1; А2≥П2; А3≥П3; А4≤П4.

Начало периода:19269293>462319; 15778412<3078303;39021576>78041230;14135897>6623 327.

Конец периода:25301047>1262852; 18341028>6666013; 38243210>81500576;12888840<5344 684.

В случае, когда одно или несколько неравенств имеют противоположный знак от зафиксированного в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком по другой группе в стоимостной оценке; в реальной же ситуации менее ликвидные активы не могут заместить более ликвидные.

Сопоставление ликвидных средств и обязательств позволяет вычислить следующие показатели.

Текущая ликвидность, которая свидетельствует о платежеспособности (+) или неплатежеспособности (-) организации на ближайший к рассматриваемому моменту промежуток времени: ТЛ=(А1+А2) ≥ (П1+П2).

Начало периода:ТЛ = 35047705<3540622

Конец периода: ТЛ = 43642075>7928865

Перспективная ликвидность – это прогноз платежеспособности на основе сравнения будущих поступлений и платежей: ПЛ=А3≥ П3.

Начало периода: ПЛ = 39 021 576 >78 041 230

Конец периода: ПЛ = 38 243 210>81 500 576

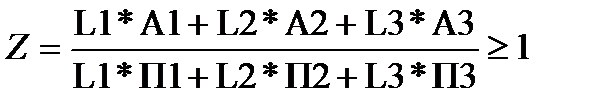

Общая (комплексная) ликвидность:

где L1,L2,L3 – весовые коэффициенты, учитывающие значимость средств с точки зрения сроков поступления средств и погашения обязательств (L1=1,0; L2=0,5; L3=0,5.)

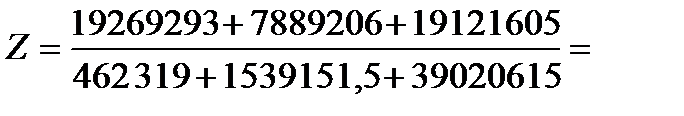

Начало периода:  1,14>1,00

1,14>1,00

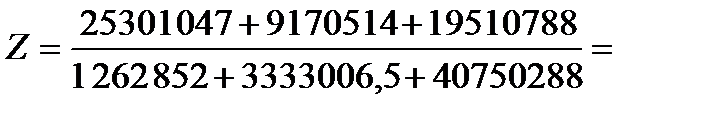

Конец периода:  1,19>1,00

1,19>1,00

Таблица № 7

| АКТИВ | начало периода 2012 г | в конце периода 2013 г | ПАССИВ | начало периода 2012 г | в конце периода 2013 г | Платежный излишек или недостаток (+;-) | |

| гр.2 – гр.5 | гр.3 – гр.6 | ||||||

| А1(1250+1240) | 19 269 293 | 25 301 047 | П1стр 1520 | 462 319 | 1 262 852 | 18 806 974 | 24 038 195 |

| А2(1230+1260) | 15 778 412 | 18 341 028 | П2стр (1510+1550) | 3 078 303 | 6 666 013 | 12 700 109 | 11 675 015 |

| А3(1210+1220+1170) | 39 021 576 | 38 243 210 | П3стр 1400 | 78 041 230 | 81 500 576 | -39 019 654 | -43 257 366 |

| А4(1100+1170) | 14 135 897 | 12 888 840 | П4(1300+1530+1540) | 6 623 327 | 5 344 684 | 7 512 570 | 7 544 156 |

Сопоставление итогов I группы по активу и пассиву, на конец 2014 года наблюдается улучшение ликвидности баланса, так как в предприятиидостаточно денежных средств для того, чтобы погасить краткосрочные обязательства.

По итогам группы II выявлено, что дебиторская задолженность, кредиторские кредиты и займы на конец периода увеличилась, но активы второй группы покрывают пассивы.

Сопоставление итогов по активу и пассиву для III группы показало, что медленно реализуемых активов на конец периода больше их доля большая,доля долгосрочных обязательств тоже большая и даже больше чем долгосрочные активы третьей группы.

По итогам группы IV видно, что организация сможет своевременно осуществить расчёты и остаться платежеспособной и является абсолютно ликвидной.

Заключение

В общем, финансовая картина для финансовой компании ОАО «Галс-Девелопмент» выглядит неплохо.Относительно стабильное финансовое положение, характеризующееся недостатком собственных оборотных средств (СОС), периодически покрываемым за счёт привлечения долгосрочных и краткосрочных заимствований (СДОС, ООС). Предприятие обладает платёжеспособностью, но вынуждено периодически прибегать к долгосрочным заимствованиям для того, чтобы не допускать задержку в расчётах и платежах и сделать финансовые вложения.

Финансовые коэффициенты на начало периода и на конец периода ухудшились. Это объясняется уменьшением собственных средств или собственного капитала, за счет увеличения себестоимости продаж и прочих расходов в том числе. Однако стоит отметить тот факт, что финансовые вложения на конец года увеличились, и сумма заемных средств если не покрыть их, то в дальнейшем есть вероятность кризисной ситуации в фирме вплоть до банкротства.

По итогам данных на конец отчётного периода большинство показателей улучшили свои значения. В целом деловая активность предприятия оценивается как средняя. Хороший результат получился, произошло увеличение производительности, фондоотдачи и сокращение операционного цикла, главным образом, из-за того, что выручка и себестоимость предприятия за периоды увеличилась, увеличились займы по долгосрочным займам и финансовые вложения, но чистая прибыль уменьшилась во многом из-за увеличения финансовых вложений, оборотные активы увеличились.

Все показатели рентабельности предприятия за период 2012-2013 год показали отрицательную динамику, рентабельность продаж в конце периода стала положительной и коэффициент производственной себестоимости снизился, все остальные показатели и чистая прибыль имеют тенденцию к снижению, в основном из-за больших прочих расходов, выручки и увеличения доли в фирме основных средств и прочих финансовых вложений.

Платёжеспособность и ликвидность предприятия за рассматриваемые периоды имеют хорошие значения. А это возникает из-за того, что, с каждым годом краткосрочные обязательства снижаются, но коэффициент обеспеченности собственными средствами отрицательная и кредиторская задолженность растет.

Библиографический список:

1. В. С. Канхва, Методические указания к выполнению курсовой работы по дисциплине «Анализ финансово-хозяйственной деятельности предприятия» для студентов бакалавриата всех форм обучения направления подготовки 38.03.01 Экономика, НИУ МГСУ, 2016

2. Бузырев В.В. Анализ и диагностика финансово-хозяйственной деятельности строительного предприятия: Уч. пос. / В.В. Бузырев, Ивашенцева Т.А., А.Г. Кузьминский, А.И. Щербаков. – Новосибирск: НГАСУ, 2012.

3. Глазов М.М. Анализ и диагностика финансово-хозяйственной деятельности предприятия: Учебник. – Спб.: ООО «Андреевский издательский дом», 2006 – 448 с.

4. Немцев В.Н. Экономический анализ промышленного предприятия: учебное пособие. – Магнитогорск: МГТУ, 2004 г. – 206 с.

5. Уварова С.С., Беляева С.В., Канхва В.С. Организационно-экономические изменения инвестиционно-строительного комплекса на микроуровне: управление и анализ. Москва. МИСИ-МГСУ. 2014 г. – 185 с.

6. http://nedvigovka.ru

Приложения

За Январь – Декабрь 2014г.

КУРСОВАЯ РАБОТА

по дисциплине

Комплексный экономический анализ финансово-хозяйственной деятельности предприятия

Студент 4 курса, группы:

Ф.И.О.