Управл-е осн.элементами оборот. средств. Формир-е запасов ТМЦ.

Оборот. активы (ОА) – это те, кот. м.б.обращены в наличность в течение 1 года (за исключением долгосроч. дебиторской задолж-ти) часто ОА занимают больший удельный вес чем внеоборотные активы. Значение эффективного управления ОА обуславливается следующим:

1.управление ОА яв-ся процессом непрерывным, постоянным, требует принятия оперативных решений, ситуация в области состава и структуры оборотных средств постоянно меняется и должно контролироваться.

2.оптимальное управление оборотными средствами приводит к сокращению расходов п/п, в т.ч.: на хранение запасов, на транспортировку, погрузку и разгрузку их и т.д.

Управление оборотными средствами включ. в себя: А)управление запасами; Б)управление дебиторской задолженностью; В)управление денежными средствами.

Объем финан. средств, необходимых для создания запасов ТМЦ, опред-ся на основе расчета потребности в отдельных их видах. Запасы ТМЦ подразд-ся на 2 вида: производственные запасы (сырье и материалы, необходимые для производства продукции); запасы готовой продукции, предназначенные для бесперебойной ее реализации потребителям. Осн. задачей при формир-и запасов яв-ся min-зация текущ. затрат по их обслуживанию. Эта задача яв-ся оптимизационной и решается в процессе нормирования запасов.

Для производств. запасов она состоит в определении оптимального размера партии поставляемого сырья и материалов. Чем выше размер поставки, тем ниже относительный размер текущих затрат по размещению заказа, доставке товаров и их приемке.

Для запасов готовой продукции задача минимизации текущ. затрат состоит в опред-и оптим. размера партии производимой продукции. Если производить определенный товар мелкими партиями, то затраты по хранению его запасов в виде готовой продукции будут минимальными. Но при этом увеличатся текущие затраты, связанные с частой переналадкой оборудования, подготовкой производства.

Минимизация текущих затрат осуществляется и путем своевременного вовлечения в хозяйственный оборот излишних запасов ТМЦ на основе мониторинга текущей финансовой деятельности, сопоставления нормативного и фактического размера запасов.

29. Управл-е осн.элементами оборот. средств. Управл-е дебитор. задолженностью.

Оборот. активы (ОА) – это те, кот. м.б.обращены в наличность в течение 1 года (за исключением долгосроч. дебиторской задолж-ти) часто ОА занимают больший удельный вес чем внеоборотные активы. Значение эффективного управления ОА обуславливается следующим:

1.управление ОА яв-ся процессом непрерывным, постоянным, требует принятия оперативных решений, ситуация в области состава и структуры оборотных средств постоянно меняется и должно контролироваться.

2.оптимальное управление оборотными средствами приводит к сокращению расходов п/п, в т.ч.: на хранение запасов, на транспортировку, погрузку и разгрузку их и т.д.

Управление оборотными средствами включ. в себя: А)управление запасами; Б)управление дебиторской задолженностью; В)управление денежными средствами.

Политика управления дебитор. задолж-ю представляет собой часть общей политики управления оборот. активами и маркетинг. политики п/п, направленной на расширение объема реализации продукции и заключающейся в оптимизации общего размера этой задолж-ти и обеспечении своевременной ее инкассации. Объем дебитор. задолж-ти зависит от многих факторов: объема произв-ва, вида продукта, емкости рынка, степени его наполняемости продукцией, сист. расчетов с покупателями, их фин. состояния и т.д. Задачами управл-я дебитор. задолж-ю яв-ся:

■ограничение приемлемого уровня дебитор. задолж-ти;

■выбор условий продаж, обеспечивающих гарантир. поступление денеж. средств;

■ ускорение востребования долга;

■ уменьшение бюджетных долгов;

■ оценка возможных издержек, связанных с дебитор. задолж-ю, т.е. упущенной выгоды от неиспользования средств, авансированных в дебитор. задолженность.

В сист. управ-я финансами предлагаются след. мероприятия но управ-ю дебит. задолж-ю:

■исключение из числа партнеров п/п с высокой степенью риска;

■ периодический пересмотр предельной суммы кредита;

■использование возможности оплаты дебит. задолженности векселями, ценными бумагами;

■ выявление финансовых возможностей предоставления предприятием товарного (коммерческого кредита);

■ формирование условий обеспечения взыскания задолженности;

30. Управление основными элементами оборот. средств. Управление денеж. активами.

Оборот. активы (ОА) – это те, кот. м.б.обращены в наличность в течение 1 года (за исключением долгосроч. дебиторской задолж-ти) часто ОА занимают больший удельный вес чем внеоборотные активы. Значение эффективного управления ОА обуславливается следующим:

1.управление ОА яв-ся процессом непрерывным, постоянным, требует принятия оперативных решений, ситуация в области состава и структуры оборотных средств постоянно меняется и должно контролироваться.

2.оптимальное управление оборотными средствами приводит к сокращению расходов п/п, в т.ч.: на хранение запасов, на транспортировку, погрузку и разгрузку их и т.д.

Управление оборотными средствами включ. в себя: А)управление запасами; Б)управление дебиторской задолженностью; В)управление денежными средствами.

Осн. целью фин. менед-та в процессе управления денеж. активами яв-ся обеспечение постоянной платежеспособности п/п. Важной задачей фин. менед-та в процессе управления денеж. активами яв-ся обеспечение эффек-го использования временно свободных денеж. средств, а также сформированного инвестиц. их остатка.

Разработка политики управл-я денеж. активами п/п включает основные этапы:

1.Анализ денеж. активов п/п в предшествующем периоде;

2.Оптимизация среднего остатка денеж. активов п/п;

3.Дифференциация среднего остатка денеж. активов в разрезе национ. и иностранной валюты;

4.Выбор эффективных форм регулирования среднего остатка денеж. активов;

5.Обеспечение рентабельности использования временно свободного остатка денеж. активов;

6.Построение эффективных систем контроля за денеж. активами п/п

31. Совмещение операционного анализа с расчетом денеж. потоков в управлении оборот. капиталом.Основная проблема ассортиментной политики заключ. в реш-ии вопроса: достоин тот или иной товар быть включенным в гамму производимых продуктов. Необходимо сочетать операц. ан-з с расчетом денеж. потоков. Встречаются 4 основ. случая:

-нерентабельный товар порождает отриц. текущие финанс. потребности (ТФП), т.е. генерирует излишек денеж. средств;

- нерентабельный товар порождает положит. текущ. финан. потребности, т.е. нуждается в дополн. затратах средств;

-рентабельный товар порождает положит. ТФП

-рентабельный товар порождает отрицат. ТФП.

32. Матрицы финанс. стратегии п/п.

Матрица финанс. стратегий используется:

-Организациями-для комплексного управления всеми активами и пассивами фирмы.

-Коммерческими п/п — для создания эффективной финансовой стратегии.

-Аудиторскими компаниями-для анализа в динамике финанс. состояния (перспектив платежеспособности) п/п-заказчика.

Суть методики:

Построение аналитической таблицы на основании методики используется для формирования экспертного заключения «Матрица финансовых стратегий». Методика выработана на основании рекомендаций французских ученых Ж. Франшоном и И. Романе, и заключается в проведении экспресс-анализа финанс. и хозяйств-го состояния п/п, а также выявления основных закономерностей дальнейшего развития.

Для построения матрицы рассчит-ся показатели 3 типов:

-результат финансовой деятельности;

-результат хозяйственной деятельности;

-результат финансово-хозяйственной деятельности.

После расчета этих основных показателей можно условно отнести п/п к одному из квадрантов матрицы, каждый из которых имеет свой номер, свое уникальное название, и каждый из которых характеризуется набором показателей определяющих только п/р данного квадранта и соответственно имеющих идентичные пути дальнейшего развития.

В зависимости от значений результата финансовой деятельности и результата хозяйственно деятельности п/п может занимать следующие положения в матрице:

| РФД<0 | РФД=0 | РФД>0 | |

| РХД>0 | РФХД=0 | РФХД>0 | РФХД>0 |

| РХД=0 | РФХД<0 | РФХД=0 | РФХД>0 |

| РХД<0 | РФХД<0 | РФХД<0 | РФХД=0 |

В итоге, в экспертном заключении для п/п занимающее тот или квадрант матрицы дается краткое описание и определяются пути его дальнейшего развития.

33. Финансовый план как составная часть бизнес-плана. Важнейшей частью бизнес-плана является финансовый план, обобщающий материалы предыдущих разделов и представляющий их в стоимостном выражении. Этот раздел необходим и важен как для предпринимательских фирм, так и для инвесторов и кредиторов. Фирмы должны знать источники и размер финанс. ресурсов, необходимых для осуществ-я проекта, направления использования средств, конечные финанс. результаты своей деятельности. Инвесторы и кредиторы в свою очередь должны иметь представление о том, насколько экономически эффективно будут использованы их средства, каков срок окупаемости и возврата. Финанс. план бизнес-плана включает ряд разрабатываемых документов, в числе кот.:

-прогноз объемов продаж;

- прогноз доходов и расходов;

-прогноз денежных поступлений и выплат;

-сводный баланс активов и пассивов;

-план по источникам и использованию средств;

-расчет точки достижения безубыточности (самоокупаемости).

34. Общий бюджет п/п: структура и принципы составления.

Процесс бюджетирования- процесс определения будущих действий по формиров-ю и использованию фин. ресурсов. Финансовые планы обеспечивают взаимосвязь доходов и расходов на основе взаимосвяз. показателей развития п/п с его фин. ресурсами.

Цель фин. планирования - обеспечение процесса производства соответствующими как по объему, так и по структуре фин. ресурсами. В ходе достижения цели выделяют след. основные задачи фин. планирования:

-определение объекта планирования;

-Разработка системы фин. планов с выделением оперативных, администрат. и стратегич. планов;

- Расчет необходимых фин. ресурсов;

-Расчет объемов и структуры внутр. и внеш. финансир-я, выявление резервов и определение объемов дополн. финансирования;

-Прогноз доходов и расходов п/п.

Составляют планы стратегические, текущие и оперативные.

Бюджетный период, обычно охватывает краткосрочный аспект планирования (год, квартал), однако бюджеты, связанные с капитальными вложениями, составляются и на более длительный период -5, 10 и более лет.

Роль и место бюджетирования в общей системе финанс. планирования достаточно полно характеризуются функциями бюджета:

-планир-е операций, обеспечивающих достижение целей организации.

-уточнении и детализации планов на заданный бюджетом период;

Бюджет способствует выявлению слабых цепей в организац. структуре, решению проблем коммуникации и распределения ответ-ти исполнителями;

Составление бюджетов способствует детальному изучению деят-ти своих подразделений и взаимоотношений между центрами ответственности на п/п.

Работа по составлению бюджета предусматривает несколько этапов;

1) подготовка прогноза и бюджета продаж;

2) определение ожидаемого объема производства;

3) расчет расходов, связанных с производством и реализацией продукции;

Оперативный бюджет - это система бюджетов, характериз-х доходы и расходы по операциям, планируемых на предстоящий период для сегмента или отдельной функции организации.

В ходе составления оператив. бюджета формируются бюджеты различных расходов (на закупку сырья и материалов, коммерческих и административных расходов и т.д.).

Для составления этих бюджетов необходимо:

- Определить объем затрат;

-Сгруппировать расходы с учетом специфики процесса производства и изменений объема реализации продукции;

-Вычислить нормативы (стандарты) общепроизводственных, коммерческих и административных расходов на предстоящий период.

Завершающим шагом в процессе подготовки общего бюджета служит разработка бюджетного бухгалтерского баланса, который характеризует изменениями в финансовом и имущественном положении предприятия при условии выполнения запланированных хозяйственных и финансовых операций.

35. Анализ и планирование движения денежных средств.Не вся информация о денежном обороте п/п отражается в этих формах отчетности. Поэтому используют расчет движения денеж. средств (ДДС), кот. показывает источники средств п/п и направления их использования в определенный период. Т.о., Отчет о ДДС характеризует уровень достаточности денежных ресурсов предприятия.

Можно выделить основ. направления использов-я информации о ДДС:

-оценка способности п/п выполнять все свои обязательства по расчетам с кредиторами, выплате дивидендов и т. п. по мере наступления сроков погашения;

-определение потребности в дополнит. привлечении денеж. средств со стороны;

-определение величины капиталовложений в основные средства и прочие внеоборотные активы;

-расчет размеров финансир-я, необходимых для увеличения инвестиций в долгосроч. активы или поддержания производственно-хоз. деят-ти на нынешнем уровне;

-оценка эффект-ти операций по финансир-ю п/п и его инвестиционных сделок;

-оценка способности п/п получать положит. денежные потоки в будущем.

В Отчете о ДДС содержится информация, дополняющая данные бухгалтерского баланса и Отчета о финансовых результатах в части определения притока денежных средств, необходимых для выполнения запланированного объема финансово-хозяйственных операций.

Для проведения достоверного анализа денежных потоков предприятия необходим регулярный контроль за оплатой счетов, получением долгов с заемщиков и дебиторов, контроль за расходами, осуществляемыми с расчетного счета и из кассы, управление денежной наличностью предприятия.

36. Особенности фин.менедж-та в банках. Одной из особенностей фин. менед-та в банке в современных российских условиях яв-ся отсутствие единообразной технологии управления экономич. процессами в кредитной организации в рамках существующей кредитно-банковской системы. Цель фин. менед-та в банке — определ-е рациональных требований и методических основ построения оптимальных организацион. структур и режимов деят-ти функционально-технологич. систем, обеспечивающих планирование и реализацию финанс. операций банка и поддерживающих его устойчивость при заданных параметрах. Финан. менеджмент в банке состоит из 2 подсистем:

– управляемой подсистемы или объекта управления;

– управляющей подсистемы или субъекта управления.

Основным объектом финан. менед-та банке яв-ся денеж. средства, находящиеся в деловом обороте банка с помощью финанс. операций, и финанс. отношения, возникающие в ходе осуществления этих операций.

Субъектом управления финан. менед-та в банке яв-ся менеджмент банка, который посредством различных форм осуществляет целенаправленное управленческое воздействие на объект.

Основными направлениями финанс. менеджмента в банке, определяемыми его функциями, яв-ся:

– управление активами и пассивами;

– управление ликвидностью;

– управление собственным капиталом;

– управление заемным капиталом;

– управление банковскими рисками;

– управление кредитным портфелем;

– организация внутрибанковского контроля.

37. Особенности финанс. менедж-та в страховых организ-х.

Страхование с позиций рынка менеджмента означает процесс, при кот. физ. и юр. лица вкладывают определ-е средства (страх. взносы) в страховые компании, а в случае непредвиденных потерь (ущерба их имущественным интересам) получают определенную договором страхования компенсацию в виде страховых выплат. Эконом. сущность финансов страх. организации обусловлена прежде всего основными задачами дан. вида организаций, среди кот. выделяют:

-оказание страх. услуг п/п, учреждениям и населению в индивидуальном и групповом порядке;

-обеспечение своевременных гарантированных выплат страх. возмещения;

-осущ-е страх. деят-ти на принципах финанс. устойчивости и рентабельности страх. операций. Одним из необходимых условий для успешного существования организации яв-ся наличие эффективного контроля за финанс. средствами. В системе управления финансами мож. выделить следующие конкретные методы:

финансовое планирование;

финансовый контроль;

финансовое прогнозирование.

Факторы обеспечения фин. устойчивости страх. организации : Внешние (неуправляемые)

1. Состояние экономики страны и мира в целом

2. Состояние страхового рынка

3. Государственное регулирование страховой деятельности

4. Состояние конъюнктуры страхового рынка

5. Состояние инфраструктуры страхового рынка

6. Состояние фондового рынка

7. Платежеспособность населения и т.д.

Внутренние (управляемые)

1. Размер страховой организации, ее специализация

2. Развитость и устойчивость клиентской базы

3. Организационная структура управления

4. Сбалансированность страхового портфеля

5. Состав и структура страховых резервов

7. Перестраховочная политика

8. Инвестиционная политика

9. Управление расходами и т.д.

Инвест. фонд-инвестиционный институт в форме АО, ресурсы кот. образуются за счет выпуска собственных ценных бумаг и продажи их мелким инвесторам с целью привлечения сбережений широких слоев населения. Средства вкладываются от имени инвестора в ценные бумаги государства, других компаний, в банковские вклады. Согласно российскому законодательству инвестиционным фондом признается любое открытое акционерное общество, привлекающее средства за счет эмиссии акций, инвестирующее в ценные бумаги других эмитентов, торгующее ценными бумагами, а также владеющее ограниченным количеством инвестиционных ценных бумаг (не более 30% его активов). Инвестиционный фонд открытого типа выпускает акции определенными порциями, которые свободно продаются новым покупателям, что позволяет постоянно наращивать денежный капитал для новых инвестиций. Инвестиционный фонд закрытого типа, как правило, выпускает акции единоразово и в значительном количестве. Новый покупатель вынужден приобретать их по рыночной цене у прежних владельцев.

38. Финансовые риски.

Финанс. риск — риск, связанный с вероятностью потерь фин. ресурсов (денежных средств). Под финанс. рисками понимается вероятность возникновения непредвиденных финанс. потерь (снижения прибыли, доходов, потери капитала и т.п.) в ситуации неопределенности условий финанс. деят-ти организации. Финанс. риски подразделяются на 3 вида:

1.риски, связанные с покупательной способностью денег; (инфляционные и дефляционные риски, валютные риски, риски ликвидности)

2.риски, связанные с вложением капитала (инвестиционные риски);(риск реального инвестир-я; риск финанс. инвестирования (портфельный риск); риск инновационного инвестирования. Т.к. эти виды инвестиц. рисков связаны с возможной потерей капитала п/п, они включаются в группу наиболее опасных рисков.) Инвестиционные риски включ. в себя след. подвиды рисков: риск снижения финанс. устойчивости, риск упущенной выгоды, риск снижения доходности, риск прямых финанс. потерь.

3.риски, связанные с формой организации хозяйственной деятельности организации. (Авансовые риски возникают при заключении любого контракта, если по нему предусматривается поставка готовых изделий против денег покупателя. Оборотный риск - предполагает наступление дефицита фин. ресурсов в течение срока регулярного оборота: при постоянной скорости реализации продукции у п/п могут возникать разные по скорости обороты финанс. ресурсов.)

39.Понятие дисконтирования и чистой приведенной стоимости.

Дисконтир-е – метод приведения стоимости будущих поступлений и расходов к величине их стоимости на момент начала реализации проектов. Процесс обратный дисконтированию, а именно, определение будущей стоимости, есть не что иное, как начисление сложных процентов на первоначально инвестируемую стоимость. Дисконтирование осуществляется с помощью коэффициентов.

1) Будущая стоимость:

FV = PV * (1 + r)^n, где r – норма дисконта; n – период.

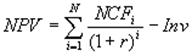

Чист. приведенная стоимость (NPV) - текущ. стоимость будущих денеж. потоков инвестиц. проекта, рассчитанная с учетом дисконтирования, за вычетом инвестиций. Это разность между рыночной стоимостью проекта и затратами на его реализацию.

где NCFi - чистый денежный поток для i-го периода,

где NCFi - чистый денежный поток для i-го периода,

Inv - начальные инвестиции

r - ставка дисконтирования (стоимость капитала, привлеченного для инвестиционного проекта).

При положит. значении NPV считается, что данное вложение капитала является эффективным. Понятие чистой приведенной стоимости широко используется в инвестиционном анализе для оценки различных видов капиталовложений

40. Особен-ти финанс. менеджмента на п/п АПК.Разница в формах собственности оказывает влияние на формиров-е системы управления в отраслях и взаимоотношения высших органов управления с др. отраслями и организациями.

Вопросами формирования структуры активов и пассивов промышл-го п/п, разработки инвестиц. политики, обеспечения финансир-я деят-ти занимаются учетные службы или собственники компаний.. Финанс. менеджмент имеет косвенное отношение к бух. учету. Для проведения финанс. анализа, разработки финанс. и инвестиц. планов и прогнозов требуются данные учета. Но сбор фактич. информации о финансово-эконом. деятельности промышленного п/п из данных учета и отчетности яв-ся только 1 шагом, необходимым для обеспечения управления финансами компаний. Учетные сведения используются финанс. менеджером для проведения оценки текущего состояния п/п, выявления потребности в денеж. ресурсах для поддержания текущей деят-ти компании и ее развития, поиска источников финансир-я с последующей оценкой оптимальности сочетания собственных и заемных средств.

Особое внимание уделяет финанс. менеджер подготовке отчета о потоках денеж. наличности промышленного п/п от производственной, финанс. и инвестиц. деят-ти. Именно этот отчет наглядно показывает, насколько финансово устойчиво п/п и выявляет возможности дальнейшего развития компании. Но не во всех промыш. компаниях есть должность фин. менеджера.

Торговые п/п мог. стать эффективно действующими по эконом. законам рынка хозяйственными субъектами, лишь при наличии соответствующей эконом. и правовой среды. Одним из главных решений финанс. проблем п/п яв-ся его успешное реформирование. Оно заключается в осущ-и комплекса мероприятий, кот. основываются на приведении п/п в соответствие с выбранной стратегией его развития. В 1-ю очередь, необходимо обеспечить доступность потребительского рынка к цивилизованным формам его организации. 2. немаловажную роль играет обеспечение финанс. контроля над товарооборотом на основе существенного ограничения возможностей для теневого оборота. Комплекс мероприятий включает также обеспечение прав граждан и п/п на безопасность и качество товаров и услуг; укрепление нормативно-правовой базы развития торговли. должное внимание необходимо уделять оптимизации издержек. Чаще всего, это находит свое применение в сокращении рабочего персонала и максимальной автоматизации производства. Именно поэтому, популярным в малых торговых п/п становится формат самообслуживания.

Т. о., применение фин. менеджмента на малых торговых п/п может в конечном итоге способствовать улучшению их финанс. состояния, платежеспособности и прибыльности.