Взаимосвязь конкурентоспособности предприятия с его финансовым состоянием

Управление предприятием в условиях рынка сводится, по существу, к оценке и анализу факторов, повышающих или понижающих конкурентоспособность предприятия, выбору и реализации соответствующей стратегии и тактики для достижения той или иной намеченной цели. Большое влияние на конкурентоспособность оказывают внутренние факторы. Их изменения могут быть скорректированы усилиями руководства предприятия. В качестве управляемых экономических факторов конкурентоспособности могут выступать показатели финансового состояния предприятия.

Показателем, наиболее ярко характеризующим уровень конкурентоспособности, является «затраты на один рубль товарной продукции». Факторами, определяющими данный показатель, выступают:

- коэффициент быстрой и текущей ликвидности;

- коэффициент собственной платежеспособности;

- коэффициент материального оснащения;

- коэффициенты автономии;

-соотношения собственных и привлеченных средств;

- коэффициент обеспеченности собственными оборотными средствами;

- коэффициент автономии источников формирования запасов и затрат;

- коэффициент соотношения дебиторской и кредиторской задолженности;

- коэффициент оборачиваемости активов;

- рентабельность собственного капитала [ 19, c. 15].

Следует выделить наиболее значимые показатели из перечисленных, а именно: коэффициент быстрой и текущей ликвидности; коэффициент собственной платежеспособности; коэффициент обеспеченности собственными оборотными средствами; коэффициент маневренности собственного капитала; коэффициент оборачиваемости активов; рентабельность собственного капитала.

Предприятие должно стремиться повысить свою конкурентоспособность за счет использования наиболее значимых выявленных коэффициентов. Факторами, оказывающими наибольшее влияние на изменение результирующего показателя и имеющими наибольшие резервы повышения уровня конкурентоспособности, являются коэффициенты быстрой ликвидности и собственной платежеспособности [19, с.15].

Выше сказанное свидетельствует о важности такого фактора, как собственный оборотный капитал. Рост этого показателя оказывает непосредственное влияние на повышение уровня конкурентоспособности.

Определяя зависимость конкурентоспособности предприятия с его финансовым состоянием, следует сказать, что на конкурентоспособность оказывают влияние не только ключевые характеристики предприятия, но также задачи, методики и технологии их решения в процессе функционирования предприятия [5, с.49].

Первая задача, которая возникает у предприятия, функционирующего в условиях рынка, это элементарное выживание или способность оплачивать свои счета, т.е. обеспечение платежеспособности. Задача решается принятием экстренных мер по реализации уже произведенной продукции, проведением ряда маркетинговых мероприятий: анализа рынка, ассортимента, ценовой политики, методов продвижения.

По достижении платежеспособности возникает естественная задача достижения прибыльности деятельности. На этом этапе маркетинговые меры необходимо дополнить мерами экономическими (анализ затрат на производство, анализ себестоимости и ценообразования) и организационно-технологическими (анализ эффективности производства, технологичности и т.п.).

После решения насущных текущих задач возникают задачи другого уровня. Первой ключевой характеристикой на втором уровне является стратегичность управления. Менеджмент компании после решения текущих задач должен сосредоточить свое внимание на более долгосрочных целях и задачах. Возникает задача понимания того, какой должна быть компания в средне- и долгосрочном будущем. Для ее решения разрабатываются стратегическая концепция, стратегия предприятия и, на основе бизнес-планов и стратегии для каждого подразделения.

Следующей важной задачей для менеджмента предприятия является структурирование и соответствующая этой проблеме характеристика — адаптивность системы управления. Под адаптивностью системы управления предприятием понимается соответствие организационной структуры, методов, принципов и механизмов управления предприятием целям, функциям и стратегиям предприятия и его подразделений. Система управления должна способствовать реализации стратегической концепции компании.

Другой актуальной проблемой для предприятия становится обеспечение финансовой и управленческой прозрачности. Эта ключевая характеристика подразумевает наличие у предприятия финансовой структуры, финансовой и учетной политики, соответствующей международным принципам и стандартам учета. Обеспечение финансовой и управленческой прозрачности достигается также своевременным и правильным использованием таких инструментов, как: финансовый анализ, бюджетирование (финансовое планирование, прогнозирование и принятие решений на основе составления планов (бюджетов)), менеджмент привлечения заемных средств, менеджмент размещения свободных средств, управление портфелем инвестиций, антикризисное управление, лизинг, факторинг, страхование и др.

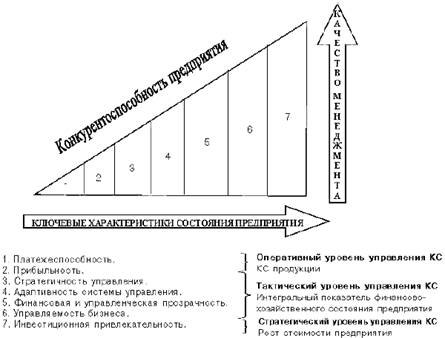

Взаимосвязь конкурентоспособности с ключевыми характеристиками состояния предприятия можно представить наглядно (рис.2).

Рисунок 2. Взаимосвязь конкурентоспособности с ключевыми характеристиками состояния предприятия

В настоящее время представляет интерес исследования всех трех уровней управления конкурентоспособностью предприятия как единой системы. С этой целью важно изучить взаимодействие уровней управления и определить совокупность методов оценки конкурентоспособности продукции, финансово-экономического, организационного, материально-технического состояния предприятия и его инвестиционной привлекательности как для каждого из уровней, так и в целом для всей системы обеспечения конкурентоспособности предприятия [14, с. 30].

Существующие методики комплексной оценки финансово-хозяйственной деятельности предприятия позволяют охарактеризовать конкурентоспособность предприятия на тактическом уровне. Существует довольно большое количество методик оценки состояния предприятия. Стандартов же оценки, как и единой методики, не существует, так как практически каждая консалтинговая (консультационная) компания в России и на Западе, да и немало предприятий, обладают собственными «уникальными» методиками оценки финансового состояния предприятия.

Для определения методики исследования финансовой деятельности следует определиться с понятием финансового состояния. А.Д.Шеремет и М.И.Баканов отмечают, что «Финансовое состояние характеризует размещение и использование средств предприятия. Оно обусловлено степенью выполнения финансового плана и мерой пополнения собственных средств за счет прибыли и других источников... а также скоростью оборота производственных фондов и особенно оборотных средств». По мнению этих авторов, финансовое состояние проявляется «в платежеспособности предприятий, в способности вовремя удовлетворять платежные требования поставщиков техники и материалов в соответствии с хозяйственными договорами, возвращать кредиты, выплачивать заработную плату рабочим и служащим, вносить платежи в бюджет». Кроме этого финансовое состояние является важнейшей характеристикой деловой активности и надежности предприятия. Оно определяет конкурентоспособность предприятия и его потенциал в деловом сотрудничестве, выступает гарантом эффективной реализации экономических интересов всех участников хозяйственной деятельности, как самого предприятия, так и его партнеров. Устойчивое финансовое положение предприятия является результатом умелого, просчитанного управления всей совокупностью производственных и хозяйственных факторов, определяющих результаты деятельности предприятия [2, c. 120].

Исходя из содержания определения финансового состояния, данного М.И.Бакановым и А.Д.Шереметом, можно сделать следующий основополагающий вывод, о том, что финансовое состояние предприятия выражается в:

- рациональности структуры активов и пассивов, т.е. средств предприятия и их источников;

- эффективности использования имущества и рентабельности продукции;

- степени его финансовой устойчивости;

- уровне ликвидности и платежеспособности предприятия.

Несколько иную позицию по раскрытию сущности финансового состояния предприятия, его финансовой устойчивости и взаимосвязи между ними занимает Г.В.Савицкая. С одной стороны, давая характеристику понятиям финансового состояния и финансовой устойчивости предприятия, она справедливо пишет, что финансовое состояние предприятия - это экономическая категория, отражающая состояние капитала в процессе его кругооборота и способность субъекта хозяйствования к саморазвитию на фиксированный момент времени. Далее, ею отмечается, что в процессе хозяйственной деятельности происходит непрерывный процесс кругооборота капитала, изменяются структура средств и источников их формирования, наличие и потребность в финансовых ресурсах и как следствие изменяется финансовое состояние предприятия, внешним проявлением которого выступает платежеспособность. Затем Г.В.Савицкая отмечает, что финансовое состояние может быть устойчивым и неустойчивым (предкризисным) и кризисным [2, c. 125].

Следует подчеркнуть, что ряд ученых экономистов, например, М.Н.Крейнина и В.В.Ковалев дают определение финансового состояния, отмечая, что оно является важнейшей характеристикой экономической деятельности предприятия, определяющей конкурентоспособность предприятия, его потенциал в деловом сотрудничестве, с его помощью оценивается в какой степени гарантированы экономические интересы самого предприятия и его партнеров по финансовым и другим отношениям.

1.3. Цель, задачи и содержание анализа финансового состояния

Практика финансового анализа выработала для оценки финансового состояния предприятия и его устойчивости систему показателей, характеризующих:

• наличие и размещение капитала, эффективность и интенсивность его использования;

• оптимальность структуры пассивов, финансовую независимость и степень финансового риска;

• оптимальность структуры активов и степень производственного риска;

• оптимальность структуры источников формирования оборотных активов;

• платежеспособность и инвестиционную привлекательность;

• риск банкротства (несостоятельности);

• запас финансовой устойчивости.

Анализ финансового состояния проводится как руководством предприятия, так и его учредителями, инвесторами, банками, поставщиками и т. д. Согласно этому выделяют внутренний и внешний анализ.

Внутренний анализ осуществляется службами предприятия, его результаты используются для прогнозирования, планирования финансового состояния предприятия и контроля. Цель внутреннего анализа — обеспечение планомерного поступления денежных средств и размещение собственных и заемных средств оптимальным способом для нормального функционирования предприятия и максимизации прибыли.

Инвесторы, поставщики материальных и финансовых ресурсов, органы контроля на основе публикуемой годовой (квартальной) отчетности предприятия осуществляют внешний анализ, цель которого — установить возможность выгодного вложения средств.

Общая схема и содержание аналитической работы, осуществляемой в рамках финансового анализа, представлены в табл. 1.

Таблица 1. Общая схема финансового анализа

| Направление анализа | Содержание | Источник информации |

| 1.Анализ финансовых результатов деятельности компании | Анализ уровня, структуры, и динамики прибыли как основного показателя, характеризующего результат (эффективность) деятельности компании; оценка факторов, ее определяющих | Отчет о прибылях и убытках |

| 2. Анализ потока денежных средств | Анализ источников и направлений использования денежных средств Оценка достаточности денежных средств для ведения текущей деятельности Оценка достаточности средств для ведения инвестиционной деятельности Оценка способности расплатиться по долгам | Отчет о движении денежных средств |

| 3. Анализ финансового состояния | Общая оценка финансового состояния Анализ финансовой устойчивости Анализ ликвидности баланса Анализ деловой активности и платежеспособности Анализ оборачиваемости запасов, кредиторской и дебиторской задолженности | Баланс компании, баланс в индексной и процентной формах |

| 4. Анализ эффективности деятельности | Динамика показателей прибыли, рентабельности и деловой активности на начало и конец анализируемого периода | Расчетные коэффициенты |

| 5. Анализ эффективности инвестиционных проектов | Оценка эффективности инвестиционных проектов компании | Расчетные коэффициенты |

Финансовое состояние предприятия анализируется с помощью совокупности методов и рабочих приемов, позволяющих структурировать и идентифицировать взаимосвязи основных показателей (табл. 2).

Таблица 2. Основные методики анализа финансовой отчетности, проводимого в рамках анализа финансового состояния

| Наименование | Содержание. | Значение |

| Анализ абсолютных показателей | Оценка важнейших результирующих статей отчетности (выручки, чистой прибыли, суммы активов, величины акционерного капитала, заемных средств и т. д.) | Позволяет оценить статьи отчетности в статике и динамике |

| Горизонтальный (временной) анализ | Сравнение каждого значения отчетности с предыдущим годом, расчет темпов роста показателей (индексный анализ) | Позволяет выявить тенденции изменения отдельных статей (групп статей) отчетности |

| Вертикальный (структурный, процентный) анализ | Расчет структуры обобщающих итоговых статей отчетности и составление динамических рядов (процентный анализ) | Позволяет отслеживать и прогнозировать структурные сдвиги в составе источников средств и направлениях их использования |

| Анализ финансовых коэффициентов (относительных показателей) | Расчет соотношений отдельных статей отчетности компании, определение взаимосвязи показателей - | Позволяет проводить сравнительный анализ эффективности: - с предшествующими (удачными) годами -с запланированными показателями |

Анализ абсолютных показателей представляет собой изучение данных бухгалтерской отчетности: определяются состав имущества предприятия, структура финансовых вложений, источники формирования собственного капитала, оценивается размер заемных средств, объем выручки от реализации, размер прибыли и т. п. Предполагается чтение отчетности, а также оценка статей исходного баланса на начало и конец периода: оценка их изменений в абсолютных величинах; оценка удельных весов статей баланса (структурных характеристик); оценка динамики структурных изменений (удельных весов); оценка изменений в процентах к величинам на начало периода (темп роста статьи баланса).

Горизонтальный (временной) анализ предполагает сравнение каждой позиции отчетности с предыдущим периодом, что позволяет выявить тенденции изменения статей баланса или их групп и на основании этого исчислить базисные темпы роста (прироста). Этот анализ основан на сравнении динамики развития всех статей баланса или отчета о прибылях и убытках по сравнению с базисным годом, финансовые показатели по которому берутся за 100 %. В результате получаются таблицы отчетности в индексной форме и появляется возможность глубокого анализа динамики показателей и определения темпов прироста статей отчетности.

Вертикальный (структурный, процентный) анализ проводится в целях определения структуры итоговых финансовых показателей, т. е. выявления удельного веса отдельных статей отчетности в общем итоговом показателе (выявление влияния каждой позиции отчетности на результат в целом). Позволяет получить представление о структуре важнейших итоговых сумм финансовой отчетности. Так, сумма актива берется равной 100 % и рассчитываются удельные веса каждой статьи активов по отношению к итогу. Аналогично поступают с пассивами. При вертикальном анализе Отчета о прибылях и убытках за 100 % берется выручка от продаж. Более глубокие выводы можно получить, составив таблицу данных отчетности в процентной форме за ряд лет — это позволяет проследить динамику структурных изменений.

Ведущим методом анализа финансового состояния является расчет финансовых (аналитических) коэффициентов, необходимый различным группам пользователей: акционерам, аналитикам, менеджерам, кредиторам и др. Анализ подобных относительных показателей - это расчет соотношений отдельных позиций отчета или позиций разных форм отчетности, определение их взаимосвязей. Финансовые коэффициенты представляют собой отношение одного бухгалтерского показателя к другому. Анализ финансового состояния при помощи финансовых коэффициентов представляет собой сопоставление показателей компании за текущий год с аналогичными показателями за прошедшие годы, а также определение тенденций развития компании (прогнозные оценки) по каждому коэффициенту. При разработке форм, подлежащих заполнению для осуществления управленческого учета принято рассчитывать четыре группы показателей (финансовых коэффициентов): ликвидности, финансовой устойчивости, деловой активности и рентабельности, но тем не менее каждое предприятие имеет право отобрать для аналитической работы собственный набор коэффициентов, поскольку их число не ограничено и увеличивается при расширении исходной информации.