Франк делано рузвельт и эндрю джексон

Потребовалось всего шестнадцать лет, чтобы эта брешь в системе стала очевидной, но за это знание пришлось заплатить катастрофой. Безудержные спекуляции, проводившиеся в 1920-х, привели к краху 1929 года, за которым сначала последовали щедрые акции

помощи для элитных нью-йоркских финансовых компаний, а затем неоднократные плохо продуманные попытки спасения остальной финансовой системы. Сеть безопасности, натянутая Федеральной резервной системой, не только поощряла банкиров идти на чрезмерный риск; в этой сети, как выяснилось, были зияющие прорехи, которые в условиях кризиса, оказывающего на участников все более сильное давление, оперативно залатать было нельзя. Результатом стала Великая депрессия.

Спекуляции сами по себе необязательно порождают проблемы. Готовность предпринимателей спекулировать на новых технологиях или новых способах организации производства является основным источником роста и процветания их бизнеса. Но, с другой стороны, спекуляции в сочетании с большим количеством заимствованных денег могут привести к опасным финансовым кризисам. Дешевые кредиты приводят к появлению денег в большом количестве, которыми можно воспользоваться для совершения сделок с активами, из-за чего цена этих активов возрастает, и в огромном количестве появляется бумажное богатство, что привлекает новых инвесторов, которые занимают еще более активно, чтобы суметь удвоить свои ставки на растущем рынке. Когда направление на рынке меняется на противоположное, инвесторы с высокой долей заемных средств могут очень быстро с этого рынка вытесняться, что заставляет их ликвидировать все, что они могут продать, в результате чего цены активов резко падают. Такое внезапное падение стоимости практически всех активов может привести к большому числу крахов банков, банкротств корпораций и массовой безработице.

1920-е годы были периодом значительного дерегулирования, так как республиканская администрация демонтировала систему государственного контроля, созданную для достижения страной победы в Первой мировой войне75. К тому времени война закончилась, и после того как в 1921 году к власти пришел президент Уоррен Гардинг, были предприняты целенаправленные усилия по восстановлению капитализма свободной конкуренции76. Философию Гардинга можно было свести к одному лозунгу — «Бизнесом Америки является бизнес всех в Америке», а его преемник Кальвин Кулидж, как хорошо известно, заявил: «Главным бизнесом американского народа является бизнес»77. Однако двумя людьми, которые лучше других в том десятилетии воплощали философию государственного невмешательства в экономику, были Эндрю Меллон, министр финансов с 1921 по 1932 год, и Герберт Гувер, министр торговли в администрациях Гардинга и Кулиджа и президент с 1929 по 1933 год. Идеология Меллона была предельно четкой: правительству следует отойти в сторону78. Регулирование частного бизнеса, за что выступали Брандейс и Вильсон, вышло из моды79.

Возникновению периода безудержных финансовых спекуляций помогла политика 1920-х годов, направленная против регулирования, лидерами которой, задающими тон, выступали инвестиционные банки и тесно связанные с ними фирмы, продающие ценные бумаги в нерегулируемой для всех обстановке и совершающие с ними другие сделки. Защита прав инвесторов была в те годы минимальной; небольших инвесторов могли заманить в сложные финансовые схемы, сущности которых они не понимали, а чтобы они могли поддерживать свои позиции, им предлагались большие кредиты на пополнение маржи80. Пока рынок рос, в выигрыше был каждый его участник. Но результатом такого положения дел был пузырь, надувавшийся на фондовом рынке, который подпитывался заимствованиями и ажиотажным психологическим настроем81. Экономическому буму, продолжавшемуся в течение большей части того десятилетия, также способствовали низкие процентные ставки, установленные Федеральной резервной системой, которые поощряли и компании, и отдельных людей активно прибегать к заимствованиям82. К 1929 году финансовые активы достигли своих максимумов за все время их отслеживания, чему помогали большие кредитные плечи, использовавшиеся во всей экономике. Обвал фондового рынка в октябре 1929 года не только обесценил миллиарды долларов бумажного богатства и отправил в небытие множество мелких инвесторов, но и вызвал беспрецедентную волну снижения используемых заемных средств, которая образовалась, когда финансовые учреждения, компании и инвесторы стали продавать все, что могли, пытаясь погасить свои долги, в результате чего цены активов резко пошли вниз83.

Федеральная резервная система могла бы замедлить бум и не допустить резкого краха в 1929 году, если бы она была готова на достаточно раннем этапе «унести чашу для пунша» (как выразился по поводу сложившейся ситуации Уильям МакЧизни Мартин, впоследствии ставший председателем ФРС)84, для чего она могла бы повысить процентные ставки, что понизило бы уровень заимствований и замедлило темпы экономического роста. Но подобные решения всегда непопулярны у политиков, которые хотят победы на следующих выборах, у банков, зарабатывающих огромную прибыль в период бума, и у простых людей, выигрывающих при сильной экономике. И поэтому ФРС не торопилась тормозить ускоряющуюся экономику; она держала процентные ставки низкими на протяжении большей части 1920-х годов, а в 1927 году даже снизила их еще больше, ссылаясь на некоторые признаки инфляции и опасения по поводу финансовой нестабильности за пределами Соединенных Штатов. Рынки ответили на это сильным ралли во второй половине 1927 года, и в 1928 году ФРС повысила ставки с 3,5 процента до 5 процентов85. Но на этом уровне они остановились. Более высокие процентные ставки, согласно некоторым опасениям, задушат фермеров, которым необходим капитал; они также положат конец золотой жиле в виде увеличения цен акций, которым с большой выгодой для себя пользовались финансовый сектор и инвесторы86. Из-за этих простых причин ФРС также отказалась использовать имевшиеся в ее распоряжении регулирующие полномочия, с целью обуздать инвестиционные стратегии на основе долгов и сдуть пузырь с помощью либо моральных убеждений, либо неофициального выкручивания рук, чтобы оказать давление на банки и заставить их сократить кредиты, выдаваемые для финансирования покупок ценных бумаг. Эти меры, может быть, прекратили бы бум и замедлили рост реальной экономики87. Но, находясь под значительным давлением со стороны банковского лобби, ФРС решила оставаться в стороне88.

Однако, когда грянул кризис, ФРС сначала бросилась на помощь некоторым пострадавшим. Несмотря на внутренние споры, Джордж Харрисон, человек, занимавший в то время важную должность президента Федерального резервного банка Нью-Йорка, предоставил ликвидность для учреждений, оказавших в трудном положении. «Я был готов предоставить все резервные фонды, которые могли потребоваться», — сказал он банкирам и призвал их выдать кредиты брокерам, у которых возникли проблемы89. По тому, как шли дела осенью 1930 года, Харрисон мог гордиться тем, что, несмотря на падение фондового рынка на 40 процентов, ни один крупный банк не оказался в состоянии краха. Механизм спасения, предложенный Олдричем, казалось, работал. Вместо Джона Пирпонта Моргана, решившего остановить панику 1907 года, на этот раз на ситуацию повлияла Федеральная резервная система90. Тем не менее в конце концов и Соединенные Штаты, и мир в целом оказались в состоянии Великой депрессии.

Жаркие споры о том, могла ли ФРС не допустить, чтобы финансовый кризис 1929 года стал Великой депрессией, или по крайней мере ограничить его влияние за счет более решительных действий, не утихают последние семьдесят лет. Доминирующим мнением, которого придерживаются Милтон Фридман, Анна Шварц и, как говорят, нынешний председатель ФРС Бен Бернанке (в другой формулировке), является следующий очень краткий вариант трактовки событий тех лет: распространившаяся банковская паника в начале 1930-х вызвала значительное сокращение предлагаемых денег и кредитования, что и привело к Великой депрессии. Если ФРС увеличила бы предложение кредита, то могла бы стабилизировать банковскую систему и ограничить ущерб реального сектора экономики91; однако ФРС в то время сконцентрировала свое внимание на «свободных резервах» и не прибегала к более широким параметрам денег или кредитов, которые свидетельствовали бы о необходимости более решительных действий. Кроме того, для спасения финансовой системы потребовалось бы печатание денег, которое, как многие опасались, привело бы к неблагоприятным последствиям, а щедрые программы спасения неплатежеспособных банков породили бы проблемы стимулирования в будущем. Но, с другой стороны, принудительная ликвидация означала банкротство не только компаний и фермеров, но и банков92. Все чаще происходящие крахи банков побуждали людей выводить свои деньги и из здоровых банков; это вызывало еще большее снижение объемов кредитования бизнеса, что, в свою очередь, приводило к крупному дополнительному ущербу для экономики, а как только финансовая система начала сокращаться, описанный выше процесс остановить стало невозможно*. В результате безработица превысила 20 процентов, и на протяжении того страшного десятилетия большая часть американского населения прошла через большие страдания: многие потеряли работу, жили в плохих условиях и были вынуждены переезжать в другие места.

Ясно, что что-то пошло совершенно не так, как надо. Проблема заключалась не в том, что один банк угрожал узурпировать политическую власть, как это было во времена Джексона с его Second Bank. Все обстояло куда хуже: не было эффективной системы проверки частных банков как группы, чья склонность к риску сначала породила масштабный бум, а затем столь же огромный обвал94. Федеральной резервной системе не хватило либо полномочий, либо желания обуздать эксцессы финансового сектора. Дешевые деньги, которые этот сектор предлагал, приводили лишь к чрезмерным рискам. Когда в конце концов разразился кризис, правительству пришлось выбирать: либо спасать банки по всей стране и тем самым вновь подталкивать их к участию в спекулятивном цикле, либо позволить всей системе рухнуть и вызвать огромный экономический крах.

Единственной силой, способной обуздать банковскую отрасль, было федеральное правительство, которое и устроило еще один решающий поединок между политическими реформаторами и финансовой элитой. Но на этот раз, однако, масштабы и глубина Великой депрессии создали возможность для радикального пересмотра отношений между правительством и банками. Комиссия Пекоры (названа по имени ее руководителя — юриста Фердинанда Пекоры. — Прим. перев.), которая по поручению сенатского банковского комитета вела расследование, собрала множество доказательств, свидетельствовавших о самых разных злоупотреблениях банков: от поддержки сомнительных облигаций, которые они продавали, до продажи инсайдерам акций по ценам ниже рыночных95, благодаря чему органы власти получили политические боеприпасы, необходимые им для преодоления возражений финансового сектора. Результатом стала самая серьезная попытка за всю американскую историю разделения сконцентрированной финансовой власти и ограничения деятельности банковского сектора96 .

*Есть и другое объяснение развития событий в те годы, которое дшот Барри Айхенгрин и Питер Темин. Они считают, что масштабы влияния Федеральной резервной системы снижались из-за приверженности международному золотому стандарту; в таких условиях повышение предложения денежной массы привело бы к значительной девальвации доллара93.

Любимым президентом Франклина Делано Рузвельта был Эндрю Джексон97. У этой привязанности были свои особенности, по-своему иронические. Если Рузвельт принадлежал к восточному истеблишменту, то Джексона иногда считают представителем «аристократии границ», и хотя у него были союзники в Нью-Йорке, тесных контактов с элитой Восточного побережья у него не было. В то же время оба политика положительно относились к принципам демократии и опасались, что ничем не сдерживаемые частные интересы могут подорвать и экономику, и политическую систему. В этом смысле они оба были потомками Джефферсона, и оба стремились изменить сложившееся соотношение сил между финансовой системой и обществом в целом. В январе 1936 года Рузвельт сказал: «Наши сегодняшние враги — силы, выступающие на стороне привилегий и жадности, которые действуют в пределах наших собственных границ... Джексон стремился добиться социальной справедливости; Джексон много раз боролся за права людей, чтобы защитить их от автократической или олигархической агрессии». Рузвельт также подчеркивал, что он выступает против «небольшого меньшинства бизнесменов и финансистов»98.

Хотя Рузвельт столкнулся с гораздо более сложным экономическим положением дел, чем Джексон, их цели были похожи: защитить общество в целом от экономической и политической власти крупных банков. И он не боялся противостоять банкирам и был готов прямо выступить против них. Вот что писал историк Артур Шлезингер о первых месяцах деятельности администрации, после того как Рузвельт пришел к власти: «Не было более гордой и мощной группы бизнесменов, чем банкиры, ни одна другая группа не была больше убеждена в собственной правоте; ни к одной другой правительство не обращалось так почтительно, когда просило его проконсультировать. Поэтому обвинение этой группы в том, что ее поведение является антиобщественным, вызвало недоумение, а исключение ее из числа тех, кто формирует политику государства, вообще было за пределами понимания»99. Новые законы, принятые в 1930-е годы, и в первую очередь закон «О банковской деятельности» (Banking Act) 1933 года, который лучше известен как закон Гласса — Стиголла (Glass-Steagall Act), снизили степень риска финансовой системы и были предназначены для обеспечения защиты простых граждан. Однако нормативно-правовая база при этом была относительно простой. Коммерческие банки, которые занимались вкладами обычных домохозяйств и бизнеса, надо было защитить, чтобы они не потерпели краха; в отношении инвестиционных банков и брокерских компаний, торгующих ценными бумагами и собирающих средства, необходимые для компаний, такой защиты предусмотрено не было. Закон Гласса — Стиголла отделил коммерческую банковскую деятельность от инвестиционных банковских услуг. Это было сделано для того, чтобы коммерческие банки не были «инфицированы» рискованными видами деятельности инвестиционных банков. (В то время обсуждалась теория, потом в значительной степени дискредитированная, что именно эта «инфекция» ослабила коммерческие банки и в конце концов привела к депрессии100.) Из-за этого банк J.P. Morgan был вынужден отделить свои инвестиционные банковские операции. Этим направлением стал заниматься Morgan Stanley. Чтобы защитить коммерческие банки от массовых изъятий вкладов, что бывает при возникновении паники, была создана Федеральная корпорация страхования банковских вкладов (FDIC от Federal Deposit Insurance Corporation). Чтобы получить такую защиту, коммерческие банки в ответ должны были согласиться с жесткими мерами федерального регулирования. В 1930-е годы также было реформировано управление Федеральной резервной системой: более сильную позицию в руководстве ФРС стали занимать члены, назначаемые президентом, а лица, выдвигаемые от банковского сообщества, стали относительно менее влиятельными.

Система, сформированная после 1933 года, в которой банки получили защиту государства при согласии на жесткое регулирование, позволила на протяжении половины века, самого длинного и спокойного периода в истории Америки, обеспечивать в стране финансовую стабильность. Инвестиционные банки также были и объектами нового регулирования и надзора. Решение этой задачи было возложено на Комиссию по ценным бумагам и биржам (Securities and Exchange Commission, SEC), но этот режим регулирования в первую очередь был предназначен для раскрытия и предотвращения мошенничества: SEC в основном проверяла, не злоупотребляют ли банки доверием своих клиентов, но не занималась обеспечением их прочного и стабильного положения.

Послевоенная деятельность коммерческих банков стала похожа на регулируемое предоставление коммунальной услуги, то есть приносила умеренную прибыль, получаемую с минимальным риском и низкой конкуренцией. Например, правило Q (Regulation Q: распоряжение совета управляющих Федеральной резервной системы, запрещающее банкам платить процент по вкладам до востребования и по чековым вкладам. — Прим. перев.), положение, принятое в рамках закона «О банковской деятельности» от 1933 года, позволило Федеральной резервной системе установить потолок процентных ставок по вкладам на сберегательные счета. Так как сберегательные счета были для банков основным источником средств, целью введения этого правила было ограничение конкуренции за депозиты клиентов и гарантия дешевого источника средств для банков. Ограничения на открытие филиалов и на деятельность за пределами «своего» штата также были направлены на снижение конкуренции; этому же способствовал и запрет инвестиционным банкам принимать депозиты. После введения этих мер банки стали предлагать клиентам узкий спектр финансовых продуктов и зарабатывали свои деньги на спреде — разнице между низкой (и ограниченной) процентной ставкой, по которой они платили вкладчикам, и более высокой ставкой, которую они устанавливали для заемщиков. Эту бизнес-модель образно назвали «правилом 3-6-3»: заплати 3 процента, одолжи под 6 процентов и к 3 часам дня отправляйся на поле для гольфа. Вот с какой информацией можно было познакомиться в одном из основных учебников по банковскому делу: «Некоторые банки недовольны своими служащими, если они работают слишком долго: освещенные вечером окна офиса посторонние могут воспринять как сигнал беды»101.

В результате этих мер была создана, несмотря на существенное увеличение кредитного плеча, самая безопасная банковская система за всю историю Америки. Среднее соотношение капитала и активов, доля кредитования, финансируемая владельцами капитала или акционерами, относительно заемных денег, снизилась с 50 процентов в 1840 году до 20 процентов в начале двадцатого века. Это произошло благодаря неофициальным механизмам сотрудничества, созданным банками. Но в связи с принципом дополнительной ответственности (в соответствии с которым акционеры банка несут потенциальную ответственность за сумму, в двараза превышающую те деньги, которые они вложили), это означало, что акционерным капиталом обеспечивались более 20 процентов банковских активов, то есть появлялась на удивление толстая по современным стандартам подушка безопасности, защищавшая кредиторов от убытков. После создания в 1933 году механизма поддержки банков в виде БОЮ отношение основных средств к собственному капиталу снизилось и в первый раз в истории стало ниже 10 процентов102. Другими словами, банки взяли значительно больше долгов и в ходе этого процесса получали более высокую прибыль для своих акционеров.

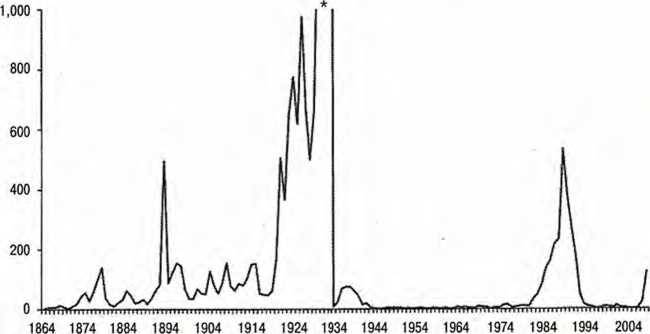

Обычно низкий уровень собственного капитала (высокие уровни задолженности) должен приводить к повышению рискованности банка, так как возрастает вероятность того, что в условиях кризиса он не сможет погасить свои долги. Но, несмотря на увеличение кредитного плеча, более жесткое регулирование не позволило возникнуть ни одному серьезному банковскому кризису. Как показано на рис. 1.1, на протяжении полувека после принятия закона Гласса — Стиголла число банкротств банков было самым небольшим за всю американскую историю103. Но как только в 1970-х годах началось дерегулирование финансовой деятельности, такие низкие уровни капитала стали более опасными104.

Некоторые из правил регулирования, действовавших в течение того периода, может быть, были чрезмерными. Например, неясно, насколько требование, ограничивавшее деятельность банка только одним штатом (давно действовавшее в Соединенных Штатах и еще раз подтвержденное в 1930-х годах), повышает его безопасность (помимо ограничения конкуренции оно способствует повышению прибыли банков). Даже необходимость разделения банков на инвестиционные и коммерческие, что требовалось по закону Гласса — Стиголла, была поставлена под сомнение105, и история последних лет показала, что чисто инвестиционные банки могли сами стать важными составляющими финансовой системы (и поэтому получить право на помощь правительства). Тем не менее регулирующие правила 1930-х годов действовали на протяжении нескольких десятилетий устойчивого роста, в течение которых не было серьезных финансовых кризисов. Конечно, никто не может безоговорочно доказать, что эти реформы имели важное значение для послевоенного экономического развития. Однако введенные ограничения на банковскую деятельность помогли предотвратить возникновение бумов, подпитываемых долгами, которые заканчиваются шокирующими крахами. Циклы бумов и спадов, проявляющихся в полном объеме в девятнадцатом и начале двадцатого века, оказались забыты, и к тому же финансовая система эффективно трансформировала капитал в производственные инвестиции106.

Рис. 1.1. Число крахов банков и временных прекращений их деятельности за год с 1864 года по настоящее время

* Фактические значения за 1930-1933 годы равны 1352, 2294,1456 и 4004 случая.

Источник: David Moss. An Оипсе of Prévention: Financial Régulation, Moral Hazard, and the End of ‘Too Big to Fail’- Harvard Magazine. September-October 2009. Печатается с разрешения господина Мосса. Рисунок скорректирован с учетом данных FD1C, полученных из Failures and Assistance Transactions.

Конечно, история на этом не заканчивается. Общество и экономика США остаются очень динамичными. Появляются новые виды бизнеса и компании, а старые воспоминания забываются. Политические урегулирования, достигнутые в муках в прошлом, начинают казаться бесполезными или причудливыми. В конце концов традиционная готовность американцев к инновациям, рискам и получению прибыли снова проявляет себя, и возникают новые экономические элиты, готовые бросить вызов сложившемуся политическому порядку.

Законы 1930-х годов были направлены на защиту экономики от сконцентрированного, мощного, слабо регулируемого финансового сектора. В 1970-х годах начало формироваться мнение, что эти законы уже не соответствуют современному миру. Яркие молодые умы изобретали новые виды финансовых операций; банки, особенно инвестиционные, зарабатывали все больше и больше денег, а федеральное правительство, очарованное обещанными чудесами финансового сектора, начало ослаблять регулирующие правила. К 1990-м годам идеи Джефферсона и Джексона, всегда неудобные темы при любых обсуждениях финансов и экономики, перестали, как казалось, иметь вообще какое-то значение, а «Новый курс» Франклина Делано Рузвельта оказался объектом широкомасштабного нападения. Финансовый сектор был больше, имел более высокую прибыль и стал более сложным, чем в прошлые десятилетия. Производительность труда неуклонно росла, экономический рост был значительным, инфляция — стабильной и низкой. Точно также как конец «холодной войны» стал концом истории, как решили некоторые политические комментаторы, так и эпоха «Великой умеренности», по мнению некоторых экономических ученых мужей, стала таким же поворотным моментом в экономической истории. Сложные макроэкономические теории и мудрые политики, предполагали эти гуру, научились укрощать циклы бумов и падений, с которыми капитализм сталкивался на протяжении веков.

На самом деле, 1990-е годы были десятилетием финансовых и экономических кризисов, но они происходили далеко от США, на периферии развитого мира, в регионах, которые стали называть развивающимися рынками. От Латинской Америки до Юго-Восточной Азии и России динамично растущие экономики периодически сталкивались с разрушительными финансовыми кризисами, которые приводили к тяжелым страданиям их населения. Для экономических гуру в Вашингтоне такое развитие событий предоставило хорошую возможность — они могли научить остальной мир тому, как он мог стать более похожим на Соединенные Штаты. Мы тогда не понимали, что те страны уже стали более похожи на нас, чем мы были готовы это признать.

НЕАМЕРИКАНСКИЕ ОЛИГАРХИ

Финансовые учреждения плохо оценивают риски и готовы финансировать чрезмерное число инвестиционных планов корпоративного сектора, результатом чего становится увеличение кредитного плеча.

Письмо Республики Корея о намерениях,

отправленное МВФ, 3 декабря 1997 года1

В середине 1990-х годов в менее развитых районах мира финансовые кризисы происходили так часто, что стали чем-то обыденным. Так, крупнейшая катастрофа этого рода в 1994—1995 годах произошла в Мексике, с тяжелыми финансовыми потрясениями в те годы столкнулись и такие бывшие коммунистические страны, как Россия, Чешская Республика и Украина. Затем в 1997—1998 годах начались более масштабные события, которые можно считать прародителями всех последующих международных финансовых кризисов, они прокатились от Таиланда через Юго-Восточную Азию и дошли до Кореи, Бразилии и России. Это заразное заболевание даже докатилось до США — через Long-Term Capital Management (LTCM), огромный хедж-фонд, известный своими знаменитыми учредителями (двое из его партнеров, Роберт Мертон и Майрон Шоулз, получили Нобелевские премии за исследования, результаты которых активно применялись LTCM для хеджирования деривативных рисков. — Прим. перев.), оказавшийся на грани краха.

Экономисты и политики в Соединенных Штатах из этих кризисов усвоили два основных урока. Во-первых, кризисом можно управлять, для чего надо подталкивать другие страны, чтобы они становились более похожими на США. На основе опыта, полученного в кризисные годы (1997—1998), Министерство финансов США и Международный валютный фонд (МВФ) разработали план действий при возникновении финансовых кризисов: в первую очередь следует немедленно, не дожидаясь стабилизации экономики, заняться укреплением слабых участков в общей структуре, таких как проблемный финансовый сектор. И непосредственно, и через свое влияние на МВФ основные архитекторы американской экономической политики — министр финансов Роберт Рубин, заместитель министра финансов Ларри Саммерс и председатель Федеральной резервной системы Алан Гринспен оказывали сильное давление на страны, оказавшиеся в состоянии кризиса, требуя от них либерализации своих финансовых систем, повышения прозрачности политической системы и перехода их корпораций на модели управления, характерные для англоамериканской системы (где более важную роль играют взаимные фонды и другие институциональные инвесторы). Фотография Рубина, Саммерса и Гринспена, предложивших этот рецепт избавления от боли, появилась на обложке журнала Time, который назвал эту троицу «комитетом спасения мира»2.

Второй усвоенный урок заключался в том, что, хотя американская экономика не была полностью защищена от финансовой паники, при помощи нескольких закулисных сделок размеры любых реальных убытков можно ограничить. По настоянию Федеральной резервной системы LTCM был в основном выкуплен и рефинансирован группой частных банков, что позволило не допустить серьезного кризиса, а последовательное, в виде серии, снижение ФРС процентных ставок еще два года помогало надуваться пузырю на фондовом рынке. Зрелая американская финансовая система благодаря своему здоровому состоянию и умелому управлению на макроэкономическом уровне была способна, казалось, противостоять любой инфекции, которая могла прийти из развивающихся стран.

Считалось, что кризисы были опасны для стран с незрелой экономикой, недостаточно развитой финансовой системой и слабой политической системой, для тех, которые еще не достигли долгосрочного процветания и стабильности, вроде Таиланда, Индонезии и Южной Кореи. Для таких государств было характерно наличие трех основных свойств, создававших в 1990-х годах условия для серьезной нестабильности: высокий уровень задолженности, «теплые» отношения между правительством и влиятельными лицами из частного сектора и зависимость от волатильных потоков капитала, поступающих из остальных регионов мира. В совокупности эти ингредиенты в конце концов и приводили к экономической катастрофе. Бумы, подпитываемые активно долгами, рано или поздно схлопывающиеся надутые пузыри и финансовая система, действующая в тяжелейших условиях паники, создавали общий фон, очень похожий на кризис 1929 года, хотя специалисты в целом соглашались с тем, что Соединенные Штаты уже научились лечиться от таких болячек, чего удалось добиться благодаря ряду мер: сильному корпоративному управлению, страхованию вкладов и надежному финансовому регулированию. Кризисы на только формирующихся рынках предоставили Соединенным Штатам возможность научить мир тому, как надо справляться с тяжелыми финансовыми проблемами. Мало кто подозревал, что, несмотря на многие очевидные различия между развивающимися азиатскими экономиками и крупнейшей экономикой в мире, некоторые из тех уроков всего через десять лет станут важными и для Соединенных Штатов.