Портфель из двух видов ценных бумаг

Эффективность и риск портфеля из двух видов ценных бумаг можно оценить по формулам:

(4.11)

(4.11)

где  - коэффициент корреляции доходностей по ценным бумагам первого и второго вида;

- коэффициент корреляции доходностей по ценным бумагам первого и второго вида;

х1 и х2 – ценовая доля первого и второго вида ценных бумаг.

Коэффициент вариации портфеля, состоящего из двух видов ценных бумаг, можно определить по формуле:

(4.12)

(4.12)

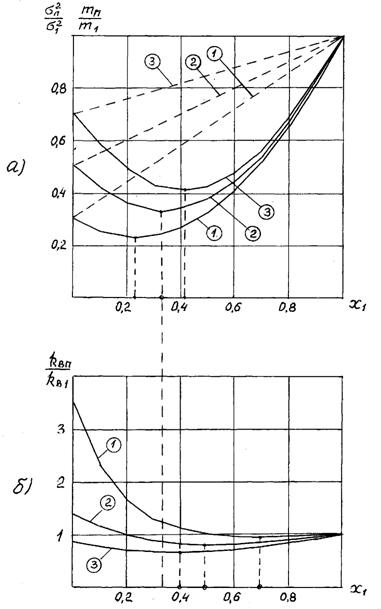

На рис. 4.1а приведены зависимости эффективности портфеля ценных бумаг  и рисков портфеля ценных бумаг

и рисков портфеля ценных бумаг  от ценовой доли бумаг первого вида х1 при

от ценовой доли бумаг первого вида х1 при  Зависимость

Зависимость  от х1 приведена на рис. 4.1а пунктирной линией при трех значениях отношения эффективностей ценных бумаг второго и первого вида:

от х1 приведена на рис. 4.1а пунктирной линией при трех значениях отношения эффективностей ценных бумаг второго и первого вида:

1.  2.

2.  3.

3.

Эта зависимость имеет линейный характер. Эффективность портфеля ценных бумаг изменяется от  при х1=0 до

при х1=0 до  при х1=1. Зависимость отношения

при х1=1. Зависимость отношения  , характеризующего риски портфеля ценных бумаг, от х1 приведена на рис. 4.1а сплошными линиями при трех значениях отношения:

, характеризующего риски портфеля ценных бумаг, от х1 приведена на рис. 4.1а сплошными линиями при трех значениях отношения:

1.  2.

2.  3.

3.

Из приведенных графиков видно, что риск портфеля ценных бумаг двух видов  при определенном оптимальном значении ценовой доли бумаг х1 может иметь минимальное значение. Так например, при

при определенном оптимальном значении ценовой доли бумаг х1 может иметь минимальное значение. Так например, при  минимальное значение

минимальное значение  при х1=0,4 будет равно 0,412. При оптимальном значении х1 выполняется соотношение

при х1=0,4 будет равно 0,412. При оптимальном значении х1 выполняется соотношение  т. е. при оптимальном распределении ценовой доли бумаг риск портфеля ценных бумаг двух видов будет меньше, чем риски ценных бумаг первого и второго видов (см. п. 3.3.1).

т. е. при оптимальном распределении ценовой доли бумаг риск портфеля ценных бумаг двух видов будет меньше, чем риски ценных бумаг первого и второго видов (см. п. 3.3.1).

На рис. 4.1б приведены зависимости коэффициента вариации портфеля ценных бумаг  от ценовой доли бумаг первого вида х1 при

от ценовой доли бумаг первого вида х1 при  и при трех значениях отношения:

и при трех значениях отношения:

1.  2.

2.  3.

3.

Рис. 4.1. Зависимость риска независимых бумаг двух видов от ценовой доли бумаг первого вида

Из приведенных графиков видно, что при определенных оптимальных значениях х1 имеют место минимальные значения коэффициента вариации портфеля ценных бумаг. При  когда эффективности ценных бумаг первого и второго вида одинаковы, минимальное значение коэффициента вариации портфеля

когда эффективности ценных бумаг первого и второго вида одинаковы, минимальное значение коэффициента вариации портфеля  ценных бумаг будет при ценовых долях бумаг первого х1 и второго х2 вида, определяющихся формулами (3.21), а минимальное значение

ценных бумаг будет при ценовых долях бумаг первого х1 и второго х2 вида, определяющихся формулами (3.21), а минимальное значение  определится формулой (3.22).

определится формулой (3.22).

Оптимальные значения распределения ценовых долей бумаг х1 и х2, обеспечивающие минимальное значение риска портфеля  (рис. 4.1а), также могут быть определены по формулам (3.21).

(рис. 4.1а), также могут быть определены по формулам (3.21).

При  оптимальные значения распределения ценовых долей бумаг первого х1 и второго вида х2 могут быть найдены дифференцированием формул (4.11) и (4.12) по х1 и приравниванием производной нулю.

оптимальные значения распределения ценовых долей бумаг первого х1 и второго вида х2 могут быть найдены дифференцированием формул (4.11) и (4.12) по х1 и приравниванием производной нулю.

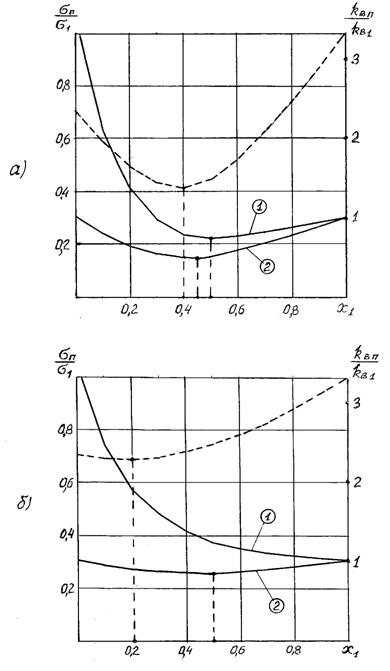

Рис. 4.2. Зависимость риска зависимых ценных бумаг двух видов от ценовой доли бумаг первого вида

Оптимальное распределение ценовых долей бумаг х1 и х2, обеспечивающих минимум среднеквадратического значения рисков  портфеля зависимых ценных бумаг, можно определить по формулам:

портфеля зависимых ценных бумаг, можно определить по формулам:

(4.13)

(4.13)

Графики зависимости отношения  от ценовой доли бумаг первого вида х1 при

от ценовой доли бумаг первого вида х1 при  приведены пунктирными линиями для

приведены пунктирными линиями для  на рис. 4.2а и для

на рис. 4.2а и для  на рис. 4.2б. Из рисунков видно, что при отрицательных значениях коэффициента корреляции ценных бумаг имеет место оптимальное распределение ценовых долей бумаг х1 и х2 (формула (4.13). При положительных значениях коэффициента корреляции ценных бумаг

на рис. 4.2б. Из рисунков видно, что при отрицательных значениях коэффициента корреляции ценных бумаг имеет место оптимальное распределение ценовых долей бумаг х1 и х2 (формула (4.13). При положительных значениях коэффициента корреляции ценных бумаг  минимума значения

минимума значения  не наблюдается.

не наблюдается.

Сплошными линиями на рис. 4.2а и б приведены зависимости отношения  от ценовой доли бумаг первого вида х1 при

от ценовой доли бумаг первого вида х1 при  и при

и при  (кривая 1) и

(кривая 1) и  (кривая 2). Из приведенных графиков видно, что оптимальные значения х1 и х2, обеспечивающие минимумы

(кривая 2). Из приведенных графиков видно, что оптимальные значения х1 и х2, обеспечивающие минимумы  и

и  не совпадают.

не совпадают.

Оптимальное распределение ценовой доли бумаг первого и второго вида, обеспечивающее минимум коэффициента вариации портфеля ценных бумаг  может быть рассчитано по формулам:

может быть рассчитано по формулам:

(4.14)

(4.14)

4.4. Портфель из m-независимых ценных бумаг

Для независимых ценных бумаг парные коэффициенты корреляции доходностей этих ценных бумаг равны нулю:

при

при

В этом случае риск портфеля этих ценных бумаг определяется формулой:

где  - риски доходностей ценных бумаг i-го вида, определяющиеся среднеквадратическим значением доходностей; хi – ценовая доля бумаг i-го вида.

- риски доходностей ценных бумаг i-го вида, определяющиеся среднеквадратическим значением доходностей; хi – ценовая доля бумаг i-го вида.

Определим структуру портфеля ценных бумаг минимального риска  . Эта же структура портфеля ценных бумаг обеспечивает минимум

. Эта же структура портфеля ценных бумаг обеспечивает минимум  поэтому оптимальное распределение ценовых долей ценных бумаг будем искать из условия:

поэтому оптимальное распределение ценовых долей ценных бумаг будем искать из условия:

при

при  (4.15)

(4.15)

Данная задача нахождения оптимального распределения  может быть решена с помощью функции Лагранжа. Для задачи, формализуемой условиями (4.15), функция Лагранжа имеет вид:

может быть решена с помощью функции Лагранжа. Для задачи, формализуемой условиями (4.15), функция Лагранжа имеет вид:

Для нахождения оптимальных значений  обеспечивающих минимум

обеспечивающих минимум  , составим систему уравнений из производных функции Лагранжа по

, составим систему уравнений из производных функции Лагранжа по  и λ.

и λ.

(4.16)

(4.16)

Для получения конкретных результатов далее ограничимся портфелем, состоящим из четырех видов бумаг m = 4. В этом случае система уравнений (4.16) будет включать пять уравнений, четвертое из которых будет иметь вид:

Последовательно вычитая из первого уравнения второе, затем третье и затем четвертое, получим:

Определим из этих уравнений значения х2; х3 и х4

(4.17)

(4.17)

Подставим эти значения в пятое уравнение системы (4.16), получим:

Отсюда для х1 получим:

(4.18)

(4.18)

С учетом формул (4.17) для ценовых долей бумаг второго, третьего и четвертого видов получим:

(4.19)

(4.19)

Минимальное значение риска портфеля из четырех видов ценных бумаг определится формулой:

(4.20)

(4.20)

а средняя доходность такого портфеля будет равна:

Пример 4.1. Для портфеля из четырех видов ценных бумаг со средней доходностью  и рисками

и рисками  соответственно равными:

соответственно равными:

найти оптимальную структуру портфеля минимального риска, его риск  и среднюю доходность

и среднюю доходность  .

.

Решение: По формулам (4.19) находим оптимальные значения ценовых долей бумаг каждого вида.

По формуле (4.20) определяем минимальное значение риска портфеля ценных бумаг:

Для средней доходности такого портфеля получим:

Из приведенных расчетов видно, что риск портфеля оказался меньше, чем риск наименее рискованных бумаг первого вида  а средняя доходность (эффективность) портфеля ценных бумаг оказывается больше, чем доходность бумаг первого вида

а средняя доходность (эффективность) портфеля ценных бумаг оказывается больше, чем доходность бумаг первого вида  Таким образом, для оптимального портфеля минимального риска коэффициент вариации портфеля ценных бумаг равен

Таким образом, для оптимального портфеля минимального риска коэффициент вариации портфеля ценных бумаг равен  и это значение меньше, чем коэффициент вариации наименее рискованных бумаг первого вида

и это значение меньше, чем коэффициент вариации наименее рискованных бумаг первого вида