Рассмотрим анализ влияния структуры и состояния оборотных активов на коэффициент текущей ликвидности.

При расчете достаточного коэффициента текущей ликвидности следует ориентироваться не на фактические величины денежных средств и материальных оборотных активов, а на объективные потребности предприятия в данных ресурсах.

По факторный анализ коэффициента текущей ликвидности

Важнейшее значение для объективной оценки платежеспособности и поиска путей укрепления финансовой устойчивости предприятия с целью выхода из кризисной ситуации, определения путей роста коэффициента текущей ликвидности имеют результаты его по факторного анализа.

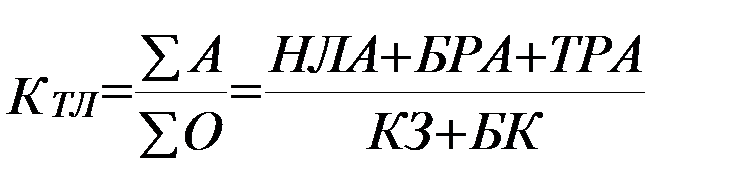

Известно, что показатель текущей ликвидности предприятия определяется как соотношение определенной группы ликвидных активов, принимаемых в качестве ресурсного обеспечения (SА), к сумме текущих обязательств предприятия (SО), включающих текущую кредиторскую задолженность (КЗ), а также размеры краткосрочных кредитов и займов (БК).

В состав ресурсного обеспечения для покрытия задолженности по текущим обязательствам включаются:

наиболее ликвидные активы (НЛА)- свободные денежные ресурсы предприятия и его краткосрочные финансовые вложения (ценные бумаги, акции, векселя и др.);

быстро реализуемые активы (БРА) - ожидаемые поступления денежных средств в ходе производственно-финансовой деятельности (дебиторская задолженность со сроком погашения в пределах 12 месяцев, а также другие поступления срочного порядка);

трудно реализуемые активы (ТРА) - производственные запасы и затраты предприятия, включающие основные и вспомогательные товарно-материальные ценности, незавершенное производство, остатки нереализованной продукции, выполненных работ и оказанных услуг;

Формализация задачи:

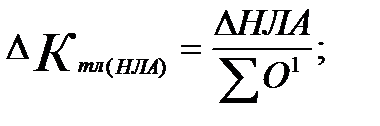

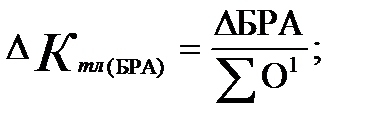

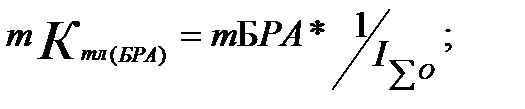

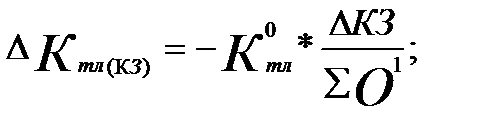

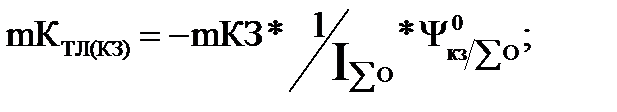

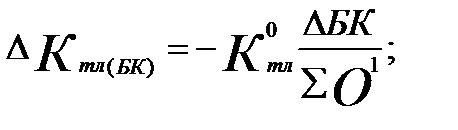

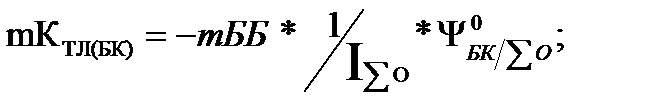

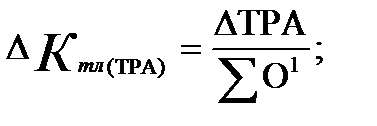

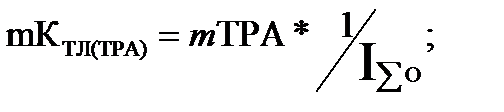

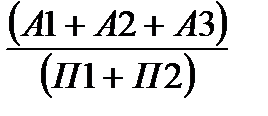

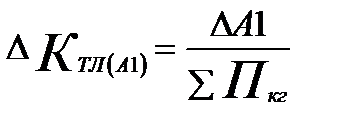

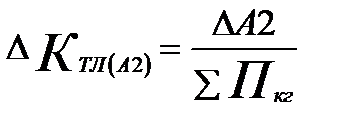

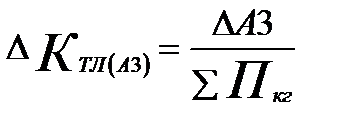

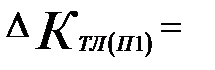

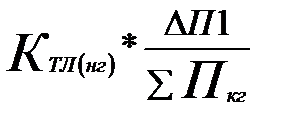

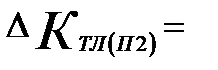

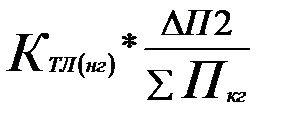

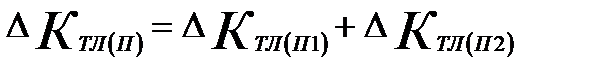

Выполнив анализ изменений коэффициента текущей ликвидности в зависимости от изменений отдельных видов ресурсов и текущих обязательств способами последовательного элиминирования, получаем следующие алгоритмы оценок в абсолютном (Δ) и относительном выражении (m):

Анализ ликвидности баланса

| Актив | Базис (нг) | Факт (кг) | Пассив | Базис (нг) | Факт (кг) | Платежный | |

| излишек или | |||||||

| недостаток | |||||||

| Базис (нг) | Факт (кг) | ||||||

| 7=2-5 | 8=3-6 | ||||||

| А1 | 379,230 | 242,120 | П1 | 1120,893 | 903,015 | -741,663 | -660,895 |

| А2 | 409,9 | 688,7 | П2 | 409,9 | 688,7 | ||

| А3 | 67,61 | 58,44 | П3 | 0,397 | 0,323 | 67,213 | 58,117 |

| А4 | 1559,498 | 1675,722 | П4 | 1295,265 | 1775,08 | 264,233 | -99,358 |

| Баланс | 2416,238 | 2664,982 | Баланс | 2416,555 | 2678,418 | -0,317 | -13,436 |

Таблица 16.5

Расчет коэффициента текущей ликвидности, (  )

)

| Алгоритм расчета коэффициента | Величина коэффициента | Абсолютное отклонение | В % к  (нг) m (нг) m  | |

| База (нг) | Фактически (кг) | |||

| 0,7643 | 1,0955 | 0,3312 | 43,33 |

Таблица

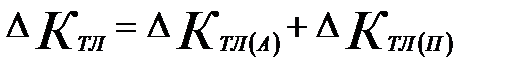

Результаты по факторного анализа

коэффициента текущей ликвидности

| Алгоритм расчета влияния факторов | Абсолютное отклонение | В % к Ктл(нг) mКтл (i) | Доля фактора,% |

| (,1518,) | (19,87) | (45,85) |

| ,3087, | 40,39 | 93,23 |

| (,0102,) | (1,33) | (3,07) |

| ,1468, | 19,20 | 44,31 |

- -  | ,1844, | 24,13 | 55,69 |

- -  | - | - | - |

| ,1844, | 24,13 | 55,69 |

| ,3312, | 43,33 | 100,00 |

Банкротство (финансовый крах, разорение) — это подтвержденная документально неспособность субъекта хозяйствования платить по своим долговым обязательствам и финансировать текущую основную деятельность из-за отсутствия средств.

Основным признаком банкротства является неспособность предприятия обеспечить выполнение требований кредиторов в течение трех месяцев со дня наступления сроков платежей. По истечении этого срока кредиторы получают право на обращение в арбитражный суд о признании предприятия-должника банкротом. Банкротство предопределено самой сущностью рыночных отношений, которые сопряжены с неопределенностью достижения конечных результатов и риском потерь.

Несостоятельность субъекта хозяйствования может быть:

«несчастной», не по собственной вине, а вследствие непредвиденных обстоятельств (стихийные бедствия, военные действия, политическая нестабильность общества, кризис в стране, общий спад производства, банкротство должников и другие внешние факторы);

«ложной» (корыстной) в результате умышленного сокрытия собственного имущества с целью избежание уплаты долгов кредиторам;

«неосторожной» вследствие неэффективной работы, осуществлении рискованных операций.

В первом случае государство должно оказывать помощь предприятиям по выходу из кризисной ситуации. Злоумышленное банкротство уголовно наказуемо. Наиболее распространенным является третий вид банкротства. «Неосторожное» банкротство наступает, как правило, постепенно. Для того чтобы вовремя предугадать и предотвратить его, необходимо систематически проводить анализ финансового состояния, который позволит обнаружить его «болевые» точки и принять конкретные меры по финансовому оздоровлению экономики предприятия.

Ранние признаки банкротства:

- задержки с представлением отчетности - могут свидетельствовать о плохой работе финансовых служб предприятия;

- резкие изменения в структуре баланса и отчета о финансовых результатах, особенно:

- уменьшение денег на счетах (увеличение денег также может свидетельствовать о невозможности дальнейших капиталовложений);

- увеличение дебиторской задолженности (резкое ее снижение также свидетельствует о затруднениях со сбытом, если сопровождается ростом запасов готовой продукции);

- старение дебиторских счетов;

- нарушение баланса дебиторской и кредиторской задолженности;

- увеличение кредиторской задолженности (резкое ее снижение при наличии денег на счетах также свидетельствует о снижении объемов деятельности);

- снижение объемов продаж (неблагоприятным может оказаться и резкое увеличение объемов продаж; банкротство может наступить в результате последующего нарушения баланса долгов, если последует непродуманное увеличение закупок, капитальных затрат; кроме того, рост объемов продаж может свидетельствовать о сбросе продукции перед ликвидацией предприятия);

- конфликты на предприятии, увольнение кого-либо из руководства, резкое увеличение числа принимаемых решений и т. д.