Критерии измерения эффективности использования собственного капитала

Для оценки эффективности использования собственного капитала применяют систему показателей, характеризующих финансовую устойчивость, доходность и деловую активность предприятия (корпорации).

В состав измерителей финансовой устойчивости включают следующее.

1. Коэффициент автономии Ка :

где СК — собственный капитал на последнюю отчетную дату; К — общий объем капитала на последнюю отчетную дату по пассиву баланса.

Рекомендуемое значение показателя более 0,5 (или свыше 50%).

2. Собственный капитал в обороте предприятия Соб:

где ВОА — внеоборотные активы на последнюю отчетную дату по бухгалтерскому балансу. Наличие собственного капитала в обороте (собственных оборотных средств) — важный измеритель финансовой стабильности предприятия. Отсутствие собственного капитала в его обороте свидетельствует о том, что все оборотные средства хозяйствующего субъекта, а также часть внеоборотных активов (в случае отрицательного значения показателя) образованы за счет заемных источников,

3. Коэффициент устойчивого экономического роста Куэр:

где Рчп — реинвестированная чистая прибыль за период (чистая прибыль, направленная на финансирование внеоборотных активов); СК — средняя за период стоимость собственного капитала.

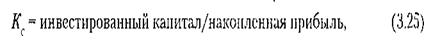

4. Коэффициент структуры собственного капитала Кс:

где инвестированный капитал - уставный капитал + добавочный капитал; накопленная прибыль = резервный капитал + нераспределенная прибыль.

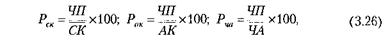

К показателям рентабельности собственного капитала относятся:

где Рск — рентабельность собственного капитала, %; ЧП — чистая прибыль за расчетный период; СК — средняя стоимость собственного капитала за расчетный период; Рак — рентабельность акционерного капитала; АК — средняя за расчетный период стоимость акционерного капитала; Рча — рентабельность чистых активов, %; ЧА — средняя стоимость чистых активов за расчетный период.

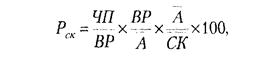

Для оценки рентабельности собственного капитала и факторов, повлиявших на ее величину в отчетном периоде по сравнению с базисным, используют трехфакторную модель Дюпона:

где ВР — выручка (нетто) от продажи товаров (продукции, работ, услуг); А — средняя за расчетный период стоимость активов (имущества); ЧП — чистая прибыль за расчетный период; СК — средняя за расчетный период стоимость собственного капитала.

Данная формула позволяет установить, какие факторы в наибольшей степени повлияли на колебание доходности собственного капитала, и выяснить, в чем причины данного изменения:

• в колебаниях рентабельности продаж (ЧП/ВР);

• в колебаниях оборачиваемости активов (ВР/А);

• в колебаниях структуры капитала (А/СК);

• или в сопряженном воздействии указанных факторов.

Оборачиваемость собственного капитала выражают коэффициентом оборачиваемости и продолжительностью одного оборота в днях:

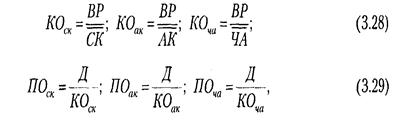

где КОск, КОак, КОча — коэффициенты оборачиваемости собственного капитала, акционерного капитала и чистых активов, число оборотов; ПОск, ПОак, ПОча —продолжительность одного оборота собственного капитала, акционерного капитала и чистых активов, дни; ВР — выручка (нетто) от реализации (продукции, работ, услуг) в рыночных ценах; Д — число дней в расчетном периоде (год — 365 дней, квартал — 90 дней),

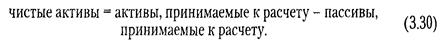

Категория «собственный капитал» тесно связана с понятием «чистые активы» акционерного общества. Чистые активы хозяйственного товарищества или общества не могут быть ниже величины уставного (складочного) капитала: