Б. Цена собственного капитала

Цена собственного капитала отражает требуемую собственниками предприятия доходность вложения в данный бизнес и непосредственно определяется рисками этого вложения.

Несмотря на то, что в качестве собственного капитала чаще всего выступает накопленная прибыль, этот источник для акционерных обществ рассматривается как результат выпуска акций в прошлых периодах, поэтому цена такого источника устанавливается через рыночные характеристики акций. Таким образом, известные модели расчета цены собственного капитала вне зависимости от того, имеется ли в виду внутренний капитал (прибыль) или привлекаемый (дополнительная эмиссия акций), основаны на показателях фондовых рынков в условиях свободного обращения на них акций компаний.

Обсуждаемые далее модели в принципе достаточно давно сформированы в финансовой теории, но применение их для развивающихся рынков затрудняется отсутствием необходимых информационных данных. Важный вклад в развитие оценки финансовых активов для таких рынков сделан А. Дамодараном в уже упомянутом ранее труде «Инвестиционная оценка: Инструменты и методы оценки любых активов».

1. Наиболее известная модель расчета цены собственного капитала - модельCAPM .

Эта модель основана на определении доходности (она же – цена собственного капитала), которую требует инвестор от ценной бумаги с учетом платы за систематический риск, под которым понимают изменчивость котировок акций (ожидаемых доходов компаний) под влиянием общеэкономических и политических факторов.

Модель САРМ в общем виде выглядит следующим образом:

Требуемая доходность = Безрисковая ставка доходности + b(Плата за риск фондового рынка),

Или:

Rк = Rf + bк (Rм - Rб),

где Rк – требуемая доходность актива к,

Rf, Rм – соответственно доходность безрисковых вложений (государственных облигаций) и среднерыночная доходность, т.е. доходность биржевого портфеля,

(Rм - Rб)– плата за риск фондового рынка,

bк (Rм - Rб)– плата за систематический (рыночный) риск к-го актива.

В модели САРМ рассматриваются систематические риски, проявляющиеся в изменении доходности всех активов на рынке. При этом сила влияния этих факторов может быть разной, что определяется, прежде всего, отраслевой принадлежностью бизнеса. Риск отдельно взятого актива есть риск, добавляемый к рыночному портфелю (набору финансовых инструментов, включенных в биржевой портфель). Таким образом, премия за риск актива определяется рыночным риском, но корректируется с учетом отличия риска конкретного актива от среднерыночного. Это отличие измеряет так называемый коэффициент бета актива (b), определяемый следующим образом:

bi = Cov r к, r m / Var r m,

Где Cov r к, r m – ковариация доходности актива с рыночным портфелем,

Var r m – дисперсия доходности рыночного портфеля.

Поскольку ковариация рыночного портфеля с самим собой есть его дисперсия, то бета рыночного портфеля равна 1. Если актив рискованнее, чем средний уровень, то его бета больше 1. И наоборот.

Рассмотрим пример определения значения коэффициента β для ценной бумаги А. В табл. 9 приведены данные о доходности ценной бумаги и всего рынка за девять лет.

Таблица 9

Доходность ценной бумаги А и рыночного портфеля

| Год | Доходность акции А, % | Доходность рынка,% |

| –2 | –4 | |

| –1 | –2 | |

| R средняя доходность | 4,8 | 6,7 |

| β | 0,706 |

Дисперсия доходности рынка:

δ2 рынка = ((5 – 6,7)2 + (–4 – 6,7)2 + (–2 – 6,7)2 + (4 – 6,7)2 + (9 – 6,7)2 + (7 – 6,7)2 + (12 – 6,7)2 + (14 – 6,7)2 + (15 – 6,7)2) / 9 – 1 = 44,5.

Коэффициент выборочной ковариации доходности акции и рынка:

Cov = ((3 – 4,8)(5 – 6,7) + (–2 – 4,8)(–4 – 6,7) + (–1 – 4,8)(–2 – 6,7) + (2 – 4,8)(4 – 6,7) + (6 – 4,8)(9 – 6,7) + (5 – 4,8)(7 – 6,7) + (8 – 4,8)(12 – 6,7) + (10 – 4,8)(14 – 6,7) + (12 – 4,8)(15 – 6,7)) / 9 – 1 = 31,42.

Коэффициент β для ценной бумаги А:

β = 31,42 / 44,5 = 0,706.

Полученный результат говорит о том, что если в следующем году доходность рынка вырастет на 1 %, то инвестор вправе ожидать рост доходности акции в среднем на 0,706 %.

Определение показателя систематического риска для закрытых компаний осуществляется следующим образом[9].

В основе определения лежит так называемый метод восходящей беты. Суть подхода, который может быть использован для впервые размещающих акции компаний, т.е. для российского бизнеса, состоит в том, что а) находят фирмы соответствующего вида деятельности (n-го), акции которых обращаются на рынке, и соответствующую им регрессионную бету, б) определяют безрычаговую бету этих компаний-аналогов, в) учитывают операционный рычаг, т.е. структуру издержек для компании-аналога и определяют бету n –го вида деятельности без влияния рычаговых эффектов: b 0 n = b1 n / (1+ F/V), где Fи V – соответственно, постоянные и переменные затраты компании-аналога, г) полученное значение корректируют на операционный рычаг уже анализируемой компании k:

bо nk = b 0 n (1+ Fk/V k) и на ее же финансовый рычаг:

b1 nk = bо nk * [ 1+ (1-Н) Dk/Sк].

Наиболее предпочтительным подходом в оценке систематического риска российской компании можно назвать расчет восходящей беты. Определение этого показателя позволяет далее вести расчет цены собственного капитала по модели САРМ.

По расчетам агентства Bloomberg плата за рыночный риск (Rм - Rб) в модели САРМ (или, другими словами, премия за риск фондового рынка России), рассчитанная как разница между средневзвешенной внутренней нормой доходности по индексу ММВБ и доходностью 10-летних гособлигаций в национальной валюте, составляет 14,5 %[10].

Поскольку организации преимущественно используют комбинированный капитал, т.е. собственный и заемный в определенном сочетании, то встает задача определения цены этого комбинированного капитала, называемой средневзвешенной ценой (Weighted Average Cost of Capital).

Средневзвешенная величина рассчитывается с учетом цен отдельных компонентов капитала, используемых организацией, и доли каждой составляющей в общей его сумме.

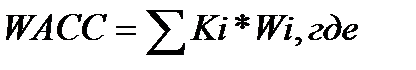

Основное уравнение для определения средневзвешенных затрат на капитал, отнесенных к сумме капитала, имеет вид:

Ki - цена i-ro источника средств,

W i - удельный вес i-ro источника средств в общей их сумме

Или более подробно:

WACC = Кd * (1-Т) * Wd + Кs * Ws,

Где Wd и Wd - доля долга и собственного капитала в общей сумме инвестированного капитала,

Kd и Ks – соответственно цена долга и собственного капитала.

Т- ставка налога на прибыль.

Средневзвешенная цена капитала является важным показателем при отборе инвестиционных проектов, служит измерителем их предельной доходности (см.главу 3 учебного пособия).