Алгоритм оценки риска потери платежеспособности

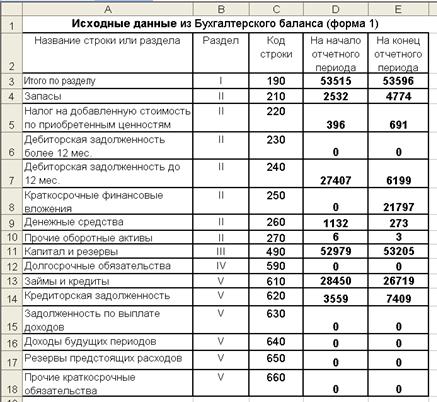

1. Готовятся исходные данные на основе бухгалтерского баланса (форма 1) и отчета о прибылях и убытках. В качестве абсолютных финансовых показателей выбираются средства по активам и обязательства по пассивам, сгруппированные по определенным признакам, рис.2.9.

Рис. 2.9. Исходные данные для оценки риска потери платежеспособности

2. Проводится агрегирование некоторых однородных по составу элементов балансовых статей.

3. Ранжируются активы по степени их ликвидности, т. е. по времени их превращения в денежные средства, по группам:

- группа А1 минимального риска ликвидности – включает наиболее ликвидные активы: денежные средства (стр. 260) и краткосрочные финансовые вложения (стр. 250);

- группа А2 малого риска ликвидности - быстро реализуемые активы: дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты;

- группа A3 среднего риска ликвидности - медленно реализуемые активы: запасы (стр. 210); налог на добавленную стоимость по приобретенным ценностям (стр. 220); дебиторская задолженность с платежами более 12 месяцев после отчетной даты (стр. 230); прочие оборотные активы (стр. 270);

- группа А4 высокого риска ликвидности - трудно реализуемые активы:

внеоборотные активы (иммобилизованные средства) − стр. 190.

4. Ранжируются пассивы по степени срочности оплаты обязательств, по группам:

- группа П1 наиболее срочных обязательств, которые должны быть погашены в течение месяца: кредиторская задолженность (стр. 620);

- группа П2 краткосрочных пассивов со сроком погашения до одного года: заемные средства (стр. 610); задолженность участникам (учредителям) по выплате доходов (стр. 630); прочие краткосрочные обязательства (стр. 660);

- группа ПЗ долгосрочных пассивов: долгосрочные заемные средства и обязательства (стр. 590); доходы будущих периодов (стр. 640); резервы предстоящих расходов и платежей (стр. 650);

- группа П4 постоянных (устойчивых) пассивов: статьи раздела III баланса «Капитал и резервы» (стр. 490).

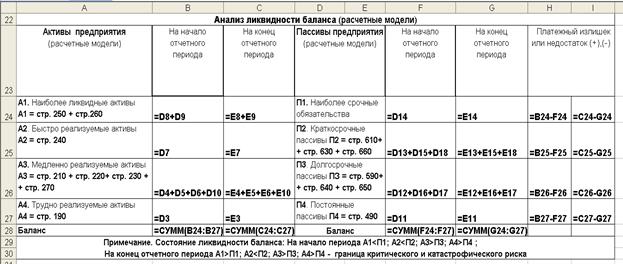

5. Оцениваются средства по активам и пассивам с помощью абсолютных показателей баланса на основе расчетных моделей, рис. 2.10.

Рис. 2.10. Таблица оценки средств по активам и пассивам с помощью

абсолютных показателей баланса

Расчетные формулы для выполнения расчетов активов и пассивов баланса представлены в таблице на рис. 2.11.

Рис. 2.11. Таблица оценки средств по активам и пассивам с расчетными формулами

6. Сопоставляются средства по активу и пассиву, и определяется тип состояния ликвидности баланса (см. рис. 2.8) на основе балансовых соотношений (балансовых моделей):

- при выполнении первых трех неравенств (А1³ П1; А2³ П2; АЗ³ ПЗ) выполняется и четвертое неравенство (А4£ П4);

- выполнение четвертого неравенства (А4£ П4) является одним из условий финансовой устойчивости предприятия – наличие оборотных средств; в этом случае труднореализуемые активы (здания, оборудование) должны быть покрыты постоянными пассивами (собственными средствами) и не превышать их;

- если в одном или нескольких неравенствах знаки неравенства отличаются от оптимального варианта, то ликвидность баланса отличается от абсолютной.

7. Строится шкала риска потери платежеспособности в зависимости от типа состояния ликвидности баланса (рис. 2.8).

Выводы по результатам оценки риска потери платежеспособности с помощью абсолютных показателей ликвидности для данного примера:

1. В течение отчетного периода:

- для повышения платежеспособности предприятия был увеличен удельный вес активов группы А1 (с 1,3 до 25,3%) см. рис. 2.5;

- для расширения производственной деятельности предприятия в группах активов А2, A3 значительно увеличены запасы (в 1,9 раза) и сокращена дебиторская задолженность (в 4,4 раза).

2. На конец отчетного периода:

- основу активов группы А1 составили краткосрочные финансовые вложения (99%) в виде акций предприятия, котировки и ликвидность которых на фондовом рынке ограничены;

- средства предприятия в виде труднореализуемых активов группы А4 (61%), составляют категорию высокого риска по степени их ликвидности, а это ограничивает платежеспособность и возможности получения долгосрочных кредитов и инвестиций;

- текущая ликвидность [ТЛ = (А1 + А2) - (П1 + П2)] показывает потенциальную возможность предприятия оплатить краткосрочные платежи в срок до 3-х месяцев (А1> П1), но имеются затруднения в оплате среднесрочных (до 6 месяцев) обязательств (А2 < П2);

- перспективная ликвидность (ПЛ = A3 - ПЗ) характеризует платежеспособность предприятия и некоторый платежный излишек (A3 > ПЗ);

- недостаток собственных оборотных средств (А4> П4) затрудняет возможности расширения производственной деятельности.

Таким образом, по типу состояния ликвидности баланса (А1> П1; А2< П2; АЗ> ПЗ; А4> П4) по уровню риска неплатежеспособности предприятие находится на границе критического и катастрофического рисков, за счет недостатка собственных средств.

При оценке риска потери предприятием платежеспособности на основе абсолютных финансовых показателей следует учитывать:

- замена ликвидных активов менее ликвидными при платеже обязательств в реальной ситуации ограничена и не решает проблемы устранения риска потери платежеспособности;

- достоверность оценки риска повышается, если недостаток средств в группе с менее ликвидными активами не компенсируется избытком средств в группе с более ликвидными активами.

Вывод. Оценка риска потери платежеспособности на основе анализа абсолютных показателей по балансовым моделям является приближенной, поскольку соответствие ликвидности активов и сроков погашения обязательств в пассивах взято условно. Более информативным является анализ и оценка риска с помощью относительных финансовых коэффициентов платежеспособности.