Налоговая нагрузка на анализируемом предприятии- понятие и методы расчета налоговой нагрузки.

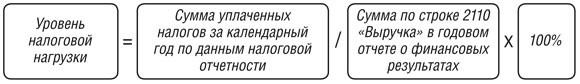

Налоговая нагрузка – это показатель, рассчитываемый как отношение суммы налогов, уплаченных налогоплательщиком, к сумме его выручки по бухгалтерской отчетности, умноженное на 100%. Каждая организация может рассчитать его самостоятельно по формуле:

Низкий уровень нагрузки по конкретному налогу (налогу на прибыль, налогу при УСН и т.д.) может стать поводом для отбора налогоплательщика в список тех, чья деятельность подлежит рассмотрению на комиссии. Так, нагрузка по налогу на прибыль определяется по данным декларации по налогу на прибыль как отношение исчисленного налога к сумме выручки и внереализационных доходов, умноженное на 100%. Если полученное значение составляет менее 3% (а для торговых организаций – менее 1%), то уровень нагрузки считается низким. И значит, компания попадет в «комиссионный» список.

Налоговая нагрузка по НДС определяется по-другому: как отношение суммы вычетов по НДС за 4 предыдущих квартала к сумме начисленного НДС за тот же период, умноженное на 100%. Здесь низкой признается нагрузка при значении показателя 89% или более.

При всех положительных сторонах, выявленных в результате проведения экономического анализа деятельности предприятия, имеются и незначительные недоработки в отношении управлением финансовой устойчивостью, платежеспособностью предприятия и ликвидностью баланса.

Запасы полностью покрываются плановыми источниками финансирования. Следовательно, по уровню данного показателя его финансовую устойчивость можно охарактеризовать как абсолютную.

Для повышения финансовой устойчивости и платежеспособности предприятия необходимо сделать упор на:

1) Разработку и постановку системы финансового анализа и планирования деятельности предприятия;

2) Осуществлять своевременный экономический анализ финансово-

хозяйственной деятельности с помощью автоматизированной системы, что снизит потери времени на его подготовку.

Рассмотрим, каким образом нужно построить систему финансово-экономического планирования, чтобы иметь ясное представление о том, как

должно развиваться предприятие.

Финансовое планирование необходимо осуществлять в следующей последовательности:

1. Разработать финансовый план (баланс доходов и расходов) для предприятия;

2. Разработать прогноз движения денежных средств;

3. На основании анализа полученных данных внести коррективы в финансовый план и прогноз движения денежных средств.

4. Утвердить подготовленные плановые документы

Далее приведем краткое описание всех этапов планирования.

Разработка финансового плана (баланса доходов и расходов) предприятия

Временные рамки планирования зависят от срока, в течение которого возможна реализация управленческих решений. Как правило, минимальным плановым периодом является один месяц, максимальным - один год. Это временные рамки оперативного планирования, а для целей модернизации при существенном изменении технологии, которые не укладываются в годичные рамки, применяется перспективное планирование.

Так как финансовый план предприятия является планом поступления и расходования денежных средств, то он должен включать в себя план доходов и расходов. Основной объем доходов формируется за счет реализации производимой продукции или услуг. Поэтому план по доходам можно считать тождественным плану по реализации готовой продукции (услуг). Но для того чтобы составить план по реализации продукции, необходимо знать, сколько этой продукции будет произведено и в какие сроки.

Для повышения эффективности функционирования нефтегазового комплекса необходимо учитывать соотношение коммерческих интересов хозяйствующих субъектов и интересов федеральных, региональных и местных органов власти. Это связано с тем, что все предпосылки в своей основе опираются на это базовое положение.

3.2.Разработка рекомендаций по улучшению финансово-хозяйственной деятельности организации

В современных условиях одной из радикальных мер, позволяющих повысить эффективность освоения существующей сырьевой базы, поддерживать и даже наращивать объемы производства, следует считать развитие малого и среднего предпринимательства в нефтедобыче. Новая структура сырьевой базы является полем деятельности малых компаний. Осуществить это можно только за счет воссоздания гибкой, дифференцированной системы налогообложения, объединив интересы государства и эффективно работающего недропользователя.

Важнейшими предпосылками повышения эффективности функционирования хозяйственной деятельности предприятия являются также инвестиции и инновации. Действительно, освоение новых перспективных горизонтов и районов, расширенное воспроизводство минерально-сырьевой базы нефти и газа, обеспечение устойчивого развития старых районов добычи нефти и газа за счет наиболее полного извлечения и комплексного использования углеводородного сырья, в том числе низконапорного газа, для нужд газохимии и энергетики, широкого применения современных технологий добычи и переработки невозможны без инвестиций и инноваций.

Важнейшая составляющая устойчивого долгосрочного развития нефтегазового комплекса, повышения его эффективности - диверсификация хозяйства в результате развития производства по глубокой переработке углеводородного сырья, ориентированного на комплексное использование извлекаемого сырья и выпуск продуктов с повышенной добавленной стоимостью: бензина, дизельного топлива, сжиженного природного и нефтяного газов, метанола, GTI. полипропилена, этилена, изделий из полимерных материалов. Стратегическое направление использования низконапорного газа предполагает серьезные инвестиции и принципиально новые технологии.

Основная наиболее общая цель предприятия всегда формулируется таким образом, чтобы ее достижение заинтересовывало и сегодняшних акционеров, и потенциальных акционеров, и крупных инвесторов. Тем самым нефтяная компания может решить две задачи: избежать оттока средств за счет продажи ее акций по заниженным ценам из-за боязни акционеров лишиться не только дивидендов, но и основного капитала; привлечь дополнительные внешние средства путем расширения круга акционеров либо использования других механизмов (типа аппарата проектного финансирования).

Одним из основных и наиболее радикальных направлений финансового оздоровления предприятия является поиск внутренних резервов по увеличению прибыльности производства и достижению безубыточной работы за счет более полного использования производственной мощности предприятия, повышения качества и конкурентоспособности продукции, снижения ее себестоимости, рационального использования материальных, трудовых и финансовых ресурсов, сокращения непроизводительных расходов и потерь.

Основное внимание при этом необходимо уделить вопросам ресурсосбережения: внедрения прогрессивных норм, нормативов и ресурсосберегающих технологий; использования вторичного сырья; организации действенного учета и контроля за использованием ресурсов; изучения и внедрения передового опыта в осуществлении режима экономии; материального и морального стимулирования работников за экономию ресурсов и сокращение непроизводительных расходов и потерь.

Большую помощь в выявлении резервов улучшения финансового состояния предприятия может оказать маркетинговый анализ по изучению спроса и предложения, рынков сбыта и формирования на этой основе оптимального ассортимента и структуры производства продукции.

В особо тяжелых случаях необходимо провести реинжиниринг бизнес-процесса, т.е. коренным образом пересмотреть производственную программу, материально-техническое снабжение, организацию труда и начисление заработной платы, подбор и расстановку персонала, управление качеством продукции, рынки сырья и рынки сбыта продукции, инвестиционную и ценовую политику и другие вопросы.

Заключение

Развитие рыночных отношений поставило хозяйствующие субъекты различных организационно-правовых форм в такие жесткие экономические условия, которые объективно обуславливают проведение ими сбалансированной заинтересованной политики по поддержанию и укреплению финансового состояния его платежеспособности и финансовой устойчивости.

В работе рассмотрены понятие, задачи и основные направления оценки финансово-хозяйственной деятельности, а также содержание анализы и его основные методы. Во второй части я проанализировала оценку платежеспособности предприятия, оценку ликвидности баланса предприятия, оценку имущественного состояния предприятия и источников его формирования, оценку финансовой устойчивости предприятия, оценку финансовой и расчетной дисциплины и оценку вероятности банкротства. Из этого можно сделать следующие выводы:

Анализируемое предприятие является не полностью неплатежеспособным на начало года, а на конец отчетного периода уже можно считать платежеспособным. Полученные данные говорят о том, что на начало года произошел спад, а на конец года - подъем величины оборотных активов, но и величины мобильных средств, но текущие активы и источники их образования свидетельствуют о недостаточно продуманной политике предприятия.

Анализ ликвидности баланса показал, что баланс является не абсолютно ликвидным, так как на начало года наблюдается недостаток наиболее ликвидных активов для погашения наиболее срочных обязательств, на конец отчетного периода же ситуация более менее улучшилось. У предприятия повысилась способность активов превращаться в деньги быстро и легко, сохраняя фиксированной свою номинальную стоимость.

К концу отчетного периода также увеличилась общая стоимость имущества, собственные оборотные средства, оборотные активы.

Приведенные данные свидетельствуют о том, что более чем на 90% основной капитал создан за счет собственных средств предприятия.

Запасы полностью покрываются плановыми источниками финансирования. Следовательно, по уровню данного показателя его финансовую устойчивость можно охарактеризовать как абсолютную.

На предприятии ОАО «РИТЭК» план по скорости оборачиваемости нормируемых оборотных средств не выполнен, следовательно, имеет место дополнительное привлечение средств в оборот, что значительно ухудшает финансовое состояние предприятия.

Я предложила следующие рекомендации: разработку и постановку системы финансового анализа и планирования деятельности предприятия; разработать прогноз движения денежных средств; поиск внутренних резервов по увеличению прибыльности производства и достижению безубыточной работы; внедрения прогрессивных норм, нормативов и ресурсосберегающих технологий; организации действенного учета и контроля за использованием ресурсов; материального и морального стимулирования работников за экономию ресурсов и сокращение непроизводительных расходов и потерь.

Библиографический список

1. Мищенко И.Т. Расчёты в добыче нефти.-М.: Недра, 1989.-245 с.

2. Мордвинов А.А. Библиографическое описание; Методические указания.-Ухта; УИИ, 1996.-9 с.

3. Оркин К.Г. Юрчук А.М. Расчёты в технологии и технике добычи нефти. -М.: Недра, 1967.-380 с.

4. Щуров В.И. Технология и техника добычи нефти.- М.: Недра, 1983.-510 с.

5. Вианский О.С., Наумов А.И. Менеджмент: человек, стратегия, организация, процесс: 2-0е изд. учебник. - М.: «Фирма Гардарика», 1996.

6. Герчикова И. Менеджмент: Учебник. - М.: Банки и биржи. ЮНИТИ, 1994.

7. Котлер Ф. Основы маркетинга. - М.: Дело, 1992.

8. Мексон А., Альберт М., Хедоури Ф. Основы менеджмента: Пер. сангл. - М.: Дело, 1992.