Как создается добавленная стоимость

Затраты на акционерный капитал, которые мы только что вычислили, а также затраты на остальные источники вместе позволяют определить средневзвешенные затраты на капитал компании. Показатель средневзвешенных затрат на капитал очень важен: он представляет допустимую барьерную ставку доходности, которую компания должна превосходить, чтобы продолжать свою деятельность.

Воспользуемся снова понятием внутренней нормы доходности (ВИД), которое рассмотрено в гл. 16.

Это еще один показатель эффективности деятельности компании, похожий на доходность совокупных активов. Мы воспользуемся внутренней нормой доходности, так как должны применить здесь определение активов, которое лучше соответствует основанию, на котором вычисляются затраты на капитал.

Ключевым фактором переменной, от которой зависит успех компании, определяемый по критерию добавленной стоимости акционерного капитала (SVA), является соотношение между показателями внутренней нормы доходности и средневзвешенных затрат на капитал.

Если исходить из того, что для анализируемой здесь вымышленной компании показатель средневзвешенных затрат на капитал равен 10%, а внутренней нормы доходности — 12%, то возникает вопрос: за счет чего образуется добавленная стоимость? Это приращение должно отражаться в рыночной капитализации компании.

Если предположить нулевой рост, то рыночная стоимость рассматриваемой компании будет на 20% больше балансовой. Однако, если в уравнение, применяемое для расчета, добавить рост, стоимость компании быстро увеличится (рис. 17.11).

Этот подъем можно объяснить следующим образом. Если рост постоянен, то поступления стабильны, и каждый год компания распределяет их полностью среди акционеров. В этом случае доходность похожа на доходность по облигациям с фиксированной процентной ставкой. Курс такой облигации определяется из соотношения дохода и требуемой доходности. В этом случае премия равна 20%.

Однако если часть поступлений акционерам не выплачивается, а реинвестируется снова в бизнес в размере ставки премии, то эффект от этого будет приводить к увеличению стоимости компании, причем это увеличение может быть рассчитано по принципу сложного процента. Реинвестированные денежные средства приносят более высокую доходность, чем если бы они были распределены среди акционеров. И чем больше средств удерживается и снова инвестируется в бизнес, тем сильнее это сказывается на увеличении стоимости компании.

Однако все это возможно при допущении, что реинвестирование осуществляется при обеспечении внутренней ставки доходности выше,

|

Часть V. ПРИНЯТИЕ УПРАВЛЕНЧЕСКИХ РЕШЕНИЙ

чем затраты на капитал (ВНД > СВЗК). А чтобы это было именно так, у компании должна быть прочная стратегическая позиция на быстрорастущем рынке.

Альтернативные варианты соотношения темпов роста компании и ее стоимости

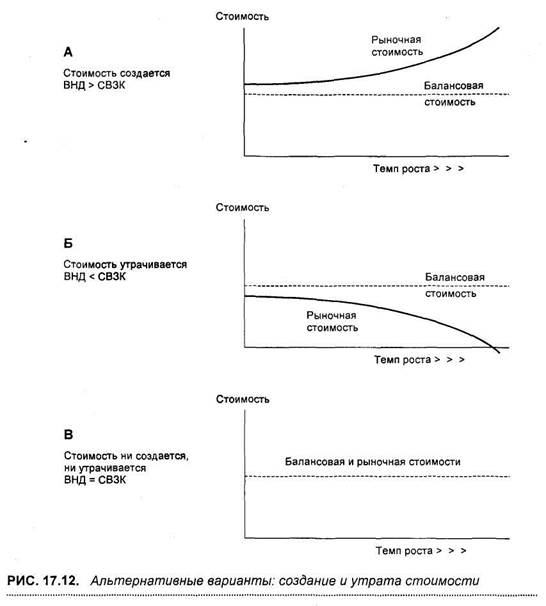

На рис. 17.12 показаны три варианта.

В части А повторен график, приведенный на рис. 17.11, на котором хорошо видна зависимость между темпами роста и доходностью. Исходя из этой модели можно утверждать, что компанию можно назвать успешной, если ее выручка от реализации быстро растет, при этом ее внутренняя норма доходности превышает средневзвешенные затраты на капитал.

Однако только у немногих компаний наблюдается сочетание условий, обеспечивающих успех на рынке, да и то обычно это им удается только на непродолжительное время. Это объясняется, в первую очередь, тем, что подобный успех привлекает в такой сектор множество конкурентов, в результате чего уникальные преимущества компании-лидера достаточно быстро утрачиваются. Кроме того, существуют экономические законы, под действием которых почти неизбежно внутренняя норма доходности со временем приближается к средневзвешенным затратам на капитал.

В части Б показана противоположная картина: для компании с низкой доходностью рост становится негативным фактором. И практика подтверждает, что очень немногим компаниям с низкой доходностью удается остаться на плаву в условиях быстрого роста. Однако почти в любой компании есть растущие подразделения или виды продукции, приносящие низкую прибыль, в результате чего общая стоимость компании понижается. К сожалению, часто менеджерам, пользующимся агрегированными показателями всей компании, трудно вычленить такие слабые звенья. Однако при анализе стоимости, которая в конце концов достается акционерам, эта сторона дела не должна остаться без внимания.

В части В показана ситуация, когда внутренняя норма доходности равна средневзвешенным затратам на капитал. В данном случае рост не влияет на стоимость. У многих такая ситуация сразу же вызывает некоторое недоверие.

Причина этого связана с тем, что рост требует дополнительных инвестиций. Финансирование дополнительных инвестиций должно оплачиваться по ставке, равной средневзвешенным затратам на капитал. Дополнительная прибыль приводит к доходности, равной внутренней норме доходности. Но поскольку они равны друг другу, то происходит как бы взаимопогашение, т. е. в этом случае акционеры не получают от такого роста дополнительных поступлений. Другими словами, при таком росте не создается добавленная стоимость.

Глава 17. ДОБАВЛЕННАЯ СТОИМОСТЬ АКЦИОНЕРНОГО КАПИТАЛА 291

Изучая основы экономики, мы узнали, что дополнительные приращения инвестиций будут осуществляться до тех пор, пока поступления от них не сравняются с издержками на них и при очередном приращении инвестиций приращения поступлений от них будут уменьшаться. Когда дополнительные поступления и издержки сравняются по величине друг с другом, наступит состояние равновесия, т. е. дальнейшие инвестиции нерациональны. Мы будем использовать эту концепцию в анализе стоимости компании в некоторый момент в будущем.

|

Часть V. ПРИНЯТИЕ УПРАВЛЕНЧЕСКИХ РЕШЕНИЙ