Затраты на акционерный капитал

Затраты на заемный капитал никаких сложностей не вызывают: это процентная ставка с учетом выплаты налога**. Однако затраты на акционерный (собственный) капитал определить гораздо сложнее. В течение нескольких десятилетий над этой проблемой работало множество выдающихся экономистов нашего времени.

Все дело в том, что в основе стоимости акционерного капитала лежит, если выразить сущность одним словом, не контракт, а ожидания инвестора.

Когда акционер вкладывает свои деньги в акции компании, то он обосновывает это двумя оценками перспектив.

• Какую доходность я ожидаю?

• Насколько достоверны мои ожидания?

Что касается ожидаемой доходности, то при ее оценке акционер или потенциальный акционер исходит из следующих предпосылок (рис. 17.9):

• Каков размер годовых дивидендов?

• Насколько может вырасти рыночный курс акции?

Если же говорить о достоверности таких ожиданий, то она — функция оценки инвестором риска. И инвестор знает, что без риска вложений не бывает. Однако он совсем не любит оказываться в рискованных ситуациях, но уж если это приходится делать, то за соответствующее вознаграждение. Поэтому чем выше ожидаемый риск, тем выше доходность, которую хочет получить инвестор.

* Средневзвешенные затраты на капитал иногда называют средневзвешенной ценой или средневзвешенной стоимостью капитала. Однако и первый, и второй варианты не удачны, так как вносят дополнительную путаницу: цена и стоимость капитала существуют в современных финансах как самостоятельные понятия. —Прим. научн. ред.

* Средневзвешенные затраты на капитал иногда называют средневзвешенной ценой или средневзвешенной стоимостью капитала. Однако и первый, и второй варианты не удачны, так как вносят дополнительную путаницу: цена и стоимость капитала существуют в современных финансах как самостоятельные понятия. —Прим. научн. ред.

** Данный расчет справедлив только в том случае, если процентная ставка отражает рыночную оценку риска заемщика на момент анализа. Поэтому определение затрат на заемный капитал, взятый 1 других оценках риска (раньше) либо в виде выпуска облигаций, на самом деле предполагает определение требуемой доходности инвестиций кредитора. А эта ставка не всегда совпадает с процентной ставкой, зафиксированной в прошлом займе. — Прим. научн. ред.

Проблема осложняется и тем, что у инвестора имеется широкий выбор для вложения своих денежных средств: множество финансовых инструментов, пользуясь которыми, он может получать доход. Эти инструменты можно классифицировать по разным основаниям, в том числе и по степени риска. Существуют категории инструментов низкого риска (и невысокой доходности), примером которых могут служить государственные ценные бумаги, и инструменты высокого риска, доходность которых заметно выше. Акции, несомненно, относятся ко второй категории.

Затраты на акционерный (собственный) капитал — это ставка доходности, которую она должна обеспечить инвесторам и потенциальным инвесторам, чтобы убедить их вкладывать деньги. Эту ставку можно представить и в другом виде, а именно: какие дополнительные поступления должна обеспечить привлеченная в компанию новая единица акционерного капитала, чтобы не понизить доходность для прежних акционеров.

Чтобы заниматься анализом затрат на акционерный капитал, необходимо разобраться с двумя важными аспектами деятельности компании:

• ростом масштабов деятельности;

• риском.

Однако, так как мы говорим в данном случае о вещах, которые в основном существуют не в реальном мире, а в головах акционеров, получить чис-

|

Часть V. ПРИНЯТИЕ УПРАВЛЕНЧЕСКИХ РЕШЕНИЙ

ленные характеристики указанных аспектов трудно. Все, что может сделать исследователь этой проблемы, — это наблюдать реакцию рынка на деятельность анализируемой компании и строить модели, в которых связываются эти действия и реакция на них.

Модель оценки долгосрочных активов

Для оценки затрат на акционерный капитал отдельной компании разработано множество достаточно сложных моделей. Одна из них, хорошо доказавшая свою пригодность, называется "Модель оценки долгосрочных активов" (capital asset pricing model, САРМ).

Эта модель построена на следующем принципе: если риска вложений нет, то и требуемая инвесторами доходность низкая, но с ростом риска увеличивается и требуемая ими доходность.

Для построения такой модели необходимы следующие исходные данные.

1. Ставка доходности безрисковых активов.

2. Показатели средней доходности акций по рынку в целом за определен

ный период.

3. Показатель риска рассматриваемой акции (фактор бета).

Откуда можно получить эти данные?

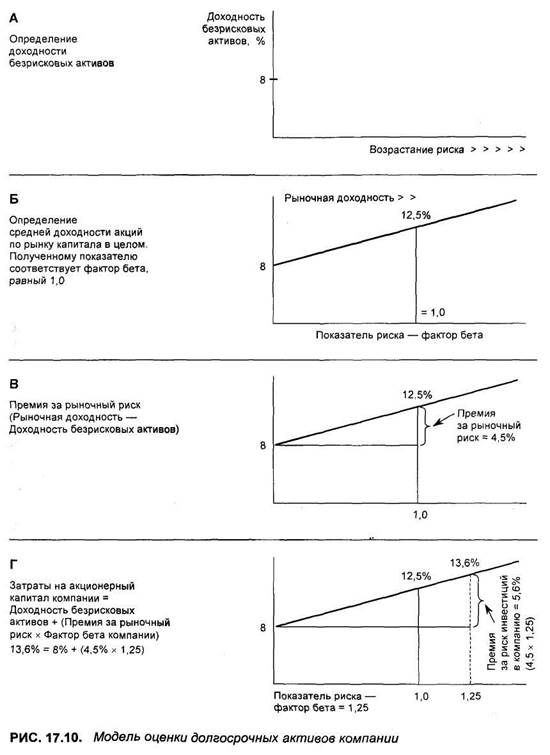

1. Ставка доходности безрисковых активов:в качестве ее применяется

фактическая доходность государственных облигаций. На рис. 17.10

(часть А) мы исходим из того, что эта ставка равна 8%, и именно это

значение (первую точку) откладываем на вертикальной оси диаграм

мы — графическом эквиваленте рассматриваемой модели.

2. Показатели средней доходности акций по рынку в целомза опре

деленный период: эти данные берутся из литературы по широкому

спектру акций, причем выбираются значения, соответствующие нор

мальному состоянию рынка, т. е. когда анализируемые показатели не

являются искусственно завышенными или заниженными. Полученное

среднее значение также откладывается на графике. В части Б мы исхо

дим из того, что оно равно 12,5%. Этому значению мы присваиваем сте

пень риска, равную 1,0 (единице) и отмечаем вторую точку (ее коорди

наты: доходность 12,5%, степень риска— 1,0).

Показатель премии за рыночный рископределяется вычитанием ординаты первой точки из ординаты второй. Для нашего случая (часть В) размер премии за рыночный риск равен 4,5%.

3. Фактор бета:это показатель риска конкретной компании в сравнении

с риском для всего рынка капитала. Он показывает, в какой мере анали

зируемая акция двигается в унисон с остальным рынком капитала.

Нормальным считается, если этот показатель находится в диапазоне

Глава 17. ДОБАВЛЕННАЯ СТОИМОСТЬ АКЦИОНЕРНОГО КАПИТАЛА 287

|

| Глава 17. ДОБАВЛЕННАЯ СТОИМОСТЬ АКЦИОНЕРНОГО КАПИТАЛА 289 |

Часть V. ПРИНЯТИЕ УПРАВЛЕНЧЕСКИХ РЕШЕНИЙ

от 0,5 до 1,5 единицы, при этом значение 1,0 говорит о том, что акция, к которой он относится, не выбивается из ритма всего рынка. Для рассматриваемого здесь примера фактор бета равен 1,25.

Полученных данных достаточно для того, чтобы оценить затраты на акционерный капитал рассматриваемой здесь компании (часть Г). Затраты на акционерный капитал выражаются следующим образом:

Затраты на акционерный капитал = Доходность безрисковых активов +

+ (Премия за рыночный риск х Фактор бета для компании) =

= 13,6% = 8% + (4,5% х 1,25).

Мы не будем изучать подробности этой модели, так как это не входит в задачу данной книги.