Сущность и функции финансов предприятия.

Сущность и функции финансов предприятия.

Финансы предприятий представляют собой совокупность экономических отношений в процессе их распределения, использования, формирования денежных фондов, образования собственных финансовых ресурсов, привлечение внешних источников финансирования.

Эти отношения, определяющие сущность данной категории, опосредованные в денежной форме.

Финансы предприятия являются важнейшей составной частью финансовой системы государства. Это предопределено тем, что они обслуживают сферу материального производства, где создаются валовой внутренний продукт (ВВП), национальный доход (НД), национальное богатство. По своей сущности финансы предприятий являются специфической частью финансовой системы государства. Они отличаются от государственных финансов тем, что функционируют в разных сферах общественного производства.

Финансы предприятия связаны непосредственно с производством и отражают состояние экономики страны. Им присущи черты категории финансов.

Без участия финансов не может совершаться кругооборот производственных фондов в целом. Финансы в различной степени причастны ко всем стадиям процесса воспроизводства, включая производство, распределение, обмен, потребление. Формируемые на предприятии денежные фонды целевого назначения используются для производственных нужд и для удовлетворения социальных потребностей работников.

Входящие в финансы предприятий экономические отношения отличаются по своему содержанию большим разнообразием, что обусловлено множественностью экзогенных и эндогенных связей предприятия.

Финансовые отношения включают денежные отношения, возникающие в процессе расширенного воспроизводства между предприятиями и другими хозяйствующими субъектами, ресурсными, товарными и финансовыми рынками в государстве и иностранными экономическими системами.

Финансы предприятий имеют сущность и внешние формы проявления. Под сущностью понимаются внутреннее содержание финансов, которое определяет их как особую стоимостную категорию - финансовую. Сущность и формы проявления взаимосвязаны. Но степень их устойчивости неодинакова. Формы проявления финансов подвержены более частому изменению, чем их сущность.

Финансы предприятия выполняют следующие функции: распределительную и контрольную.

Распределительная функция финансов предприятий - это направленная деятельность по распределению и перераспределению денежных доходов предприятия.

Контрольная функция - это направленная деятельность по контролю над величиной финансового результата, выявлению неэффективных действий и предупреждение возможных потерь, непроизводительных затрат.

Финансовый менеджмент: цели, задачи, функции

Финансовый менеджмент: это наука и искусство управлять денежными потоками предприятия, привлекая наиболее рациональные источники финансовых ресурсов и используя их с наибольшей эффективностью для достижения стратегических и тактических целей предприятия.

Цель финансового менеджмента.

Целью финансового менеджмента является выработка определенных решений для достижения оптимальных конечных результатов и нахождения оптимального соотношения между краткосрочными и долгосрочными целями развития предприятия и принимаемыми решениями в текущем и перспективном финансовом управлении.

Главной целью финансового менеджмента является обеспечение роста

благосостояния собственников предприятия в текущем и перспективном периоде.

Эта цель получает конкретное выражение в обеспечении максимизации рыночной стоимости бизнеса (предприятия) и реализует конечные финансовые интересы его владельца.

Задачи, решаемые с помощью менеджмента:

- текущие;

- стратегические.

Планирование и прогнозирование выручки от продаж продукции

Планирование выручки от реализации необходимо для определения прибыли, составления оперативных финансовых планов (платежного баланса, консолидированного и функциональных бюджетов). Планирование выручки от реализации подчинено главной цели – управлению прибылью и обеспечивается системой мероприятий по расчету отдельных видов доходов. Главными исходными предпосылками планирования являются:

- разработанная производственная программа, которая определяет объем производимой продукции (на квартал, полугодие, год);

- целевая сумма операционной прибыли;

- разработанная ценовая политика.

Этапы планирования выручки следующие:

- анализ выручки в отчетном (предплановом) периоде;

- оценка и прогнозирование конъюнктуры товарного рынка;

- расчет плановой величины выручки; разработка мероприятий по обеспечению выполнения плана по выручке от реализации продукции.

Общая модель расчета плановой выручки от реализации продукции (ВР) следующая:

ВР = О1 + Т – О2,

где О1 – остатки готовых изделий на складе и в отгрузке на начало планируемого периода (квартала, года);

Т – выпуск продукции по плану предприятия в свободных оптовых ценах (с НДС и акцизами);

О2 – прогнозируемые остатки нереализованной продукции на складе и в отгрузке на конец расчетного периода.

В бухгалтерском учете входные остатки нереализованной продукции показываются по производственной себестоимости. Для их оценки в ценах реализации используется коэффициент пересчета, определяемый по формуле:

.Планирование чистой выручки от реализации (ЧВР) на основе разработанной производственной программы осуществляется по формуле:ЧВР = ВВР·(100 – СНДС),где ВВР – плановая сумма валовой выручки от реализации;СНДС – ставки налога на добавленную стоимость и других косвенных налогов, уплачиваемых за счет ВВР, %.Система мер по обеспечению выполнения плана по выручке от реализации продукции включает следующие основные направления:проведение эффективной ценовой политики, обеспечивающей формирование в достаточном объеме выручки от реализации;

.Планирование чистой выручки от реализации (ЧВР) на основе разработанной производственной программы осуществляется по формуле:ЧВР = ВВР·(100 – СНДС),где ВВР – плановая сумма валовой выручки от реализации;СНДС – ставки налога на добавленную стоимость и других косвенных налогов, уплачиваемых за счет ВВР, %.Система мер по обеспечению выполнения плана по выручке от реализации продукции включает следующие основные направления:проведение эффективной ценовой политики, обеспечивающей формирование в достаточном объеме выручки от реализации;

использование благоприятной конъюнктуры товарного рынка;

предоставление коммерческого кредита и ценовых скидок покупателям для стимулирования реализации товаров;

повышение уровня сервисного (послепродажного) обслуживания покупателей;

развитие рекламной и информационной деятельности на товарном рынке;

доведение разработанных планов (бюджетов) до центров ответственности за доходы и прибыль, а также контроль за их осуществлением.

Выручка от реализации продукции направляется предприятием на:

возмещение материальных затрат по выпуску продукции, включая амортизационные и другие денежные расходы (например, плата за природные ресурсы);

образование валового дохода (вновь созданной стоимости).

Валовой доход делится на фонд оплаты труда с отчислениями в государственные внебюджетные фонды и чистый доход в форме прибыли.

Валовая прибыль распределяется предприятием в порядке, установленном действующим налоговым законодательством.

Ценовая политика является одним из ключевых методов управления выручкой от реализации, который обеспечивает наиболее важные приоритеты производственного и научно-технического развития предприятия. Она непосредственно влияет на объем эксплуатационной деятельности, формирование его маркетинговой стратегии и финансовое состояние.

При формировании ценовой политики рекомендуется соблюдать следующие принципы:

согласование данной политики с конъюнктурой товарного рынка и особенностями выбранной рыночной стратегии;

сопряженность ценовой политики с общей политикой управления прибылью и основными целями операционной деятельности;

активная ценовая политика на рынке товаров и услуг, что обеспечивает прочные позиции предприятия на отдельных его сегментах;

комплексность подхода к установлению уровня цен на товары в сочетании с высоким сервисным обслуживанием покупателей;

высокий динамизм ценовой политики (обеспечивается быстротой реагирования на изменения условий внутренней и внешней среды).

Анализ рентабельности

Рентабельность— это относительный показатель, определяющий уровень доходности бизнеса.

Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлений деятельности (производственной, коммерческой, инвестиционной и т.д.); они более полно, чем прибыль, характеризуют окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными ил и потребленными ресурсами. Эти показатели используют для оценки деятельности предприятия и как инструмент в инвестиционной политике и ценообразовании.

Показатели рентабельности можно объединить в несколько групп:

- показатели, характеризующие окупаемость издержек производства и инвестиционных проектов;

- показатели, характеризующие рентабельность продаж;

- показатели, характеризующие доходность капитала и его частей.

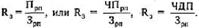

Рентабельность производственной деятельности (окупаемость издержек) R3 исчисляется путем отношения прибыли от реализации (Прп), ил и чистой прибыл и от основной деятельности (ЧП), ил и суммы чистого денежного потока (ЧДП), включающего чистую прибыль и амортизацию отчетного периода, к сумме затрат по реализованной продукции(3рп).

Она показывает, сколько предприятие имеет прибыли или самофинансируемого дохода с каждого рубля,затраченного на производство и реализацию продукции, и может рассчитываться в целом по предприятию, отдельным его сегментам и видам продукции.

Она показывает, сколько предприятие имеет прибыли или самофинансируемого дохода с каждого рубля,затраченного на производство и реализацию продукции, и может рассчитываться в целом по предприятию, отдельным его сегментам и видам продукции.

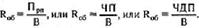

Рентабельность продаж (оборота) рассчитывается делением прибыли от реализации продукции, работ и услуг, или чистой прибыли, или чистого денежного потока на сумму полученной выручки (В)эХарактеризует эффективность производственной и коммерческой деятельности: сколько прибыли имеет предприятие с рубля продаж. Этот показатель широко применяется в рыночной экономике; рассчитывается в целом по предприятию и отдельным видам продукции.

Рентабельность (доходность) капитала исчисляется отношением брутто-прибыл и или чистой прибыли к среднегодовой стоимости всего инвестированного капитала (КL) или отдельных его слагаемых: собственного (акционерного), заемного, перманентного, основного, оборотного, операционного капитала и т.д.

В процессе анализа следует изучить динамику перечисленных показателей рентабельности, выполнение плана по их уровню и провести межхозяйственные сравнения с предприятиями - конкурентами.

Из этого следует, что анализ деловой активности и рентабельности является одним из важнейших анализов для достижении поставленных целей органзации, эффективном использовании экономического потенциала, расширении рынков сбыта.

Сущность и функции финансов предприятия.

Финансы предприятий представляют собой совокупность экономических отношений в процессе их распределения, использования, формирования денежных фондов, образования собственных финансовых ресурсов, привлечение внешних источников финансирования.

Эти отношения, определяющие сущность данной категории, опосредованные в денежной форме.

Финансы предприятия являются важнейшей составной частью финансовой системы государства. Это предопределено тем, что они обслуживают сферу материального производства, где создаются валовой внутренний продукт (ВВП), национальный доход (НД), национальное богатство. По своей сущности финансы предприятий являются специфической частью финансовой системы государства. Они отличаются от государственных финансов тем, что функционируют в разных сферах общественного производства.

Финансы предприятия связаны непосредственно с производством и отражают состояние экономики страны. Им присущи черты категории финансов.

Без участия финансов не может совершаться кругооборот производственных фондов в целом. Финансы в различной степени причастны ко всем стадиям процесса воспроизводства, включая производство, распределение, обмен, потребление. Формируемые на предприятии денежные фонды целевого назначения используются для производственных нужд и для удовлетворения социальных потребностей работников.

Входящие в финансы предприятий экономические отношения отличаются по своему содержанию большим разнообразием, что обусловлено множественностью экзогенных и эндогенных связей предприятия.

Финансовые отношения включают денежные отношения, возникающие в процессе расширенного воспроизводства между предприятиями и другими хозяйствующими субъектами, ресурсными, товарными и финансовыми рынками в государстве и иностранными экономическими системами.

Финансы предприятий имеют сущность и внешние формы проявления. Под сущностью понимаются внутреннее содержание финансов, которое определяет их как особую стоимостную категорию - финансовую. Сущность и формы проявления взаимосвязаны. Но степень их устойчивости неодинакова. Формы проявления финансов подвержены более частому изменению, чем их сущность.