Понятие финансового менеджмента

Общая схема финансового менеджмента

Финансовый менеджмент можно представить в виде системы рационального и эффективного использования капитала, механизма управления движением финансовых ресурсов.

Финансовый менеджмент направлен на увеличение финансовых ресурсов, инвестиций и наращивание объема капитала. Его можно представить такой схемой:

Рис. 1. Общая схема финансового менеджмента.

Эта схема дает общее представление о финансовом менеджменте как о механизме управления финансовыми ресурсами. Цель финансового менеджмента отвечает самой главной цели компании - получению прибыли. Известно, что увеличения прибыли можно достигнуть либо за счет возрастания объема реализации, либо за счет снижения затрат. Финансовый менеджмент, управляя движением капитала, может направить его на увеличение производственных мощностей; управляя финансовыми ресурсами, можно использовать их для снижения себестоимости продукции и увеличения капитала.

Задача финансового менеджмента состоит в управлении движением финансовых ресурсов и финансовыми отношениями, возникающими между компаниями в процессе движения этих ресурсов. Ответ на вопрос, как успешнее всего управлять этим движением и отношениями, и составляет сущность финансового менеджмента.

Финансовый менеджмент представляет собой процесс разработки целей управления финансами и осуществления влияния на них при помощи методов и рычагов финансового механизма.

Объект управления в финансовом менеджменте - это совокупность условий осуществления денежного оборота, кругооборота, стоимости, движения финансовых ресурсов и финансовых отношений между хозяйственными субъектами и их подразделениями в процессе хозяйствования.

Субъект управления - это группа людей (финансовая дирекция как аппарат управления, финансовый менеджер как руководитель), которая с помощью разных форм управленческого влияния осуществляет целенаправленное функционирование объекта.

Любой объект управления, любой процесс представляют собой систему. Система - это совокупность взаимодействующих элементов, составляющих целостное образование.

Элемент системы - это такая подсистема, которая в условиях данного исследования является нераздельной и не подлежит дальнейшему расчленению на составляющие. Значит, элемент всегда является структурной частью любой системы. Например, финансовая система в целом включает в себя следующие элементы: денежные, основные и оборотные фонды, фонды обращения, уставный капитал. Свойства элементов финансовой системы позволяют вывести общее правило финансового менеджмента: всегда необходимо стремиться к стойкости финансовой системы в целом, а не тех или иных ее элементов, подсистем.

Правовое обеспечение.

Правовое обеспечение финансового управления составляет действующее законодательство, регулирующее предпринимательскую деятельность. Сложность финансовой деятельности предприятий вызывает необходимость ее государственного регулирования: регулирование финансовых аспектов создания предпринимательских организаций; налоговое регулирование; регулирование процедур банкротства предприятий. Законодательство, регулирующее финансовую деятельность предприятия, включает в себя: законы, указы Президента, постановления Правительства и т.д.

Налоговая среда: виды основных налогов, уплачиваемых предприятием.

Правовая среда:

1. основные законодательные акты, регулирующие предпринимательскую деятельность: ГК, законы «Об акционерных обществах», «О кооперативах», «О банках и банковской деятельности»;

2. законодательные акты, связанные с налоговым регулированием;

3. законодательные акты по охране окружающей среды, безопасности жизнедеятельности и охране труда;

4. законодательные акты, касающиеся социального страхования и обеспечения;

5. законодательные акты, связанные с внешнеэкономической деятельностью предприятий;

6. законодательные акты, регулирующие безналичные и наличные расчеты предприятия.

4) Нормативное обеспечение (инструкции, нормативы). Нормативное обеспечение функционирования финансового механизма образуют: инструкции; нормативы; нормы; тарифные ставки; методические указания и разъяснения и т. п.

5) Информационное обеспечение. Информационное обеспечение финансовой деятельности предприятия представляет собой процесс непрерывного целенаправленного подбора соответствующих информативных показателей, необходимых для осуществления эффективных управленческих решений по всем аспектам финансовой деятельности предприятия. Чем больше размер капитала используется предприятием, тем важнее качество информации, необходимой для принятия финансовых решений, направленных на повышение эффективности деятельности предприятия.

Информационная среда включает:

· информация внешнего характера:

информация, формируемая на финансовых рынках;

информация налогового характера;

информация о стоимости ресурсов на различных рынках;

информация о конкурентах;

информационное обеспечение о внешнеэкономической деятельности предприятия

· информация внутреннего характера:

финансовая отчетность;

статистическая отчетность;

внутренняя отчетность;

данные первичного бухгалтерского учета.

Понятие финансовых ресурсов

В процессе распределения валового внутреннего продукта в государства, предприятий, организаций формируются доходы и денежные накопления, которые являются основой финансовых ресурсов.

Итак, финансовые ресурсы – это денежные фонды, которые создаются в процессе распределения и использование ВВП за определенный период времени (макроуровень).

Понятия финансовые ресурсы определяют также как аккумулированные предприятием из разных источников денежные средства, которые поступают в его обращение и предназначенные для покрытия нужд предприятия (микроуровень).

Источником образования финансовых ресурсов есть произведенный валовой внутренний продукт. С трансформацией стоимости ВВП в соответствующие фонды финансовых ресурсов начинается влияние финансов на процесс расширенного воспроизведения, и они начинают действовать как составная часть экономического механизма.

В общем, финансовые ресурсы представляют собой совокупность доходов, поступлений, которые находятся в распоряжении предприятий, организаций и государства и направляются на удовлетворение общественных нужд с целью расширенного воспроизведения и рост материального благосостояния населения.

Финансовые ресурсы государства охватывают ресурсы всех секторов экономики: государственного, предпринимательского, а также частного сектора.

В распоряжении государства находятся ресурсы бюджетной системы, централизованных и отдельных децентрализованных фондов денежных средств, а также государственных финансовых учреждений (Национального банка, государственных кредитных учреждений и т.п.).

Источника формирования финансовых ресурсов государства:

1. Национальный доход.

2. Амортизационный фонд.

3. Отчисление предприятий в централизованные фонды государственного социального страхования, другие внебюджетные фонды.

4. Национальное богатство, которое вовлеченное в хозяйственный оборот

(продажа золотого запаса страны, энергоносителей и т.п.).

5. Поступление от внешнеэкономической деятельности государства, а также уступка от продажи государственных ценных бумаг.

6. Уступка от населения в виде уплаты налогов, проводка лотерей, доходы от предоставления займов.

7. Кредитные ресурсы национального банка как государственный денежный резерв, закрепленный за национальным банком в виде уставного, резервного и других фондов.

Источниками финансовых ресурсов предприятий есть уставный капитал, прибыль, амортизационная фонд, резервный капитал, кредиты и займы, кредиторская задолженность и др. Таким образом, финансовые ресурсы предприятий разделяют на собственные и вовлеченные. К собственным финансовым ресурсам относят денежные средства, полученные в ходе финансово-хозяйственной деятельности (уставный , резервный капитал, прибыль и т.п.). Вовлеченные ресурсы – это денежные средства, полученные на финансовом рынке, у поставщиков, других кредиторов, которые приобретают характер задолженности (кредиты и займы; финансовые ресурсы, вовлеченные путем выпуска ценных бумаг; кредиторская задолженность).

Актуальному вопросом усовершенствования финансовых отношений есть вопросы об установлении рационального соотношения между централизованными и децентрализованными финансовыми ресурсами. Высокий уровень централизации налогов и других обязательных платежей приводит к росту финансовых ресурсов государственного сектора и, соответственно, уменьшение финансовых ресурсов предприятий, которые отрицательно отображается на результатах их деятельности, подрывает материальную заинтересованность в достижении лучших показателей, а также содействует оттоку средств в теневой сектор.

Структура капитала

Этот показатель используется при определении уровня финансовой устойчивости предприятия, при управлении эффектом финансового левериджа при расчете средневзвешенной стоимости капитала и в других случаях.

Консолидированная прибыль

Консолидированная прибыль – это прибыль, полученная от деятельности и финансовых результатов материнских и дочерних (филиалы) предприятий. Консолидированная бухгалтерская отчетность представляет собой объединенную отчетность двух или более субъектов хозяйствования. Консолидация предприятий определяется экономической целесообразностью. Наличие нескольких мелких предприятий, юридически самостоятельных, но экономически взаимосвязанных в большинстве случаев выгоднее, чем создание крупного предприятия (фирмы). Выгоды определяются возможностью экономии на налоговых платежах, снижения отрицательных последствий от рисковой деятельности в бизнесе, диверсификации деятельности.

Сущность товарооборота

Товарооборот – это объем продаж товаров торговой организацией в денежном выражении за определенный период времени, т.е. процесс обращения товаров. Анализ товарооборота позволяет оценивать соответствие имеющихся товаров спросу населения для принятия мер по оптимизации структуры товарооборота, увеличению объема продаж, ускорению товарооборачиваемости, ритмичности и равномерности продаж. Товарооборот подразделяется на оптовый, розничный и оборот общественного питания.

Оптовый товарооборот – это продажа товаров одной организацией другой организации для последующей перепродажи или потребления. Обязательный признак операции, относимой к оптовой торговле, – наличие счета-фактуры.

Розничным товарооборотом называется выраженный в денежной форме объем продаж товаров населению для удовлетворения его личных потребностей, а также реализация товаров в порядке мелкого опта различным учреждениям, организациям, предприятиям (больницы, детские сады, дома отдыха и санатории и т. д.) для обслуживаемых ими контингентов. На этом процесс обращения товара завершается он поступает в сферу потребления.

Экономическая сущность розничного товарооборота выражается отношениями, связанными с обменом денежных средств на товары. Розничный товарооборот передает товары конечным потребителям и характеризует завершение процесса обращения. Товары из сферы обращения поступают в сферу потребления, становятся собственностью потребителя, используются или образуют потребительский фонд, т. е. перестают быть товарами.

Стоимость товаров, созданная в процессе производства, меняет свою форму через розничный товарооборот. В результате возмещаются производственные затраты и создаются условия для дальнейшего развития производства.

Розничный товарооборот – это важнейший показатель торгового предприятия. Его можно рассматривать как результат деятельности предприятия торговли, и от него зависит объем валового дохода и прибыли, характеризующий эффективность торговой деятельности. О значимости данного предприятия на рынке потребительских товаров можно судить по объему товарооборота, который выражается размером денежной выручки за проданные товары.

Товарооборот имеет качественную и количественную характеристики. Качественная связана со структурой товарооборота, т. е. ассортиментным составом, количественная характеристика товарооборота – с объемом реализации в денежном исчислении. Следует четко различать понятия «величина» и «состав» товарооборота: величина – это совокупность сумм торговой выручки, сданной в кассу или банк, объема мелкооптовых продаж (по безналичному расчету), расходов, произведенных за счет кассовой выручки (по документам), а состав товарооборота складывается из различных видов продаж. Состав розничного товарооборота включает:

· выручку от реализации продовольственных и непродовольственных товаров через розничную торговую сеть (магазины, ларьки, палатки), через сеть торговых автоматов или использования развозной или разносной торговли;

· продажу товаров населению в кредит с рассрочкой платежа;

· товарооборот предприятий общественного питания, реализующих полуфабрикаты, продукцию собственного производства, покупные товары;

· продажу печатных изданий (книг, газет, журналов), в том числе и по подписке;

· выручку от реализации медикаментов в аптеках;

· продажу товаров различным организациям, учреждениям, предприятиям для их непроизводственного потребления и другие виды продаж.

Структура (или ассортиментный состав) товарооборота включает в себя продовольственные и непродовольственные товары, реализуемые конкретным торговым предприятием. Эти товары делят на ассортиментные группы и подгруппы и при дальнейшей детализации рассматривают виды, сорта, модели, размеры.

Инвестиционный взнос

Инвестиционный взнос представляет собой вложение денежных средств в развитие предприятия. При этом инвестор может иметь право на получение дохода в виде процента в размере и в сроки, определенные договором или положением об инвестиционном взносе. Интересы сторон оформляются договором или положением об инвестиционном вкладе. Потребности предприятия в оборотных средствах могут покрываться также за счет выпуска в обращение долговых ценных бумаг или облигаций. Облигация удостоверяет отношения займа между держателями облигации и лицом, эмитировавшим документ. Под инвестиционной деятельностью понимают вложение инвестиций и осуществление практических действий в целях получения прибыли и (или) достижения иного полезного эффекта.

Понятно, что инвестиционные вложения должны иметь определенные источники. Источниками финансирования инвестиционной деятельности, в частности, являются: собственные средства инвестора - амортизационные отчисления, прибыль, создающаяся в результате предпринимательской деятельности организации, накопления граждан; заемные финансовые средства инвесторов (банковские и бюджетные кредиты, другие средства); привлеченные финансовые средства инвестора (средства, получаемые от продажи акций, паевые и иные взносы граждан и юридических лиц).

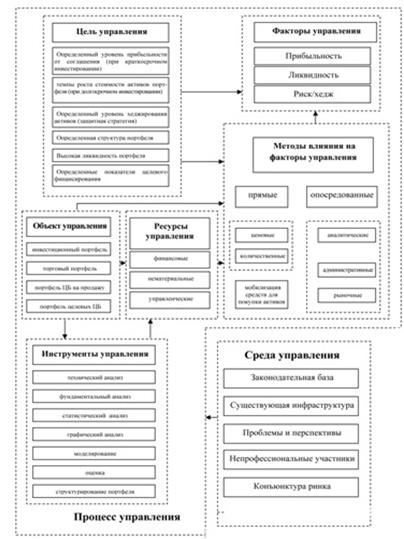

Схема управления портфелем

Процесс управления портфелем ценных бумаг можно определить, как совокупность инвестиционных ресурсов управляющего, аналитических инструментов оценки и прогноза; методов и средств реагирования на события на фондовом рынке и рычагов влияния на инвестиционную среду.

Процесс управления портфелем ценных бумаг в современных условиях развития фондового рынка состоит из следующих структурных элементов:

1) цель управления;

2) факторы управления;

3) методы воздействия на факторы управления;

4) ресурсы управления;

5) инструменты управления;

6) объект управления;

7) среда управления.

В ходе исследования цель управления может принимать как качественный, так и количественный характер. В случае количественного выражения цели имеет место трансформация ее в критерий, таким образом, цель превращается в основной показатель для инвестора.

При построении механизма формирования портфеля ценных бумаг, следующим шагом является поиск факторов управления, на которые необходимо оказывать влияние, для выполнения задачи и достижения поставленной цели. Такими факторами могут считаться свойства и элементы объекта управления в целом, свойства этих элементов и связь с другими элементами, связь объекта управления с инвестиционной средой. Для организации воздействия на факторы управления необходимо установить степень их соответствия критериям управления, для дальнейшего определения необходимости мобилизации ресурсов и приведения факторов управления в соответствие поставленной цели.

Основными факторами управления портфелем ценных бумаг могут быть доходность, ликвидность и риск (хедж). Степень согласованности факторов оценивается сравнением определенных целей и полученных результатов (затрат, прибылей, эффективности). Оценка согласованности факторов может проводиться только после получения первых результатов, характер которых зависит в первую очередь от выбранных методов воздействия на факторы управления.

По характеру воздействия предлагается такая классификация: методы прямого и косвенного воздействия.

Методы прямого воздействия предполагают такое управление, действия которого непосредственно сосредоточены на факторе управления. Косвенные методы создают благоприятную среду для развития необходимых тенденций вокруг фактора управления.

Под ресурсами следует понимать источник воздействия на факторы управления. Такими источниками являются:

1) финансовые ресурсы: денежные средства (длинные, короткие, собственные), ЦБ и сформированные с их участием группы внутри портфеля ценных бумаг (высокорисковые высокодоходные ценные бумаги, малоприбыльны стабильные ценные бумаги, "голубые фишки", "золотая середина", целевые ценные бумаги )

2) нематериальные ресурсы: методологическая основа (методы, средства, аппарат), изобретения, проекты, интуиция.

3) управленческие ресурсы: концепция управления, системность управления, скорость принятия решений, гибкость управления, осведомленность.

Приведенная классификация ЦБ отражает их деление по доходности и рискам для инвестора, который может ориентироваться, выбирая для себя инвестиционную стратегию. Следует отметить, что "целевые ценные бумаги" в данном случае также является показателем той или иной доходности и риска, поскольку сама природа цели их эмиссии и интерес конкретного инвестора к этой цели и определяет для него их доходность и риск.

Инвестор может образовывать различные комбинации структур внутри этого портфеля. Эти комбинации должны отвечать целям и задачам, стоящим перед инвестором. Выделим следующие комбинации: инвестиционный портфель, торговый портфель; портфель целевых ЦБ, инвестиции в ассоциированные и дочерние компании, портфель ЦБ на продажу.

Фактически портфель ценных бумаг является объектом управления. Исходя из этого, можно привести классификацию процессов управления и установить их последовательность: формирование портфеля ценных бумаг, учет и хранение активов портфеля, экспертиза, подготовка к реализации активов, реализация активов, воспроизведение (реинвестирование средств в новые активы). В зависимости от вида ресурса приведем следующую классификацию инструментов управления: фундаментальный анализ, технический анализ, графический анализ, статистический анализ, моделирование, оценка, структурирование портфеля.

В первую очередь следует помнить, что любой механизм необходимо адаптировать к внешним условиям, поэтому среда управления является неотъемлемой частью самого процесса управления портфелем ценных бумаг. Средой управления является фондовый рынок страны, состоящий из законодательной базы, существующей инфраструктуры, проблем и перспектив развития, непрофессиональных участников рынка.

Среда управления, равно как и факторы управления, имеет свои ресурсы, то есть обеспечение, на основе которого, собственно, среда и функционирует. Такими ресурсами являются: нормативно-правовое, методическое организационное и информационное обеспечение.

Дисконтирование дохода

Одним из самых доступных и распространенных способов использования денег является их хранение в банке и получение дохода в виде процентной ставки. Отсюда можно сделать первую рекомендацию: инвестировать средства в производство (или ценные бумаги) имеет смысл, если при этом можно получить большую чистую (за вычетом налогов) прибыль, чем от хранения в банке.

Для того, чтобы правильно оценивать полученный доход необходимо все расчеты производить на какой-то определенный момент времени, лучше всего на момент принятия решения. Соответственно, все денежные суммы, которые будут получены в будущем, необходимо привести (пересчитать) на этот момент времени с учетом действующей процентной ставки.

Рубль сегодня - это нечто лучшее, чем рубль, который будет получен через год. Если задана годовая процентная ставка г, то из вложенной суммы S0 мы получим: в конце первого года S1 = (1 + r)S0, в конце второго года S2 = (1 + r)2S0 и т. д., так что через n лет наш вклад увеличится в (1 + r)n раз:

Sn = (1 + r) nS0 .

И, наоборот, если известна сумма поступлений от реализации проекта в n-м году (Sn), то денежный эквивалент этой суммы на данный момент определится по обратной формуле:

Эта процедура приведения (перерасчета) с учетом процентной ставки и называется дисконтированием.

Методы определения ставки дисконтирования. Как уже отмечалось, коэффициент дисконтирования учитывает различные виды инфляции, изменения процентной ставки, нормы доходности и т.д. Он определяется на каждый расчетный год как at = (1 + r)-t, где г - ставка дисконтирования, равная в простейшем случае банковской процентной ставке по депозитам (в расчет предпочтительнее брать наиболее надежные банки, например Сбербанк). Однако процентные ставки по депозитам в российских банках не отражают реального уровня доходности капитальных вложений в реальном секторе экономики и определяются спекулятивными факторами. Уровень доходности капитальных вложений существенно (в разы) различается в различных отраслях. Наиболее точно экономическое содержание понятия «ставка дисконтирования» отражает следующее определение: ставка дисконтирования представляет собой среднюю доходность, которую может получить инвестор при вложении денег в проект, альтернативный рассматриваемому.

Расчет (выбор) ставки дисконтирования определяется с учетом:

•способа учета инфляции при расчете денежного потока;

•участника проекта, для которого рассчитывается NPV;

•располагаемой информацией.

дисконтирование - это процесс определения сегодняшней (т.е. текущей) стоимости денег, когда известна их будущая стоимость.

Дисконтирование дохода применяется для оценки будущих денежных поступлений (прибыль, проценты, дивиденды) с позиции текущего момента.

Инвестор, сделав вложение капитала, должен руководствоваться следующими положениями:

во-первых - происходит постоянное обесценение денег;

во-вторых - желательно периодическое поступление дохода на капитал, причем в размере не ниже определенного минимума.

Инвестор оценивает, какой доход он может получить в будущем и какую максимально возможную сумму финансовых ресурсов допустимо вложить в данное дело.

Дисконтирование дохода применяется для оценки будущих денежных поступлений (прибыль, проценты, дивиденды) с позиции текущего момента. Инвестор, сделав вложение капитала, должен руководствоваться следующими положениями; во-первых, происходит постоянное обесценение денег; во-вторых, желательно периодическое поступление дохода на капитал, причем в размере не ниже определенного минимума. Инвестор оценивает, какой доход он может получить в будущем и какую максимально возможную сумму финансовых ресурсов допустимо вложить в данное дело.

Понятие финансового менеджмента

Любой бизнес начинается с постановки и ответа на три ключевых вопроса:

§ Каковы должны быть величина и оптимальный состав активов предприятия, позволяющих достичь поставленные перед предприятием цели и задачи?

§ Где найти источники финансирования и каков должен быть их оптимальный состав?

§ Как организовать текущее и перспективное управление финансовой деятельностью, обеспечивающее платежеспособность и финансовую устойчивость предприятия?

Эти вопросы решаются в рамках финансового менеджмента — одной из ключевых подсистем общей системы управления предприятием.

Под финансовым менеджментом понимают:

§ систему управления формированием, с распределением и использованием финансовых ресурсов хозяйствующего субъекта и эффективным кругооборотом его денежных средств;

§ систему взаимоотношений между различными субъектами по поводу привлечения и использования финансовых ресурсов;

§ науку и практику управления финансами предприятий, направленную на достижение его тактических и стратегических целей;

§ управление финансовыми ресурсами и имуществом предприятия;

§ управление системой денежных отношений (финансами), выражающихся в образовании доходов (денежных фондов и ресурсов), осуществлении расходов (распределении и перераспределении фондов, ресурсов), контроле эффективности названных выше процессов;

§ управление активами и пассивами предприятия в целях поддержания платежного баланса и обеспечения необходимой ликвидности предприятия;

§ управление финансовыми потоками предприятия.

Приведенные выше определения включают в себя управление привлечением средств, обеспечение сбыта, ускорение расчетов, финансовое планирование, управление запасами и затратами и иные вопросы, которыми занимаются финансовые менеджеры предприятий.

Финансовый менеджмент — напрямую связан с управлением финансовым состоянием предприятия (ФСП).

ФСП:

§ его экономическое состояние, характеризующееся системой показателей, отражающих наличие, размещение и использование финансовых ресурсов предприятия, необходимых для его хозяйственной деятельности;

§ важнейшая характеристика его деятельности; определяет конкурентоспособность, потенциал бизнеса, оценивает степень гарантии экономических интересов предприятия и его партнеров. С точки зрения способности предприятия своевременно уплачивать налоги, ФСП интересует и налоговые органы;

§ главный критерий для банков при решении вопроса о целесообразности и условиях выдачи кредита. На ФСП влияют все компоненты менеджмента, которые условно можно разделить на управление финансами, персоналом, производством, маркетингом, НИОКР, логистикой.

Будучи результатом взаимодействия всех элементов системы финансовых отношений предприятия, его финансовое состояние определяется всей совокупностью производственно-хозяйственных факторов. При этом применяют абсолютные и относительные показатели.

В отношении финансового менеджмента употребляют следующие понятия: финансовое управление, управление финансами и управление финансовым состоянием. С некоторыми допущениями эти понятия можно считать тождественными. Однако управление

ФСП представляется более широким и емким, поскольку подразумевает интегрированность различных компонент менеджмента и указание на обратную связь в управлении.

Целесообразно различать финансовый менеджмент в узком смысле слова — управление финансовыми ресурсами или финансовыми потоками (традиционное понимание), и финансовый менеджмент в широком понимании — финансовое управление или управление ФСП, т.е. управление предприятием в целом, взаимоувязка всех компонент (областей) менеджмента с позиции достижения желаемого финансового результата.

Финансовый менеджмент можно определить как целенаправленную деятельность субъекта управления (высшего руководства предприятия и его финансовых служб), направленную на достижение желаемого финансового состояния управляемого объекта (предприятия), т.е. управление предприятием для достижения им намеченных финансовых результатов и эффективности его деятельности. Следовательно, финансовый менеджмент — это финансовое управление предприятием с точки зрения достижения желаемого финансового результата или управление ФСП.