Анализ коррекций и расширений Фибоначчи

Методическое пособие

Уровни Джо Динаполи

Оглавление

Оглавление. 1

О Джо Динаполи. 2

Введение. 4

Основные понятия. 5

Анализ тренда. 11

Индикаторы намерения. 13

Анализ коррекций и расширений Фибоначчи. 14

О Джо Динаполи

Джо Динаполи – родился в 1946г. Профессиональный трейдер и ветеран торговли с более чем 35-летним рыночным опытом. Он также является настойчивым исследователем, всемирно признанным лектором и широко известным автором. Его официальное образование связано с электрической инженерией и экономикой.

Исчерпывающие исследования Джо Динаполи перемещенных скользящих средних, создание своего собственного “Предсказывающего осциллятора”, и в частности его практический и уникальный метод применения соотношения Фибоначчи к ценовой оси, делают его сегодня одним из наиболее выдающихся экспертов. Динаполи преподавал свои методы в основных финансовых столицах Европы и Азии, так же как и в Соединенных Штатах. Только в 1996 г. Джо Динаполи преподавал свои методы слушателям в более чем 23 финансовых центрах по всему земному шару. Его статьи появились в разнообразных публикациях по техническому анализу в разных странах по всему миру. Джо Динаполи был соавтором книги “Вершины торговли фьючерсами, уроки мастеров” в 1990 году, которая была признана книгой года. Его самой значительной работой по сей день является книга “Торговля с использованием уровней Динаполи”, которая стала стандартом для студентов по торговым методам Фибоначчи.

Джо Динаполи – один из самых популярных профессиональных трейдеров Америки. Этому способствовали не только его меткие высказывания, но и точные предсказания рынка, особенно в отношении индексов фондового рынка и фьючерсов на процентные ставки, а также авторские разработки Динаполи.

Как президент компании “Coast Investment Software Inc.”, расположенной в Сарасоте, штат Флорида, Джо Динаполи продолжает развивать “высокоточные” торговые методы, использующие комбинации ведущих и отстающих индикаторов уникальными и инновационными способами. Он проводит ограниченное число частных обучающих программ каждый год в своей торговой комнате и также он делает свои торговые методы доступными другим через программное обеспечение и обучающим материалам по торговле. Тем не менее, часть торговых методов Динаполи, как он утверждает в своей книге “Торговля с использованием уровней Динаполи”, – не поддается программированию. Эта книга стала бестселлером в США. В Москве на его семинаре присутствовало около 200 человек. На предложение Джо Динаполи написать статью о применяемых им методах анализа, он откликнулся из Гонконга, где проводил очередной семинар:

“Мои методы хорошо работают не только на фьючерсных, но и на валютных рынках. Я надеюсь в скором времени еще раз посетить вашу замечательную и уникальную страну. Прием, который мне оказали в Москве, и тот интерес и невероятная жажда знаний, которые я увидел у трейдеров в России, были просто ошеломляющими. Мне хотелось бы думать, что это была реакция на те методы торговли, что я пытался передать. Возможно, это связано с точностью разработанных мною и, как я считаю, продвинутых техник торговли по использованию уровней Фибоначчи, предопределением точек входа, размещения стопов и целевых уровней снятия прибыли. Во многих странах мира меня просили о правах на переиздание книги, но – во многом благодаря этому интересу российских трейдеров – перевод на русский язык до сегодняшнего дня единственный. Я надеюсь, что моя статья в журнале “Валютный спекулянт” повысит вашу компетентность в техническом анализе, столь необходимую на трудных и волатильных рынках, на которых сегодня приходится работать современному трейдеру. Если же статьи будет недостаточно, но интерес сохранится, – тогда прочтите книгу.

Введение

Определение основных уровней движения цены - одна и важнейших составляющих для успешной работы трейдера.

Комбинация возможных инструментов Фибоначчи служат отличными ориентирами в процессе определения ценовых движений. Они отлично отрабатываются

и на внутридневных, и на дневных графиках. Благодаря этому, сами по себе они

становятся важным торговым инструментом. Вместе с тем, Фибо-уровни отлично

дополняют сигналы общеизвестных индикаторов и работу всех классических фигур

разворота и продолжения тренда, позволяя брать максимальную прибыль.

Соединив воедино уровни Фибоначчи с классическими индикаторами технического анализа, мы можем получить эффективную систему анализа ценовых движений.

Основные понятия

Рыночный размах– это ход рынка, длящийся минуты или годы, идущий от значимого минимума или максимума рынка, возникшего когда-то в прошлом, до

самого последнего максимума или минимума. Рыночный размах может

называться волной.

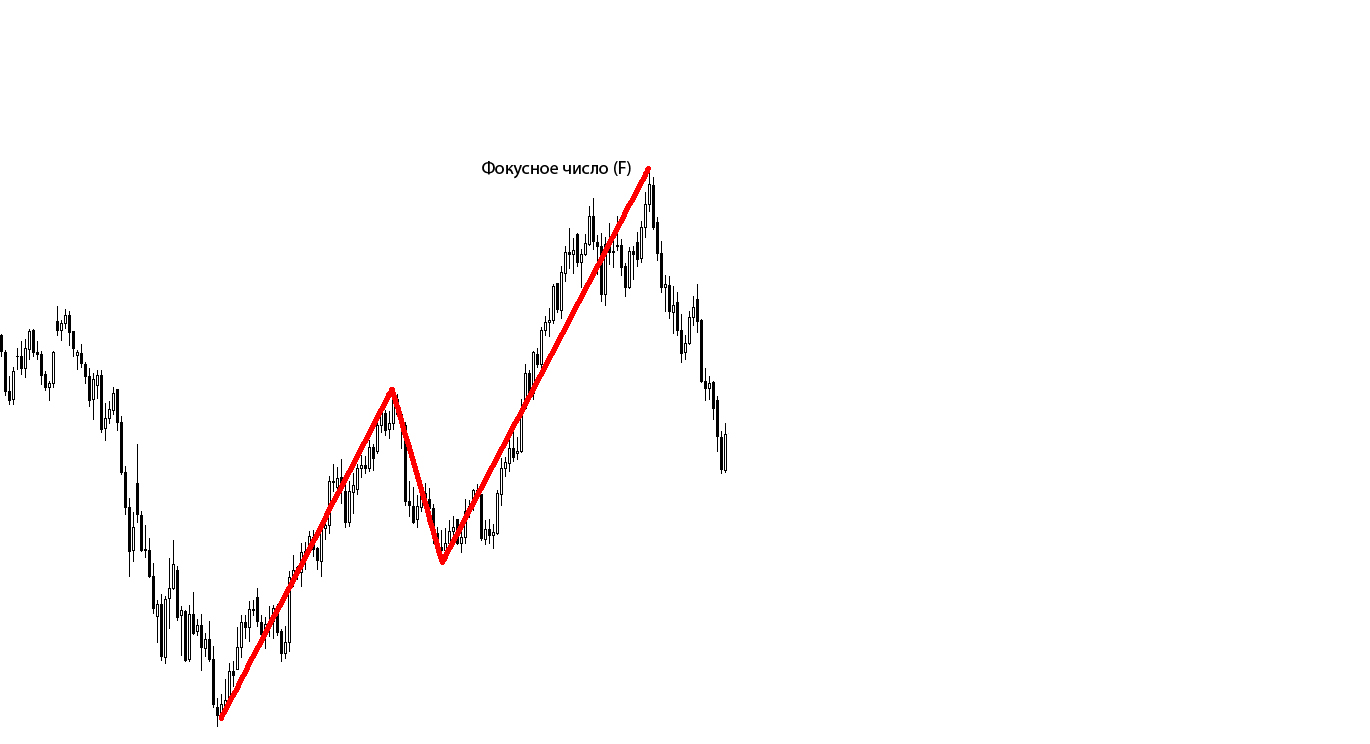

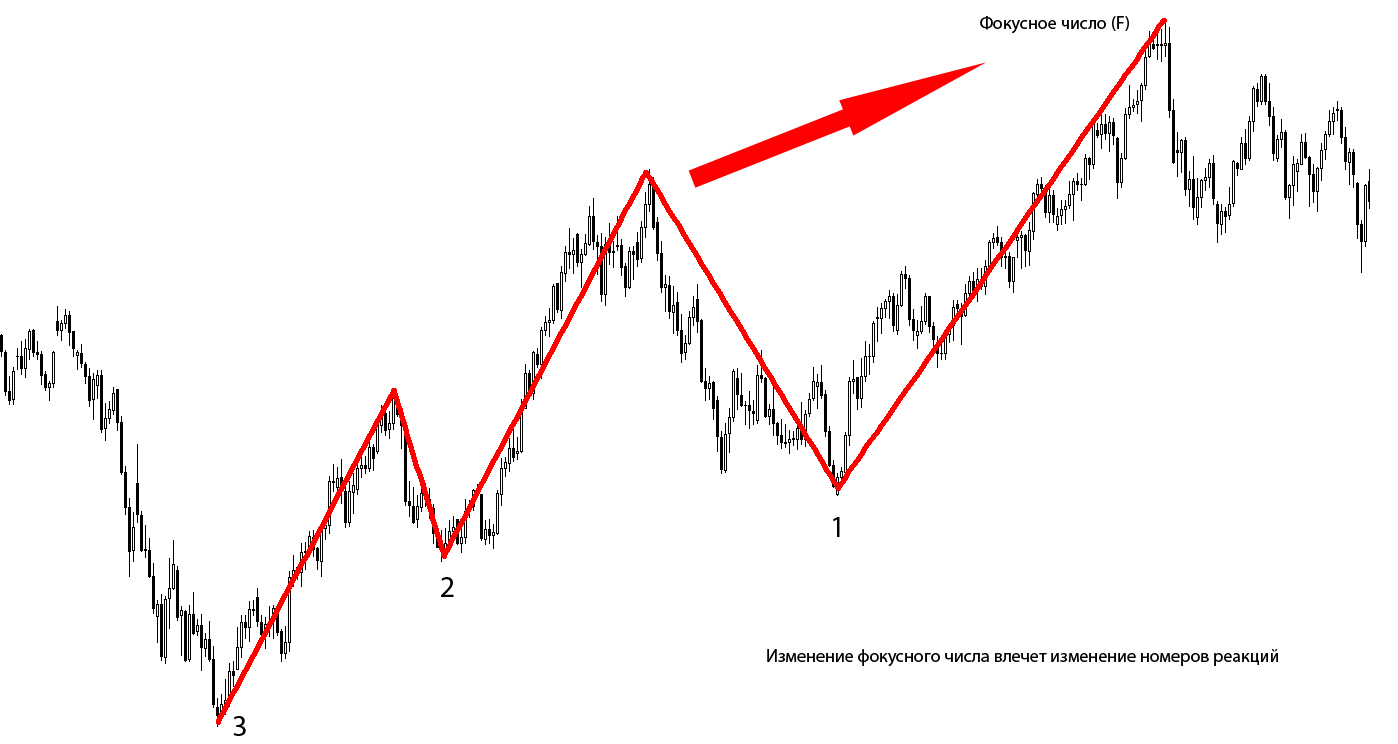

Фокусное число– это крайнее значение Рыночного

Размаха. Это то место на графике, от которого рассчитываются все

величины коррекций (Фибо-узлы) для данного Рыночного Размаха. Если

Фокусное Число изменяется, все Фибо-узлы данного Рыночного Размаха

тоже модифицируются.

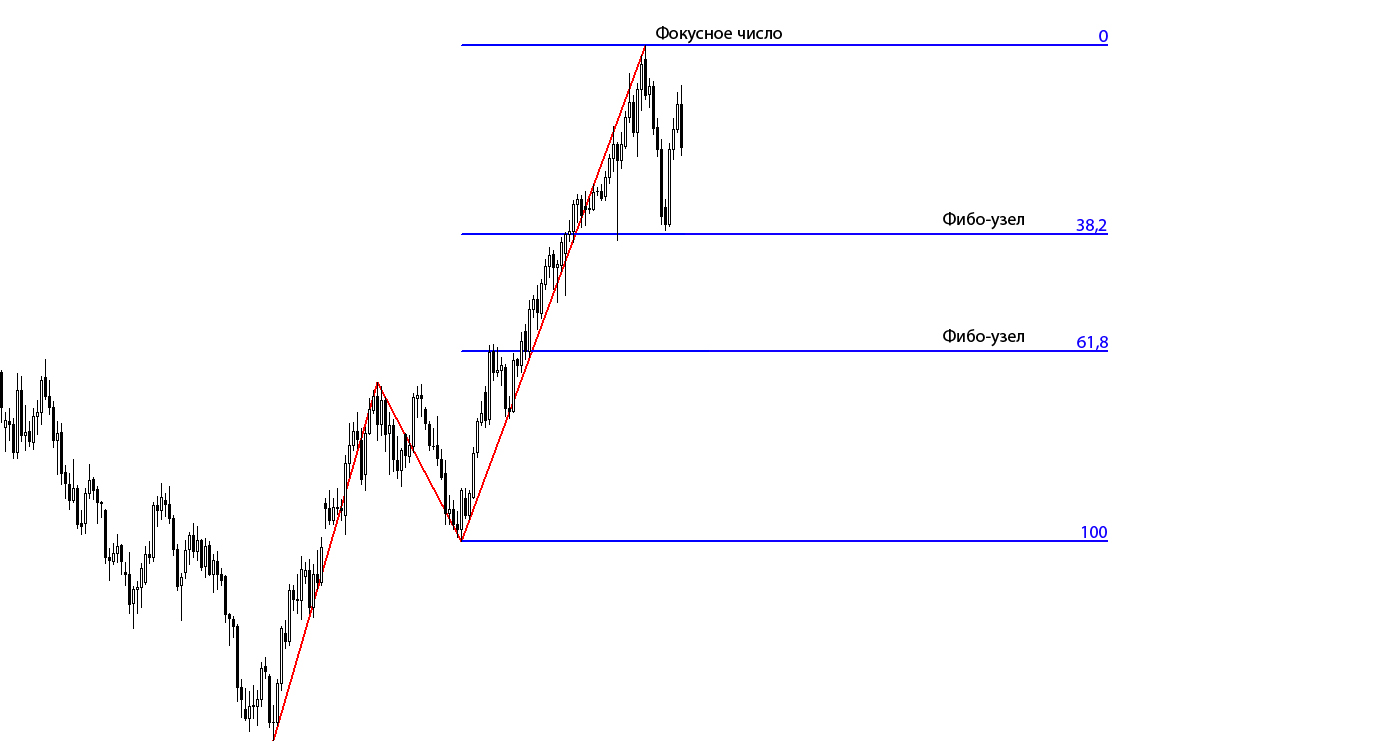

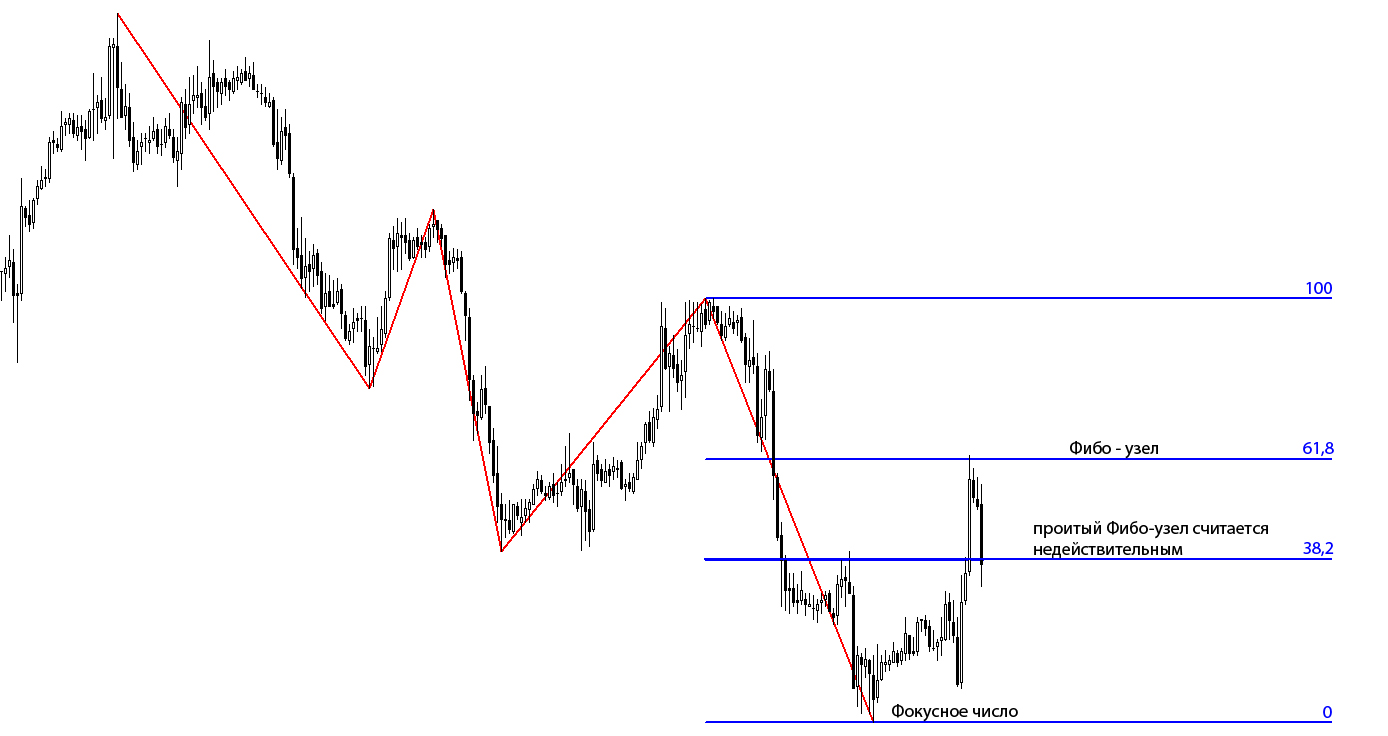

Фиб-узел или узел– это число, основанное на соотношениях,

определяющих коррекции по Фибоначчи: уровень поддержки, если цена

приближается к нему сверху, или сопротивление – когда рынок

приближается к нему снизу. Рассчитываются два Фиб-узла:

один на уровне 0,382 коррекционного движения, а другой на уровне 0,618

Фиб-узел теряет своё значение, если цена его пробила.

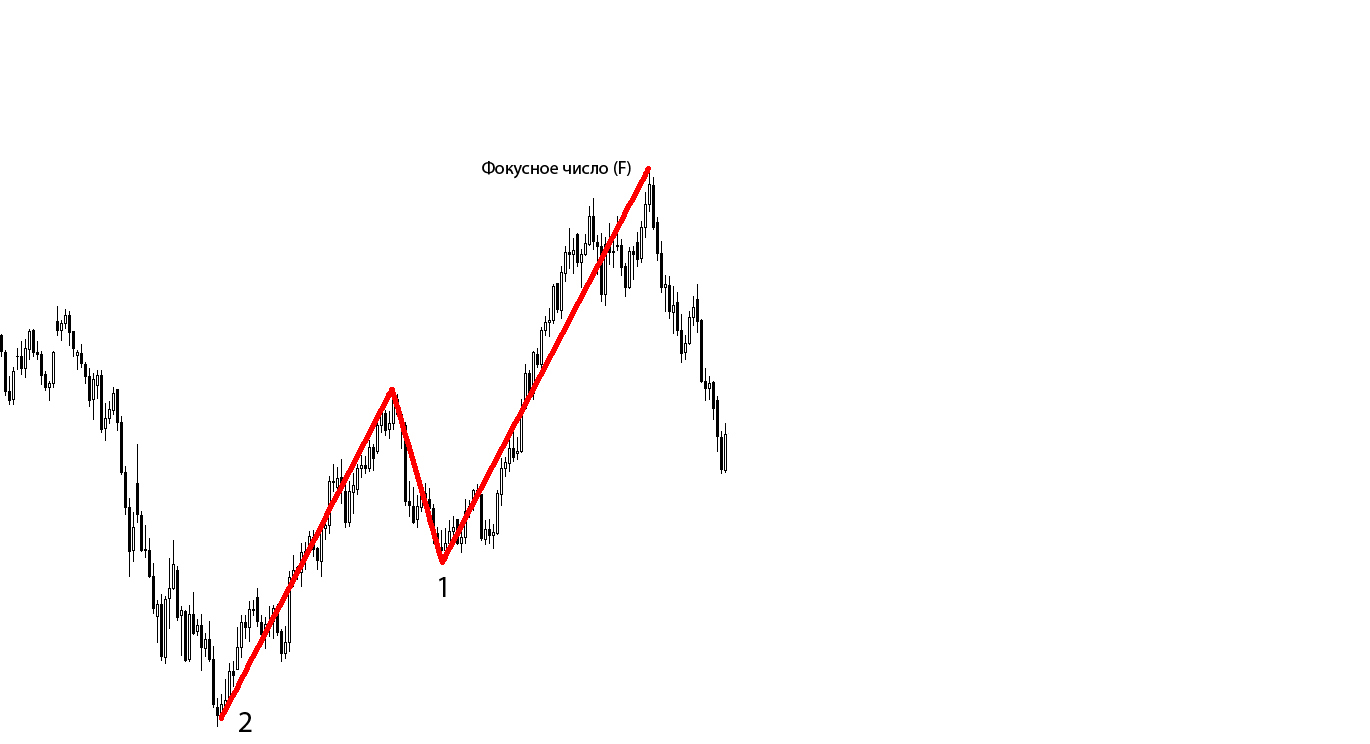

Номер реакции (Wave)– это низкая или высокая точка

в пределах данного Рыночного Размаха. В пределах Рыночного Размаха

возможны несколько Номеров Реакции. Главный Номер Реакции –

экстремум Рыночного Размаха. (номера считаются справа - налево)

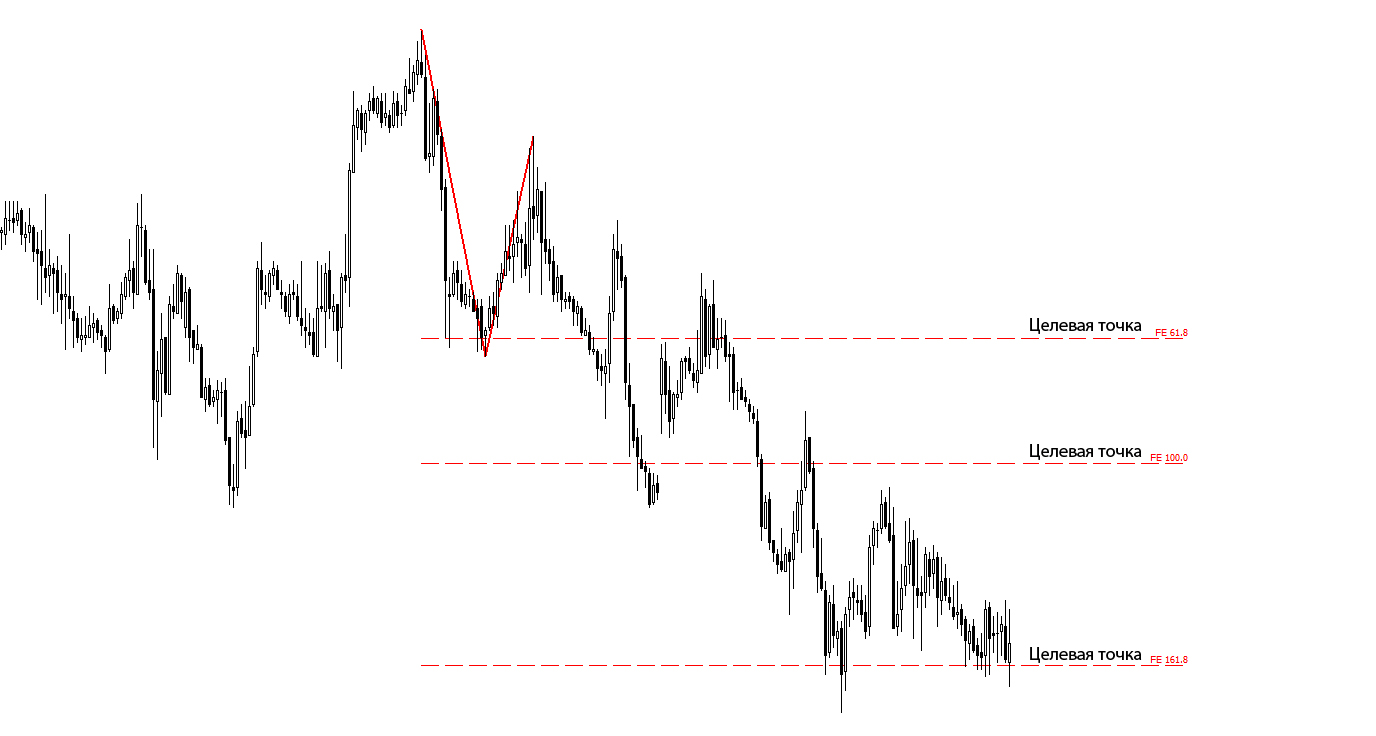

Целевая точка– это число, основанное на соотношениях расширения

Фибоначчи, отмечающее целевую Разумную Прибыль для поднимающейся либо нисходящей волны.

Цель разумной прибыли – это одна из Целевых Точек, при достижении которой ценой, трейдер предполагает закрыть позицию. Цель разумной прибыли определяется на основе оценки того, что более вероятно для каждой из Целевых Точек –

достижение её ценой или преждевременный разворот цены.

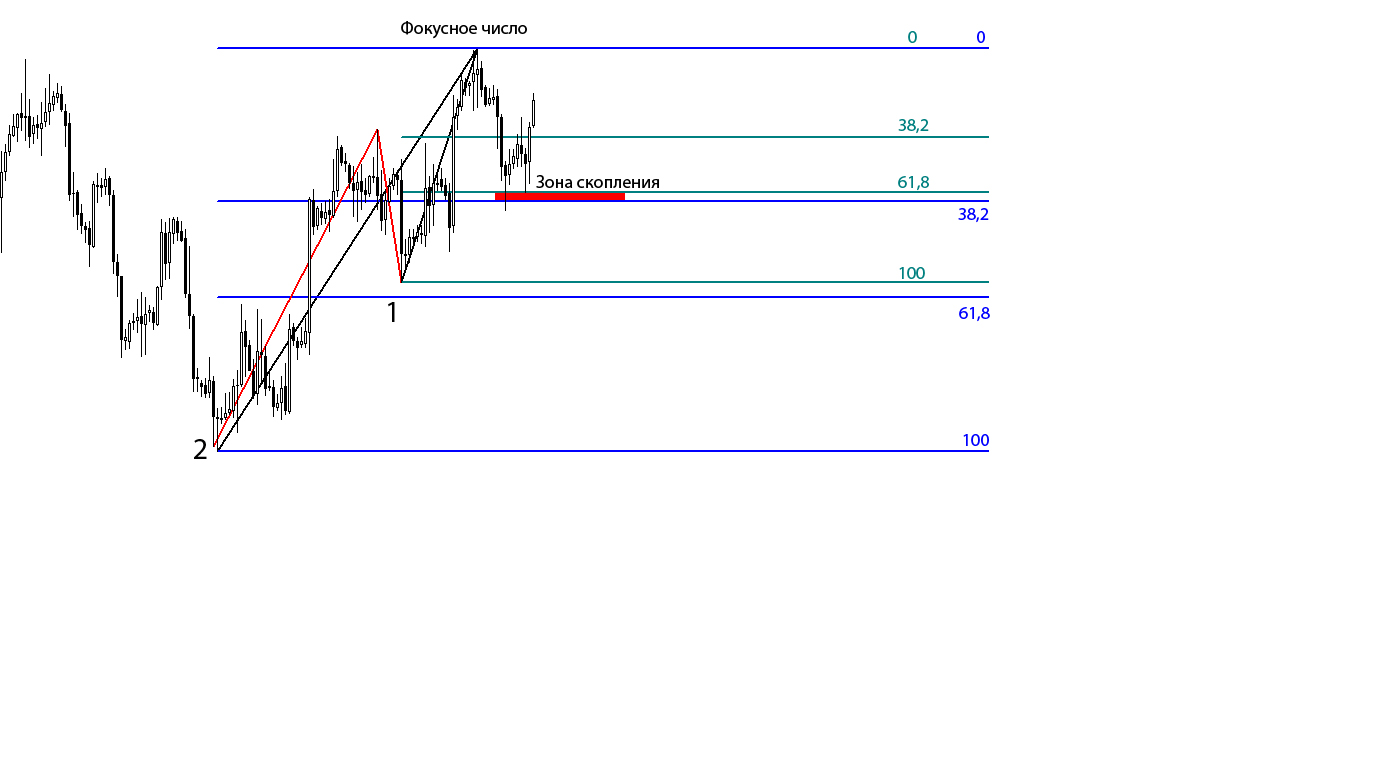

Скопление– это точка или ценовая область, где два

Фиб-узла от различных Номеров Реакций имеют одинаковое, или почти

одинаковое числовое значение. Скопление может возникать только

между Фиб-узлами 0,382 и 0,618. Область Скопления включает в себя

Фиб-узлы, создающие Скопление, а также ценовой диапазон между ними.

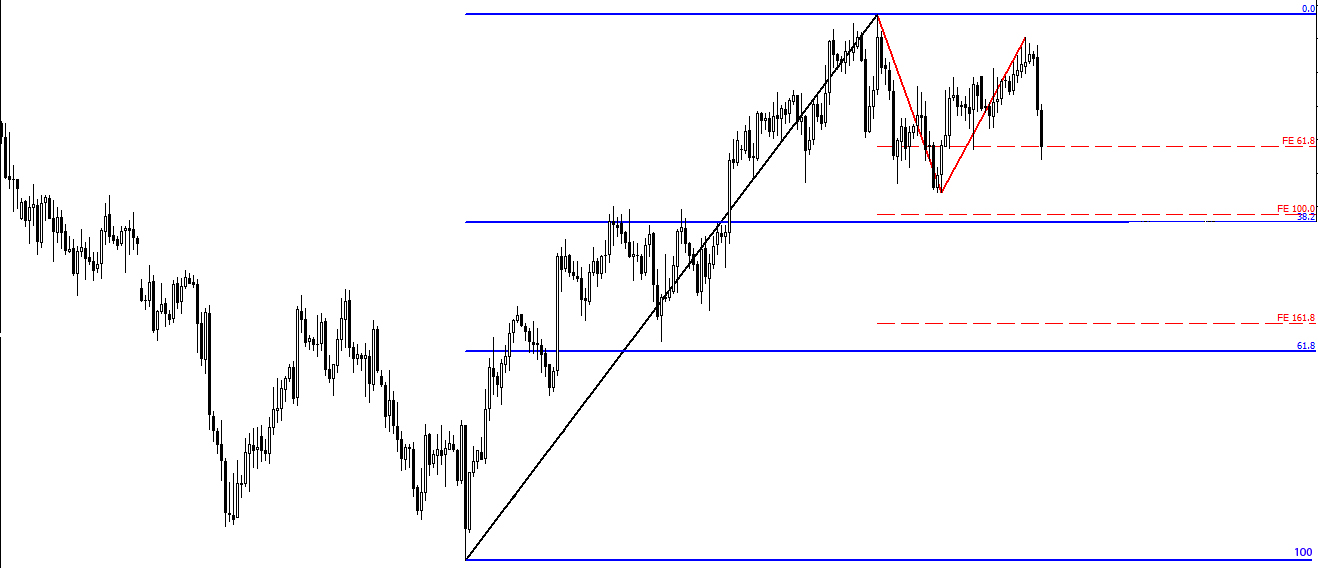

Согласие– это ценовая область соседства Фиб-узла и Целевой Точки (COP, OP,

или XOP).

Свидание– ценовая зона, ограниченная двумя Целевыми

Точками, построенными по Расширениям от разных Реакций.

Типичными Целевыми Точками, при условии, что Коррекция больше,

чем 61,8% импульсного движения - являются следующие:

- 61,8%, обозначим как COP (Contracted Objective Point, Подтянутая

Целевая Точка);

- 100% (OP, Objective Point, Целевая Точка);

- 161,8% (XOP, eXpanded Objective Point, Расширенная Целевая Точка).

Типичными Целевыми Точками,при условии, что Коррекция меньше,

чем 61,8% импульсного Движения - являются следующие:

161,8 (COP);

261,8% (OP);

423,6% (XOP).

Техники входа и расстановки стоп-ордеров:

- «Бонсай»: вход на Фибо-уровне и MarginCall;

- «Кусты»: вход на Фибо-уровне и стоп на Фибо-уровне;

Индикаторы намерения– это группа индикаторов, каждый из которых

помогает нам определять, куда Тренд, возможно будет развиваться. Намерение

может отменить Тренд. Как правило, сигналы о Намерении, являются сигналами

моделей.

Анализ тренда

Смещенные скользящие средние(Displaced Moving Averages)

Смещение скользящей средней вперед во времени предлагает трейдеру существенные

Преимущества:

1. Оно дает вам знать, какова проектируемая точка Тренда или ценовое выражение Тренда в будущем времени с опережением на "энное" число периодов. Информация, где впереди во времени находится эта точка, поможет спланировать рыночную стратегию.

2. При использовании "надлежащего" числа периодов для вычисления скользящей средней и "надлежащего" масштаба смещения, DMA способна уменьшать убытки и сглаживать, демонстрируемое рынком поведение.

3. Некоторые DMA чрезвычайно полезны в определении моделей (фигур).

Три варианта DMA:

- 3-периодная простая скользящая средняя от цен закрытия, смещенная вперед на три периода (3x3).

- 7-периодная простая скользящая средняя от цен закрытия, смещенная вперед на пять периодов (7x5). (Бесполезна)

-25-периодная простая скользящая средняя от цен закрытия, смещенная вперед на пять периодов (25x5).

3x3 - для краткосрочной работы, - эффективна на быстро двигающихся рынках.

7x5 - DMA на более долгосрочной основе.

25x5 - долгосрочная DMA.

Как мы определяем "Тренд"?

- Если закрытие происходит выше выбранной вами смещенной скользящей средней, Тренд направлен вверх. Если закрытие происходит ниже нее, Тренд направлен вниз.

Что, если цена сейчас, в середине дня, выше нее, а вчерашнее закрытие было ниже?

- В этом случае Подтвержденный Тренд направлен вниз, а Неподтвержденный Тренд-вверх.

Что, если цена на момент закрытия биржи ниже 3x3, но выше 25x5?

- Значит, краткосрочный Тренд подтвержден вниз, а долгосрочный Тренд подтвержден вверх.

Stochastic Oscillator (8х3х3):

- Если быстрая линия пересекает медленную ниже 25 и выходит выше 25,

это говорит о наличии восходящего тренда.

- Когда быстрая линия пересекала медленную выше 75 и опускалась ниже 75, образовывается нисходящий тренд.

MACD (9х19х9):

- Если быстрая линия пересекает медленную линию снизу, вы получаете

сигнал на покупку.

- Сигнал на продажу появляется, когда быстрая линия пересекает медленную линию сверху.

Используем сигналы Stochastic традиционным способом пересечение

быстрой линией медленной и фильтруем его с помощью сигналов MACD на

покупку или продажу. Другими словами, Stochastic и MACD должны оба указывать на

покупку или оба на продажу, прежде чем возникает подтвержденный сигнал о восходящем или нисходящем Тренде.

Индикаторы намерения

Индикаторы намерения– это группа индикаторов, каждый из которых

помогает нам определять, куда Тренд, возможно будет развиваться. Намерение может

отменить Тренд. Как правило, сигналы о Намерении, являются сигналами моделей.

В рамках рассмотрения «Индикаторов Намерения» рассмотрим следующие сигналы:

- Двойное РеПо (Не работает на нынешнем рынке);

- Фигуры разворота и продолжения тенденции;

- Свечные сигналы как сигналы Намерения.

Направление отменяет Тренд.

Двойное РеПо:

1. Бару сигнала Двойного РеПо должны предшествовать как минимум 8-10 периодов активного "толчкового" движения рынка; 15 или больше - еще лучше. То, что представляет собой "Толчок" (thrust), гораздо легче увидеть, чем определить.

2. После восходящего толчка нам нужно получить закрытия ниже, выше и снова ниже 3x3, прежде чем создастся сигнал на продажу. Обратное справедливо для нисходящего толчка.

3. Необходимо, чтобы вершины (или основания), сформированные барами, как показано на приведенном рисунке, располагались довольно близко друг к другу.

4. Ширина вершины (или основания) от начального пересечения до последующего пересечения (после разворота) не должна превышать 8-10 баров. Три или четыре бара - намного лучше.

5. Сигнал остается в силе, пока не будет достигнута главная Точка Разумной Прибыли (на рисунке представлена в виде точки "М"), или пока не будет преодолен при закрытии уровень 0,618 коррекции "*" во время обратного движения от самой дальней точки области консолидации (после второго пересечения) к самой дальней точке толчка.

Сигнал Двойного РеПо считается несостоявшимся и отрицается, когда цена на момент

закрытия преодолевает уровень Фибоначчи "*" при обратном движении. Это ваш

сигнальный бар. После него ожидается сильное движение вверх.

Фигуры разворота или продолжения:

· Голова-плечи

· Двойное/тройное дно/вершина

· Треугольник

Свечные сигналы:

· Молот/повешенный

· Бычье/медвежье поглощение

· Харами

· И др.

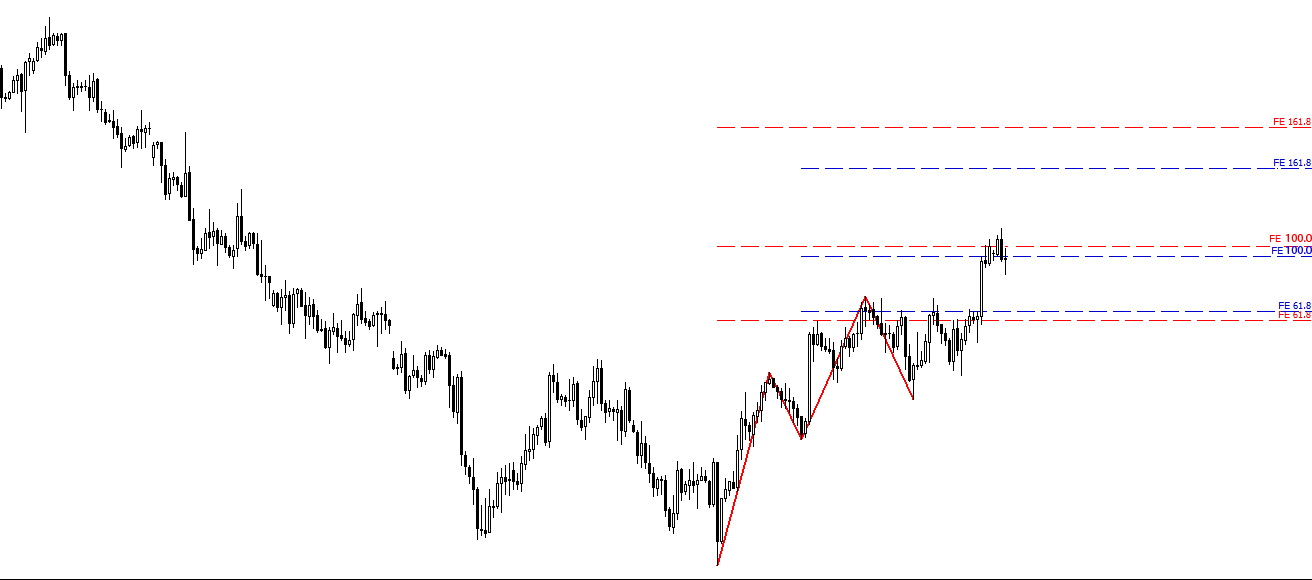

Анализ коррекций и расширений Фибоначчи

Рыночный размах (рис.)

Фокусное число, номер реакции (рис.)

Фиб-узел (рис.)

Скопление (рис.)

Определение цели

Уровни Фибоначчи позволяют оценивать перспективы Движения цены.

Расширения (так мы называем уровни, построенные на пропорциях Фибоначчи, больших, чем 1) являются хорошими ориентирами. Типовыми Расширениями по отношению к Движению, величина которого принята за 100%, являются следующие:

•161,8%;

•261,8%;

•323,6%;

•423,6%.

Алгоритм использования.Для того, чтобы определить любую из будущих

целей, необходимо некую уже имеющуюся величину базового хода

умножить на соответствующую пропорцию Фибоначчи и отложить отрезок

вновь полученной длины по направлению Движения цены. Статичные Расширения следует строить от определенных Трендообразующих импульсов (ТОИ).В качестве ТОИ для тренда вверх нужно в первую очередь брать именно первый восходящий импульс, с которого началось движение цены вверх. Его "восходячесть" определяется наличием восходящих минимумов, пусть даже есть и нисходящие максимумы (вспомните треугольник - это яркий пример). Как правило, за ТОИ следует глубокая коррекция, хотя бывают и исключения. И еще один момент - чаще всего ТОИ будет находится в рамках структуры Намерения (треугольника, например, опять же, или головы и плеч).

Резюме: Начинайте искать цели тогда, когда уже есть с чем работать. Считайте за ТОИ

первый импульс, имеющий глубокую коррекцию, если такой есть. Лучше ошибиться в том, где закончится тренд, и закрыться раньше, чем открываться, считая, что до целей еще

далеко.

Типичными Целевыми Точками, при условии, что Коррекция больше,

чем 61,8% импульсного движения и мы пользуемся Классическими Расширениями, являются следующие:

- 61,8% (COP (Contracted Objective Point, Подтянутая Целевая Точка);

- 100% (OP, Objective Point, Целевая Точка);

- 161,8% (XOP, eXpanded Objective Point, Расширенная Целевая Точка).

Типичными Целевыми Точками,при условии, что Коррекция меньше,

чем 61,8% импульсного Движения (то есть, если сохраняется Тренд и мы пользуемся Статичными Расширениями), являются следующие:

161,8 (COP);

261,8% (OP);

423,6% (XOP).

Согласие (рис.)

Свидание (рис.)

Техники выхода (рис.)

Составляющими торговой системы будут являться:

- DMA – 3x3 как средство для первичной диагностики Тренда;

- DMA – 25x5 как средство для определения разворота долгосрочного Тренда;

- MACD – 9/19/9 (вариант: 12/72/24) как инструмент для определения направления долгосрочного Тренда и моментов его разворота;

- Stochastic – 8/3/3 как инструмент для подтверждения сигналов MACD

или определения более выгодных точек входа в рынок;

- Сигналы Намерения как средство для предвосхищения дальнейшего

Движения цен;

- Свечные сигналы (частный случай сигналов Намерения) как средство

для фильтрации сигналов Опережающих Индикаторов – Уровней Фибоначчи.

- АКРФ (Коррекционные Фиб-узлы, зоны Скопления, Свидания, Согласия)

как средство для определения уровней входа в рынок и установки защитных стоп-ордеров.

План Торговой Системы:

•Выбрать валюту, анализ которой вы предполагаете произвести.

•Выбрать предварительную Временную Структуру.

•Определить предварительный Тренд с помощью DMA – 3x3.

•Определить состояние долгосрочного Тренда по MACD и DMA 25x5.

•Определить состояние краткосрочных Коррекционных Движений по Stochastic 8/3/3.

•Определить, есть ли сигналы Намерения на рассматриваемой

временной Структуре или возможности для их формирования.

7. Сопоставить сигналы MACD, Stochastic – 8/3/3 и сигналы Намерения:

a) Совпадают ли они уже;

b) Возможно ли совпадение в ближайшем будущем.

8. Провести Анализ Коррекций и Расширений Фибоначчи, определить

существенные Фиб-узлы и зоны (Скопление, Согласие, Свидание).

9. Определить метод входа (по уровням с использованием одного из нескольких вариантов входа или с рынка).

10. Определить приемлемый метод установки ордера stop-loss.

11. Сопоставить потенциальную доходность сделки с потенциальным

риском. Желательное соотношение – не менее 2:1. В ином случае – от сделки отказаться.

12. Принять решение о моменте начала работы по сформированному плану.

13. Совершить вход по плану, выставить стоп-ордер.

14. По мере достижения очередных целей по возможности подтягивать stop-trade, руководствуясь изученными методами.

15. При условии приближения цен к значимым уровням или зонам,

контролировать сигналы MACD/Stochastic и свечных комбинаций, проверять наличие сигналов Намерения и сигналов об изменении Тренда.

16. При срабатывании ордера stop-loss или ордера stop-trade оценить степень «ложности» его срабатывания:

-Оценить возможности для открытия противоположной позиции (по плану)

-Оценить возможность для повторного входа.