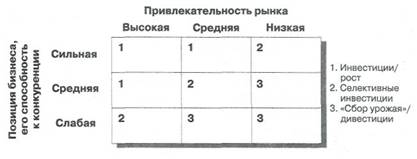

Матрица «Привлекательность рынка/Позиции компании»

На рис. 7.5 изображена матрица «Привлекательность рынка/Позиции компании», по квадрантам которой необходимо распределить все СБЕ компании. Данная концепция обязана своим появлением на свет стратегическим усилиям плановиков корпорации General Electric и консалтинговой компании McKinsey.

Начнем с горизонтальной оси, привлекательности рынка. Главный вопрос здесь звучит так: насколько привлекателен рынок для конкурентов в плане потенциальных денежных потоков? Для градуирования мы воспользуемся пятифакторной моделью оценки привлекательности отраслей М. Портера (см. главу 5). Кроме того, необходимо принять во внимание и другие элементы анализа рынка, а также анализа покупателей, конкурентов и среды бизнеса. На нашем рисунке в качестве отправной базы представлены девять факторов, но их фактическое количество определяется конкретным видом бизнеса и ситуацией.

Теперь рассмотрим откладываемую по вертикали оценку позиций СБЕ. Она определяется на основе внутреннего анализа и, в частности, зависит от оценки активов и компетенций бизнес-единицы в сравнении с конкурентами. На нашем рисунке представлены одиннадцать факторов, но в действительности их состав и численность зависят от специфики конкретной ситуации.

Глава 7. Внутренний анализ

|

Оценка способности к конкуренции

• Организация

• Рост

• Доля в сегменте

• Лояльность покупателей

• Маржа прибыли

• Дистрибуция

• Технологические навыки

• Патенты

• Маркетинг

• Гибкость

Оценка привлекательности рынка

• Объем

• Рост

• Уровни удовлетворения покупателей

• Конкуренты:количество, типы, эффективность, заинтересованность

• Уровни цен

• Прибыльность

• Технология

• Государственное регулирование

• Чувствительность к экономическим тенденциям

Рис.7.5. Матрица «Привлекательность рынка/Позиции компании»

Применение матрицы

Матрица «Привлекательность рынка/Позиции компании» представляет формальный, структурный подход к сопоставлению сильных сторон СБЕ с возможностями рынка. Один из ее результатов состоит в том, что, если бизнес занимает относительно сильные позиции на привлекательном рынке (ячейки типа 1), необходимо увеличить ориентированные на рост инвестиции. Когда позиция и привлекательность оцениваются отрицательно (ячейки типа 3), рекомендуется либо «сбор урожая», либо дивестиции бизнеса. При попадании СБЕ в ячейки типа 2 решение об инвестициях принимается избирательно — лишь в том случае, когда есть все основания полагать, что вложенные средства принесут прибыль.

Рекомендуется также попытаться найти ответ на вопрос о том, изменятся ли позиции СБЕ или привлекательность рынка в случае неизменности текущей стратегии. Ожидаемый переход в другую ячейку можно рассматривать как сигнал к изменению стратегии.

Часть II. Стратегический анализ

Если мы попытаемся структурировать возможные стратегии, логично предложить такое деление:

• Инвестиции в удержание позиции.Попытка остановить ослабление позиций посредством достаточных для компенсации негативных факторов среды или конкуренции инвестиций.

• Инвестиции в проникновение.Агрессивная попытка укрепить позиции, пусть даже ценой снижения доходов.

• Инвестиции в восстановление.Попытка вернуть былую позицию, утраченную в связи со стратегией «доения», по каким-либо причинам потерявшей актуальность.

• Селективные инвестиции.Попытка усилить позиции в части сегментов при ослаблении позиций в других.

• Уменьшение инвестиций.Попытка «сбора урожая», вывод капитала и сокращение инвестиций до минимума.

• Дивестиции.Продажа или ликвидация бизнеса.

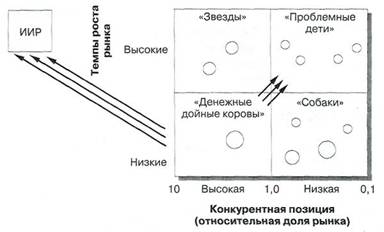

Матрица «Рост/Доля рынка»

Бостонской консультационной группы -

«Рождение» портфельного анализа связывают с появлением в середине 1960-х гг. матрицы «Рост/Доля рынка», создателем и эксклюзивным пользователем которой в то время была Бостонская консультационная группа (БКГ). Идея состоит в том, чтобы позиционировать каждый вид бизнеса в двухмерной матрице (рис. 7.6). Первое измерение, доля рынка (фактически отношение доли рынка компании к доле рынка крупнейшего конкурента), считается основным, так как отражает преимущество по издержкам, в основе которого — эффект масштаба и накопленный производственный опыт. Другое измерение, рост, рассматривается как наилучший индикатор «прочности» рынка.

Стратегические рекомендации матрицы БКГ представлены живописными персонажами. «Звезды» (относительно высокая доля бизнеса на быстрорастущем рынке) имеют большое значение для текущей деятельности компании и должны получать необходимые ресурсы. «Денежные дойные коровы« (высокая доля на растущем низкими темпами рынке) представляют собой источники денежных средств для других направлений бизнеса. «Собаки» (небольшая доля, слабые темпы роста) не способны приносить прибыль и могут поглощать инвестиции до бесконечности. «Проблемные дети» (низкая доля на быстрорастущем рынке) требуют крупных денежных вливаний, после чего могут перейти в категорию «звезд», а затем «дойных коров».

В свое время модель БКГ пользовалась огромной популярностью. Она поднимала вопрос распределения ресурсов между СБЕ, заявляя, что одни подразделения должны приносить прибыль для поддержки других. Впервые для разработки стратегии использовалась кривая опыта, следование которой при некоторых рыночных условиях позволяет СБЕ получить определенные преимущества (более подробно о кривой опыта см. главу 10).

Глава 7. Внутренний анализ

Рис. 7.6.Матрица «Рост/Доля рынка»

Главные идеи

Анализ объема продаж и прибыльности позволяет оценить использовавшиеся в прошлом стратегии и определить текущую рыночную жизнеспособность товарной линии. В соответствии с концепцией акционерной стоимости генерируемые инвестициями потоки прибыли должны превышать стоимость капитала (средневзвешенная оценка стоимости собственного капитала и стоимости заемных средств). Такие способы увеличения акционерной стоимости, как сокращение размеров, уменьшение используемых активов, обращение к внешним источникам, могут негативно повлиять на стратегические активы и компетенции компании.

Оценка результативности деятельности не должна ограничиваться финансовыми показателями и включает в себя анализ таких индикаторов, как удовлетворение покупателей/лояльность к торговой марке, качество товара/услуги, ассоциации с торговой маркой/фирмой, относительные издержки, разработка новых товаров, а также способности и результаты менеджеров/работников. Выбор стратегии ограничивают или даже определяют пять характеристик компании: прошлые и текущие стратегии, стратегические проблемы, организационные способности и ограничения, финансовые ресурсы и ограничения, сильные и слабые стороны организации.

Часть II. Стратегический анализ

• Портфельный анализ бизнеса представляет собой структурный способ оценки СБЕ по двум ключевым направлениям: привлекательности рынка и прочности позиции фирмы на нем. На основе анализа и наглядного отображения результатов принимается решение о распределении ресурсов.

Темы для обсуждения

1. Объясните, в чем состоит анализ акционерной стоимости. Чем он может помочь фирмам? Почему он может привести к принятию ошибочных решений?

2. Объясните матрицу «Привлекательность рынка/Позиции компании». Какую роль эта матрица должна играть в разработке стратегии? Выберите какую-либо отрасль (например, производство автомобилей или закусок) и попытайтесь определить в ней те торговые марки, которые занимают лучшие и худшие позиции по каждому параметру.

3. Перечитайте цитаты, приведенные в начале глав 3-7. Какая из них, по вашему мнению, наиболее полно отражают предложенную тему? Почему? При каких обстоятельствах они могут быть неактуальны?

4. При использовании матрицы «Привлекательность рынка/Позиции компании» какие показатели могут быть применены в любом отраслевом контексте? Выберите одну отрасль и определите необходимость использования специализированных показателей.

Примечания

1. Обзор рисков концепции акционерной стоимости см.: Allan A. Kennedy, The End of Shareholder Value, Cambridge, MA: Perseus Publishing, 2000.

2. Philippe Haspeslagh, Tomo Noda, and Fares Boulos, «It's Not Just the Numbers», Harvard Business Review, July- August 2001, pp. 65-73.

3. Kenichi Ohmae, The Mind of the Strategist, New York: Penguin Books, 1982, p. 26.

4. J. B. Kunz Company A, Case 9-577-115, Boston: Intercollegiate Case Clearing House, 1977.

5. IBM, Red Herring, November, 1999, pp. 120-128.

6. Robert Slater, The New GE, Homewood, IL: Irwin, 1993, p. 101.

Глава 7. Внутренний анализ

Приложение

Прогнозирование денежных потоков: источники

и потребители финансовых средств

Прогнозирование денежных потоков на весь горизонт стратегического планирования позволяет определить наличие денежных ресурсов и объем средств, которые необходимо будет привлечь компании. Предположим, что в ближайшем будущем будут действовать текущие стратегии и тенденции. Рекомендуется также оценить потоки денежных средств при оптимистичном и пессимистичном сценариях, что позволяет проанализировать последствия изменения существующей и внедрения новой стратегии.

На рис. 7П.1 представлен упрощенный баланс и основные категории источников фондов и их пользователей. В этом контексте мы и обсудим главные элементы анализа денежных потоков, а затем представим несколько полезных балансовых показателей, позволяющих оценить финансовое здоровье фирмы в плане структуры ее активов и задолженности. Данные показатели используются при принятии решений о желательности и осуществимости привлечения капитала путем долгового финансирования и выпуска новых акций.

Баланс компании по состоянию на 31 декабря, $ млн

| Текущие активы | 6,0 | Текущие обязательства | 3,0 | ||

| • Денежные средства, дебиторская задолженность, инвестиции | 3,5 | • Счета к оплате | 2,0 | ||

| • Материально-производственные запасы | 2,5 | • Прочее | 1,0 | ||

| Долгосрочные обязательства | 2,0 | ||||

| Постоянные активы | 6,0 | Собственный капитал | 7,0 | ||

| • Здания, сооружения и оборудование | 10,0 | • Акционерный капитал | 4,0 | ||

| • Минус накопленные амортизационные отчисления | 4,0 | • Нераспределенная прибыль и прочее | 3,0 | ||

| Общие активы | 12,0 | Общие обязательства и капитал | 12,0 |

H—^QOX

Часть II. Стратегический анализ