Оценка конкуренции на рынке сетевого продовольственного ритейла

(на примере крупного областного центра – г. Челябинска)

Актуальность оценки структуры конкуренции на рынке продовольственных сетей г. Челябинска заключается в том, что рассматриваемый рынок в данный момент переживает стремительный рост. Во многом этот рост связан с общим ростом экономики города, увеличением покупательной способности его жителей и масштабами строительства недвижимости, в том числе торговой.

Оценка структуры конкуренции предполагает анализ положения конкурентов на рынке. Одним из методов сравнения конкурентных позиций компаний является разработка Карты стратегических групп, которая позволяет сравнить рыночные позиции компаний, объединить их в однородные группы и выявить ближайших конкурентов. Стратегическая группа состоит из компаний со схожими стратегиями и занимаемыми позициями. Отрасль может содержать как одну группу, так и множество стратегических групп. Чем ближе стратегические группы расположены друг к другу, тем более интенсивна конкуренция. Такой способ особенно эффективен, когда в отрасли действует большое число соперников, и невозможно изучить их по отдельности.

Для всестороннего и полного анализа рассматриваемой отрасли целесообразно построить Карту стратегических групп с использованием ключевых для отрасли переменных, которые при этом ни в коем случае не должны коррелировать. Несмотря на то, что многие сети развивают магазины различных форматов, у каждого оператора доля точек одного определённого формата значительно превышает долю других, за исключением челябинской сети «Молния». А значит, для покупателей они ассоциируются с каким-то одним форматом и конкурируют в основном за счёт магазинов именно этого формата. Для начала перечислим отличительные конкурентные характеристики: «количество торговых точек», «формат», «уровень сервиса», «расположение».

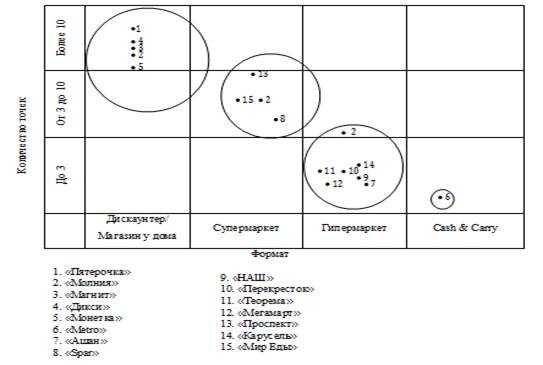

Составим Карту стратегических групп по двум переменным – «количество торговых точек» и «их формат» (см. рисунок).

Анализируя полученную Карту можно выделить 4 стратегические группы, в которые входят все участники рынка.

В первую стратегическую группу входят 5 конкурентов. На рынке города присутствуют всего 4 сети, у которых более 10 торговых точек («Пятёрочка», «Магнит», «Дикси» и «Молния»). При этом «Магнит», ближайший конкурент, входящей в эту же стратегическую группу сети «Монетка», опережает последнюю по количеству точек практически в 4 раза. Лидеры в этой группе (как по количеству торговых точек, так и по финансовому обороту) являются лидерами одновременно челябинского и российского рынков. Особенно стоит выделить челябинскую «Молнию», которая владеет точками разных форматов, в том числе, так называемыми «Молния-Экспресс», которые представляют из себя ни что иное, как магазины у дома и поэтому входят в данную стратегическую группу. Для данных сетевых операторов характерна стратегия охвата большего количества покупателей за счет расширения географии сети, так как они обладают для этого достаточным количеством ресурсов. Совокупная доля рынка сетей, входящих в данную стратегическую группу – 21,1%. Данные сети наиболее плотно конкурируют именно между собой. В основном борьба между ними идёт за небольшие географические рынки (например, микрорайоны или кварталы). Основными конкурент-ными преимуществами в данной стратегической группе являются: местоположение в густонаселенных спальных районах и низкие цены. Как правило, для данных сетей, в силу выбранного ими формата, характерен сравнительно небольшой ассортимент, что делает их особенно уязвимыми в случае появления товаров и услуг-заменителей. Так, покупатели, вместо того, чтобы купить овощи или фрукты в дискаунтере с лёгкостью без каких-либо потерь могут выбрать, находящийся рядом дома киоск, где цены окажутся ещё ниже, а качество при этом будет не хуже. Изменение рыночных условий, как, например, снижение покупательной способности граждан, отразится на сетях данной стратегической группы не так сильно, ведь уровень цен существенно ниже, чем у конкурентов, развивающих другие форматы. В то же самое время норма прибыльности у данных сетей сравнительно невысокая и может быть увеличена в основном за счёт эффекта масштаба и закупок товаров очень большими партиями по сниженной цене.

Вторая стратегическая группа представлена 4 конкурентами («Молния», «Spar», «Проспект», «Мир Еды»). Причём трое из этих сетей представлены местными челябинскими операторами, что свидетельствует о привлекательности этого сегмента именно для местных компаний, хорошо знакомых с южно-уральскими потребителями. Лидером во второй стратегической группе является «Молния» во многом из-за того, что существует она на рынке с 1998 года и за это время заручилась поддержкой населения. В данной стратегической группе идет жёсткая конкуренция за лояльность покупателей, начатая именно «Молнией». Именно эта сеть первой ввела накопительную дисконтную систему, которая показала свою эффективность и через некоторое время была взята на вооружение и другими сетями, в том числе «Проспектом». Конкурентными преимуществами в данной стратегической группе является месторасположение в центре города, на пересечениях главных улиц и транспортных развязок, а также наличие хорошей парковки. Наличие последней отмечается многими экспертами как одно из самых главных преимуществ именно супермаркетов, в которые люди обычно заезжают по пути домой после работы. Сегмент супермаркетов испытывает меньшую угрозу перед товарами-заменителями по сравнению с дискаунтерами и «магазинами у дома», так как магазины данного формата, как правило, находятся в центре, где различных торговых павильонов или киосков нет. Цены в супермаркетах преимущественно выше по сравнению с магази-нами других форматов, и, как следствие, средний чек чуть ли не самый большой по рынку. Во многом это связано с дорогостоящей арендой помещений в центре города. Основная ставка в конкурентной борьбе, как уже было отмечено, делается на лояльность покупателей. Этому способствуют дисконтные программы, высокий уровень обслуживания, отсутствие больших очередей, а также наличие уникальных товаров, в том числе премиум-класса. Вследствие перечисленных выше условий, сети данной стратегической группы находятся в более сильной зависимости от таких экономических показателей, как покупательная способность граждан и уровень инфляции в стране, чем сети первой стратегической группы. В то же время, норма прибыльности сетей второй стратегической группы выше, чем у дискаунтеров и «магазинов у дома».

Третья стратегическая группа представлена самым большим количеством конкурентов. Среди них: «Молния», «Ашан», «НАШ», «Перекрёсток», «Теорема», «Мегамарт» и «Карусель». Лидером в данной группе можно назвать челябинскую сеть «Молния», ей принадлежит самое большое количество точек – 4, одна из которых является первой точкой данного формата в городе. Третья группа представлена сетями местного, федерального и международного масштаба, что говорит об интересе этого сегмента среди компаний разного уровня развития. Барьеры на вход в данный сегмент самые высокие за счёт необходимости в большом количестве ресурсов. Вследствие сравнительно небольшого размера челябинского рынка, сети, как правило, рискуют открыть лишь по 1–2 точки. При этом в основном это «якорные» проекты, расположенные в больших торговых комплексах, занимающие не менее 5–15% от их общей площади. Основными конкурентными преимуществами являются: месторасположение в крупных, разрекламированных торговых комплексах, большая торговая площадь, а также наличие продукции под собственными брендом. Сетям данной стратегической группы жизненно необходимо генерировать и привлекать большой поток клиентов. Расположение в популярном торговом комплексе является более приемлемым, чем на городских окраинах или тем более трассах за городом. Конкуренты в третьей группе более зависимы от появления новых игроков, так как в этом случае доли рынка и прибыли сильно размываются, особенно, если приходит сильный международный игрок, усекающий часть потребителей. В рассматриваемой стратегической группе сети испытывают минимальную степень угрозы со стороны товаров-заменителей, так как для них, как правило, характерен глубокий и широкий ассортимент, то есть он достаточен, чтобы удовлетворить большую часть покупателей. За счёт продукции собственного бренда гипермаркеты обладают некоторой независимостью от поставщиков, степень власти которых значительно уменьшается при сотрудничестве с крупными торговыми комплексами. Небольшие поставщики, как правило, готовы на всё, чтобы их продукции оказалась на прилавках последних.

Четвёртая стратегическая группа представлена всего одной компанией – «Metro». Это единственная сеть, работающая в формате «Cash & Carry» на рынке г. Челябинска. Будучи обладательницей всего одной точки, по меркам рынка, ей принадлежит серьёзная доля – 1,4%. «Metro» нацелена на определённую аудиторию покупателей, обусловленную самой характеристикой формата, – это владельцы малого и среднего бизнеса, как правило, индустрии гостеприимства. При этом основная ставка делается на эксклюзивность, так как покупки могут совершать только владельцы клиентских карт. Самая большая величина чека по рынку (3500 рублей), как раз и обусловлена наличием в том числе мелкооптовой торговли. В данном сегменте «Metro» является своеобразным монополистом, поэтому многие из конкурентных сил, влияющих на представителей других стратегических групп, почти или вообще не действуют на него. Покупатели ограничены в возможности торговаться, так как для них созданы самые выгодные из имеющихся условия. К таковым также относится угроза со стороны товаров и услуг-заменителей, которая почти полностью отсутствует. В то же время поставщики заинтересованы в сбыте большими партиями, поэтому сотрудничество с «Metro» для них важно, что отражается на снижении рыночной власти с их стороны. Самой опасной конкурентной силой в данной стратегической группе является появление новых игроков. К их числу можно отнести известную европейскую сеть «Selgros», которая уже имеет в России 6 центров торговли. Однако на рынке г. Челябинска она появится, скорее всего, не скоро, так как пока развивается лишь в центральной части РФ. Таким образом, «Metro» пока имеет возможность спокойно развиваться в формате «Cash & Carry», одновременно отбирая долю рынка от чисто розничных сетей.

[1] Идея – выделение из списка журнала "Fortune" наиболее успешно работающих на протяжении последних 20 лет фирм (43 из 500) и описание общих характеристик, которые помогли им добиться высоких коммер-ческих результатов: стратегия (Strategy), способности / совокупность навыков (Skills), структура (Structure), системы (Systems), совместные ценности (Shared Values), сотрудники (Staff), стиль руководства (Style).