Реализация ИС «Оценка портфельных инвестиций»

1. Имеется следующая информация о сроках обращения и текущих котировках бескупонных облигаций.

| Вид облигации | Срок обращения (год) | Рыночная цена | |||

| А | 98,04 | ||||

| В | 93,35 | ||||

| C | 86,38 | ||||

| D | 79,21 | ||||

А) Дадим объяснение форме наклона кривой.

В) Определим справедливую стоимость ОФЗ-ПД со сроком обращения 4 года и ставкой купона 7% годовых, выплачиваемых один раз в год.

r = √N / P – 1 N = 100

rA = √ 100 / 98,04 – 1 = 0,02

rB = √ 100 / 93,35 – 1 = 0,04

rC = √ 100 / 86,38 – 1 = 0,05

rD = √ 100 / 79,21 – 1 = 0,06

Данная кривая доходностей является возрастающей, т.е. в данном случае участники рынка ожидают снижения цен на заемные средства, и инвесторы будут требовать премию за увеличение срока заимствования.

PV = ∑ CFt / (1+n)t CFt = N * k

PV = ∑ 100 * 0,07 / (1 + 0,07)t + 100 / (1 + 0,07)4 = 7/1,07 + 7/(1,07)2 + 7/(1,07)3 + 7/(1,07)4 + 100/(1,07)4 = 23,72+18,73 = 42,44

2. Ниже приведена информация о ценах акций «А» и «В» за несколько лет.

| Год | ||||||||||||||

| А | 7,07 | 9,29 | 23,2 | 53,56 | 38,25 | 18,11 | 13,1 | 24,23 | 19,32 | 17,12 | ||||

| В | 0,71 | 4,33 | 29,62 | 108,17 | 15,03 | 8,87 | 8,18 | 22,51 | 37,68 | 39,18 | ||||

А) Определим среднюю доходность и риск за рассматриваемый период.

В) Предположим, что инвестор формирует портфель из данных акций в пропорции 50% на 50%. Определите доходность и риск такого портфеля.

ri = (Pt+1 – Pt)/ Pt))

ra1 = (9,29 – 7,07) / 7,07)) = 0,31

ra2 = (23,20 – 9,29) / 9,29)) = 1,50

ra3 = (53,56 – 23,20) / 23,20)) = 1,31

ra4 = (38,25 – 53,56) / 53,56)) = - 0,29

ra5 = (18,11 – 38,25) / 38,25)) = - 0,53

ra6 = (13,10 – 18,11) / 18,11)) = - 0,28

ra7 = (24,23 – 13,10) / 13,10)) = 0,85

ra9 = (17,12 – 19,32) / 19,32)) = - 0,11

ra = ∑rt / n

ra ср = (0,31+ 1,5 + 1,31 + (- 0,29) + (-0,53) + (-0,28) + 0,85 + (-0,20) + (-0,11)) / 9 = 0,28

σa2 = ∑ (rt - rср)2 / n-1

σa2 = ((0,31– 0,28)2 + (1,5 – 0,28)2 + (1,31 – 0,28)2 + (-0,29 – 0,28)2 + (-0,53 – 0,28)2 + (-0,28 – 0,28)2 + (0,85 – 0,28)2 + (-0,20 – 0,28)2 + (-0,11 – 0,28)2)) / 8 = (0,001 + 1,49 + 1,06 + 0,33 + 0,66 + 0,31 + 0,33 + 0,23 + 0,15) / 8 = 0,57

rb1 = (4,33 – 0,71) / 0,71)) = 5,1

rb2 = (29,62 – 4,33) / 4,33)) = 5,84

rb3 = (108,17 – 29,62) / 29,62)) = 2,65

rb4 = (15,03 – 108,17) / 108,17)) = - 0,86

rb5 = (8,87 – 15,03) / 15,03)) = - 0,41

rb6 = (8,18 – 8,87) / 8,87)) = - 0,08

rb7 = (22,51 – 8,18) / 8,18)) = 1,75

rb8 = (37,68 – 22,51) / 22,51)) = 0,67

rb9 = (39,18 – 37,68) / 37,68)) = 0,04

rb ср = (5,1+5,84+2,65+(-0,86)+(-0,41)+(-0,08) + 1,75 + 0,67 + 0,04)) / 9 = 1,63

σb2 = ((5,1 – 1,63)2 + (5,84– 1,63)2 + (2,65– 1,63)2 + (-0,86– 1,63)2 + (-0,41 – 1,63)2 + (-0,08 – 1,63)2 + (1,75– 1,63)2 + (0,67 – 1,63)2 + (0,04 – 1,63))2 / 8 = (12,04 + 17,72 + 1,04 + 6,20 + 4,16 + 2,92 + 0,01 + 0,92 + 2,53) / 8 = 5,94

rp = ∑ ri * Vi

rp = 0,28* 0,5 + 1,63 * 0,5 = 0,14 + 0,82 = 0,96

COVab =σab = (∑ (rat – rcp) * (rbt – rcp)) / n-1

B) σab = ((0,31– 0,28) * (5,1 – 1,63) + (1,5 – 0,28) * (5,84 – 1,63) + (1,31 – 0,28) * (2,65– 1,63) + (-0,29 – 0,28) * (-0,86 – 1,63) + (-0,53-0,28) * (-0,41 – 1,63) + (0,28 – 0,28) * (-0,08 – 1,63) + (0,85 – 0,28) * (1,75 – 1,63) + (-0,20 – 0,28) * (0,67 – 1,63) + (-0,11 – 0,28) * (0,04 – 1,63) / 8 = (0,03 * 3,47 + 1,22 * 4,21 + 1,03 * 1,02 + (-0,57) * (-2,49) + (-0,81) * (-2,04) + 0 + 0,57 * 0,12 + (-0,48) * (-0,96) + (-0,39) * (-1,59)) / 8 = (0,10+5,14+1,05+1,42+1,65+0 + 0,07 + 0,46 + 0,62) / 8 = 1,31

Оценка риска портфеля:

σр2 = Va2 * σа2 + 2 * Va * Vb * σab + Vb2 * σb2

σр2 = 0,52 * 0,57 + 2 * 0,5 * 0,5 * 1,31 + 0,52 * 5,94 = 0,14 + 0,16 + 1,49 = 1,79

Показатель корреляции:

pab = σab / σa * σb pab = 1,31 / 0,75 * 2,44 = 0,72

Так как показатель корреляции близко к 1, то существует значительная линейная связь.

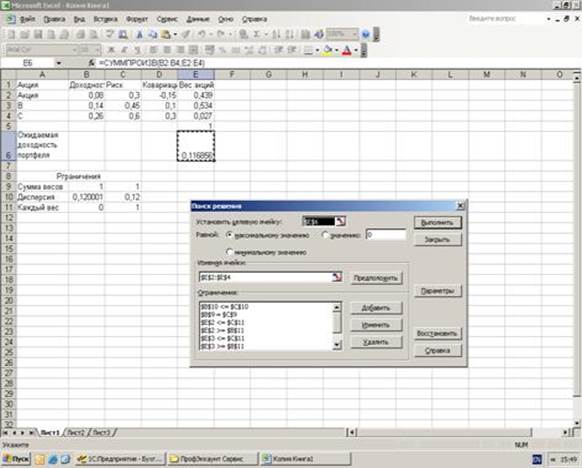

3. Имеются следующие данные о риске и доходности акций «А», «В» и «С».

| Акция | Доходность | Риск (σi) | Ковариация | |

| А | 0,08 | 0,3 | σ12 = -0,15 | |

| В | 0,14 | 0,45 | σ13 = 0,1 | |

| С | 0,26 | 0,6 | σ23 = 0,3 | |

Сформируем оптимальный портфель при условии, что доходность портфеля должна составлять 12%.

Риск портфеля σ =

Доходность портфеля: R = ∑ W i R i = W a * 0,08 + W b *0,14 + W c *0,26

Целевая функция – доходность портфеля → max

Вводим следующие ограничения:

· W a + W b + W c = 1

· 0 < W < 1

· σ ≤ 0,12

Расчет задачи осуществим в среде MS EXEL. Для решения используем надстройку редактора MS EXEL “Пакет анализа”, функцию «поиск решения».

В результате произведенных вычислений имеем:

Rп=0,117 = 11,7 %

Wa=0,439 = 43,9 %

Wb=0,534 = 53,4 %

Wc=0,027 = 2,7 %

Таким образом, оптимальный портфель в нашем случае должен состоять на 43,9 % из акций А, на 53,4 % из акций В и на 2,7 % из акций С (рис. 4).

Рис. 4 оптимальный портфель, ожидаемая доходность портфеля

4. ОАО «Венера» и «Сатурн» имеют следующие возможности для привлечения заемных средств в сумме 100 млн.

| Предприятие | Фиксированная ставка | Плавающая ставка |

| «Венера» | 12,00% | LIBOR + 0,1 |

| «Сатурн» | 13,40% | LIBOR + 0,6 |

При этом ОАО «Венера» предпочитает заем по плавающей ставке, а ОАО «Сатурн» - по фиксированной.

1) Разработаем своп, который принесет выгоду обоим предприятиям.

2) Найдём максимальную ставку комиссии, которую предприятия могут предложить организатору свопа?

1. Т.к. 13,4-12=1,4 (разница между фиксированными ставками) больше, чем 0,6-0,1=0,5, то у Венеры относительное преимущество на рынке фикс ставок, а у Сатурна на рынке плавающих.

В то же время Венера обладает абсолютным преимуществом на обоих рынках, т.к. может привлекать средства по меньшей ставке.

Построим процентный своп, выгодный обеим компаниям.

Венера берет займ с фикс ставкой 12%, Сатурн берет займ на рынке плавающих ставок по LIBOR+0,6 (т.е. компании берут займы там, где у них относительное преимущество). Затем компании договариваются об обмене. Венера платит Сатурну плавающую ставку X, а получает от него фикс ставку Y.

Пусть выигрыш от свопа будет одинаковым для обеих компаний (Z), а комиссия посредника = 0.

Чтобы такой обмен был выгоден компаниям, необходимо, чтобы чистый процентный платеж Венеры 12+X-Y был меньше, чем LIBOR+0,1, а у Сатурна LIBOR+0,6+Y-X был меньше 13,4.

Получаем систему уравнений:

2Z=(13,4-12)-(0,6-0,1)=0,9

12+X-Y=LIBOR+0,1-Z

LIBOR+0,6+Y-X=13,4-Z

Решив которую, мы получим ставки X и Y.

2. Обозначим комиссию посредника K, выигрыш компаний Z

Тогда должно соблюдаться след равенство:

2Z+K=(13,4-12)-(0,6-0,1)=0,9

Тем самым максимальный размер комиссии посредника не может быть больше 0,9, иначе выигрыш от процентного свопа будет «съеден» комиссией посредника.

Вывод: На основе полученных значений показателей, данного портфеля, следует сделать выводы о том, что внедрении ИС может быть экономически целесообразным, в результате чего у нас:

- безопасностью вложений;

- стабильность получений дохода;

- ликвидность вложений ;

Заключение

Авантюрные построения пирамиды из государственных краткосрочных облигаций привели не только к разорению огромного числа крупных, средних и мелких частных предприятий и банков в России, но и к широкому резонансу на международной арене, бегству иностранного капитала с местных финансовых рынков. В настоящее время невозможно прогнозировать дальнейшую ситуацию с процессом инвестиций в российскую экономику. По всей вероятности отдаленные последствия ее паралича будут сказываться еще несколько лет. Мы даже не имеем представления об экономическом курсе Правительства и тех первоочередных мерах, которые оно собирается предпринять для стабилизации ситуации в стране.

До недавнего времени банки исходя из зарубежного опыта, формируя инвестиционный портфель, набирали его в следующем соотношении: в общей сумме ценных бумаг около 70 процентов - государственные ценные бумаги, около 25 процентов - муниципальные ценные бумаги и около 5 процентов - прочие бумаги. Таким образом, запас ликвидных активов составляет примерно 1/3 портфеля, а инвестиции с целью получения прибыли - 2/3. Как правило, такая структура портфеля характерна для крупного банка, мелкие же банки в своем портфеле имеют 90 процентов и более государственных и муниципальных ценных бумаг.

Теоретически портфель может состоять из бумаг одного вида, а также менять свою структуру путем замещения одних бумаг другими. Однако каждая ценная бумага в отдельности не может достигать подобного результата.

Считается, что возможность проведения портфельных инвестиций говорит о зрелости рынка, и это, на наш взгляд, совершенно справедливо. Еще в тех прошлых годах в России полемика относительно методов портфельного инвестирования была сугубо теоретической, хотя уже тогда существовали банки и финансовые компании, которые брали средства клиентов в доверительное управление. Однако лишь немногие из них подходили при этом к портфельному инвестированию как к сложному финансовому объекту, обладающему тонкой спецификой и подчиняющемуся соответствующей теории.

Практика показывает, что портфельным инвестированием сегодня интересуются два типа клиентов. К первому относятся те, перед кем остро стоит проблема размещения временно свободных средств (крупные и инертные государственные корпорации, выросшие из бывших министерств, различные фонды, создаваемые при министерствах, и другие подобные структуры, а также клиенты из тех регионов, где рынок не способен освоить крупные средства). Ко второму типу относятся те, кто, уловив эту потребность "денежных мешков" и остро нуждаясь в оборотных средствах, выдвигают идею портфеля в качестве "приманки" (не очень крупные банки, финансовые компании и небольшие брокерские конторы).

Конечно, многие клиенты не до конца отдают себе отчет, что такое портфель активов, и в процессе общения с ними часто выясняется, что на данном этапе они нуждаются в более простых формах сотрудничества. Да и уровень развития рынков в различных регионах разный - во многих регионах процесс формирования класса профессиональных участников рынка и квалифицированных инвесторов еще далеко не завершен. Тем не менее, усиление клиентского спроса на услуги по формированию инвестиционного портфеля в последнее время очевидно. Это говорит о том, что вопрос назрел.

Однако, как происходит со всем новым, процессу формирования инвестиционного портфеля сопутствует ряд проблем, которые и были рассмотрены в данной работе.

Конечно, спектр вопросов, касающихся портфельного инвестирования, чрезвычайно широк, и затронуть их все в рамках подобного обзора невозможно. Главное, что необходимо подчеркнуть: будущее за портфельным менеджментом, но его возможности надо использовать и в нынешних условиях.