Налоги делятся на прямые и косвенные

Налоговые системы развитых стран

Автор: к.э.н,доцент Е.З.Макеева

Введение.

Основы налоговой системы

Налог - обязательный, индивидуально безвозмездный платежв государственный (федеральный) или местные бюджеты, взимаемый в законодательно установленном порядке с организаций и физических лиц в форме отчуждения денежных средств, принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Сбор – обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношения плательщика сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав и выдачу разрешений (лицензий) .

Обязательность налога или сбораозначает, что все организации и физические лица, получающие доход, имеющие имущество, осуществляющие хозяйственные операции, должны принимать участие в формировании государственных ресурсов (отчуждать часть принадлежащих им денежных средств на безвозмездное основе государству).

Индивидуальная безвозмездность налога предполагает, что уплата налога не сопровождается прямым встречным исполнением обязательств со стороны государства по отношению к конкретному налогоплательщику.

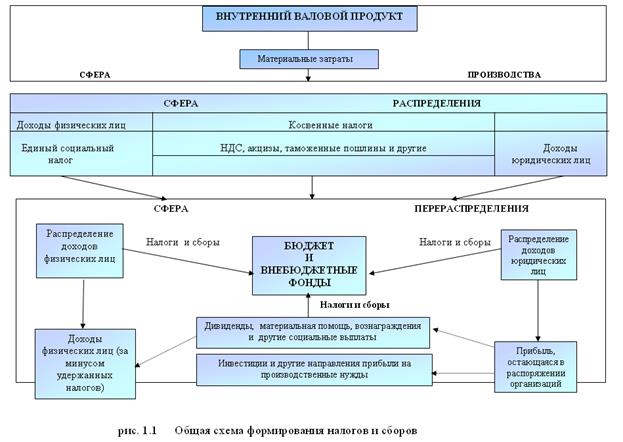

Система налогов и сборов (налоговая система) - особая форма финансовых отношенийорганов государственной власти и местного самоуправления, организаций и физических лиц,обеспечивающая формирование доходной части бюджетаорганов государственной власти и местного самоуправления, которая используется для осуществления необходимых расходов.

Налоговая система современного общества включает, во-первых, определенную законодательно установленную совокупность налогов и сборов, уплачиваемых хозяйствующими субъектами и гражданами, и, во-вторых, совокупность органов государственного управления, обеспечивающих на законодательной основе контроль за налоговыми поступлениями в бюджетную систему.

Налоги делятся на прямые и косвенные.

Косвенный налог – это налог на товары, работы и услуги, устанавливаемый в виде надбавки к цене или тарифу. Продавец товаров (работ, услуг) продает их по цене (тарифу) с учетом надбавки и вносит государству соответствующую налоговую сумму из выручки. С экономической точки зрения продавец выступает как сборщик налога, а покупатель – как фактический налогоплательщик.

Примеры косвенных налогов: НДС, акцизы, налог с продаж (отменен), налог на реализацию горюче-смазочных материалов (отменен).

Прямой налог– это налог, который взимается государством непосредственно с доходов или имущества налогоплательщика. Юридическим и фактическим плательщиком прямого налога выступает владелец налогооблагаемого имущества, получатель налогооблагаемого дохода. Прямые налоги представляют собой исторически наиболее раннюю форму налогообложения.

Примеры прямых налогов: налог на прибыль, налог на доходы физических лиц, налог на имущество организаций, налог на имущество физических лиц, налог с наследства и дарения (отменен), транспортный налог, земельный налог, налог на недвижимость (планируется к введению в России), налог на операции с ценными бумагами (отменен) и другие.

«Косвенные налоги скрывают от каждого отдельного лица сумму, которую оно платит государству, тогда как прямой налог ничем не замаскирован, взимается открыто и не вводит в заблуждение даже самого темного человека. Прямые налоги, следовательно, побуждают каждого контролировать правительство, тогда как косвенные налоги подавляют всякое стремление к самоуправлению.»

К.Маркс (1818 – 1883) - немецкий экономист, социолог, философ

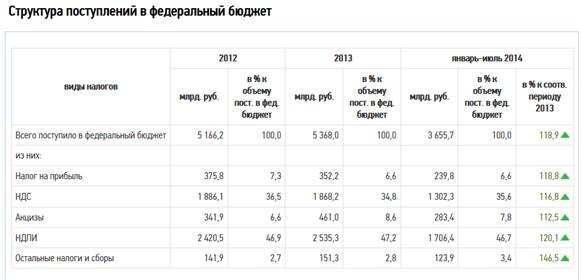

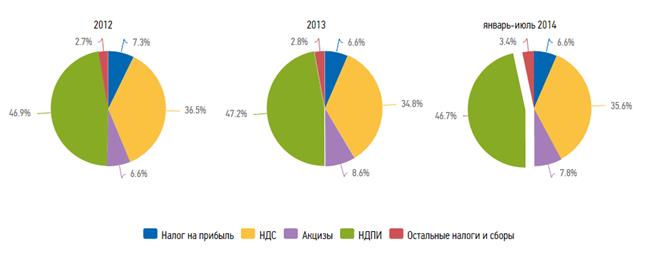

Доля косвенных налогов (НДС, акцизы)в налоговых доходах федерального бюджета РФ составляет около 43 %.

Доля прямых налоговв налоговых доходах федерального бюджета РФ составляет около 55 %.

НДС – второй по значимости налог, обеспечивает получение 35 – 36% налоговых поступлений в федеральный бюджет.

В первой половине 2014 года величина НДС увеличились на 16,8% к аналогичному периоду 2013 года

НДПИ – обеспечивает почти половину (47%) налоговых поступлений в федеральный бюджет.

В первой половине 2014 года величина НДПИ увеличились на 20,1% к аналогичному периоду 2013 года

НДПИ, НДС, акцизы и налог на прибыль обеспечивают примерно 97% поступлений в федеральный бюджет

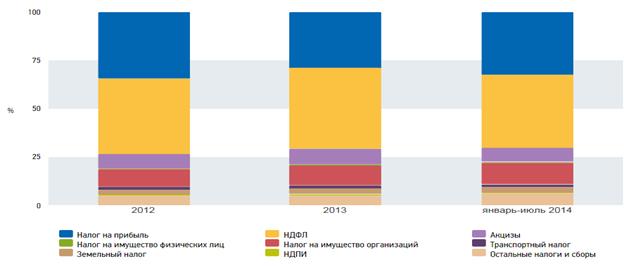

Налог на прибыль, НДФЛ, налог имущество организаций и акцизы обеспечивают примерно 89% поступлений в консолидированные бюджеты регионов.

Все налоги, поступающие в бюджеты регионов, являются прямыми

Налог на прибыль – формирует примерно 30% доходов региональных бюджетов. В первой половине 2014 года величина налога на прибыль выросла на 20,9% к аналогичному периоду 2013 года

НДФЛ – формирует примерно 40% доходов региональных бюджетов. В первой половине 2014 года величина НДФЛ выросла на 7,1% к аналогичному периоду 2013 года

Налог на имущество организаций – формирует примерно 10% доходов региональных бюджетов. За счет отмены льготы по налогу для организаций железнодорожного транспорта и электроэнергетики, величина налога ежегодно растет.

В первой половине 2014 года величина налога на имущество организаций выросла на 7,1% к аналогичному периоду 2013 года

Обязательные неналоговые платежи – взносы на обязательное социальное, медицинское и пенсионное страхование; таможенные платежи; плата за загрязнение окружающей среды, платежи за пользование недрами, водными ресурсами и другие.

Обязательные неналоговые платежи (имеющие в научной литературе также название квазиналоги), как правило, не обладают отдельными юридическими признаками, характерными для налоговых платежей, такими как: публичность, установленность законом, безвозмездность и т.д. Например, ставки неналоговых платежей могут устанавливаться постановлениями Правительства РФ, ведомственными нормативными актами.

Налоги и обязательные неналоговые платежи часто близки между собой и различаются по формальному характеру (включены/не включены в Налоговый кодекс). В некоторых странах (например, в Казахстане) большинство обязательных платежей включены в Налоговый кодекс.

Правовая природа неналоговых платежей может быть предметом судебных споров. Так плата за загрязнение окружающей среды решением Верховного суда РФ от 22.03.2002 № ГКПИ 2002-178 была признана налогом, так как обладала всеми его признаками (обязательность, безвозмездность, представляла отчуждение денежных средств для финансирования государства). В свою очередь, Конституционный суд РФ определением от 10.12.2002 № 284-О признал плату за загрязнение окружающей среды неналоговым обязательным публично-правовым платежом, носящим компенсационный характер (возмещение расходов государства по осуществлению мероприятий по охране окружающей среды).

В рассмотренных выше судебных спорах Верховный суд пришел к выводу, что Правительство РФ в нарушение Налогового кодекса отнесло к компетенции федеральных органов исполнительной власти вопросы определения ставок платы за загрязнение окружающей среды, порядка и срока ее уплаты, а также льгот по ее уплате. Кроме того, Верховный суд пришел к выводу, что отнесение к компетенции Правительства РФ установления существенных элементов налогового обязательства не соответствует закрепленному законодательством разграничению полномочий между законодательной и исполнительной властью. С учетом этих доводов Верховный суд признал постановление Правительства РФ от 28.08.1992 № 632 об установлении платы за загрязнение окружающей среды незаконным (недействительным).

В свою очередь Конституционный суд, установив, что платежи за загрязнение окружающей среды не обладают рядом признаков, присущих налоговому обязательству, признал постановление Правительства РФ от 28.08.1992 № 632 подлежащим применению.

В составе обязательных неналоговых платежей иногда выделяют парафискалитеты – обязательные платежи, уплачиваемые в пользу субъектов публичного или частного права. В Российской Федерации к парафискалитетам можно отнести взносы на обязательное социальное, медицинское, пенсионное страхование, портовые сборы. Отличительной чертой парафискалитетов является то, что они не являются источниками дохода бюджета.

Появление налогов связано с самым начальным этапом организации человеческого общества. Никакое государство не могло обходиться без налогов со своих граждан. Знаменитый Французский философ, писатель и историк Франсуа-Мари Вольтер (1694-1778) однажды сказал, что уплачивать налог, значит отдавать часть своего имущества, чтобы сохранить остальное.

Еще в XIII-XII веках до Рождества Христова в Вавилоне действовал подушный налог. Примерно к этому же времени относятся первые упоминания о поголовном налоге в Китае и на территории Персии. Во времена первых династий фараонов в Египте взимался земельный налог.

В период становления древнерусского государства основным источником доходов великокняжеской казны являлась дань с подвластных князю племен и народностей.

Татаро-монгольское нашествие задержало экономическое развитие Руси. Воссоздание финансовой и налоговой системы Руси началось лишь при великом князе Иване III (1440-1505). А первый русский царь Иоанн IV Грозный (1530-1584) приумножил государственные доходы, обеспечив порядок в собирании налогов. Кроме прямых податей при Иване Грозном взимались целевые налоги, каковыми являлись ямские деньги, стрелецкая подать – для создания регулярной армии, полоняничные деньги – для выкупа пленных.

Во времена царствовании Романовых налоговая система становится разветвленной. Взамен случайных таможенных пошлин и льгот вводится таможенная система. А в 1653 году издается торговый устав, на смену которому в 1667 году появляется Новоторговый устав. Подготовка Новоторгового Устава осуществлялась под руководством боярина А.Л. Ордин – Нащокина (1605-1680), который большое значение придал развитию торговых отношений. В связи с этим в Новоторговом Уставе содержались указания на запрет препятствий деятельности торговых людей. Кроме того, в Уставе предусматривались действия по привлечению в страну благородных металлов.

В царствование Петра I (1672-1725) преобразовательные реформы в период непрерывных войн требовали крупных финансовых ресурсов. В этот период помимо стрелецкой подативводятся военные налоги: деньги драгунские, рекрутские, корабельные, подать на покупку драгунских лошадей. Царем учреждается особая должность – прибыльщиков, обязанность которых “сидеть и чинить государю прибыли”. В это время вводится гербовый сбор, подушный сбор с извозчиков – десятая часть доходов от найма, налоги с постоялых дворов, с плавных судов, с найма домов и другие налоги и сборы.

Петр I в первую очередь заботился об экономическом процветании Российского государства и его политическом могуществе, а не о фискальной стороне дела. Реформы, проведенные царем дали гигантский толчок развитию экономики и, соответственно налоговой системы империи. По свидетельству историка С.М. Соловьева, во второй период царствования Петра I Российское государство, несмотря на огромные издержки, обходилось собственными доходами и “не сделало ни копейки долгу”

В практическом налогообложении в России серьезные преобразования имели место и в период царствования Екатерины II (1729-1796), которая внесла кардинальные изменения в налогообложение купечества. Так, были отменены промысловые налоги и подушная подать с Налоговую систему предлагалось усовершенствовать таким образом, чтобы налоги не были обременительными ни для государства, ни для производителей, ни для потребителей. В качестве основных налогов можно назвать поземельные налоги, налоги со строений, подушные налоги, акцизы, таможенные пошлины, местные налоги. В купцов и установлен гильдийский сбор. Купцы распределялись в зависимости от имущественного положения по трем гильдиям. Для включения в третью гильдию необходимо было иметь капитал более 500 рублей.

В 1863 году налоговую систему России коснулись изменения, связанные с экономическими реформами Александра II (1818-1881). С мещан вместо подушной подати стал взиматься налог с городской недвижимости, которым облагались жилые дома, заводы, фабрики, бани, складские помещения, сады, огороды, оранжереи, другие строения, пустующие земли. Окончательная отмена подушной подати произошла в 1882 году. Наиболее крупным из местных налогов, взимаемых в городах, являлся налог с недвижимых имуществ. Ставка налога определялась Городской Думой и не могла превышать 10% от чистого дохода или 1% от стоимости имущества.

В начале XX века в развитых странах преимущественно взимались косвенные налоги. Например, в 1905 году в Великобритании косвенные налоги составляли 60,6% общей суммы государственных доходов, прямые налоги 32,7%; во Франции соответственно 68,7 и 25,5%; в Австро-Венгрии – 61,6 и 25,3%.

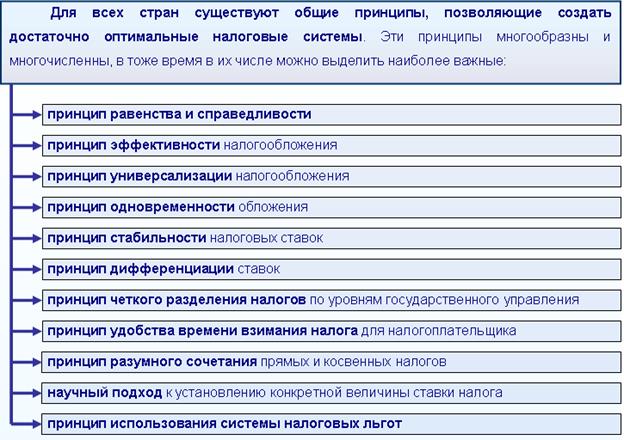

В теории налогообложения косвенные налоги наряду со сторонниками в лице последователей У. Петти имели серьезных противников. Приведем, например, мнение К.Маркса (1818-1883), который предпочитал прямые налоги косвенным. По мнению К.Маркса, косвенные налоги повышают цены на товары, так как торговцы прибавляют к этим ценам не только сумму налогов, но и процент, и прибыль на капитал, авансированный на их уплату. Кроме того, косвенные налоги не раскрывают для каждого конкретного плательщика сумму, которую он отдает государству, тогда как прямой налог взимается открыто. Учитывая роль налоговой политики в развитии экономики страны, в обеспечении финансовых потребностей государства, рассматриваемые темы особенно актуальны. Оптимально построенная налоговая система, с одной стороны, обеспечивает финансовыми ресурсами потребности государства, а с другой стороны, стимулирует, обязывает налогоплательщика к постоянному поиску путей повышения эффективности хозяйствования.

Многогранность проблемы системы налогов, спорность многих положений законодательных актов, сложность понимания существенных аспектов налогообложения порождают огромный интерес к теме налогов. Цель настоящего курса – дать представление о налоговой системе России и стран с развитой рыночной экономикой, раскрыть экономическое содержание налогов, показать преимущества и недостатки проводимой в России и других странах налоговой политики.