Сравнительный анализ финансовых результатов в торговле

Сравнительный анализ проводят по данным сводной отчетности, отчетов подведомственных предприятий и других хозрасчетных подразделений, текущего учета. На основе этой информации изучают выполнение планов и динамику валового дохода, прибыли и рентабельности отдельных предприятий и их структурных подразделений (см. табл. 4.10—4.13 и 4.23—4.25).

Торговые предприятия нередко представляют собой объединения (ассоциации), в состав которых входят несколько магазинов с различными уровнями рентабельности. В связи с этим анализ финансовых результатов должен проводиться по торговому предприятию в целом и по каждому его хозрасчетному подразделению. Если планирование и учет валового дохода, издержек обращения и прибыли не ведут в разрезе структурных подразделений, то необходимо определить и изучить финансовые результаты по каждому из них, проводя выборки и специальные расчеты. Такой анализ поможет выявить низкорентабельные и убыточные подразделения и разработать меры по предупреждению убыточности, росту доходов и прибыли, повышению рентабельности.

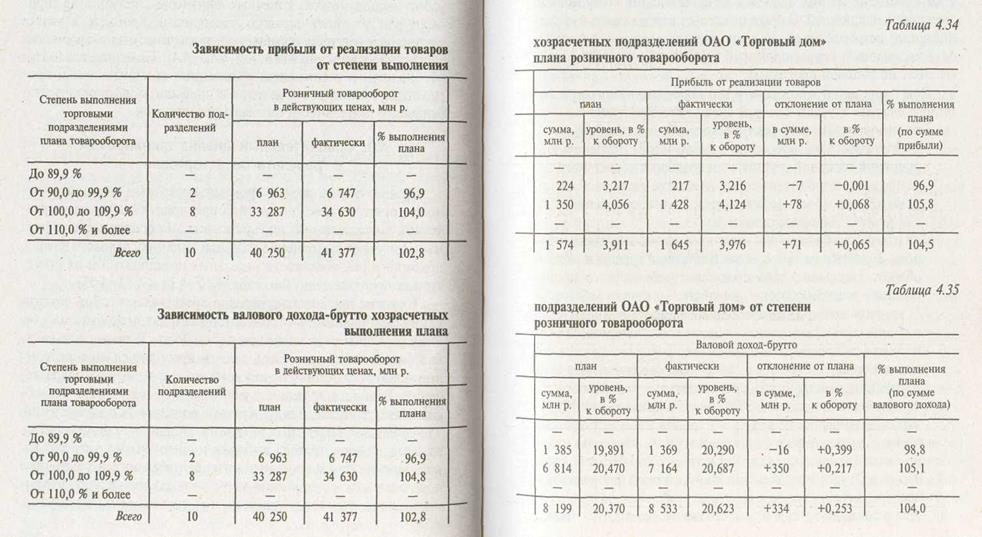

Путем составления специальных группировочных таблиц можно проанализировать зависимость финансовых результатов торговых предприятий от степени выполнения плана товарооборота, изменения его объема, состава и структуры, производительности труда и других факторов. Так, для изучения зависимости прибыли от реализации товаров от степени выполнения плана розничного товарооборота составляют табл. 4.34.

Приведенные данные таблицы свидетельствуют, что нет явной функциональной зависимости между ростом суммы прибыли от реализации товаров и объемом розничного товарооборота, так как на прибыль оказывают также влияние изменение уровней валового дохода, издержек обращения, инфляционные и другие факторы. Более четко прослеживается функциональная зависимость между развитием товарооборота и суммой валового дохода торгового предприятия, что можно изучить по данным табл. 4.35. Для углубленной оценки финансовых результатов хозяйственной деятельности торгового предприятия (организации) необходимо по данным хозрасчетных подразделений провести множественный корреляционно-регрессионный анализзависимости прибыли от реализации товаров от основных факторов. При проведении множественного корреляционно-регрессионного анализа количество наблюдений должно в 5—6 раз превышать число изучаемых факторов. Причем данные обязательно должны быть сопоставимыми.

Если анализ проводится по одному торговому предприятию, то необходимо брать данные по изучаемому предприятию по кварталам за пять-шесть лет или по месяцам за последние два-три года. Если же анализ проводится по данным фирмы (хозяйственной организации), то информацию обычно берут за последний год в разрезе входящих в нее подразделений (магазинов, столовых, их филиалов и др.). На первом этапе корреляционно-регрессионного анализа необходимо включить в корреляционную модель большое количество факторов, так как в дальнейшем некоторые из них в связи с незначительной значимостью могут быть исключены. Однако не следует использовать в корреляционно-регрессионной модели слишком много факторов. Множественный корреляционный анализ обычно проводится на ЭВМ по типовой программе.

При проведении множественного корреляционно-регрессионного анализа изучают влияние следующих факторов:

• на валовой доход: 1) фактического объема товарооборота; 2) темпа роста товарооборота в динамике; 3) удельного веса основной товарной группы в товарообороте (удельного веса продукции собственного производства в товарообороте); 4) выработки на одного работника; 5) товарооборачиваемости в днях; 6) фондоотдачи и др.;

• на издержки обращения: 1) фактического объема товарооборота; 2) удельного веса основной товарной группы в товарообороте (удельного веса продукции собственного производства в товарообороте); 3) выработки на одного работника; 4) затратоотдачи; 5) товарооборачиваемости в днях и др.;

• на прибыль: 1) фактического объема товарооборота; 2) темпа роста товарооборота в динамике; 3) удельного веса основной товарной группы в товарообороте (удельного веса продукции собственного производства в товарообороте); 4) выработки на одного работника; 5) фондоотдачи, 6) товарооборачиваемости в днях; 7) уровня издержек обращения или уровня валового дохода (один из факторов) и др.;

|

• на рентабельность продаж: 1) фактического объема товарооборота; 2) удельного веса основной товарной группы в товарообороте (удельного веса продукции собственного производства в товарообороте); 3) выработки на одного работника; 292 4) фондоотдачи; 5) затратоотдачи; 6) товарооборочиваемости в днях и др.

Оценка надежности включенных в корреляционно-регрессионную модель факторов определяется при помощи критерия Стьюдента, который показывает, во сколько раз коэффициент множественной корреляции больше его средней арифметической ошибки. Для оценки надежности факторов, включенных в корреляционную модель, необходимо фактическое значение коэффициента Стьюдента сравнить с теоретическим, рассчитанным по специальной таблице. Если фактическое значение коэффициента Стьюдента превышает расчетное (теоретическое), это значит, что данные, включенные в корреляционно-регрессионную модель, надежные. Коэффициент Стьюдента должен быть более 2,70 при доверительной вероятности 0,99 и числе наблюдений 30 (корреляционный анализ проведен по 30 хозрасчетным магазинам торговой фирмы).

При проведении множественного корреляционно-регрессионного анализа решаются две задачи:

• изучают тесноту связи между анализируемыми показателями;

• количественно измеряют действие каждого фактора на результатный показатель, т.е. исследуют характер связи.

При изучении тесноты связи определяют парные и частные коэффициенты корреляции, коэффициенты множественной детерминации (R2), множественной корреляции (R) и др. Коэффициенты парной корреляции позволяют оценить степень тесноты связи между каждым фактором (аргументом) и результатным показателем (функцией), а также между факторами с учетом влияния на их размер других (неучтенных) факторов. Частные коэффициенты корреляции выражают чистое влияние каждого фактора на результатный показатель. О надежности результатов корреляционно-регрессионного анализа и тесноте связи между исследуемыми показателями можно судить по величине множественных коэффициентов детерминации и корреляции. Множественный коэффициент детерминации (R2) показывает долю влияния учтенных факторов (включенных в корреляционную модель) на результатный показатель. Множественный коэффициент корреляции (R) дает обобщенную оценку тесноты связи между всеми изучаемыми факторами и результатным показателем. В случаях, когда коэффициент корреляции колеблется в пределах 0,1—0,3, связь между показателями считается слабой; 0,3—0,5 — умеренной; 0,5—0,7 —

заметной; 0,7—0,9 — высокой и 0,9—0,99 — весьма высокой. При коэффициенте корреляции, равном 1, между анализируемыми показателями существует функциональная зависимость.

заметной; 0,7—0,9 — высокой и 0,9—0,99 — весьма высокой. При коэффициенте корреляции, равном 1, между анализируемыми показателями существует функциональная зависимость.

Основная задача корреляционно-регрессионного анализа — построение регрессионной модели.Она позволяет количественно измерить влияние каждого фактора на результатный показатель, подсказать значение функции, что в конечном итоге способствует оптимальному управлению экономическим и социальным развитием предприятия. При линейной форме связи между показателями хозяйственной деятельности уравнение многофакторной регрессионной модели имеет следующий вид:

Ух =А + В1Х1+В2Х2+...+ ВпХп,

где Ух — значение результатного показателя; А — свободный член уравнения; В1 В2,... Вn— коэффициенты регрессии уравнения множественной регрессионной модели; Х1, Х2, ... Xn — числовые значения показателей — факторов уравнения множественной регрессионной модели.

Коэффициент В показывает, насколько изменится Ух при изменении значения X на 1. При криволинейной форме зависимости теснота связи между изучаемыми показателями измеряется корреляционным отношением. Для оценки значимости влияния каждого фактора на результатный показатель последовательно вводят в корреляционно-регрессионную модель каждый из изучаемых факторов. Рассчитанные значения коэффициентов множественной детерминации каждого уравнения («шага») сравнивают с аналогичными коэффициентами предыдущих уравнений, и в результате определяют значимость влияния каждого фактора на результатный показатель.

Для оценки отклонений фактических значений изучаемых результатных показателей от расчетных исчисляют средний коэффициент аппроксимации.Он показывает степень отклонения полученных по корреляционно-регрессионной модели данных от фактических значений результатных показателей. Одновременно определяют наличие или отсутствие в вариационных рядах автокорреляции.

Используя приемы множественной корреляции и регрессии, изучим влияние на сумму прибыли от реализации товаров 30 рентабельных магазинов торговой фирмы следующих факторов: объема розничного товарооборота в млн р. (Х1), среднегодовой выработки на одного торгового работника в млн р. (Х2), фондоотдачи в рублях (Х3), выработки на 1 м2 торговой площади в млн р. (Х4), товарооборачиваемости в днях (Х5). По нашим расчетам, критерий надежности всех факторов, включенных в корреляционно-регрессионную модель анализа прибыли торговой организации, значительно превышает минимальную границу их значимости. Теоретическое значение коэффициента Стьюдента по расчетной таблице равно 2,70 (при доверительной вероятности 0,99 и числе наблюдений — 30). Фактическое его минимальное значение по данным торговой фирмы равно 2,945, что превышает теоретическое значение коэффицента Стьюдента. Установлено отсутствие в вариационных рядах автокорреляции. Коэффициент Дарбина — Уотсона составил 2,396. Значение среднего коэффициента аппроксимации равно 0,038, т.е. отклонение фактических данных от расчетных составило 3,8 %. Следовательно, расчетные значения прибыли по полученной регрессионной модели за анализируемый период при средних значениях факторов отклонялись от фактических данных в ту или иную сторону в допустимых размерах. Множественный коэффициент детерминации (R2) составил 0,674, т.е. на прибыль повлияло 67,4 % от всех факторов. Множественный коэффициент корреляции (R) равен 0,821, что показывает на высокую степень связи между изучаемыми факторами и результатным показателем.

Уравнение многофакторной регрессионной модели имеет следующий вид:

Уi = -1267 + 86X1 + 189Х2 + 364Х3 + 293Х4 - 427Х5.

Таким образом, если объем розничного товарооборота (первый фактор) возрастал на 1 млн р., то прибыль увеличивалась на 86 тыс. р. При увеличении выработки на одного торгового работника (второй фактор) на 1 млн р. прибыль возрастала на 189 тыс. р. Рост фондоотдачи на 1 р. (третий фактор) способствовал увеличению прибыли на 364 тыс. р. Увеличение выработки на 1 м2 торговой площади (четвертый фактор) на 1 млн р. обеспечило рост прибыли от реализации товаров на 293 тыс. р. Замедление товарооборачиваемости на один день привело к уменьшению прибыли на 427 тыс. р.

Если при проведении множественного корреляционного анализа в уравнении многофакторной регрессионной модели поотдельным изучаемым показателям отсутствует экономическая логика, их следует опустить и заменить на другие факторы. Предположим, в уравнении многофакторной регрессионной модели влияние на прибыль фактора изменения фондоотдачи отражено с отрицательным знаком, чего не должно быть при нормальных условиях хозяйствования. По-видимому, на предприятии имеется значительное количество технически устаревших машин, оборудования, других основных средств, неэффективно используются основные производственные фонды. Соответственно этот фактор не следует включать в уравнение многофакторной регрессионной модели.

Сравнение рассчитанных на основе регрессионного анализа значений результатного показателя с фактическими позволяет провести более углубленный факторный анализ хозяйственной деятельности торгового предприятия, выявить резервы повышения эффективности хозяйствования. Результаты корреляционно-регрессионного анализа могут быть использованы как в повседневной экономической работе, так и при разработке прогнозов и планов тактического и стратегического характера.

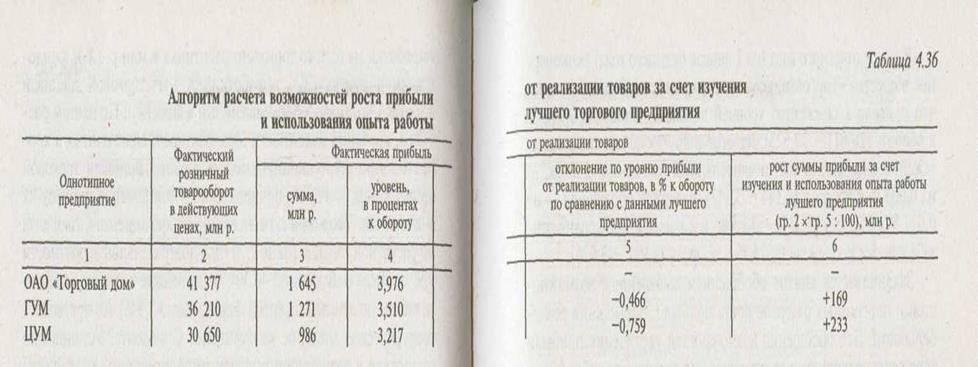

При сравнительном анализе особое внимание уделяется определению возможностей роста прибыли за счет изучения и использования опыта работы лучшего однотипного торгового предприятия. При этом составляют табл. 4.36.

Лучших результатов по уровню рентабельности продаж достигло открытое акционерное общество «Торговый дом». Если ГУМ изучит опыт работы фирмы «Торговый дом» и достигнет ее уровня рентабельности продаж, то за счет этого прибыль от реализации товаров возрастет на 169 млн р. По ЦУМу резервы роста прибыли за счет указанного фактора составляют 233 млн р.

|

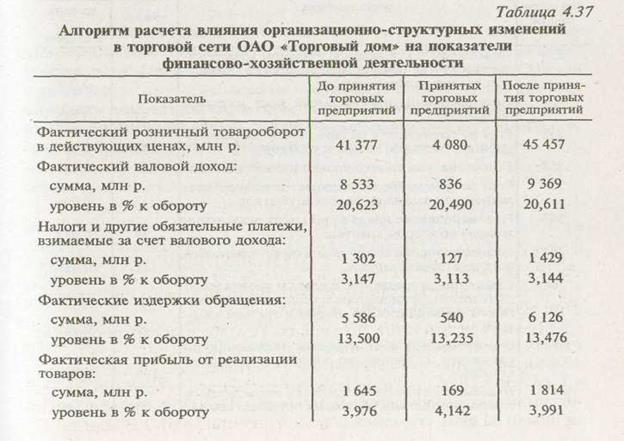

Если у торгового предприятия (организации) в изучаемом периоде были организационно-структурные изменения в составе торговой сети (прием или передача магазинов, их филиалов, палаток, ларьков, киосков и т.п.), то необходимо проанализировать и оценить влияние этого фактора на финансовые результаты. Для этого составляют табл. 4.37.

В конце отчетного года (на 1 января будущего года) акционерное общество «Торговый дом» приняло на свой баланс магазин, что привело к снижению уровней валового дохода на 0,012 % к обороту (20,611 — 20,623), налогов и других обязательных платежей, взимаемых за счет реализованных торговых надбавок, — на 0,003 % к обороту (3,144 - 3,147), издержек обращения — на 0,024 % к обороту (13,476 — 13,500) и к повышению уровня рентабельности продаж на 0,015 % к обороту (3,991 — 3,976).

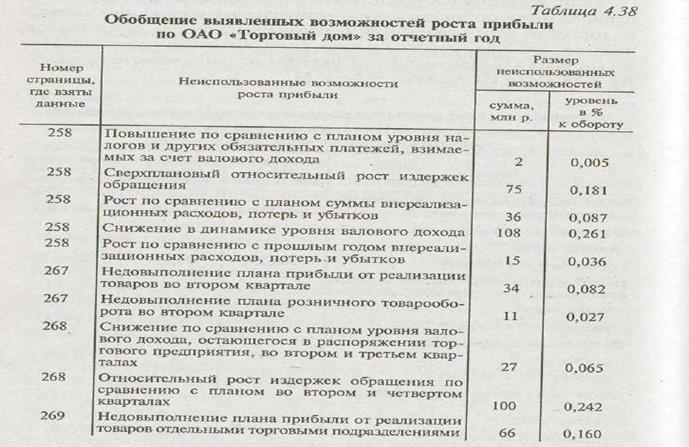

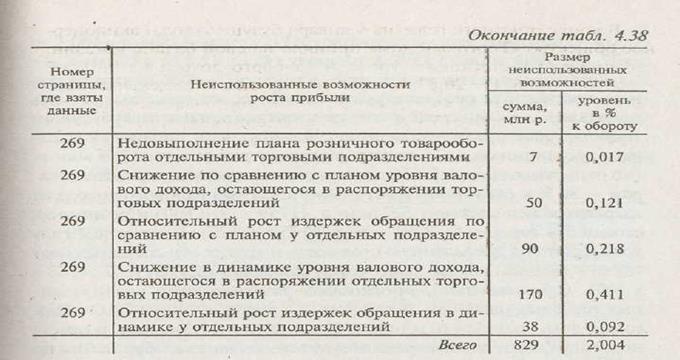

Заканчивается анализ обобщением выявленных возможностей и прогнозных резервов роста прибыли, повышения рентабельности. Для обобщения возможностей увеличения прибыли торгового предприятия за отчетный год составляют табл. 4.38.

В отчетном году акционерное общество «Торговый дом» имело возможности роста прибыли на 829 млн р. и повышения уровня рентабельности продаж на 2,004 % к обороту. Однако практически их использовать в будущем невозможно, так как они были в истекшем (отчетном) году и связаны с определенными недостатками в хозяйствовании. Но можно и нужно разработать меры по устранению и предупреждению недостатков в деятельности анализируемого предприятия, выявить и использовать резервы максимизации прибыли и рентабельности.

|

|

При определении возможностей увеличения прибыли за счет использования выявленных прогнозных резервов роста валового дохода, остающегося в распоряжении предприятия, реализованные торговые надбавки должны быть скорректированы на предполагаемые издержки обращения, так как мобилизация резервов роста валового дохода за счет вовлечения в товарооборот дополнительных товарных ресурсов требует определенных расходов. По данным табл. 4.17, в отчетном году издержки обращения составляют 77,2 % к реализованным торговым надбавкам, остающимся в распоряжении фирмы «Торговый дом» [13,500 : (20,623 — 3,147) х х 100]. Отсюда возможности увеличения прибыли за счет выявленных прогнозных резервов роста валового дохода-нетто по ОАО «Торговый дом» составляют 411 млн р. [1804 х (100,0 — - 77,2) : 100], или 0,993 % к обороту (411 : 41 377 х 100).

Затем переходят к выявлению, изучению и обобщению реальных прогнозных резервов роста прибыли, которые могут быть использованы в будущей хозяйственной деятельности. В будущем году торговое предприятие имеет возможность закупить у местных поставщиков на льготных условиях товаров на 1759 млн р. (по отпускным ценам). Средняя торговая надбавка по этим товарам — 30 % к отпускной их стоимости. Сумма валового дохода от их реализации составит 527 млн р. (1759 х 30 : 100) и розничная стоимость товаров — 2286 млн р. (1759 + 527). В отчетном году доля налога на добавленную стоимость и других обязательных платежей в валовом доходе фактически составила 15,3 % (1302 : 8533 х х 100). Следовательно, прогнозные резервы роста реализованных торговых надбавок, остающихся в распоряжении ОАО «Торговый дом», равны 446 млн р. [527 х (100,0 - 15,3): 100]. В отчетном году фактический средний уровень издержек обращения по фирме «Торговый дом» составляет 13,500 % к обороту, а их сумма, приходящаяся на дополнительно закупаемые товары, — 309 млн р. (2286 х 13,500 : 100). Таким образом, прогнозные резервы роста прибыли за счет дополнительной закупки товаров составляют 137 млн р. (446 — 309) и уровень рентабельности продаж повысится на 0,331 % к обороту (137 : 41 377 х 100).

Оптимизация времени работы филиала № 1 позволит увеличить розничный товарооборот в будущем году на 615 млн р. (см. с. 94), и прибыль за счет этого возрастет на 27 млн р. (615 х х 4,353 : 100).

Дополнительное открытие трех киосков обеспечит увеличение товарооборота фирмы «Торговый дом» на 906 млн р. (см. с. 94) и рост прибыли от реализации товаров на 36 млн р. (906 х х 3,976 : 100).

Проведенный экономический анализ показал, что в будущем году можно сократить примерно на одну треть внереализационные расходы, потери и убытки и прибыль за счет этого увеличится на 32 млн р. (95 : 3).

Для обобщения прогнозных резервов роста прибыли торгового предприятия составляют табл. 4.39.

Прогнозные резервы роста прибыли по торговому предприятию составляют 770 млн р., или 1,861 % к обороту. В будущем году прибыль фирмы «Торговый дом» составит 2595 млн р. (1825 + 770), или 6,272 % к обороту (2595 : 41377 х 100), и ее прирост равен 42,2 % (770 : 1825 х 100). Для реализации выявленных резервов увеличения прибыли необходимо разработать экономические, технические, организационные, социальные мероприятия и принять меры по их полному и качественному выполнению.

На основе экономико-математических методов, других современных методов планирования, используя результаты проведенного факторного анализа доходов, прибыли и рентабельности, следует определить прогнозные финансовые результаты хозяйственной и другой деятельности торгового предприятия на ближайшую и длительную перспективы. При планировании доходов и прибыли, в частности, могут быть использованы методы экстраполяции, корреляции, регрессии и др.

|

Метод экстраполяции основан на исследовании закономерностей развития изучаемых показателей в предплановых периодах (расчете и оценке средних темпов роста или прироста) и перенесения выявленных закономерностей развития изучаемых показателей на планируемую хозяйственную деятельность предприятия. Однако в условиях инфляции, и особенно гиперинфляции, применение метода экстраполяции не дает реальных планируемых показателей хозяйственной деятельности предприятия, так как невозможно спрогнозировать и учесть ее влияние на финансовые и другие показатели результатов его работы в будущем. Если в анализируемых периодах были невысокие размеры инфляции (до 5—6 % в год) и не предполагается резких ее колебаний, то прогнозные показатели хозяйственной деятельности предприятия на ближайшую и длительную перспективу можно определить при помощи метода экстраполяции. При этом предварительно по формуле средней геометрической (см. формулу на с. 12) рассчитывают по данным за длительный период времени среднегодовой темп роста изучаемого показателя (в странах с развитой рыночной экономикой это обычно делают по данным за 10 и более лет) и по его уровню определяют абсолютные значения показателя в планируемых периодах (умножением базисного его размера в предплановом периоде на среднегодовой темп роста и делением на 100).

Рассмотрим это на следующем примере. По торговому предприятию фактическая прибыль от реализации товаров в базисном году истекшего пятилетия составила 1017 млн р.; в последнем году пятилетия — 1825 млн р. Среднегодовой темп роста прибыли за истекшее пятилетие равен 112,4 % (6-1√(1825/1017) х 100 ), в том числе в сопоставимой оценке — 107,8 %. В планируемой пятилетке не предполагается значительных темпов роста инфляции. Так, розничные цены на товары будут повышаться в среднем за год на 4—5 %. Таким образом, прогнозируемая прибыль по торговому предприятию на будущее пятилетие составит (млн р.):

• на первый год пятилетки:1825 х 112,4 : 100 = 2051;

• на второй год пятилетки:

2051 х 112,4 : 100 = 2305;

• на третий год пятилетки:

2305 х 112,4 : 100 = 2591;

• на четвертый год пятилетки:

2591 х 112,4 : 100 = 2912;

• на пятый год пятилетки:

2912 х 112,4 :. 100 = 3273.

Методика множественного корреляционно-регрессионного анализа и использование его результатов при планировании (прогнозировании) в будущей хозяйственной деятельности предприятия рассмотрены на с. 291—296 данного параграфа.