Тесты для самоконтроля. В таблице приведены страховые термины и их определение

В таблице приведены страховые термины и их определение. Необходимо найти соответствие между ними

| Термин | Дефиниляция |

| 1. Договор страхования | А. Сумма денежных средств, на которую фактически застраховано имущество, жизнь, здоровье. |

| 2. Страхователи | Б. Выраженная в рублях плата со 100 рублей страховой суммы или процентная ставка от совокупной страховой суммы. |

| 3. Страховой фонд | В. Соглашение между страхователем и страховщиком, в силу которого страховщик обязуется при страховом случае произвести страховую выплату страхователю или третьему лицу, в пользу которого заключен договор страхования, а страхователь обязуется уплатить страховые взносы в установленные сроки. |

| 4. Страховая сумма | Г. Фактически происшедшее событие с негативными или иными заранее оговоренными последствиями, вследствие которого может быть выплачено страховое возмещение или страховая сумма. |

| 5. Страховой тариф | Д. Стоимость полностью погибшего имущества или обесцененной части поврежденного имущества по страховой оценке. |

| 6. Страховой риск | Е. Страхование страховщика |

| 7. Страховой случай | Ж. Юридические лица и дееспособные физические лица, заключившие со страховщиками договоры страхования либо являющиеся страхователями в силу закона. |

| 8. Страховой ущерб | З. Причитающаяся к выплате страхователю часть или полная сумма ущерба. |

| 9. Перестрахование | И. Резерв денежных средств, формируемый за счет страховых взносов страхователей и находящийся в оперативно-организационном управлении страховщика. |

| 10. Страховое возмещение | К. Предполагаемое событие, на случай наступления которого проводится страхование. |

Тема 2. Экономическая сущность страхования

Вопросы по теме

1. Экономическая категория страхования. 2. Понятие и характеристика риска. Виды рисков и их классификация. Управление рисками.3. Экономическая природа страхового фонда4. Классификация страхования.5. Формы страхования 2.1 Экономическая категория страхованияСтрахование - это система экономических отношений, подразумевающая образование за счет взносов предприятий, организаций и граждан страхового фонда и его использование для возмещения ущербов, возникающих вследствие наступления страховых рисков.

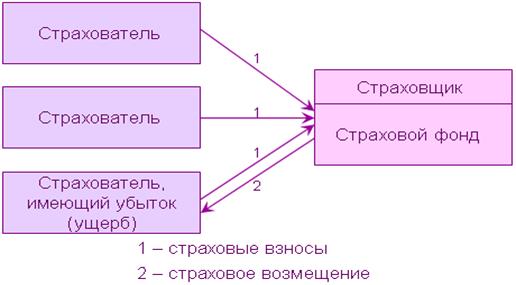

Страхование не создает новую стоимость. Оно занимается только распределением убытка (ущерба) одного страхователя между всеми страхователями (рис. 1).

Рис.1.1 Схема процесса страхования

Приведенная схема показывает, что каждый страхователь платит страховщику страховой взнос, из которого образуется страховой фонд. В случае возникновения страхового случая у кого-либо из страхователей его убыток покрывается из страхового фонда, созданного всеми страхователями.

Как экономическая категория страхование представляет собой систему экономических отношений, включающую совокупность форм и методов формирования целевых фондов денежных средств и их использование для возмещения ущерба при различных непредвиденных неблагоприятных явлениях, а также для оказания помощи гражданам при наступлении определенных событий в их жизни.

Страхование как экономическую категорию характеризуют следующие признаки:

1. Наличие денежных перераспределительных отношений, обусловленных наличием страхового риска как вероятности и возможности наступления страхового случая, способного нанести материальный или иной ущерб.

2. Замкнутые перераспределительные отношения между его участниками, связанные с солидарной раскладкой суммы ущерба в одном или нескольких субъектах на все субъекты, вовлеченные в страхование (см. рис. 1).

3. Создание денежного страхового фонда целевого назначения, формируемого за счет фиксированных взносов участников страхования, для организации замкнутой раскладки ущерба. Средства этого фонда используются только среди участников его создания, и размер страхового взноса представляет собой долю каждого из них в раскладке ущерба.

4. Перераспределение ущерба между разными территориальными единицами и во времени. При соблюдении этого условия возможна раскладка ущерба от стихийных бедствий, охватывающих большие территории.

5. Возвратность мобилизованных в страховой фонд платежей. Страховые платежи определяются на основе страховых тарифов, состоящих из двух частей: а) нетто-платежей, предназначенных для возмещения вероятного ущерба, и б) накладных расходов на содержание страховой организации, проводящей страхование.

2.2 Понятие и характеристика риска. Виды рисков и их классификация. Управление рискамиПод риском подразумевается возможная опасность потерь, вытекающая из специфики природно-климатических, экономических и социальных явлений. Как многоаспектное понятие его можно рассматривать в качестве исторической, правовой, экономической или финансовой категории.

Наиболее емко следующее определение: риск — характеристика решения, принимаемого субъектом в ситуации, когда возможны альтернативы, которые содержат многие (более одного) исходы, существует неопределенность в отношении конкретного исхода и по крайней мере один из исходов опасен.

Оценка объективно существующего риска, решение об управлении которым всегда принимается конкретным человеком, в конечном итоге будет определяться субъективными представлениями о нем этого лица, например его крайними установками на перестраховку или авантюризм.

Основные элементы данного понятия: явления — природные или социально-технические процессы, совокупность целенаправленных действий внешних субъектов или действия самого субъекта; опасности для субъекта — совокупность явлений, реализация которых способна нанести вред (ущерб) субъекту или его интересам, привести к его уничтожению или ограничению возможности эволюции; вред — последствия всякого повреждения, порчи, убытка, вещественного или нравственного, всякое нарушение прав или собственности, законное и незаконное; интерес — польза, выгода, прибыль.

В целом можно сделать вывод, что риск как отдельное событие обладает двумя наиболее важными свойствами - неопределенностью (вероятностью) и ущербом, возникающим в результате реализации опасности.

Традиционно в экономике под «риском» понимают вероятность (угрозу) потери части доходов или понесении дополнительных расходов в результате осуществления определенной финансово-хозяйственной деятельности.

Фактор риска и необходимость покрытия возможного ущерба в результате его проявления вызывают потребность в страховании, в связи с чем риск является основой возникновения страховых интересов и отношений. В страховании он может рассматриваться в нескольких аспектах:

· как конкретное явление или совокупность явлений (событие или совокупность событий), при наступлении которых производятся выплаты из ранее образованного страхового фонда;

· в связи с конкретным застрахованным объектом, который понесет убытки (ущерб), т.е. неблагоприятные последствия от наступления страховых событий;

· как некоторая вероятность нанесения ущерба (получения убытков) объекту, принятому на страхование.

Риск выступает объектом страхования, и его реализация посредством случайных событий или явлений означает возникновение страхового случая.

Следует различать страховое событие и страховой случай: под первым понимают возможное причинение ущерба объекту страхования, а под вторым — реализованную возможность.

Виды рисков и их классификация

Под классификацией рисков следует понимать их распределение на конкретные группы по определенным признакам для достижения поставленных целей. Выделяют следующие критерии классификации рисков:

· классы объектов, которым угрожают риски;

· причины возникновения риска;

· возможность влияния на риски.

К комплексным классам объектов риска относятся:

· рабочая сила;

· имущество;

· капитал;

· информация.

По причинам возникновения выделяют риски, исходящие:

· от природных явлений — наводнение, град, землетрясение, эпидемии и т.п.;

· от социально-общественной среды — обман, преступление, нанесение непреднамеренного ущерба, а также непосредственно связанные с состоянием экономики: банковским процентом, инфляцией, валютными курсами и др.;

· из технической среды — отказ технического средства, его поломка, перерывы в технологических циклах и т.д.

По возможности воздействия на риск можно выделить:

экзогенные (внешние) риски, не подпадающие под влияние лица, принимающего решение, для которых могут быть уменьшены только последствия их реализации — ущербы (убытки);

эндогенные (внутренние) риски, находящиеся в области влияния лица, принимающего решение, для которых может быть уменьшена вероятность их проявления и даже полностью исключена в некоторых случаях.

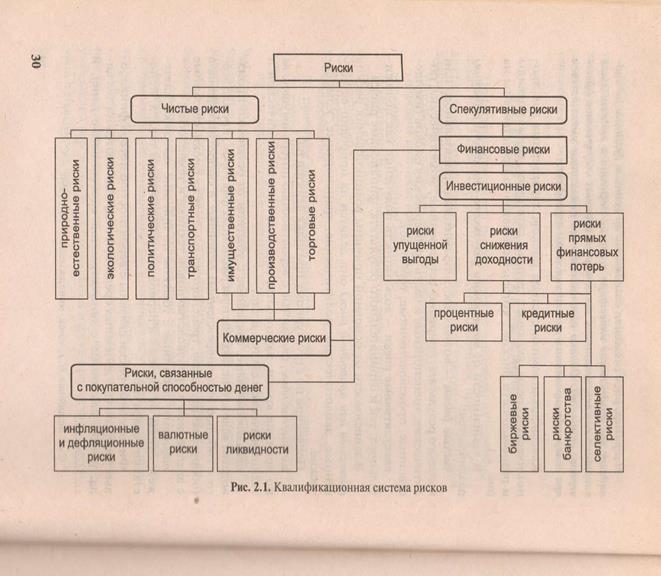

Классификационная система рисков, характерных для экономической среды, включает группы, категории, виды, подвиды и разновидности рисков, которые схематично представлены на рис. 2.1.

|

В зависимости от возможного результата (рискового события) различаются:

чистые риски - возможность получения отрицательного или нулевого результата: природно-естественные, экологические, политические, транспортные и часть коммерческих рисков (имущественные, производственные, торговые);

спекулятивные риски - возможность получения как положительного, так и отрицательного результата: финансовые риски.

В зависимости от основной причины возникновения рисков (базисный или природный риск) они делятся на природно-естественные, экологические, политические, транспортные, коммерческие.

Последние по структурному признаку делятся на:

имущественные, связанные с вероятностью потерь имущества по причине кражи, халатности, перенапряжения технической и технологической систем и т.п.;

производственные, связанные с убытком от остановки производства вследствие воздействия различных факторов, прежде всего с гибелью или повреждением основных и оборотных фондов (оборудование, сырье, транспорт и т.п.), а также риски, связанные с внедрением в производство новой техники и технологии;

торговые, связанные с убытком по причине задержки платежей, отказа от платежа в период транспортировки товара, непоставки товара и т.п.

Финансовые риски связаны с вероятностью потерь финансовых ресурсов (т.е. денежных средств) и подразделяются на два вида: риски, связанные с покупательной способностью денег, и риски, связанные с вложением капитала (инвестиционные риски). Первые включают разновидности инфляционных, дефляционных, валютных рисков и рисков ликвидности. Под вторыми подразумеваются следующие подвиды рисков:

риск упущенной выгоды - это риск наступления косвенного (побочного) финансового ущерба (неполученная прибыль) в результате неосуществления какого-либо мероприятия (например, страхование, хеджирование, инвестирование и т.п.);

риск снижения доходности может возникнуть в результате уменьшения размера процентов и дивидендов по портфельным инвестициям, по вкладам и кредитам и включает следующие разновидности:

процентные риски - опасность потерь коммерческими банками, кредитными учреждениями, инвестиционными институтами, селинговыми компаниями в результате повышения процентных ставок, выплачиваемых ими по привлеченным средствам, над ставками по предоставленным кредитам;

кредитный риск - опасность неуплаты заемщиком основного долга и процентов, причитающихся кредитору, к чему относится также риск такого события, при котором эмитент, выпустивший долговые ценные бумаги, окажется не в состоянии выплачивать проценты по ним или основную сумму долга. Кредитный риск может быть разновидностью рисков прямых потерь.

Риски прямых финансовых потерь включают следующие разновидности: биржевой риск, селективный риск, риск банкротства, а также кредитный риск.

В страховании все риски разделяются на две группы: страховые и нестраховые (не включенные в договор страхования). Основные критерии страхового риска:

· риск должен носить случайный характер, при этом всем сторонам, участвующим в договоре страхования, заранее не известны конкретное время страхового случая и возможный размер причиненного ущерба;

· наступление страхового случая, выраженное в реализации риска, не должно быть связано с волеизъявлением страхователя или иного заинтересованного лица;

· факт наступления страхового случая не известен во времени и пространстве;

· случайность проявления данного риска возможно сопоставить с массой однородных объектов, т.е. вести статистическое наблюдение;

· страховой случай не должен иметь размеры катастрофического бедствия, т.е. не должен охватывать массу объектов в рамках крупной страховой совокупности, причиняя массовый ущерб;

· последствия реализации риска возможно объективно измерить и оценить в денежном выражении.

Нестраховые риски - те, которые существуют объективно, но не могут быть включены в объем ответственности страховщика, т.е. приняты на страхование.

К нестраховым рискам будет относиться часть экологических рисков (рисков загрязнения окружающей среды), которые не могут быть приняты на ответственность одной страховой компанией и, как правило, страхуются в пуле; риски, выражающиеся в противоправном поведении страхователей (нарушении правил дорожного движения, преступлении и др.); риски, связанные с проведением пари и лотерей и т.п. Обобщенным литературным примером нестрахового риска может служить описанное Я. Гашеком: «Если что и произошло, так это лишь чистая случайность и «промысел Божий», как сказал старик Ваничек из Пельгржимова, когда его в тридцать шестой раз сажали в тюрьму».

В зависимости от источника опасности выделяют риски, связанные с проявлением стихийных сил природы (землетрясения, сели, цунами и др.) и целенаправленным воздействием человека (кража, ограбление, акты вандализма и другие противоправные действия), а также смешанные риски, сочетающие перечисленные выше (например, эпидемия, преднамеренно вызванная специалистом-эпидемиологом).

По объему ответственности страховщика риски подразделяются на индивидуальные (например, перевозка и экспозиция шедевров живописи) и универсальные (например, часто встречающийся имущественный риск — кража).

Виды потерь, возникающих в результате реализации перечисленных и других рисков: материальные, финансовые, трудовые, временные, престижа (репутации), ущерба экологии или здоровью.

Управление рисками

Управление риском является необходимым, по сути, составляющим любой экономической системы (процесса), так как закономерна тенденция: размер риска прямо пропорционален получаемому доходу. Следовательно, от того, насколько эффективно организован процесс управления риском, зависит в целом и эффективность деятельности любого хозяйствующего субъекта, системы.

Управление риском – многоступенчатый процесс, цель которого в уменьшении или компенсации ущербов для объекта при наступлении неблагоприятных событий.

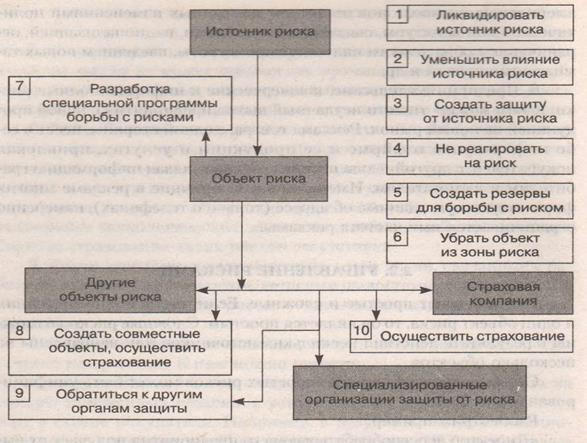

Риски бывают простые и сложные. Если имеется один источник и один объект риска, то он является простым. Сложные риски возможны в результате действия нескольких источников или направлены на несколько объектов.

|

Схема защиты от влияния простых рисков может быть унифицирована (рис. 2.1).

Рассмотрим пример.

«Директор деревообрабатывающего предприятия получает от вымогателя предупреждение по телефону о том, что он должен принести 50 тыс. долларов США в условленное место. В противном случае его деревообрабатывающее предприятие будет сожжено».

В данном случае источником риска является вымогатель, а объектом предпринимательского риска - предприниматель. Он может осуществить следующие действия:

1.Ликвидировать источник риска, т.е. найти вымогателя, если известен его телефон, или встретиться с ним и обезвредить его законными способами. Эти действия в данном случае вряд ли можно реализовать.

Однако в других ситуациях, например при риске заражения территории отходами химического производства, ликвидация его путем изменения технологии может оказаться довольно эффективной.

2.Уменьшить влияние источника риска. Это решение можно осуществить, если хорошо известен источник риска. Например, применить генераторы с высокой степенью защиты от возгорания для снижения пожароопасности объектов.

3.Усилить меры по защите от источника риска. Поскольку существует опасность возгорания объекта, предприниматель может усилить охрану объекта, ввести ночное дежурство.

4.Не реагировать на риск. Если предприниматель считает, что ему звонил больной человек и осуществить задуманное он не сможет, то он не отреагирует на звонок и ничего не предпримет. Правда, это решение само по себе является рискованным.

5.Создать резервы для борьбы с риском. По этому пути надо идти, только предварительно подготовившись в материальном плане, так как финансовые резервы невозможно быстро создать.

6.Убрать объект из зоны риска. Реализация такого решения может происходить следующими путями:

· продажа завода и переезд директора в другой регион и устройство на другую работу;

· перевозка оборудования на новое место и продажа здания (реализовать это решение в данном конкретном случае, конечно, сложно).

7. Разработать специальные программы по борьбе с риском. Такое решение обычно принимается на уровне руководства предприятия с привлечением большого числа лиц. Как правило, такие программы разрабатываются для борьбы с крупными рисками.

8.Создать совместные объекты. Можно заключить соглашение с несколькими деревообрабатывающими предприятиями для борьбы с рядом рисков (например, пожарами).

9.Можно обратиться в милицию, специализированные фирмы, которые помогли бы решению возникшей проблемы.

10.Обратиться в страховую компанию для страхования деревообрабатывающего предприятия от пожара.

В зависимости от финансовых возможностей может быть принято то или иное решение. Сказать, что какое-то решение будет единственным и возможным, нельзя. Расчеты эффективности здесь не помогают. При выборе конкретного решения следует учитывать его осуществимость, рискованность и убыточность. В некоторых случаях желательно использовать комплекс мер при управлении риском.

Большинство рисков относится к классу сложных. Например, предпринимательские риски товаропроизводителя, риски от недопоставки материалов и комплектующих изделий, от несвоевременной оплаты за поставленную продукцию, риски, обусловленные невозвратом кредита, риски от невыполнения финансовых обязательств, от хищений и растрат, от найма неквалифицированного персонала и др.

Управление риском осуществляется в общем виде по следующим этапам.

Первый этап - эмпирический анализ. Сущность его состоит в том, чтобы на основе статистических закономерностей установить вероятностные характеристики риска. Такой подход используется в простейших случаях - при анализе динамики цен, котировок акций, измерении радиоактивности и др.

Второй этап - экономическая оценка риска в будущем. Здесь обнаруживаются две проблемы: сложность и надежность прогноза и трудность экономической оценки влияния риска. Предположим, можно с известной степенью надежности предсказать продолжительность жизни или вероятность смерти для работников в 2015 г. в акционерном обществе «ХХХ». Для этого необходимо знать распределение работающих по возрастным группам, число мужчин и женщин данные о смертности на производстве и ее причинах за последние несколько лет с учетом характера производства (тяжесть и вредностъ технологических процессов). Однако дать экономическую оценку этим сложным рискам чрезвычайно сложно. Какую реальную оценку имеет жизнь, непонятно. Как оценить ущерб, нанесенный здоровью, тоже неясно. Практика страхования во многих случаях уходит от этих эоггросов. перекладывая решение их на страхователя, предоставляя ему право сомостоятельного принятия решения о страховой сумме.

Третий этап — управление рисками (Risk management). Фирмы стремятся уменьшить риск или его негативные последствия разными путями. Можно переложить риск на других, собственный резервный фонд или применить другую стратегию. В любом случае неправильное или необоснованное решение на этом этапе дорого обойдется предпринимателю.

В понятие «управление риском» следует включать широкий спектр проблем, связанных не только со снижением или нивелированием риска, но и с принципиальным изменением стратегии менеджмента на предприятиях, так как на большинстве из них критерий максимизации прибыли при управлении должен быть заменен на критерий «управление рисковыми ситуациями с целью минимизации потерь». Нельзя, конечно, этот критерий абсолютизировать, бессмысленно ставить его во главу угла при управлении банком, осуществляющим преимущественно спекулятивные высокорисковые операции, так как он существует главным образом за счет проведения ненадежных сделок, приносящих высокий доход при периодически возникающих на рынке благоприятных условиях.

2.3 Экономическая природа страхового фондаТрадиционно компенсация ущерба от влияния рисков во многих случаях осуществляется через страховой фонд.Страховой фонд представляет собой резерв материальных или денежных средств, предназначенный для покрытия ущерба, причиненного объекту непредвиденными случайными воздействиями. По своей экономической сущности страховой фонд – это изъятие средств из национального дохода. При этом главным является вопрос, включаются ли эти средства в издержки производства или они должны возмещаться из прибыли. Ответ на него зависит того, считаются ли общественно необходимыми в стране риски и связанные с ними расходы по возмещению убытков. В современных рыночных условиях риски объективно присущи экономической системе, и каждый хозяйствующий субъект вынужден самостоятельно нейтрализовать их влияние. Поэтому расходы, связанные с формированием страхового фонда, логично включать в издержки производства.

Страховой фонд в РФ в зависимости от назначения, уровня управления, отраслевых особенностей может образовываться в следующих организационных формах: (Таблица 2.1.)

| Таблица 2.1 |

| Формы организации страховых фондов | Источники формирования страховых фондов | Назначение страховых фондов |

| Фонды страховых компаний | Платежи граждан и юридических лиц (обязательные и добровольные) | Защита имущественных интересов населения при наступлении страхового события |

| Фонды самострахования | ||

| Государственные страховые фонды |

Государственные страховые фонды формируются как фонды социальной поддержки населения за счет обязательных платежей граждан и юридических лиц. Средства этих фондов используются в строгом соответствии с установленными нормативами и при наличии определенных условий. В частности, для материального обеспечения граждан при наступлении нетрудоспособности, старости и в других предусмотренных законом случаях. Возможности государства в организации социальной помощи весьма ограниченны. В условиях рыночной экономики государство и не ставит перед собой цели всесторонней опеки своих граждан. Ответственность за себя, свою семью, свое имущество в основном лежит на самих гражданах, а государство обеспечивает лишь минимум гарантий в рамках проводимой социальной политики.

Фонды самострахования создаются на предприятиях и в домашних хозяйствах на добровольной основе. Исключение составляют лишь акционерные общества, которым Федеральным законом «Об акционерных обществах» предписывается создание резервных фондов; минимальный размер их должен составлять не менее 15 % от уставного капитала. Граждане используют для компенсации неожиданных ущербов личные накопления. Метод самострахования оправдывает себя в случае возникновения потребности в деньгах, размеры и время появления которой заранее известны либо не очень велики. Если же речь идет о серьезных ущербах, то резервные накопления граждан и предприятий оказываются недостаточными для их компенсации.

Фонды страховых организаций образуются на основе передачи им функций страхования со стороны клиентов. Это коллективные страховые фонды, создаваемые на основе страховых взносов заинтересованных лиц, управляемые профессионалами и обеспечивающие страховую защиту от конкретных рисков.

Участие в фондах страховых компаний представляет собой самый надежный способ компенсации ущербов, связанных с рисками.

В общей системе образования страховых фондов исторически сложились два направления страховой деятельности:

· государственное социальное страхование, основанное на принципе коллективной солидарности и направленное на социальное выравнивание и обеспечение минимума благосостояния;

· страхование физических и юридических лиц, осуществляемое страховыми компаниями на договорной основе.

Страхование, или, как его иногда называют, коммерческое страхование, играет ведущую роль в компенсации ущербов, и потребность в его развитии возрастает вместе с развитием рыночной экономики. Страхование гарантирует от случайных рисков имущественные интересы граждан и предприятий, обеспечивает продолжение хозяйственного воспроизводства.

2.4 Классификация страхованияСтрахование как система экономических отношений охватывает различные объекты и субъекты страховой ответственности, формы организации деятельности в силу определений юридических норм и законов. Для упорядочения разнообразных экономических отношений и создания единой и взаимосвязанной системы, необходима классификация страхования.

Классификация страхования представляет собой научную систему деления страхования на сферы деятельности, отрасли, виды, звенья которых располагаются так, что каждое последующее звено является частью предыдущего. Основными признаками классификации страхования служат объекты страхования и род опасности. Классификация отраслей страхования проводится по следующим основным критериям:

· по объектам страхования (видам риска);

· по видам страхового возмещения;

· исходя из структуры баланса.

1. Классификация по объектамстрахования:

Объект страхования - содержание имущественного интереса участника страхования (страхователя).

По признаку «содержание имущественного интереса» выделяют следующие основные отрасли страхования:

| Таблица 2.2 | |

| Классификация по объектам страхования |

| Объекты (отрасли) страхования | ||

| Личное страхование | Имущественное страхование | Страхование ответственности |

| Объекты страхования - имущественные интересы страхователя, связанные: · с дожитием граждан до определенного возраста или срока; · со смертью; · с наступлением иных событий в жизни граждан; · с причинением вреда жизни, здоровью граждан; · с оказанием им медицинских услуг | Объектом страхования являются имущественные интересы страхователя, связанные: · с владением, использованием и распоряжением имуществом; · с осуществлением предпринимательской деятельности | Объектом страхования являются имущественные интересы страхователя связанные: · с обязанностью возместить вред, причиненный другим лицам (третьим лицам) |

| Возмещаются нанесенные этому лицу материальные убытки | Страхование может осуществляться от одного или нескольких рисков | Страхователь страхует риск снижения уровня своего благосостояния, например, вследствие возникновения для него затрат по оплате судебных расходов или необходимости удовлетворения регрессных требований по возмещению ущерба, предъявляемого к нему третьей стороной |

| · Страхование жизни · Медицинское страхование · Страхование от несчастных случаев и др. | · Страхование от огня · Страхование от стихийных бедствий · Комбинированное страхование домашнего имущества и т. д. | · Страхование гражданской ответственности · Страхование предпринимательских рисков · Страхование кредитов и т. д. |

2. Классификация по видам страхового возмещенияпостроена на соотношении страховой суммы и страхового возмещения за понесенный ущерб. Обязательства страховой компании по отношению к страхователю по договору страхования могут состоять в возмещении ущерба или выплате согласованной суммы.

На этом основании различают страхование ущерба и страхование суммы. В случае возмещения ущерба страховая компенсация должна возмещать фактическую сумму ущерба в той мере, в какой он покрывается страховой суммой.

Например. Страхователь застраховал предмет стоимостью в 50 тыс. руб. При повреждении данного предмета страховщик возмещает конкретный ущерб в размере 50 тыс. руб. Если предмет стоимостью 100 тыс. руб. был застрахован на 80 тыс. руб., то возмещение страховщиком составит 80 тыс. руб.

При страховании ущерба возмещению подлежит конкретно доказанные суммы потерь, т. е. происходит конкретное покрытие потребности. Действует принцип запрета на обогащение страхователя.

При страховании суммы речь идет об абстрактном покрытии потребности, т. к. согласованная в договоре страховая сумма определяется не стоимостью материальных ценностей, а желанием страхователя и его платежеспособностью. Страхование суммы имеет место при страховании жизни, страховании от несчастного случая и иногда в медицинском страховании.

3. Балансовая классификация отраслейстрахования позволяет лицу, занимающемуся хозяйственной деятельностью, установить, все ли позиции его бизнеса, которые можно застраховать, действительно застрахованы. С точки зрения предпринимателя, различается страхование активов и пассивов.

Страхование активов — затрагивают все важнейшие отрасли страхования ущерба. Это страхование материальных ценностей, вещей в узком смысле этого слова. Сюда относятся основные средства, производственные запасы, незавершенное производство, готовая продукция и товары. Также это страхование возможных потерь по долговым обязательствам. В основе страхования активов лежат соответствующее ценностное отношение страхующегося лица и вещи или праву, иначе говоря, страховой интерес.

При страховании пассивов страхуется не имущественный интерес, а те ущербы, которые возникают из пассивных долгов без погашения. К страхованию пассивов относятся:

- страхование законодательно определенных обязательств предпринимателя;

- страхование ущерба, имеющего место в случае отклонения претензий;

- страхование кредита;

- страхование необходимых затрат.

Страхование доходов включает в себя страхование от недополучения доходов, например от временного прекращения работы предприятия в случае пожара.

Кроме перечисленных признаков классификации страхования оно классифицируется по следующим признакам:

По признаку юридического статуса различают:

· государственное страхование, реализуемое от лица государства за счет средств бюджета любого уровня;

· коммерческое страхование, реализуемое страховыми организациями различных организационно-правовых форм;

· взаимное страхование, реализуемое обществами взаимного страхования.

По признаку обязательности проведения страхования различают:

· обязательное страхование, осуществляемое в силу закона, например обязательное медицинское страхование;

· добровольное, осуществляемое согласно договору добровольного страхования, например страхование домашнего имущества.

По признаку формы организации в личном страховании различают:

· индивидуальное страхование, при котором под страхование попадают риски отдельного человека;

· групповое (коллективное), при котором под страхование попадают риски группы людей (отдельной семьи, членов одного рабочего коллектива).

По признаку сферы действия различают:

· национальное страхование, например российское страхование, регулируемое российским законодательством и имеющее юридическую силу только на территории России;

· межнациональное, например европейское страхование, регулируемое европейским страховым законодательством и имеющее силу на территории стран Европы, входящих в Евросоюз.

Кроме отдельных видов страхования, в страховой практике выделяют объединенные виды страхования: комбинированное и связанное страхование. Основные их характеристики приведены в табл. 3.

| Таблица 2.3 | |

| Объединение нескольких видов страхования |

| Комбинированное страхование | Связанное страхование |

| Покрытие в одном договоре нескольких видов на единых условиях. Представляет собой отдельный новый вид страхования. Используется единый страховой тариф. Договор может быть расторгнут только в целом | Объединение нескольких договоров страхования в одном страховом пакете, каждый из которых заключается на основе своих общих условий страхования. По каждому виду страхования используется свой страховой тариф. Каждый из договором можно расторгнуть в отдельности |

| Например: · комбинированное страхование домашнего имущества от рисков пожара, кражи, аварий и пр. · комбинированное страхование зданий от рисков пожара, удара молнии, взрыва, падения летательных аппаратов и пр. | Например: · пакет семейного страхования, включающий в себя страхование домашнего имущества, добровольное страхование гражданской ответственности и страхование от несчастных случаев |

Страхование может осуществляться в обязательной и добровольной формах.

Обязательную форму страхованияотличают следующие принципы:

1. Обязательное страхование устанавливается законом, согласно которому страховщик обязан застраховать соответствующие объекты, а страхователь - вносить причитающиеся страховые платежи. Закон обычно предусматривает:

· Перечень подлежащих обязательному страхованию объектов;

· Объем страховой ответственности;

· Уровень или нормы страхового обеспечения;

· Порядок установления тарифных ставок или средние размеры этих ставок с предоставлением права их дифференциации на местах;

· Периодичность внесения страховых платежей;

· Основные права и обязанности страховщика и страхователей.

Закон, как правило, возлагает проведение обязательного страхования на государственные страховые органы.

2. Сплошной охват обязательным страхованием указанных в законе объектов страхования. Подразумевает ежегодное проведение страховыми органами регистрации застрахованных объектов, начисление страховых платежей и их взимание в установленные сроки.

3. Автоматичность распространения обязательного страхования на объекты, указанные в законе.