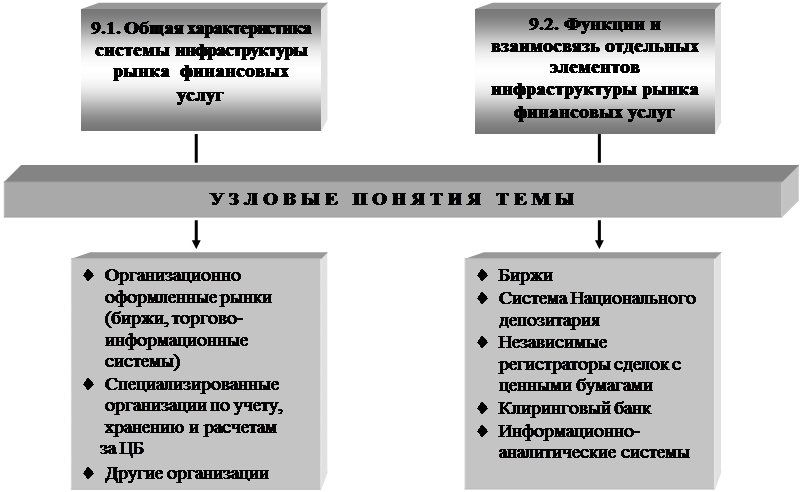

Функции и взаимосвязь отдельных элементов инфраструктуры финансового рынка

СТРУКТУРНО-ЛОГИЧЕСКАЯ СХЕМА ТЕМЫ 9

« Инфраструктура рынка финансовых услуг»

| |||

| |||

Тема 9. Инфраструктура рынка финансовых услуг

1. Общая характеристика системы инфраструктуры рынка финансовых услуг.

2. Функции и взаимосвязь отдельных элементов инфраструктуры финансового рынка.

Общая характеристика системы инфраструктуры рынка финансовых услуг

|

- система отношений, обеспечивающая свободный обмен финансовых и информационных ресурсов, основанная на принципах социальной справедливости, надежности защиты инвесторов, регулируемости, контролируемости, эффективности, правовой упорядоченности, прозрачности и открытости, конкурентности.

Рис. 9.1. Участники рынка финансовых услуг, обеспечивающие его нормальное функционирование.

Функции и взаимосвязь отдельных элементов инфраструктуры финансового рынка

|

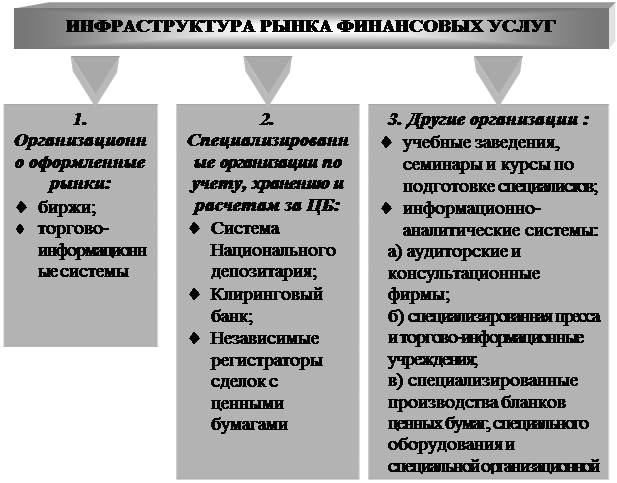

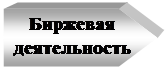

- как основная часть экономико-финансовой системы государства возникла в связи с потребностями производства и торговли.

Торговля является связующим звеном между производителями и внешней средой (потребителями), т.к. производство никогда не создается ради производства.

Биржевая торговля возникла на базе локального рынка и ярмарки, она сочетает в себе их особенности, облегчает процесс торговли, вырабатывает механизм защиты интересов покупателей и продавцов. В целом биржевая деятельность представляет собой самостоятельную форму коммерческой деятельности с целью получения прибыли.

В мировой практике в зависимости от биржевого товара выделяют биржи:

¨ товарные;

¨ товарно-сырьевые;

¨ фондовые;

¨ валютные;

¨ труда.

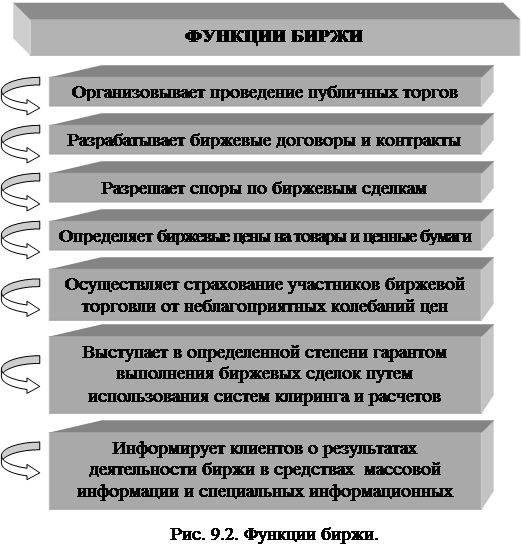

Систему Национального депозитария составляют Национальный депозитарий и его участники – локальные депозитарии банков, посредники на рынке ценных бумаг и специализированные депозитарные учреждения (регистраторы), региональные центры сертификации аукционов, которые непосредственно обслуживают участников фондового рынка.

|

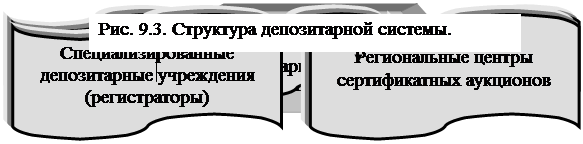

| Национальный депозитарий |

| ¨ открывает счета ценных бумаг финансовым посредникам, эмитентам и иностранным депозитариям, а также ведет бухгалтерский учет операций по этим счетам; ¨ осуществляет ведение реестра ценных бумаг (именных), фиксирование прав на хранимые им ценные бумаги и организацию перехода прав собственников от одного владельца к другому, обслуживает эти ценные бумаги (инкассация, распределение процентов и дивидендов); ¨ обеспечивает обращение ценных бумаг в форме компьютерной записи на счета и работает в рамках единой программы, обеспечиваемой системой «Биржа», «депозитарий», «клиринговый банк». |

|

Рис. 9.4. Основные функции депозитария.

В 1995 году разработаны мероприятия по обособлению функций регистрации и перерегистрации права собственности на именные ценные бумаги от эмитентов и передаче их уполномоченным учреждениям-регистраторам.

Таблица 9.1.

| Независимые регистраторы сделок с ценными бумагами |

| ¨ вносят в систему реестра записи о перечне прав на акции; ¨ выдают выписку из реестра об отягощении акций обязанностями или выдают сертификат акций лицу, которому переданы акции; при необходимости выдают новый сертификат лицу, которое производит переучет акций; ¨ осуществляют ведение и хранение системы реестра на основе договора с эмитентом, согласно действующему законодательству; ¨ несут материальную ответственность за целостность и конфиденциальность документов системы реестра; ¨ информируют государственную налоговую службу о фактах сделок с ценными бумагами. |

Клиринговым банком по денежным средствам для Национального депозитария является НБУ; для посредников на рынке ценных бумаг, специализированных депозитарных учреждений (регистраторов) и региональных центров сертификатных аукционов – коммерческие банки.

Таблица 9.2.

| Клиринговый банк осуществляет: |

| ¨ анализ итоговых сверочных документов на их подлинность и правильность оформления; ¨ определение денежных сумм, которые подлежат переводу, и количества ценных бумаг, которые должны быть поставлены по итогам сделки; ¨ взаимозачет встречных требований по платежам и поставкам ценных бумаг. |

Все другие учреждения инфраструктуры рынка финансовых услуг предоставляют различные услуги его участникам (консультационные, информационные, образовательные и др.) и создают необходимые условия для осуществления сделок на финансовом рынке.

Для обеспечения достаточной прозрачности финансового рынка должно обеспечиваться широкое информирование о доходности операций с ценными бумагами и рисках, связанных как с эмитентами, так и с деятельностью посредников на финансовом рынке.

Эта информация обеспечивается путем установления процедур и стандартов раскрытия информации об эмиссиях ценных бумаг, эмитентах, ценах и объемах торговли ценными бумагами. Предоставлять такую информацию должны эмитенты, посредники, система биржевой и внебиржевой торговли, комиссия по ценным бумагам через официальные и специальные издания.

Для кадрового обеспечения функционирования финансового рынка в Украине должна быть создана система подготовки отечественных специалистов. Таким образом инфраструктура рынка финансовых услуг создает все необходимые условия для осуществления сделок на финансовом рынке.