Теперь несложно получить величину дюрации

D =8,266.91/952.34 = 8.64 периода = 4.32 года.

Бескупонная (дисконтная) облигация.Обратимся теперь к дисконтным облигациям, которые также имеют номинальную стоимость, которая выплачивается инвестору в момент погашения облигации. В процессе эмиссии такие облигации продаются со скидкой (дисконтом). Величина скидки определяется процентной ставкой по данной облигации. Как правило, дисконтные облигации имеют срок погашения от 1 до 3 лет, наиболее характерны одногодичные. Дальнейшее изучение оценки стоимости такой облигации проведем с помощью конкретного примера.

Пример.Предприятие А в день эмиссии приобрело по цене 82 грн. за штуку пакет дисконтных государственных облигаций с периодом обращения 365 дней и номинальной стоимость к погашению 100 грн. Доходность этого финансового инструмента на момент эмиссии составляла

.

.

Через 165 дней, или за 200 дней до погашения облигации предприятие А решило реализовать на рынке этот пакет ценных бумаг, так как ему срочно понадобились деньги. Цена продажи была определена следующим образом:

.

.

Продавец дисконтировал стоимость облигации к погашению (100 гривень), использовав в качестве дисконтной ставки (21.95%) тот уровень доходности, который обеспечивал ему данный финансовый инструмент. Смысл этого расчета заключается в том, чтобы разделить первоначальную величину дисконтного дохода (100 - 82 = 18 гривень) между продавцом и покупателем в соответствии с продолжительностью периодов владения финансовым активом. Продавец владел активом 165 дней из 365, и он желает получить свою часть дисконтного дохода: 89.26 - 82 = 7.26 грн. с одной облигации. Покупателю (по мнению продавца) должна достаться та часть дисконтного дохода, которая соответствует 200 дням владения финансовым инструментом:

100 - 89.26 = 10.74 грн.

Институциональные инвесторы, желающие приобрести эти государственные облигации, считали предложенную цену завышенной, так как доминирующая процентная ставка на рынке аналогичных финансовых ресурсов на момент продажи составила 23 %. Оценка стоимости облигаций в этом случае составляет:

,

,

т.е. стала закономерно ниже. Предприятию А пришлось удовлетвориться данной ценной своего финансового ресурса.

Характеризуя этот факт, современная финансовая теория справедливо называет прошлые затраты “мертвыми”, т.е. не имеющими значения при обосновании финансовых решений

Чем выше норма дивиденда, тем дороже будет рыночная стоимость акции и тем весомее рейтинг акционерного общества на финансовом рынке.

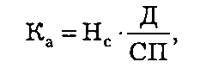

Однако при повышении банком нормы ссудного процента (например, по депозитам) курс акций понижается. Данную зависимость выражают формулой

где Ка — курс акции, руб.;

Нс — номинальная стоимость акции, руб.;

Д — доходность акции (норма дивиденда), %;

СП — ставка ссудного процента, %.

В случае убыточной работы акционерного общества дивиденды по обыкновенным акциям не выплачивают. Эффективность любых инвестиций устанавливают на базе сравнения эффекта (дохода) и затрат. В качестве затрат при оценке эффективности финансовых вложений выступают средства, авансированные в различные финансовые инструменты.

В качестве эффекта (дохода) принимают разницу между реальной стоимостью отдельных видов ценных бумаг и суммой средств, израсходованных на их приобретение. Поскольку доход от этих ценных бумаг может быть получен только в будущем периоде, он должен быть оценен при сопоставлении с настоящей стоимостью.

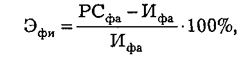

Таким образом, общая формула для оценки эффективности финансовых инвестиций следующая:

где Эфи — эффективность вложения средств в финансовые инвестиции, %;

РСфа — реальная стоимость отдельных финансовых активов, приведенная к настоящей стоимости;

Ифа — сумма средств, инвестированных в отдельные финансовые активы.

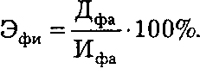

Разность (РСфа - Ифа) представляет собой величину будущего дохода от финансовых активов (Дфа). Поэтому окончательная формула имеет вид

Реальную стоимость корпоративных ценных бумаг формируют под воздействием двух основных факторов:

суммы будущего денежного потока от конкретного вида финансовых активов;

величины дисконтной ставки, используемой при оценке настоящей стоимости будущего денежного потока.

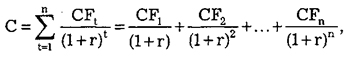

Данные положения выражают формулой

где С — стоимость эмиссионной ценной бумаги; СFt — денежный поток в периоде г — ставка дисконта, доли единицы; n — порядковый номер рассматриваемого года действия. Подобным способом могут быть оценены основные виды эмиссионных ценных бумаг (акции и корпоративные облигации). В качестве будущего денежного потока по финансовым инвестициям выступает чистая прибыль, полученная от использования соответствующих финансовых активов.

Исходя из условий обращения акций, жизненного цикла предприятия-эмитента, принятой дивидендной политики и других факторов возможна различная динамика уровня предлагаемых дивидендов в будущем периоде.

В связи с этим можно выделить следующие виды акций:

со стабильным уровнем дивидендов (привилегированные акции);

с постоянно возрастающим уровнем дивидендов. Дивидендная политика многих эмитентов включает ежегодный прирост суммы или процента выплачиваемых дивидендов на определенную постоянную величину;

с нестабильным уровнем дивидендов. Нестабильность дивидендной политики, как правило, используют компании- эмитенты при смене стадий их жизненного цикла.

С учетом премии за инвестиционный риск процентная ставка, используемая при дисконтировании денежных потоков, должна дифференцироваться исходя из следующих параметров:

средней ставки ссудного процента на кредитном рынке (на общероссийском или региональном рынках);

прогнозируемого темпа инфляции в предстоящем периоде;

премии за инвестиционный риск.

Ставку дисконтирования, как правило, характеризуют нормой текущей доходности. Первые два показателя формируют норму текущей доходности по безрисковым финансовым инструментам (в частности, по облигациям внутреннего федерального займа). Норму текущей доходности по государственным долговым обязательствам можно рассматривать как базу для последующей дифференциации дисконтной ставки по видам корпоративных ценных бумаг.

Норма текущей доходности по конкретному финансовому инструменту определяется как сумма нормы доходности по безрисковым вложениям и нормы премии за риск (риск увеличения ставки ссудного процента, риск предполагаемого роста темпа инфляции, риск неплатежа и др.). Уровень данных рисков определяет степень дифференциации нормы текущей доходности по отдельным финансовым инструментам. Оценка акций определяет их текущую рыночную стоимость.

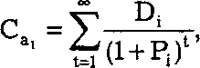

1. Модель оценки текущей рыночной стоимости акций при их использовании в течение неопределенного продолжительного периода времени (Са1) имеет вид

где Di — сумма дивидендов, которую инвестор ожидает получить в году t по акции i-го вида;

Pi — норма текущей доходности по акции ьго вида, используемая как дисконтная ставка в расчетах настоящей стоимости;

∞ — выражает неопределенность;

t— число лет использования акции.

Экономическое содержание данной модели заключается в том, что текущая рыночная стоимость акции, используемой неопределенное число лет, представляет собой сумму дивидендов по отдельным периодам, приведенную к настоящей стоимости по дисконтной ставке, равной норме текущей доходности по ней.

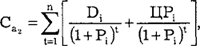

2. Модель оценки текущей рыночной стоимости акций при их использовании в течение заранее предусмотренного срока (Са2) имеет вид

где Di — сумма дивидендов, которую инвестор ожидает получить в году t по акции i-го вида;

ЦРi — прогнозируемая рыночная цена реализации акции 1-го вида в конце периода ее использования;

Рi — норма текущей доходности акции i-го вида;

t — число лет использования акций;

n — порядковый номер рассматриваемого года действия.

Основу первых двух моделей оценки текущей рыночной стоимости акций составляет дисконтированная сумма дивидендов, ожидаемая к получению в будущем. При этом сумма ежегодных дивидендов может оставаться стабильной или равномерно увеличиваться по отдельным периодам. Оценка стоимости акций в данном случае носит дифференцированный характер.

Модель оценки текущей рыночной стоимости акций с постоянными дивидендами (Ca3) имеет вид

Са3 = D/P

где D — годовая сумма постоянного дивиденда;

Р — норма текущей доходности акций данного типа.

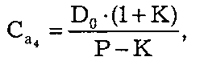

Модель оценки текущей рыночной стоимости акций с постоянно возрастающими дивидендами (Ca4) выражают формулой

где D0 — сумма последнего уплаченного дивиденда;

Р — норма текущей доходности акций данного типа, доли единицы;

К — темп роста дивидендов, доли единицы.

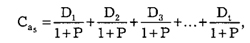

Модель оценки текущей рыночной стоимости акций с изменяемой суммой дивидендов (Са5) имеет вид

где Dt— сумма дивидендов, прогнозируемая в периоде t;

Р — норма текущей доходности акций данного типа, доли единицы;

t — число прогнозируемых лет.

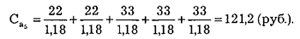

Пример. Исходя из принятой акционерным обществом дивидендной политики оно установило выплату дивидендов в предстоящие два года в размере 22 руб. на одну обыкновенную акцию. В последующие три года оно обязуется выплачивать постоянные дивиденды в сумме 33 руб. на одну акцию. Норма текущей доходности акций данного типа составляет 18% в год:

К долговым ценным бумагам относятся все виды облигаций, поскольку они удостоверяют отношения займа. Облигации могут быть краткосрочными (со сроком погашения до одного года) и долгосрочными (со сроком погашения свыше года). Облигация должна иметь номинальную стоимость.