Глава 3. «Долговая экономика» в глобальном измерении

«Долговая экономика» за пределами США

Как мы выше отметили, ростовщикам нужно постоянно выстраивать долговую пирамиду, поскольку такое строительство создает спрос на «строительный материал», который называется «деньгами». Наращивание долга началось в основных центрах капитализма (Великобритания, Германия, Франция, США и др.), оно шло и продолжается по трем основным направлениям: государственный долг; долг компаний и банков; долг домашних хозяйств. Выше мы говорили о «долговой экономике» Великобритании и США. Но не менее «долговыми» оказываются «экономики» других стран Запада (включая Японию).

Как известно, страны Западной Европы, образовавшие Европейский союз, в свое время клятвенно заявили, что будут решительно бороться с практикой финансирования государственных расходов за счет бюджетных дефицитов.

Предельная величина бюджетных дефицитов для стран‑членов ЕС была определена в 3% ВВП (Маастрихтские соглашения 1992 года). Сегодня уже все страны перешли эту «красную черту», причем некоторые уже давно. В 2009 году дефицит бюджета Греции составил 12,7% ВВП, и страна в конце указанного года оказалась на грани дефолта. В 2010 году бюджетный дефицит в Германии составил 6% ВВП, во Франции ‑ 8%, в Испании ‑ 10%, в Великобритании и в Ирландии ‑ по 14%.

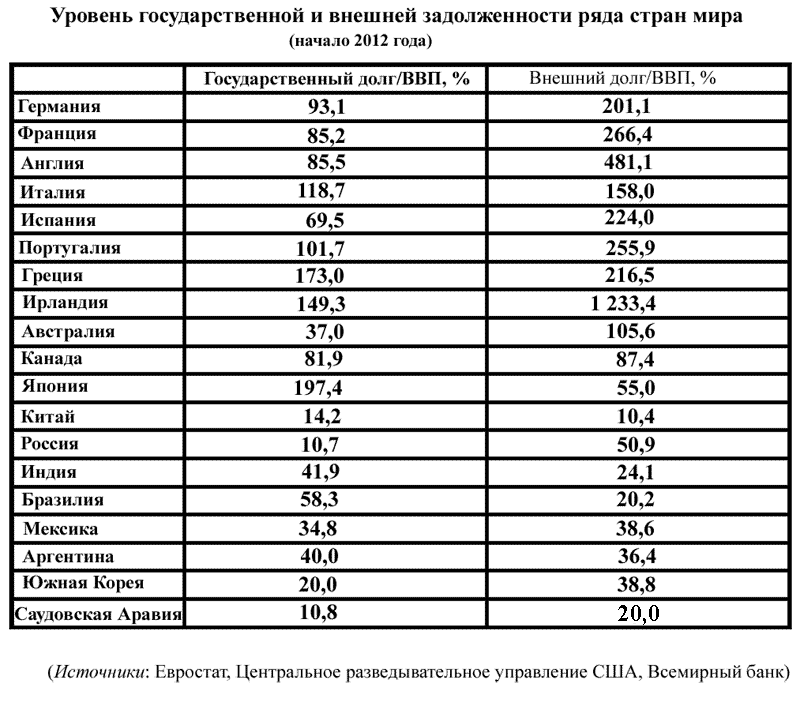

Так же давно страны ЕС перешли «красную черту» максимально допустимой государственной задолженности, которая была определена в 60% ВВП, о чем свидетельствуют данные в приводимой ниже таблице.

Данные, содержащиеся в приведенной выше таблице, позволяют сделать следующие выводы.

1. По уровню государственного долга развитые страны опережают страны, которые принято называть развивающимися, или странами с переходной экономикой (странами периферии мирового капитализма). Выше мы уже отмечали, что в США величина государственного долга перевалила в 2011 году за отметку 100%. Но в странах Западной Европы, входящих в Европейский союз (ЕС), такой уровень государственного долга не является чем‑то необычным. Сегодня в связи с долговым кризисом в ЕС наиболее часто вспоминают Грецию, которую называют «спусковым крючком», якобы спровоцировавшим долговой кризис во всей Европе. Действительно, на начало 2012 г. государственный долг Греции находился на уровне 173% ВВП. Вместе с тем государственный долг, превышающий 100% ВВП, наблюдается еще в ряде стран: Италии, Португалии и Ирландии. Причем в последней он был на уровне, не намного отличающемся от уровня Греции. А вот в Японии он уже несколько лет находится на уровне, примерно равном 200% ВВП, но долговые проблемы Японии не особенно привлекают внимание мировых СМИ.

2. В группе стран, которые находятся за пределами обитания «золотого миллиарда», показатели государственного долга в настоящее время находятся на сравнительно невысоком уровне. Наименьшие значения у России и Саудовской Аравии (около 10%). Самое высокое значение ‑ в Бразилии (менее 60%). Но уровень государственного долга даже в Бразилии ниже, чем в любой стране «золотого миллиарда» (за исключением Австралии).

3. Что касается уровня внешней задолженности, то почти во всех странах «золотого миллиарда» ее значения превышают 100% ВВП (исключение составляют Канада и Япония). Наибольший по абсолютным масштабам внешний долг принадлежит Соединенным Штатам. По состоянию на 31 декабря 2011 г., по данным Министерства финансов США, он достиг 15 трлн долл.[1312], превысив, таким образом, планку в 100% ВВП. Из европейских стран наименьший показатель внешнего долга у Италии. Относительно невысокий (по сравнению с другими странами‑членами ЕС) он и у Греции. А рекордсменами внешнего долга в Европе являются Великобритания (481,1%) и Ирландия (1 233,4%).

4. В странах, относящихся к периферии мирового капиталистического хозяйства, показатель внешней задолженности сравнительно невысок: в диапазоне от 10 до 50% ВВП. Наибольшее значение внешнего долга имела Россия, а наименьшее ‑ Китай.

5. По нашему мнению, высокие значения государственного долга в развитых странах обусловлены тем, что у них давно уже сложилась практика использования бюджетных дефицитов для финансирования государственных расходов. Такая практика выгодна банкирам, которые имеют устойчивый спрос на свои денежные средства со стороны государства и зарабатывают на этом (уже не приходится говорить о том, что это облегчает им политический контроль над правительством). В то же время в странах, относящихся к периферии мирового капитализма, практика кредитования государства (Министерства финансов) со стороны центрального банка ограничивается или даже запрещается. Например, в России закон о центральном банке запрещает предоставление кредитов и займов Банком России правительству. Подобного рода ограничения и запреты ‑ главная причина умеренных уровней государственной задолженности в странах капиталистической периферии[1313].

6. Высокая внешняя задолженность стран «золотого миллиарда» отражает результат перехода капиталистического мира к иной глобальной финансовой модели по сравнению с той, которая существовала в ХХ веке. После Второй мировой войны сложилась модель мировых финансовых отношений, которая сводилась к навязыванию Западом странам Третьего мира кредитов и займов и которую можно назвать моделью «неоколониализма». Уровень внешней задолженности стран Третьего мира был крайне высоким, существовал отлаженный механизм перекачки ресурсов из стран периферии мирового капитализма в виде процентов по предоставленным займам и кредитам. Апогеем развития такой модели явился долговой кризис начала 1980‑х гг.

В последние три десятилетия постепенно сложилась другая модель мировых финансовых отношений, которую можно назвать моделью «глобализма». Страны «золотого миллиарда» стали активно заимствовать средства у стран периферии мирового капитализма, накапливающих громадные валютные резервы[1314] и создающих так называемые «суверенные фонды»[1315]. Фактически в рамках модели «глобализма» выстроились отношения по односторонней передаче материальных и финансовых ресурсов из стран периферии мирового капитализма странам «золотого миллиарда»[1316].

Другим источником роста внешней задолженности стран «золотого миллиарда» являются кредиты и займы, предоставляемые и/или организуемые транснациональными банками. Фактически все они оказались под «дамокловым мечом» мировых ростовщиков. Это создает угрозу того, что указанные страны могут окончательно потерять свой суверенитет и перейти под прямое управление мировых ростовщиков. Греция ‑ первая страна Запада, на которой отрабатываются технологии замещения национального суверенитета прямым управлением со стороны наднациональных структур, за которыми стоят крупнейшие международные банки.