Оценка стоимости обыкновенных акций предприятия

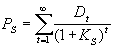

В соответствии с принятыми нормами выпуска обыкновенных акций сумма выплачиваемых дивидендов зависит от результатов деятельности предприятия в соответствующем периоде времени, обычно в течение года. Тем не менее оценка стоимости обыкновенных акций предполагает некоторый поток дивидендов, которые при оценке стоимости играют такую же роль, как процентные платежи при оценке облигации. Только в отличие от облигаций этот поток является бесконечным и не предполагается возврата исходной инвестиции. С учетом всего отмеченного выше оценка стоимости обыкновенной акции осуществляется по формуле

, (5.2)

, (5.2)

где Dt — величина дивиденда, выплачиваемого в t-ом году,

Ks- показатель дисконта, с помощью которого осуществляется приведение дивидендных выплат к настоящему моменту времени.

Проблемы, связанные с оценкой стоимости акций, заключаются в прогнозе дивидендов и в оценке показателя дисконта. Рассмотрим каждую из них в отдельности.

Совершенно очевидно, что предприятие не в состоянии осуществить индивидуальный прогноз дивидендов на всем бесконечном периоде. Поэтому на практике этот период разбивают на две части, первая из которых составляет несколько лет (обычно не более пяти), в течение которых существует возможность составить более или менее правдоподобный прогноз дивидендных выплат. Вторая часть — это весь оставшийся бесконечный период времени, для которого делается предположение о том, что

· дивиденды сохраняют неизменное значение, равное величине последнего спрогнозированного дивиденда, вошедшего в первый период, или

· предполагается некоторый постоянный годовой прирост дивидендов, определяемый величиной процентного роста g.

В дальнейшем оценка стоимости акции — это дело техники дисконтирования спрогнозированной совокупности дивидендов.

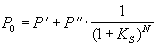

Результирующая формула для оценки стоимости обыкновенных акций может быть записана следующим образом:

, (5.3)

, (5.3)

где  — дисконтированное значение прогнозируемых дивидендов на первом (конечном) промежутке времени продолжительностью N лет,

— дисконтированное значение прогнозируемых дивидендов на первом (конечном) промежутке времени продолжительностью N лет,

— дисконтированное значение последующей бесконечной серии дивидендов, приведенное к моменту времени, соответствующему концу N -ого года.

— дисконтированное значение последующей бесконечной серии дивидендов, приведенное к моменту времени, соответствующему концу N -ого года.

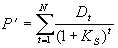

Для расчета первой компоненты необходимо просто продисконтировать все величины дивидендов, спланированные к выплате в течение первых N лет:

. (5.4)

. (5.4)

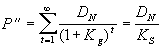

Расчет второй компоненты для неизменных дивидендов производится по формуле дисконтирования бесконечных дивидендов

. (5.5)

. (5.5)

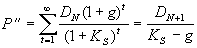

Если предполагается рост дивидендов с темпом g, то необходимо воспользоваться формулой Гордона, которая является обобщением формулы (5.5) и имеет для рассматриваемой задачи следующий вид:

. (5.6)

. (5.6)

Задача оценки стоимости обыкновенных акций решается однозначно при известном показателе дисконта. Для конкретного предприятия он определяется с учетом степени рискованности инвестирования в это предприятие. Взаимосвязь риска и доходности инвестиций будет обстоятельно рассмотрена в следующей публикации. Сейчас же только отметим, что для определения доходности акций Ks нужно иметь сравнительные данные данного предприятия и фондового рынка в целом. И естественно нужно иметь этот фондовый рынок. В современных условиях Украины говорить об этом, как о свершившемся факте, пока еще очень рано, и поэтому приходится использовать более упрощенные и приближенные подходы.

Один из таких подходов состоит в следующем. В качестве показателя доходности Ks используется оценка доходности предприятия, наблюдаемая в течение последнего года. Эта доходность определяется с помощью двух компонент:

· доходности инвестора, получаемой в виде дивидендов (величина дивиденда, выплаченная за последний год, деленная на рыночную стоимость акции), и

· доходность инвестора, связанная с увеличением курсовой стоимости акции (приращение курсовой стоимости акции за год, деленное на курсовую стоимость в начале года).

Сложив приведенные выше компоненты, мы получим доходность акции.

Пример 3. Предприятие выплатило по дивидендам 0.52 гривни в виде дивидендов за последний год. В течение ближайших трех лет предприятие планирует увеличивать дивиденды на 8 процентов, а в дальнейшем темп роста дивидендов должен составить 4 процента. Необходимо оценить стоимость акции при условии, что доходность акций оценена на уровне 15%.

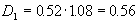

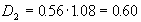

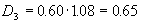

Прежде всего оценим величины дивидендов, выплачиваемые в ближайшие три года:

,

,

,

,

.

.

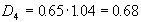

Величина дивиденда, планируемая к выплате в конце четвертого года, должна составить

.

.

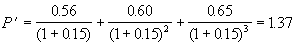

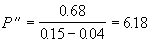

Воспользовавшись формулами (5.4) и (5.6), получим

.

.

.

.

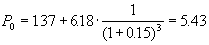

Теперь осталось воспользоваться формулой (5.3):

грн.

грн.