Лоты и страховой депозит

При открытии позиции, кроме кода валюты и типа операции, мы должны также указать объем средств, используемых в операции (сумму сделки). Сумма сделки складывается как кратное фиксированных минимальных ее размеров, которые называются лотами. В одной сделке можно использовать от 0.1 лота до максимального числа (50 лотов). Теоретический максимум количества лотов обычно определяется величиной вашего счета, а практический — уровнем риска и правилами управления капиталом. При открытии позиции можно использовать любое количество лотов, но при этом за каждый лот необходимо внести страховой депозит. Обычно этот депозит имеет размер $100 – $2000, в зависимости от рычага, предоставляемого брокером. Часто используются разные размеры такого депозита при кратковременной торговле в течение одного дня и для долговременных позиций, т.е. страховой депозит увеличивается, если открытая позиция остается на несколько дней (переходит через ночь). Теперь становится понятным, почему максимальное количество лотов, которое можно открыть, определяется размером вашего счета. Вы можете открыть только такое их количество, за которое вы можете внести страховой депозит.

Допустим, у вас открыт игровой счет в $20 000 и требования по страховому депозиту составляют $2 000 за каждый лот, тогда теоретически вы можете открыть 10 лотов = $20 000: $2 000. Таким образом, рычаговая торговля позволяет вам оперировать капиталом в пятьдесят или в сто раз большим, чем ваш собственный. При этом лоты можно рассматривать как временный кредит под залог. Как мы увидим, остальные правила маржинальной торговли обеспечивают безопасность и возвратность такого кредита. При долговременной позиции (более одного дня) за последний берутся проценты, как за обычный банковский кредит.

Несмотря на то, что счет и страховой депозит открываются в долларах, мы можем открывать позицию как продажей доллара за франк (покупаем франк), так и продажей франка (покупаем доллары). При этом страховой депозит всегда измеряется в долларах, и при закрытии позиции пересчет прибылей и убытков тоже происходит в долларах. Фиктивность операции при маржинальной торговле, когда вы не совершаете реального обмена валюты, приводит к тому, что брокеру абсолютно безразлично, в какой валюте кредитовать вас: дать вам доллары для покупки франка или франк для покупки долларов.

Очевидно, что наличие рычага позволяет не только существенно приумножить ваши возможные прибыли, но и в такой же степени увеличивает размер возможных потерь. Но, как и всегда в этой жизни, при возрастании потенциальной прибыли увеличиваются риски и потенциальные потери.

Страховой депозит при открытии позиции используется как залог; при этом фирма, предоставляющая услуги по торговле на рынке Форекс, ежедневно рассчитывает так называемые "плавающие", или временные прибыли/потери (floating profit/loss) по открытой вами позиции. Данные прибыли и потери не являются еще реальными. Если действительно закрыть позиции по текущей цене, то вы получите именно такую прибыль или потери, как и "плавающие". Но в случае "плавающих" потерь, если ваш прогноз оправдается и рынок развернется в вашу сторону, вы сможете через некоторое время закрыть позицию с прибылью. Таким образом, определенный уровень "плавающих" (временных) потерь не представляет собой большой опасности и является вполне обычной ситуацией при торговле на рынке Форекс.

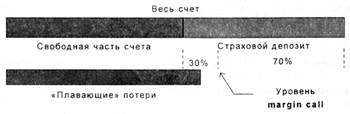

Расчет "плавающих" потерь делается для того, чтобы определить тот момент, когда клиент исчерпает все свои финансовые ресурсы при неблагоприятном изменении курса. Фирма, которая предоставляет услуги, должна оградить себя от ситуации, когда клиент "залезет к ней в карман". Такая ситуация может возникнуть, если потери клиента окажутся больше его счета. В первую очередь "плавающие" потери вычитаются из общего счета клиента, уменьшенного на величину страхового депозита. Если временные потери перекрывают этот счет, то в ход идет страховой депозит, т.е. оставшиеся "плавающие" потери начинают вычитаться и из страхового депозита. Если при этом плавающие потери достигают определенного уровня, например, 30% от страхового депозита, то наступает ситуация margin call — требование о довнесении средств на счет клиента для поддержания позиции. При невыполнении этого требования убыточная позиция будет закрыта с учетом реальных потерь.

Рис. 1.3. Определение ситуации Margin Call

Ситуацию margin call мы рассматриваем лишь в теоретическом плане. Ответственный трейдер никогда не допустит такой ситуации, поскольку при открытии любой позиции он обязан выставить ордер стоп-лосс, своевременно ликвидирующий позицию при неблагоприятном движении рынка.

Конечно, возможность увеличить свою прибыль с помощью рычага весьма привлекательна, но нужно отдавать себе отчет, что этот рычаг в такой же степени увеличивает возможные потери.

Кроме того, работая с небольшим капиталом, мы вынуждены находиться в очень суровых условиях, когда мы должны заплатить множеству посредников немалые суммы (спрэд, комиссионные и банковский процент). Это естественно, поскольку крупный капитал всегда более устойчив к рискам и получает более привлекательные условия для сделок. С небольшим капиталом это не так. Шанс потерять его выше, и с таким капиталом приходится работать достаточно осторожно и консервативно. Вернемся еще раз к тем моментам, которые усложняют работу при маржинальной торговле. Чтобы получить прибыль инвестору с маленьким счетом, ему нужно поймать такие колебания курсов валют, которые перекрыли бы спрэд, комиссионные и банковский процент (как правило, это 30–50 пунктов). С учетом, что средние статистические колебания в течение дня составляют 80 пунктов, а часто и более 100 пунктов, такое ограничение довольно суровое. Трейдерам с большим капиталом достаточно поймать 5–10 пунктов для получения прибыли, ибо спрэд и комиссионные существенно меньше (последние могут вообще отсутствовать). Учтите также, что поймать полностью все дневное колебание цен обычно не удается, поэтому реально поймать только 40-60% этого колебания. Таким образом, мелкие инвесторы на Форексе должны настраиваться на работу со среднесрочными позициями (1–4 дня), что, с одной стороны, усложняет ситуацию, а с другой — заставляет работать более консервативно, а, следовательно, менее рискованно.

Для работы на валютном рынке без рычага и с реальной поставкой вы можете продавать лишь ту валюту, которая есть у вас, и размеры лотов должны измеряться в миллионах долларов. При маржинальной торговле вы можете, имея небольшой счет в долларах, открывать позицию как покупкой, так и продажей другой валюты.

По сравнению с иными инструментами валютного рынка — опционами, форвардными и фьючерсными контрактами — спотовый рынок валюты и маржинальная торговля предоставляют максимальный рычаг и достаточно маленькие комиссионные, к тому же Форекс является более ликвидным рынком, чем остальные.

9.3 Расчет прибылей и убытков

Прибыль любой торговой сделки всегда рассчитывается как разница между ценой покупки и ценой продажи. Например, если вы купили телевизор и затем продали его по большей цене, то ваша прибыль – разница между ценой продажи и ценой покупки. Точно так же вычисляются и прибыли/потери при операциях с валютой.

Прибыль/потери = (Цена продажи – Цена покупки) * Размер лота * Количество лотов

При использовании этой формулы следует помнить несколько правил.

Цена продажи и цена покупки не зависят от того, как проводилась операция: сначала покупка, а затем продажа или наоборот. В качестве цены всегда используется прямая котировка. Для евро, стерлинга и австралийского доллара цена продажи и покупки — это соответствующие котировки, так как у них прямая котировка. Для франка, иены и канадского доллара цена продажи и покупки — обратные величины к их котировкам, так как для этих валют применяется обратная котировка, а нам нужна прямая котировка. То есть для иены, франка и канадского доллара формула будет выглядеть так:

Прибыль/потери = (1/Цена продажи – 1/Цена покупки) * Размер лота * Количество лотов

Все величины в формулах складываются арифметически, т.е. с учетом знаков. Так, если у нас имеется прибыль от операции, то после расчетов мы получим положительный результат; если же у нас потери, то мы получим отрицательный результат.

Результат расчетов всегда будет выражаться в долларах, независимо от того, с какой валютой вы работали и какую совершали операцию. Например, "физическая" размерность для котировки стерлинга, в отличие от обозначения курса валюты, равна USD/GBP, а размер лота измеряется в GBP, поэтому (USD/ GBP) * GBP = USD. Для любой валютной пары физическая размерность равна отношению валюты котировки к базовой валюте, т.е. для евро USD/EUR, для иены JPY/USD, для евро/фунта GBP/EUR и т.п.

Комиссионные и банковский интерес мы рассмотрим позже.

Теперь мы можем рассчитать результат любой нашей операции. Для начала рассчитаем стоимость одного пункта для каждой валюты. Пунктом называется наименьшая возможная величина изменения котировки валюты. Например, для стерлинга, евро и франка пункт равен 0.0001, а для иены пункт равен 0.01.

Все валютные пары, котируемые у большинства брокеров, можно разделить на следующие три группы:

· валютные пары с прямой котировкой -- EURUSD, GBPUSD, AUDUSD;

· валютные пары с обратной котировкой -- USDCHF, USDJPY, USDCAD;

· кросс-курсы -- EURGBP, EURJPY, EURCHF, EURAUD, EURCAD, GBPCHF, GBPJPY.

Основные сведения об этих валютных парах и о котировках на золото представлены в таблице 1.4:

Таблица 1.4

|

Примечание: Золото включено в эту таблицу по причине технологического сходства с валютными парами: торговля на золото также производится круглосуточно и не привязана к какой-либо площадке. Обратите внимание на то, что младший разряд (второй разряд после запятой) в численном выражении котировки золота всегда равен нулю, и учитывать его не следует. Помните об этом и при при выборе начального уровня стоп-лосса, т.е. значения стоп-лосса следует округлять до десятых долей.

Как видно из таблицы, стоимости пунктов для валютных пар с прямой котировкой и для золота выражены в долларах США и не зависят от текущего курса, т.е. их можно брать из таблицы без дальнейших преобразований.

Для валютных пар с обратной котировкой табличные значения стоимости пунктов нужно делить на текущий курс, например, для швейцарского франка при текущем курсе 1.2574 chfusd (физическая размерность!) будем иметь:

Текущая стоимость пункта = 10 chf / 1.2574 chfusd = 7.95 usd

Для кросс-курсов табличные значения стоимости пунктов нужно умножать на текущий курс базовой валюты и делить на текущее значение кросс-курса. Например, для евро-иены при текущем курсе евро 1.2294 usdeur и при текущем курсе евро-иены 136.04 jpyeur получим:

Текущая стоимость пункта = 1000 jpy * 1.2294 usdeur / 136.04 jpyeur

Текущие курсы валютных пар, используемые при расчетах по вышеприведенным соотношениям, следует брать из таблицы "Обзор рынка" программы МетаТрейдер; при этом курсы, подставляемые в числитель, берутся из столбца ASK, а курсы, подставляемые в знаменатель, -- из столбца BID.

Так как средние дневные колебания курсов валют имеют величину около 100 пунктов, то можно подсчитать, что в течение дня существует теоретическая возможность на одном лоте получить прибыль порядка $ 1 000. Для практической оценки ожидаемой прибыли (или потерь) можно пользоваться следующим упрощенным соотношением, не учитывающим банковского интереса и комиссионных:

Прибыль/Потери = ± (Разность пунктов) * (Стоимость пункта) * (Количество лотов)

Параметр (Разность пунктов)подсчитывается следующим образом. Предположим, что курс EURUSD вырос с 1.3055 до 1,3248. Тогда разность пунктов равна 248 - 55 = 193. Теперь допустим, что курс USDJPY изменился с 105.23 до 103.79. Тогда разность пунктов равна 523 - 379 = 144.

ЗАКЛЮЧЕНИЕ

Основным преимуществом маржинальной торговли является возможность торговли на мировых финансовых рынках, имея на счете лишь 2-4% процента от полной стоимости контракта. Это делает маржинальную торговлю высокодоходным бизнесом (с высокой степенью риска). Вторым преимуществом маржинальной торговли является то, что для торговли различными валютами не обязательно иметь депозит именно в этих валютах. Следовательно, торгуя, скажем, курс EUR/USD можно начинать сделку не только покупкой (евро за доллары), но и продажей (доллары за евро).

Вопросы для самопроверки

1. Что означает термин «маржа»

2. Какие этапы финансовых операций включает маржинальная торговля

3. Какова стоимость одного лота на валютном рынке

4. Как определяется стоимость одного пункта

5. Что означают термины «Long и Short»

6. Какие факторы влияют на размер спреда

7. Какую функцию выполняет страховой депозит

8. Основные преимущества маржинальной торговли

9. Метод расчета результатов инвестиционных операций

ГЛОССАРИЙ

Марживое требование - требование, предъявляемое брокером своему клиенту, поставить в счет специально образованного фонда (маржи) деньги или ценные бумаги для финансирования новых операций или для осуществления разового наличного платежа при покупке, размер которого установлен биржей или брокерской фирмой

Маржинкол(margincall) - требование о внесении дополнительного обеспечения. Cитуация при игре с плечом, когда счет уменьшается настолько, что перестает соответствовать необходимым требованиям для поддержания взятого кредита. В этом случае брокер может самостоятельно закрыть часть позиций клиента.

Открытая позиция - складывающееся на определенный момент времени несоответствие покупок и продаж фондовых и валютных ценностей или биржевых товаров одного вида.

Срочная сделка - сделка с товарами, ценными бумагами, валютой, грузами, предусматривающая их поставку в какой-то определенный день в будущем по цене, согласованной во время заключения контракта, который называется срочным контрактом. Такая форма торговли покрывает дилерам и производителям покрывать свои будущие потребности путем хеджирования своих неотложных покупок

Список литературы

1. Основная литература:

2. Юрасов А.В. Электронная коммерция: Учебное пособие – М.: Дело, 2003. – 480 с.

3. Стародубцева Е. Б. Рынок ценных бумаг: Учебник. — М.: ИД «ФОРУМ»: ИНФРА-М, 2006. — 176 с. — (Профессиональное образование).

4. Рынок ценных бумаг: Учебник / под редакцией В.А.Галанова, А.И.Басова, - 2-е издание - М.: Финансы и статистика, 2006. – 448 с.

5. Инвестиции: Учебник / Под ред. Ковалева В.В., Иванова В.З., Лялина В.А. - М.: Изд-во «Проспект», 2004. - 440 с.

6. Рынок ценных бумаг: Учебник / Под ред. В.А. Галанова, Р93 А.И. Басова. - 2-е изд., перераб. и доп. - М.: Финансы и статистика, 2006. - 448 с : ил.

Дополнительная литература:

7. Колби Р., Мейерс Т. Энциклопедия технических индикаторов рынка. М., "Альпина", 2000 г.

8. Сафин В. И. Как увидеть деньги на экране монитора. — СПб.: Питер; Форекс Клуб, 2004.

9. Кому светят японские свечи? /Под ред. В. И. Сафина. — СПб.: Питер; Форекс Клуб, 2004.

10. Калмыкова Л. И. Фундаментальный анализ финансовых рынков. — СПб.: Питер; Форекс Клуб, 2004.