Основные тенденции в деятельности российских кредитных учреждений

Развитие современной кредитной системы России на современном этапе характеризуется относительной стабильностью. К 2000 г. российская кредитная система практически полностью оправилась от основных последствий кризиса 1998 г.

Таблица 1 характеризует динамику количества и структуры кредитных организаций России за истекший год. Таблица наглядно показывает, что основное место в структуре современной кредитной системы занимают банки. Небанковские кредитные организации представлены крайне малочисленной группой; кроме того, как видно из данных таблицы, в большинстве своем они занимаются банковскими операциями. Во многом это объясняется отсутствием достаточного правового обеспечения деятельности небанковских кредитных организаций на сегодняшний день в России.[11]

Таблица 1

Количество и структура кредитных организаций [12]

| 1.12.1999 г. | 1.12.2000 г. | |

| 1. Зарегистрировано кредитных организации Банком России - всего | 2 144 | |

| в том числе: | ||

| — банков | 2 104 | |

| — небанковских кредитных организаций | ||

| 1.1. Зарегистрировано кредитных организации со 100%-ным иностранным участием в капитале | ||

| 1 2 Кредитные организации, зарегистрированные Банком России, но еще не оплатившие уставный капитал и не получившие лицензию (в рамках законодательно установленного срока) | ||

| в том числе: | ||

| — банки | ||

| — небанковские кредитные организации | ||

| 2. Небанковские кредитные организации, зарегистрированные другими органами | ||

| 3. Кредитные организации, имеющие право на осуществление банковских операций, — всего | 1 363 | 1 316 |

| в том числе: | ||

| — банки | 1 329 | 1 279 |

| — небанковские кредитные организации | ||

| 3 1. Кредитные организации, имеющие лицензии (разрешения), предоставляющие право на: | ||

| — привлечение вкладов населения | 1 274 | 1 242 |

| — осуществление операций в иностранной валюте |

В истекшем году существенно уменьшились масштабы сокращения количества действующих кредитных организаций по сравнению с 1999 годом. Если число действующих кредитных организаций за январь—сентябрь 2000 года уменьшилось с 1349 до 1322, или на 27, то за соответствующий период 1999 года — на 91. Количество действующих филиалов банков сократилось с 1.01.2000 по 1.10.2000 с 3923 до 3869, или на 1,4% (за соответствующий период 1999 года — на 12%)[13].

Таблица 2

Группировка действующих кредитных организаций по величине зарегистрированного уставного капитала[14]

| До 3 млн. руб | От З до 10 млн. руб. | О | 10 – 30 млн.руб | От 30 до 60 млн. руб. | От 60 до 150 млн. руб. | От 150 до 300 млн. руб. | От 300 млн. руб. и выше | Всего | ||||||||||||||

| Количество | Уд. вес, % | Количество | Уд. вес, % | Количество | Уд. вес, % | Количество | Уд. вес, % | Количество | Уд. вес, % | Количество | Уд. вес, % | Количество | Уд. вес, % | количество | ||||||||

| 1999 год | ||||||||||||||||||||||

| 1.01 | 23,8 | 31,4 | 23.6 | 12,8 | 4,9 | 1,4 | 2,0 | 1 476 | ||||||||||||||

| 1.02 | 22,7 | 31,2 | 23,7 | 13,4 | 5.3 | 1,6 | 2,0 | 1 474 | ||||||||||||||

| 1.03 | 21,6 | 31,4 | 23,8 | 13,9 | 5,6 | 1.6 | 2,1 | 1 456 | ||||||||||||||

| 1.04 | 20.7 | 31,2 | 23.7 | 14,7 | 5,7 | 1,9 | 2.2 | 1 433 | ||||||||||||||

| 1.05 | 20,1 | 31,1 | 23,5 | 15,1 | 5,7 | 2,0 | 2.5 | 1 421 | ||||||||||||||

| 1 06 | 19,5 | 31,4 | 23.0 | 15.8 | 5,5 | 2,1 | 2,6 | 1 407 | ||||||||||||||

| 1 07 | 19,3 | 30,9 | 22,8 | 16,4 | 5,9 | 1.9 | 2,7 | 1 401 | ||||||||||||||

| 1 08 | 19,1 | 30,1 | 22,7 | 17,2 | 5,8 | 2.2 | 2,9 | 1 390 | ||||||||||||||

| 1.09 | 18,5 | 29,9 | 22.6 | 17.6 | 6,0 | 2,4 | 2,9 | 1 389 | ||||||||||||||

| 1.10 | 18,1 | 29,1 | 22,7 | 18,2 | 6,4 | 2,3 | 3.2 | 1 385 | ||||||||||||||

| 1.11 | 17,8 | 28.3 | 22.7 | 18,7 | 6,6 | 2,3 | 3,6 | 1 375 | ||||||||||||||

| 1.12 | 17.6 | 27.5 | 23,3 | 18,3 | 6,9 | 2.8 | 3,7 | 1 363 | ||||||||||||||

| 2000 год | ||||||||||||||||||||||

| 1 01 | 17.0 | 27.1 | 23,2 | 18,8 | 6,9 | 3,2 | 3.9 | 1 349 | ||||||||||||||

| 1.02 | 16,3 | 26,3 | 23,6 | 19,0 | 6.8 | 3.8 | 4,2 | 1 344 | ||||||||||||||

| 1.03 | 15,8 | 25,6 | 23,8 | 19,5 | 7,0 | 3,7 | 4,6 | 1 338 | ||||||||||||||

| 1.04 | 15,5 | 25,0 | 23,7 | 19,4 | 7,8 | 3.8 | 4,8 | 1 333 | ||||||||||||||

| 1,05 | 15,3 | 24,9 | 23,5 | 19,4 | 8.0 | 4.1 | 4,8 | 1 330 | ||||||||||||||

| 1.06 | 14,7 | 24,6 | 23,6 | 19,5 | 8,2 | 3,9 | 5,4 | 1 331 | ||||||||||||||

| 1 07 | 14,5 | 24.1 | 23,6 | 19,5 | 8,6 | 4.0 | 5,6 | 1 331 | ||||||||||||||

| 1 08 | 14,5 | 23,7 | 23,5 | 19,5 | 8,9 | 4.1 | 5,9 | 1 330 | ||||||||||||||

| 1 09 | 13,8 | 23.5 | 23,8 | 19,6 | 9,0 | 4,5 | 6,0 | 1 325 | ||||||||||||||

| 1 10 | 13,5 | 23,0 | 23,9 | 19,7 | 9,0 | 4,8 | 6.1 | 1 322 | ||||||||||||||

| 1.11 | 13,5 | 22,5 | 23.6 | 20,0 | 9.2 | 4,8 | 6,5 | 1 32С | ||||||||||||||

| 1 12 | 13,4 | 21,8 | 23,9 | 19,9 | 9,6 | 4,6 | 6.8 | 1 316 | ||||||||||||||

Таблица 2 показывает состояние банковской системы согласно такой характеристики, как размер зарегистрированного уставного капитала. Из таблицы видно, что в течение первых трех кварталов 2000 года сохранилась наметившаяся в 1999 году тенденция к росту совокупного капитала банковской системы. За данный период совокупный капитал банковской системы вырос на 74,9 млрд. рублей, или на 44,5%. Увеличение капитала в рассматриваемом периоде наблюдалось у 81% действующих кредитных организаций. Основными источниками роста капитала у данной группы банков явилось увеличение размера уставного капитала; объема прибыли и сформированных из нее фондов, а также субординированных кредитов. В целом по банковской системе (по банкам с положительным капиталом) показатель достаточности капитала по состоянию на 1.10.2000 составил 22,6%[15]. Однако на сегодняшний день планку в 250 млн. долл. по капиталу, позволяющую войти в число 30 крупнейших банков Восточной Европы, преодолели только пять банков (Сбербанк, ВТБ, Альфа-банк, Межпромбанк и Газпромбанк).

Основное количество кредитных учреждений сосредоточено в Москве и Московской области, а также в Санкт-Петербурге. Регионы в значительно меньшей степени насыщены кредитными учреждениями, в основном там преобладают филиалы кредитных учреждений, головная контора которых находится в Москве.

Соответственно, и большая часть (на уровне 80%) финансовых ресурсов сосредоточена в столичных кредитных организациях, ресурсная база многочисленной группы региональных банков резко сужена, количество банков в регионах быстрыми темпами сокращается. Подобная ситуация представляет не только опасность концентрации рисков, но и показывает рассогласованность территориальной структуры кредитной системы и реального сектора российской экономики – вне зоны концентрации кредитных учреждений оказывается значительная часть промышленных и транспортных центров. Нарушается один из основных принципов эффективного функционирования кредитной системы - соответствие финансового потенциала уровню развития экономики региона.

Экономический потенциал многих регионов значительно больше объема финансового капитала, циркулирующего в регионе. По различным оценкам, банки регионов с развитым промышленным потенциалом (Тюменская, Самарская, Свердловская, Челябинская области. Красноярский край и др.) обслуживают нс более 30 - 40% финансовых потоков предприятий региона.

В Москве и Санкт-Петербурге находятся и большинство из 30 крупнейших российских банков, о чем свидетельствует таблица 3.

За первые десять месяцев 2000 г. доля этих 30 крупнейших банков (без Сбербанка и ВТБ) в активах банковской системы не претерпела существенных изменений по сравнению с соответствующим периодом 1999 г. - снизилась с 36,8% до 35,5%; в кредитах реальному сектору – с 41,6% до 39,6%, в депозитах физических лиц – с 10,4% до 7,9%. Несмотря на некоторое снижение, это очень высокие доли.

Таблица 3

Крупнейшие банки РФ[16]

| №п/п | Наименование банка | Субъект Российской Федерации |

| АБН АМРО БАНК А.О. | г. Москва | |

| АВТОБАНК | г. Москва | |

| АЛЬФА-БАНК | г. Москва | |

| БАНК МОСКВЫ | г. Москва | |

| БАШКРЕДИТБАНК | Республика Башкортостан | |

| БНП - ДРЕЗДНЕР БАНК | г. Санкт-Петербург | |

| ВЕСТДОИЧЕ ЛАНДЕСБАНК ВОСТОК | г, Москва | |

| ВНЕШТОРГБАНК | г. Москва | |

| ВОЗРОЖДЕНИЕ | г. Москва | |

| ГАЗПРОМБАНК | г. Москва | |

| ГЛОБЭКС | г, Москва | |

| ГУТА-БАНК | г. Москва | |

| ДОВЕРИТЕЛЬНЫЙ И ИНВЕСТИЦИОННЫЙ БАНК | г. Москва | |

| ЕВРОФИНАНС | г. Москва | |

| ИМПЕРИАЛ | г. Москва | |

| ИМПЭКСБАНК | г. Москва | |

| КРЕДИ ЛИОНЭ РУСБАНК | г. Санкт-Петербург | |

| МДМ-БАНК | г. Москва | |

| МЕЖДУНАРОДНЫЙ МОСКОВСКИЙ БАНК | г. Москва | |

| МЕЖДУНАРОДНЫЙ ПРОМЫШЛЕННЫЙ БАНК | г, Москва | |

| МЕНАТЕП САНКТ-ПЕТЕРБУРГ | г. Санкт-Петербург | |

| ПЕТРОКОММЕРЦ | г. Москва | |

| ПРОМЫШЛЕННО-СТРОИТЕЛЬНЫЙ БАНК | г. Санкт-Петербург | |

| РАЙФФАЙЗЕНБАНК АВСТРИЯ | г. Москва | |

| РОСБАНК | г. Москва | |

| РОССИЙСКИЙ КРЕДИТ | г. Москва | |

| СБЕРБАНК РОССИИ | г. Москва | |

| СИТИБАНК Т/О | г. Москва | |

| СОБИНБАНК | г. Москва | |

| СУРГУТНЕФТЕГАЗБАНК | Тюменская область |

Роль иностранных банков[17] в российской кредитной системе пока не претерпела существенных изменений. Их зависимость от материнских структур несколько понизилась (доля МБК, полученных от нерезидентов, в пассивах банков со 100%-ным участием иностранного капитала на середину 2000 г. составляла около 30% против 70% до кризиса).

Основные тенденции в деятельности российских кредитных учреждений

Основные тенденции в деятельности российских кредитных учреждений наглядно видны из данных таблиц 4 и 5. Проанализируем данные этих таблиц.

За первые три квартала 2000 года совокупные активы банковской системы (в текущих ценах) увеличились на 37,2% и составили на 1.10.2000 2176,1 млрд. рублей. Продолжающееся снижение темпов инфляции и девальвации национальной валюты в течение рассматриваемого периода обусловили сокращение доли валютных активов в совокупных активах банковской системы с 48,9% на 1.01.2000 до 43,3% на 1.10.2000.[18]

Таблица 4

Структура активов действующих кредитных организаций, сгруппированных по направлениям вложений[19]

| Активы | 1.01.2000 | 1.10.2000 | ||

| Млрд. руб. | % | Млрд. руб. | % | |

| Всего активов | 1586,4 | 2176.1 | ||

| В т.ч.: | ||||

| Денежные средства, драгоценные металлы и камни | 45,0 | 2.8 | 40.2 | 1.8 |

| Счета в Центральном банке Российской Федерации | 137,0 | 8.6 | 12.8 | |

| Корреспондентские счета в банках | 158,3 | 10.0 | 200.1 | 9.2 |

| Ценные бумаги, приобретенные банками | 318,9 | 20.1 | 430,9 | 19.8 |

| Кредиты (с учетом просроченной задолженности) | 627,2 | 39.5 | 837.3 | 38.5 |

| Прочие размещенные средства | 93,8 | 5.9 | 131.3 | 6.0 |

| Основные средства, хозяйственные затраты и нематериальные активы | 59,7 | 3.8 | 67.4 | 3.1 |

| Прочие активы | 146,6 | 9.2 | 191.1 | 8.8 |

Однако, несмотря на улучшение относительных показателей, отечественная кредитная система остается весьма маломощной по сравнению с кредитными системами многих зарубежных стран. Так, например, на начало 2000 г. активы российской банковской системы составляли 34,9% ВВП (в январе 1998 г. - 30,3%), в то время как в Польше этот показатель был равен 48,8%, в Венгрии – 55,1%, а в Чехии – 108,7%. В развитых европейских экономиках отношение активов банков к ВВП также в несколько раз (а то и на порядок) больше, чем в России[20].

Из таблицы 4 мы видим, что в 2000 году спрос на кредиты со стороны реального сектора экономики увеличился. Объем кредитов реальному сектору экономики за первые три квартала 2000 года увеличился на 39,8%.

Улучшение финансового состояния промышленности в целом способствовало снижению удельного веса просроченной задолженности в кредитах банков реальному сектору экономики с 6,5%о на 1.01.2000 до 4,1% на 1.10.2000. Доля сомнительных и безнадежных ссуд в совокупном кредитном портфеле действующих кредитных организаций уменьшилась с 13,4%о на 1.01.2000 до 6,8% на 1.10.2000.[21]

Таблица 5

Структура пассивов действующих кредитных организаций, сгруппированных по источникам средств[22]

| Пассивы | 1.01.2000 | 1.10.2000 | ||

| Млрд. руб. | % | Млрд. руб. | % | |

| Всего пассивов | 1586.4 | 2176.1 | ||

| В т.ч.: | ||||

| Фонды и прибыль банков | 226,8 | 14.3 | 281,0 | 12.9 |

| Кредиты, полученные банками от Банка России | 14,2 | 0.9 | 13.9 | 0.6 |

| Счета банков | 62,4 | 3.9 | 101.3 | 4.7 |

| Межбанковские кредиты | 173,4 | 10.9 | 173.3 | 8.0 |

| Вклады населения | 297,1 | 18.7 | 407.8 | 18.7 |

| Средства, привлеченные от предприятий и организаций | 472,1 | 29.8 | 688.7 | 31.6 |

| Выпущенные долговые обязательства | 116,5 | 5.9 | 158.9 | 7.3 |

| Прочие пассивы | 223,9 | 9.2 | 350 7 | 16.1 |

В анализируемый период активизировалась работа банков по кредитованию населения. Объем кредитов населению в инвалюте с 1.01.2000 по 1.10.2000 вырос на 15,5%, в рублях — на 79,6%). Вместе с тем доля указанных кредитов в активах банковской системы остается незначительной— 1,7% на 1.01.2000 и 2,0% на 1.10.2000.

Объем остатков на корсчетах банков с Банке России и коммерческих банках за первые три квартала 2000 года вырос на 27.7 . составив 285,7 млрд. рублей на 1.10.2000. а их доля в совокупных активах банковской системы сократилась с 14, 7% на 1.01.2000 до 13.1% на 1.10.2000. Одновременно депозиты банков, размещенные в Банке России, выросли за указанный период в 21 раз, составив 79,1 млрд. рублей на 1.10.2000.

Улучшение финансового состояния предприятий ряда секторов экономики способствовало интенсивному росту ресурсной базы банковской системы. Об этом свидетельствует рост объема средств, привлеченных банками от предприятий и организаций. Доля средств, привлеченных банками от предприятий и организаций в совокупных пассивах банковской системы выросла с 29,8% на 1.01.2000 до 31,6% на 1.10.2000.

Однако структура пассивов не позволяет банкам активно использовать их для кредитования экономики. Более 70% средств предприятий в банках находятся на расчетных и текущих счетах, более 80% депозитов населения привлечено на сроки менее полугода. В силу этого банки, осуществляющие кредитование экономики, подвержены высоким рискам ликвидности. Увеличению сроков депозитов населения (которые, согласно ГК РФ, фактически являются депозитами до востребования) препятствует отсутствие системы гарантирования вкладов граждан в банках.

Роль долговых обязательств в ресурсной базе банковской системы не изменилась. Как показывает таблица 5, при росте объема выпущенных банками долговых обязательств с 1.01.2000 по 1.10.2000 на 29,3% их доля в пассивах банковской системы составила на указанные даты 7.3%.

Из таблиц также видно, что начинает постепенно восстанавливаться рынок рублевых межбанковских кредитов и депозитов, разрушенный кризисом 1998 г. Объем привлеченных межбанковских кредитов и депозитов в рублях вырос в анализируемый период на 56,5%, хотя доля межбанковских кредитов в совокупных пассивах банковской системы снизилась с 10,9% на 1.01.2000 до 8% на 1.10.2000.

Рост ресурсной базы и ликвидности кредитных организаций, улучшение состояния их кредитного портфеля в течение первых трех кварталов 2000 года, отзыв лицензий у финансово неустойчивых банков способствовали постепенному улучшению показателей финансовой устойчивости банковской системы в целом.

По состоянию на 1.10.2000 текущая прибыль действующих кредитных организаций достигла 22,4 млрд. рублей. Число прибыльных банков на 1.10.2000 составило 1212, или 91,7% от числа действующих банков. Вместе с тем кредитным организациям пока не удалось погасить накопленные убытки прошлых лет. Общим результатом их финансовой деятельности с учетом итогов прошлых лет на 1.10.2000 стали убытки в размере 31,8 млрд. рублей.

В рассматриваемый период сохранилась имевшая место и ранее концентрация активов банковской системы в крупнейших по величине активов банках. По состоянию на 1.10.2000 на 50 крупнейших по активам банков приходилось 76,5% совокупных активов банковской системы (на 1.01.2000—76.6%), 79,1%; от общего объема кредитов предприятиям и организациям (81,1%о на 1.01.2000), 68,6% от общей суммы средств, привлеченных банками от предприятий и организаций (на 1.01.2000— 65.6%). Удельный вес Сбербанка России в совокупных активах действующих банков на 1.10.2000 составил 26,3%, в общем объеме вкладов населения — 7б%, в общем объеме вложений в государственные ценные бумаги в национальной валюте — 59,7%, в остатках на расчетных и текущих счетах клиентов — 20,2%, в объеме кредитов реальному сектору экономики — 30,4%.[23]

Характерной тенденцией является и то, что, как показывает рисунок 1[24], к концу 2000 г. основным источником доходов банков осталось кредитование, которое устойчиво растет, в отличие от предыдущих периодов, когда доходы извлекались в основном из валютных операций и операций с государственными ценными бумагами.

Рисунок 1

Доходность государственных ценных бумаг к осени достигла чрезвычайно низкого уровня – 10% годовых по коротким выпускам и, обеспечив банкам некоторую величину доходов за первые три квартала, исчерпала резервы для роста.

Пока российская банковская система так и не адаптировалась к отсутствию развитого рынка госбумаг. Процентная маржа, хотя и впервые за последние пять лет ставшая положительной, не может заменить доходы от госбумаг и валюты. Усугубляют ситуацию и крайне низкие процентные ставки. Нельзя, в этой связи, не согласиться с мнением многих экономистов, что если в течение следующего года не удастся либо резко увеличить объемы кредитования при сохранении положительных реальных процентных ставок, либо предложить банкам значительный объем новых финансовых инструментов, заменяющих прежние вложения в ГКО-ОФЗ, то деятельность российской кредитной системы может оказаться на грани убыточности.

Российская экономика переживает трудный процесс стабилизации и последующего экономического роста, который зависит от гармонизации отечественных способов и правил регулирования финансовых отношений, построения эффективного механизма взаимодействия институтов и организаций банковской и парабанковской систем.

В последнем десятилетии XX-го - начале XXI века произошел переход от банковско-ориентированной модели к парабанковской финансово-кредитной модели. Парабанковские институты существенно потеснили банки в накоплении и мобилизации денежного капитала и стали важнейшими поставщиками ссудных и инвестиционных капиталов, поскольку именно они предоставляют для народного хозяйства «длинные» деньги и делают стабильной и предсказуемой финансово-кредитную систему страны.

Рассмотрим динамику инфраструктуры кредитной системы России в таблице 1.

Таблица 1

Динамика инфраструктуры кредитной системы России

| Показатель | На 1.01.11 | На 1.01.12 | На 1.01.13 | На 1.01.14 | На 1.01.15 |

| КО, имеющие право на осуществление кредитных операций, всего | |||||

| в том числе: банки | |||||

| небанковские кредитные организации | |||||

| КО с иностранным участием в уставном капитале, всего | |||||

| в том числе: 100% | |||||

| свыше 50% | |||||

| КО, включенные в реестр банков-участников системы обязательного страхования вкладов, всего | |||||

| Продолжение таблицы 1 | |||||

| Филиалы действующих КО на территории РФ, всего | |||||

| в том числе: ОАО «Сбербанк России» | |||||

| банков со 100%-м иностранным участием в уставном капитале | |||||

| Филиалы действующих КО за рубежом, всего |

Анализ данных таблицы 1 показал, что структура кредитной системы начала изменяться с 2012г., когда число банков было сокращено регулятором с 1172 до 1007 ,а к концу 2015г. их осталось 955. Тенденция сокращения банков связана с ужесточением Банком России условий их функционирования после кризиса 2011г. и политикой регулятора, направленной на ликвидацию банков, деятельность которых противоречит законодательству. Однако на фоне снижения числа банков, созданных российскими собственниками, в кредитной системе растет число небанковских кредитных организаций. Так если на 1.01.2011 год насчитывалось 44 небанковских кредитных организаций, то на конец 2015 года их число составило 55.

Также необходимо отметить, что растет число банков с участием иностранного капитала. Так, если на начало 2011 г. таких организаций в банковской системе насчитывалось 202, к концу 2015 г. их стало 220. В структуре данной группы банков наибольшими темпами увеличивалось число организаций со 100%-м участием иностранного капитала.

Банки данной группы имеют преимущества, что позволяет им быстро войти на рынок и закрепить свои позиции. К таким преимуществам можно отнести:

а) независимость банков от денежных средств клиентов, поскольку их пассивы формируются, как правило, за счет средств материнской компании;

б) наличие современных банковских технологий, позволяющих предоставить клиентам полный набор услуг;

в) использование в работе проверенных на различных рынках механизмов контроля и управления рисками;

г) наличие квалифицированных сотрудников, способных оказать клиентам помощь при выходе на международные рынки;

д) высокую надежность, основанную на мощных финансовых ресурсах.

Рассмотрим динамику изменений количества коммерческих банков и кредитных учреждений на начало 2015 года. Наглядно данные изменений количества банков представлены в таблице 2.

Таблица 2.

Динамика изменения количества кредитных организаций РФ за 2014-2015 г.г.[25]

| Изменения за 1 кв. 2015 г. | Изменения за 2014 год | |

| Действующие кредитные организации (КО) | -6 | -38 |

| Из них банки | -6 | -36 |

| небанковские кредитные организации | ||

| Число новых КО | ||

| Число КО с иностранным участием | -1 | -1 |

| Из низ с долей 100% | -1 | -1 |

| доля свыше 50% | -1 |

По итогам 2014 года лицензии были отозваны у 36 банков, в то время как появился за этот период только один новый зарегистрированный банк – «Фольксваген Банк Рус», что на 1 января 2015 года дало 955 действующих банков. В 2014 году принудительным образом банковский рынок покинули 27 банков из 36. Остальные 9 банков были не в состоянии в полном объеме исполнить свои кредиторские обязательства (т.е. размер его пассивов превышал стоимость активов) и вынуждены были объявить себя неплатежеспособными (банкротами).

За I квартал 2015 года общее число действующих кредитных организаций в России уменьшилось на шесть – с 1010 до 1 004, в том числе из всех действующих кредитных организаций 949 являются банками и 55 – небанковскими кредитными организациями.

Совокупный зарегистрированный капитал действующих в РФ кредитных организаций увеличился с 1 трлн. 186,179 млрд. рублей на 1 января 2014 года до 1 трлн. 198,094млрд. на 1 апреля (рост составил 1%), что свидетельствует о положительной динамике прироста капитала банковского сектора РФ. Несмотря на существенную прибавку, рост активов сектора оказался слабым, хотя и заметно лучше результата, показанного за аналогичный период 2013 года (тогда динамика была отрицательной).

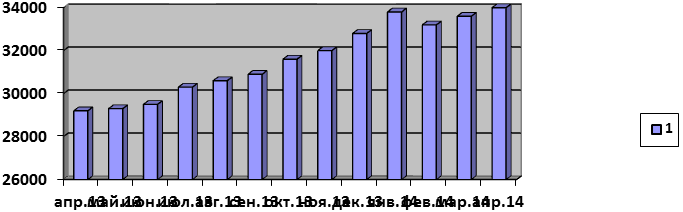

Совокупные активы банковского сектора в первом квартале 2014 года увеличились на 0,6% – с 33,8 трлн. руб. до 34 трлн. руб. (рис. 1.), а в сравнении с данными на 1 апреля 2013 года рост составил примерно 5 трлн. руб., что в процентном выражении равно 14,7%.

Рис.1. Активы банковского сектора РФ на 1 апреля 2014 г., млрд. руб.

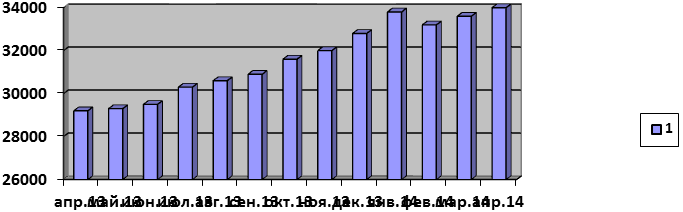

Соответственно, рост активов влечет за собой и увеличение пассивов, но необходимо определить за счет какой структурной единицы происходит увеличение. Рассматривая структуру пассивов можно сделать вывод, что происходит уменьшение капитала банковского сектора на 2,2% – с 4,73 до 4,62 трлн. руб. (рис. 2).

Рис. 2. Капитал банковского сектора РФ на 1 апреля 2011 г., млрд. руб.

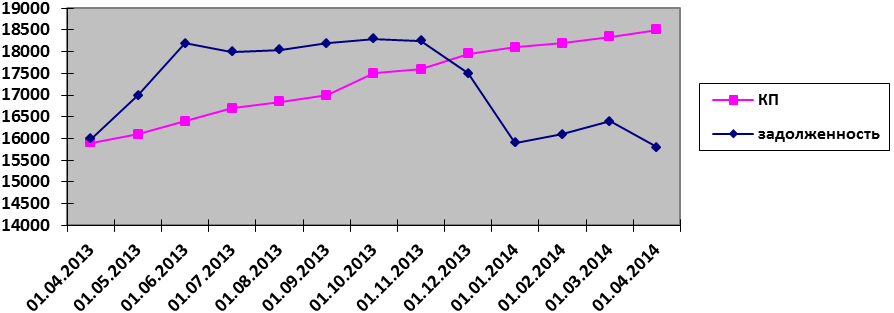

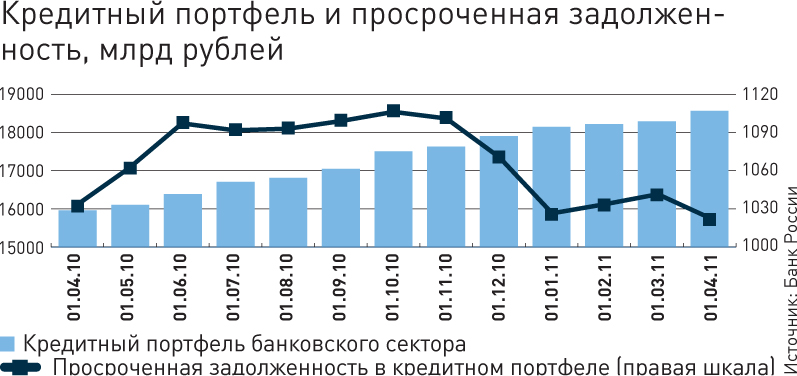

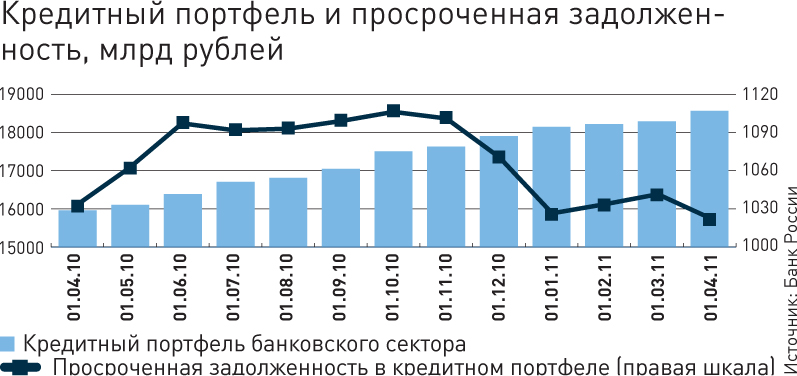

Если происходит уменьшение капитала, то наблюдается рост кредитных обязательств (рис.3.). Но так же в структуре кредитного портфеля происходит снижение просроченной задолженности, следовательно, происходит погашение кредитных обязательств, и как следствие – уменьшение размера капитала.

| Кредитный портфель банковского сектора |

| Просроченная задолженность в кредитном портфеле (правая шкала) |

Рис 3. Кредитный портфель и просроченная задолженность

на 1 апреля 2015 г., млрд. руб.

Уменьшение капитала привело к понижению норматива достаточности собственных средств банков. На 1 апреля 2014 г. его среднее значение составило 17,2% (18,1% по состоянию с данными на 1 января текущего года) при минимально допустимом значении 10%. Это свидетельствует о том, что большинство организаций банковской системы сохраняют существенный запас прочности.

Начало 2015 г. характеризуется отсутствием устойчивых тенденций в динамике ряда показателей банковской системы: объема кредитов, вкладов физических лиц, средств, привлеченных от организаций.

Вместе с тем положительным фактором стало продолжающееся наращивание объемов кредитов, предоставленных нефинансовым организациям и населению.

Основные показатели банковского сектора в I полугодии 2015 г. демонстрировали положительную динамику: в целом темпы их прироста были выше, чем в соответствующем периоде 2014 г. При этом их помесячная динамика существенно различалась. Так, за I полугодие активы в среднем изменялись в диапазоне от -1,8 % за январь до +2,0 % за февраль 2015 г. Вклады физических лиц и организаций наиболее значительно выросли в июле (на 2,3 % и 2,9 %), в то время как в январе они уменьшились соответственно на 0,9 % и 4,0 %.

Однако предкризисные темпы роста этих показателей пока существенно опережают их посткризисный уровень (таблица 1). Если существующие темпы сохранятся и во II полугодии, очевидным станет замедление прироста ресурсной базы при расширении кредитной активности. Тенденция более медленного роста объемов кредитования по сравнению с увеличением ресурсной базы сменилась в 2015 г. на противоположную. Так, кредиты физическим лицам за полгода выросли на 11,5 %, а нефинансовым организациям – на 7,5 %. Видимо, сказались эффект накопления российскими банками избыточной ликвидности в предшествующие годы, с одной стороны, и оживление спроса на потребительские и промышленные товары – с другой.

Таблица 3

Темпы прироста показателей банковского сектора (% за год)

| 2010 г. | 2011 г. | 2012 г. | 2013 г. | 2014 г. | I п/г 2015 г. | |

| Активы | 44,0 | 44,1 | 39,2 | 5,0 | 14,9 | 4,2 |

| Вклады физических лиц | 38,0 | 35,4 | 14,5 | 26,7 | 31,2 | 7,1 |

| Кредиты и прочие средства, предоставленные физическим лицам | 78,3 | 57,8 | 35,2 | -11,0 | 14,3 | 11,5 |

| Средства, привлеченные от организаций | 52,6 | 47,2 | 24,4 | 8,9 | 16,4 | 5,7 |

| Кредиты и прочие размещенные средства, предоставленные нефинансовым организациям | 39,8 | 51,5 | 34,3 | 0,3 | 12,1 | 7,5 |

Таким образом, впервые в посткризисный период удалось переломить тенденцию, когда избыток банковской ликвидности не обеспечивал увеличения масштабов кредитования. Соответственно, несколько снизились все показатели ликвидности банковской системы.

Несмотря на сравнительно успешное восстановление роста экономики и банковской системы в 2014 году, в перспективе важно повысить качество этого роста, в первую очередь, придать ему устойчивость, а также увеличить роль внутренних источников. С учетом наблюдаемого реального укрепления рубля и роста импорта, необходима эффективная поддержка промышленности для повышения её конкурентоспособности, как на внутреннем, так и на внешнем рынке.

Состояние банковского кредитования отдельных отраслей реального сектора экономики характеризуется следующими тенденциями.

Одним из приоритетных для банков остается сегмент малого и среднего бизнеса: многие банки еще во II полугодии 2014 г. дополнительно увеличили численность сотрудников, занимающихся кредитованием МСБ. Хотя резерв по снижению про-центных ставок почти исчерпан, рынок продолжит рост за счет смягчения других условий кредитования.

Далеко не все банки готовы расширять кредитование начинающих предпринимателей, особенно занятых в инновационной сфере: 37 % нужна поддержка государства, 33 % нуждаются в дополнительном квалифицированном персонале и статистике по дефолтности таких кредитов, 17 % не хватает качественно структурированных проектов.

На развитие строительной отрасли в определенной мере влияет состояние рынка ипотечного кредитования. Снижение ставок по кредитам и ослабление требований к заемщикам вызвали стремительный рост ипотечного кредитования в 2014 г. В 2015 г. ипотека продолжает демонстрировать уверенный рост: объем ипотечных кредитов в январе–феврале в 2,2 раза превысил аналогичный показатель двух первых месяцев 2014 г. По прогнозам «Эксперта РА», по итогам 2015 г. объем ипотечного кредитования составит 600–620 млрд руб., приблизившись к результатам 2012 г.

Для стимулирования объемов кредитования жилищного строительства необходимо развитие механизмов разделения рисков строительной отрасли между банками и государством. Существующие программы поддержки кредитования застройщиков не избавляют банки от риска незавершенного строительства. Повысить интерес банков возможно за счет предложения государством инструментов по разделению специфических рисков строительной отрасли и защите прав кредиторов в судах.

Развитию реального сектора в регионах могут способствовать предложения ряда экономистов, направленные на совершенствование банковского регулирования и надзора на региональном уровне. Так, Московская международная валютная ассоциация (ММВА) предложила применить дифференцированный подход к оценке российских банков, в частности ввести новые требования к банковскому капиталу с учетом регионального фактора и особый вид лицензий, предусматривающий ограничение некоторых особо рискованных видов операций при сохранении традиционных операций, в т. ч. кредитных, для обеспечения ресурсами предприятий в регионах.

Вместе с тем в целом в банковском кредитовании реального сектора сохраняются тенденции, не позволяющие пока в полной мере перейти к модернизации российской экономики без финансовой и законодательной поддержки государства, предусматривающей:

– активное использование механизма субсидирования процентной ставки для предприятий жизненно важных для российской экономики отраслей с низкой рентабельностью;

– предоставление гарантий и поручительств заемщикам в случае кредитования проектов, обеспечивающих расширение занятости в регионах;

– расширение деятельности институтов развития не только в сфере инфраструктурных проектов, но и в направлении финансирования отраслей, обеспечивающих модернизацию технической базы экономики;

– применение льготного режима функционирования для коммерческих банков, в которых доля кредитования ориентированных на внутренний рынок предприятий реального сектора высока или постепенно увеличивается.

Таким образом, в современных условиях для кредитной системы РФ характерны следующие характеристики:

- четкое разграничение функций между банками и небанковскими кредитными институтами;

- централизация банковского дела;