Методы оценки финансовых активов

Международные стандарты финансовой отчетности (МСФО) предусматривают отражение активов в бухгалтерском учете в соответствии с четырьмя различными “методами оценки активов”:

1. “Фактической стоимостью приобретения”;

2. “Восстановительной стоимостью”;

3. “Возможной ценой продажи”;

4. “Дисконтированной стоимостью”.

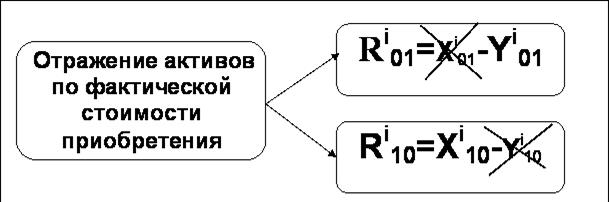

1. В соответствии с методом фактической стоимости приобретения “активы учитываются по сумме уплаченных за них денежных средств или их эквивалентов. или по справедливой стоимости. предложенной за них на момент их приобретения”. Сумма уплаченных за актив денежных средств представляет собой не что иное. как цену приобретения данного актива. С позиции концепции CCF сумма уплаченных за активы денежных средств представляет собой отрицательный CCF (Y). являющийся следствием реализации в прошлом экономического решения “начать контроль над объектом” - R01. так как компании. находящейся в ситуации 0 (объект не контролируется компанией) по отношению к определенному объекту. чтобы перейти в ситуацию 1 (объект контролируется компанией) необходимо принять именно решение “начать контроль над объектом” - R01 (см.рис.1).

Рис. 1. Отражение активов в соответствии с методом фактической стоимости приобретения

Справедливая стоимость согласно МСФО. это “сумма. на которую можно обменять актив при совершении сделки между хорошо осведомленными. желающими совершить такую операцию сторонами. осуществленной на общих условиях”. То есть справедливая стоимость - это вероятностная величина. которую мы ожидаем получить на основании прогноза будущих событий. связанных с реализацией данного актива. В определении справедливой стоимости речь идет о прекращении контроля над активом. С учетом того. что в этом определении нет указаний на то. что справедливая стоимость должна учитывать затраты. связанные с прекращением контроля над активом. можно утверждать что с позиций концепции CCF справедливая стоимость представляет собой положительный CCF (X) экономического решения “прекратить контроль над активом” - R10.

Однако характеристика метода фактической стоимости приобретения указывает не просто на справедливую стоимость. а на справедливую стоимость. предложенную на момент приобретения активов. которая. по сути. отражает свершившийся факт - цену предложения. Таким образом. справедливая стоимость. предложенная на момент приобретения активов. представляет собой не что иное как положительный CCF (X). являющийся следствием реализации в прошлом экономического решения “прекратить контроль над активом” - R10 (см.рис.1).

В соответствии с Международными стандартами финансовой отчетности активы первоначально отражаются по фактической стоимости приобретения. Я.В. Соколов в работе “Основы теории бухгалтерского учета” приводил мнения бухгалтеров-практиков. которые “…выступали за оценку прошлую. историческую. за очевидные цены покупки…”. В защиту этих мнений выдвигались различные аргументы. среди которых были следующие:

“Оценка по покупной (исторической) цене опирается на реальный документ и отражает ту стоимость. которая реально должна быть уплачена за данный объект. поэтому она несет в себе большую доказательную силу и юридически считается обоснованной”;

“Логическая простота. юридическая обоснованность и экономическая убедительность избавляют бухгалтеров. контролеров и аудиторов от излишней работы и делают систему практического счетоводства значительно более экономичной”.

Однако вряд ли информация о стоимости активов. отражаемых в соответствии с методом фактической стоимости приобретения. будет полезна пользователям в процессе принятия ими экономических решений. К примеру. насколько полезной будет публичная финансовая отчетность. в которой активы будут отражены по цене приобретения 300 лет назад? В работе “Основы теории бухгалтерского учета” Я.В. Соколовым также приводятся аргументы в опровержение подхода отражения активов по цене приобретения. среди которых присутствуют следующие:

“Покупная цена лишена и в юридическом. и в экономическом смыслах (соответственно и в информационных мантиях) всякой реальности:

в юридическом смысле она не просто искажает оценку имущества собственника. но делает ее бессмысленной;

в экономическом смысле в связи с колебаниями покупательной способности денег такой подход приводит к абсурду: в активе совершенно одинаковые предметы оцениваются по-разному или оценки предметов разного назначения получают бессмысленные соотношения...”;

“Отрыв оценки от действительного финансового положения предприятия приводит к невозможности исчислить реальную рентабельность. выявить фактический размер потерь при гибели имущества. определить реальную потребность в финансировании расходов по возобновлению и расширению объемов хозяйственной деятельности и проверить кредитоспособность фирмы”.

После первоначального отражения активов в соответствии с данным методом. целесообразно осуществлять переоценку активов. поскольку отражение активов по ценам. превращает финансовую отчетность в “летопись”. лишая ее прогностической ценности для принятия экономических решений. На актуальность проблемы переоценки активов указывают также исследования. проводимые в этой сфере одним из ведущих оценщиков Украины: С.А.Сивцом.

2. В соответствии с методом восстановительной стоимости “активы отражаются по сумме денежных средств или их эквивалентов. которая должна быть уплачена в том случае. если такой же или эквивалентный актив приобретался бы в настоящее время”. По сути. сумма денежных средств или их эквивалентов. которая должна быть уплачена в том случае. если такой же или эквивалентный актив приобретался бы в настоящее время представляет собой отрицательный CCF (Y). являющийся вероятным следствием реализации экономического решения “начать контроль над объектом” -R01 (см.рис.2).

Рис. 2. Отражение активов в соответствии с методом восстановительной стоимости

Представляется недостаточно корректным отражение активов в соответствии с данным методом. во-первых. потому. что он подразумевает определение лишь одного из двух элементов стоимости экономического решения - отрицательного CCF (Y); во-вторых. потому что активы представляют собой объекты экономических отношений. находящиеся в ситуации 1 (объект контролируется субъектом) и поэтому по отношению к ним может быть принято либо решение типа R11. либо решение типа R10. но никак не решение R01.

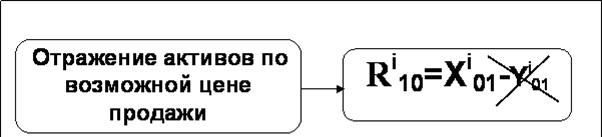

3. В соответствии с методом возможной цены продажи “активы отражаются по сумме денежных средств или их эквивалентов. которая в настоящее время может быть выручена от продажи актива в нормальных условиях”. Сумма денежных средств или их эквивалентов. которая в настоящее время может быть выручена от продажи актива в нормальных условиях. по сути. представляет собой положительный CCF (X). являющийся вероятным следствием реализации экономического решения “прекратить контроль над активом” - R10.

Таким образом возможная цена продажи представляет собой положительный CCF (X). являющийся вероятным следствием реализации экономического решения “прекратить контроль над активом” - R10 (см.рис.3).

Рис. 3. Отражение активов в соответствии с методом возможной цены продажи

Представляется недостаточно корректным отражение активов в соответствии с данным методом. так как он подразумевает определение лишь одного из двух элементов стоимости экономического решения R10- положительного CCF (X). а во-вторых. как было обнаружено нами ранее. отражение активов по стоимости экономического решенияR10не соответствует цели финансовой отчетности. зафиксированной в Международных стандартах финансовой отчетности. так как не обеспечивает возможность адекватного отражения финансового состояния компании. изменения ее финансового состояния и результатов деятельности компании.

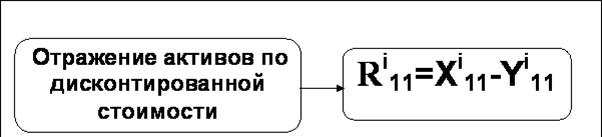

4. В соответствии с методом дисконтированной стоимости “активы отражаются по дисконтированной стоимости будущего чистого поступления денежных средств. которые. как предполагается. будут создаваться данным активом при нормальном ходе дел”. Дисконтированная стоимость будущего чистого поступления денежных средств представляет собой ни что иное как разницу дисконтированных будущих положительных и отрицательных потоков денежных средств. Таким образом. будущий положительный поток денежных средств. который. как предполагается. будет создаваться данным активом при нормальном ходе дел. по сути. представляет собой положительный CCF (X). являющийся вероятным следствием реализации экономического решения “продолжить контроль над активом” - R11. Будущий отрицательный поток денежных средств. который. как предполагается. будет создаваться данным активом при нормальном ходе дел. по сути. представляет собой отрицательный CCF (Y). являющийся вероятным следствием реализации экономического решения “продолжить контроль над активом” - R11.

Таким образом. дисконтированная стоимость актива. по сути. представляет собой стоимость экономического решения “продолжить контроль над активом” - R11 (см.рис.4).

Рис. 4. Отражение активов в соответствии с методом дисконтированной стоимости

С учетом изложенного выше можно заключить. что использование данного метода оценки активов представляется наиболее корректным. во-первых. поскольку он предполагает отражение активов по стоимости. а не по цене; во-вторых – поскольку он предполагает отражение активов по стоимости экономического решения “продолжить контроль над активом” - R11. а так как активы представляют собой объекты экономических отношений. находящиеся в ситуации 1 (объект контролируется субъектом). то по отношению к ним решение типа R11 может быть принято; в-третьих. поскольку он предполагает определение обоих элементов стоимости экономического решения: и отрицательного CCF (Y). и положительного CCF (X). являющихся вероятным следствием реализации указанного экономического решения.

Полученные результаты и проведенные нами ранее исследования свидетельствуют в пользу того. что отражение активов в соответствии с методом дисконтированной стоимости. который по сути. представляет собой отражение активов по стоимости. соответствующей “ценности использования”. представленной в МСФО 36 “Обесценение активов”.в наибольшей степени соответствует цели финансовой отчетности. зафиксированной в Международных стандартах финансовой отчетности. так как обеспечивает возможность адекватного отражения финансового состояния компаний. изменения их финансового состояния и результатов деятельности.

Список использованной литературы

1. Ушакова Н.В. Методические указания по выполнению контрольно-курсовой работы по курсу «ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ФИНАНСОВОГО МЕНЕДЖЕМЕНТА»/ Н.В. Ушакова.- Тула.: ТулГУ. 2006 год. – 30 с.

2. Сайт: http://stocks.investfunds.ru/

3. Финансовый менеджмент №4 / 2001 Кравченко П.П. Образовательный курс финансового управляющего

4. Корельский В.Ф.. Гаврилов Р.В. Биржевой словарь: В 2 т.-М.. 2008.

5. Алексеев М.Ю. Рынок ценных бумаг и его участники. Бухгалтерский учет.- М.. 2006г.- N2.