Модель оценки капитальных активов (CAPM)

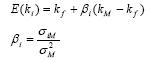

Модель оценки долгосрочных активов (САРМ) основывается на предположении что на конкурентном рынке ожидаемая премия за риск прямо пропорциональна коэффициенту бета. Коэффициент бета(еще называется коэффициентом Шарпа) является – мерой инвестиционного риска финансового актива, который рассчитывается как отношения ковариации доходности актива и рыночного портфеля к дисперсии рыночного портфеля. Коэффициент бета показывает чувствительность изменения доходности актива к среднерыночной доходности. Ниже прилагается формула связи ожидаемой доходности портфеля Е(к) и риска выраженного коэффициентом бета.

(1)

(1)

4 принципа выбора портфелей:

1.Инвесторы предпочитают высокую ожидаемую доходность инвестиций и низкое стандартное отклонение. Портфели обыкновенных акций, которые обеспечивают наиболее высокую ожидаемую доходность при данном стандартном отклонении, называются эффективными портфелями.

2.Если вы хотите знать предельное влияние акции на риск портфеля, вы должны учитывать не риск акции самой по себе, а ее вклад в риск портфеля. Этот вклад зависит от чувствительности акции к изменениям стоимости портфеля.

3.Чувствительность акции к изменениям стоимости рыночного портфеля обозначается показателем бета. Следовательно, бета измеряет предельный вклад акции в риск рыночного портфеля.

4.Если инвесторы могут брать займы или предоставлять кредиты по безрисковой ставке процента, тогда им следует всегда иметь комбинацию безрисковых инвестиций и портфель обыкновенных акций.

Состав такого портфеля акций зависит только от того, как инвестор оценивает перспективы каждой акции, а не от его отношения к риску. Если инвесторы не располагают какой-либо дополнительной информацией, им следует держать такой же портфель акций, как и у других,— иначе говоря, им следует держать рыночный портфель ценных бумаг.

Средневзвешенная стоимость капитала применяется в финансовом анализе для измерения стоимости капитала компании. Данный показатель широко используется многими предприятиями в качестве ставки дисконтирования для финансируемых проектов, поскольку текущая стоимость капитала является логичным показателем «цены» капитала.

Компания может привлекать денежные средства из двух источников: собственного капитала и заемного капитала. Собственный капитал акционерного общества, в свою очередь, состоит из двух категорий: обыкновенных акций и привилегированных акций. Показатель средневзвешенной стоимости капитала учитывает относительные веса каждого компонента и ожидаемую стоимость привлечения капитала для компании.

Средневзвешенная стоимость капитала– это общая стоимость всего капитала, рассчитанная как сумма относительной доходности собственного капитала и заемного капитала, умноженных на их удельные доли в структуре капитала.

Поскольку в процессе определения средневзвешенной стоимости капитала измеряется ожидаемая стоимость нового (или привлекаемого) капитала, необходимо использовать рыночные оценки стоимости каждой составляющей, а не данные из бухгалтерской отчетности, которые могут значительно отличаться от рыночной оценки.

Другие, более редкие, источники финансирования, такие как конвертируемые облигации, конвертируемые привилегированные акции и прочие, будут включаться в формулу только в случае, если они присутствуют в значительных объемах, поскольку стоимость подобного финансирования обычно отличается от стоимости финансирования за счет облигаций и акций.

Налоговый вычет сохраняют в формуле, не учитывая в стоимости заемных средств.

Средневзвешенная стоимость капитала = доля обыкновенных акций x стоимость капитала обыкновенных акций + доля привилегированных акций x стоимость капитала привилегированных акций + доля заемного капитала x стоимость заемного капитала x (1 x ставка налога).

66. Процентный риск: сущность, классификация, методы оценки и управления.

Процентный риск — это риск того, что средняя стоимость привлеченных средств банка, т.е. депозитов и взятых взаймы денег, связанная с предоставлением кредита, может обогнать в течение срока действия кредита среднюю процентную ставку по кредитам. Является ли процентный риск постоянным, или его можно избежать? Теоретически можно, если изменение в доходах от активов (ставка по кредитам) можно полностью сбалансировать как по срокам, так и по размеру изменениями в издержках привлечения фондов (т.е. цене получения средств для предоставления банковского кредита). Но практически невозможно в любое время балансировать таким образом все кредиты, да и банки не всегда заинтересованы в проведении такой политики. Поэтому банки постоянно подвергаются процентному риску, но это, однако, не исключает, а, напротив, предполагает управление процентным риском.

Выделяют два вида процентного риска: позиционный и структурный.

Позиционный риск — это риск по какой-то одной позиции (по проценту в данный конкретный момент). Например, банк выдал кредите плавающей процентной ставкой. Неизвестно, принесет ли она банку успех. Что можно в целях предотвращения этого риска предусмотреть в балансе? Прежде всего нужно изменить проценты по вкладам и выровнять проценты по активам и пассивам баланса банка.

Структурный риск — это риск в целом по балансу банка, вызванный изменениями на денежном рынке в связи с колебаниями процентных ставок.

Следовательно, процентный риск влияет как на прибыль, полученную от процентов, так и на баланс банка в целом. Причинами процентного риска могут быть:

§ неверный выбор разновидностей процентной ставки (постоянная, фиксированная, плавающая, снижающаяся и др.);

§ недоучет в кредитном договоре возможных изменений процентных ставок;

§ изменения в процентной политике Центрального банка;

§ установление единого процента на весь срок пользования кредитом;

§ отсутствие в банке разработанной стратегии процентной политики;

§ неверное определение цены кредита, т.е. величины процентной ставки.

В зависимости от характера процентной ставки различаются:

§ риск твердого процента;

§ риск изменяющегося процента;

§ риск списания (связан с изменением курса ценных бумаг).

Риск твердою процента возникает тогда, когда твердые (фиксированные) ставки процента устанавливаются по кредиту, а по депозитам и другим покупным ресурсам процент меняется. В данном случае процент по кредиту не учитывает изменений рыночного процента привлеченных средств.

Для предотвращения процентного риска коммерческим банкам необходимо:

§ использовать правило приспособления процента к новым условиям денежного рынка (в кредитных договорах);

§ управлять изменением структуры баланса;

§ определять компенсацию процентного риска. Так, если в активе баланса возникает процентный риск, то в пассиве должна быть предусмотрена его компенсация. В этих же целях можно заключать с клиентом соглашение о максимальном и минимальном процентах.

Реализация указанных мер в практической деятельности банка проводится с использованием специальных (целевых) методов управления процентным риском. К специальным методам управления процентным риском относятся методы управления процентной маржой и управление гэпом (разрывом).

Одна из главных целей управления (менеджмента) в банке — это контроль за процентной маржой, т.е. маржой между процентным доходом от активов, приносящих прибыль, и процентными расходами по обязательствам. Кроме маржи обращается внимание на спрэд, который является разницей между взвешенной средней ставкой, полученной по активам, и взвешенной средней ставкой, выплаченной по обязательствам. Оба эти показателя должны отражаться в отчете о доходах банка. При планировании данные показатели определяются методами прогнозирования. Наконец, в процессе управления процентным риском учитывается гэп (разрыв) — расхождение или несбалансированность активов и пассивов банка с колеблющейся и фиксированной ставкой над пассивами с фиксированной ставкой в данный период времени. Рассмотрим подробнее методы управления процентным риском.

Управление процентной маржой требует осторожного и постоянного анализа изменений на рынке банковских операций, в экономике, процентных ставках. В условиях инфляции прогнозировать процентную ставку практически невозможно, а потому управление рисками в банке должно быть сосредоточено на балансировании по срокам портфеля активов. Но это очень сложно, если банк имеет на балансе активы и пассивы с фиксированной и плавающей ставками. Поэтому оценка перспектив изменения процентных ставок необходима.

Балансирование портфеля активов и пассивов по срокам позволяет банку зафиксировать процентный спрэд, т.е. нейтрализовать процентный риск. Однако банкиры предпочитают риск неопределенного спрэда, если несбалансированное соотношение сроков обещает большие доходы. Это бывает, когда экономисты не могут предсказать движение процентной ставки.

Факторы, влияющие на процентную маржу:

§ изменения в портфеле активов, включая соотношение кредитов и инвестиций, структуру сроков и риска, соотношение активов с фиксированной и плавающей ставками;

§ изменения в структуре обязательств;

§ движение процентной ставки (изменения в тенденциях);

§ изменения в цене активов, например с фиксированными и плавающими ставками, и др.

Управление гэпом можно определить как управление данными уровнями активов и пассивов, чувствительных к изменению процентной ставки. Различают положительный и отрицательный гэп. При положительном гэпе активы с изменяющейся ставкой превышают пассивы с изменяющейся ставкой. При положительном гэпе с падением процентной ставки падает процентная маржа; с ростом процентных ставок растет маржа. При отрицательном гэпе пассивы с изменяющейся ставкой превышают активы с изменяющейся ставкой. В этом случае с падением процентных ставок маржа растет, а с ростом процентных ставок — падает.

Степень процентного риска, поскольку он влияет на процентную маржу и спрэд, зависит от размеров разрыва и его направления, скорости и длительности изменения процентной ставки. Для того чтобы полнее использовать возможности управления гэпом в практической деятельности банков, необходимо:

§ поддерживать диверсифицированный по ставкам, срокам, секторам хозяйства портфель активов. Предпочтение следует отдавать ликвидным кредитам и ценным бумагам;

§ разработать оперативные планы управления активами и пассивами с учетом текущего состояния и прогнозов изменения тенденций движения ставок;

§ не связывать каждое изменение направления движения ставок с началом нового цикла процентных ставок.

Рассмотрим возможные варианты банковской процентной политики. Здесь можно выделить несколько этапов.

I этап — низкие процентные ставки (ожидается рост):

§ увеличить сроки заемных средств;

§ сократить кредиты с фиксированной ставкой; сократить сроки портфеля инвестиций; продавать инвестиции (ценные бумаги); получить долгосрочные займы;

§ закрыть кредитные линии.

II этап — растущие процентные ставки (ожидается в будущем их максимальный рост):

§ начать сокращение сроков заемных средств; начать удлинять сроки инвестиций;

§ подготовиться к началу увеличения доли кредитов с фиксированной ставкой;

§ подготовиться к началу увеличения доли инвестиций в ценные бумаги;

§ рассмотреть возможность досрочного погашения задолженности с фиксированным процентом.

III этап — высокие процентные ставки (ожидается их снижение в ближайшем будущем):

§ сократить срок заемных средств;

§ увеличить долю кредитов с фиксированной ставкой;

§ увеличить сроки портфеля инвестиций;

§ увеличить размер портфеля инвестиций (с фиксированной ставкой);

§ запланировать будущую продажу активов; сконцентрировать внимание на новых кредитных линиях

§ для клиентов.

IV этап — падающие процентные ставки (в ближайшее время они станут минимальными):

§ начать удлинять сроки заемных средств;

§ начать сокращение сроков инвестиций;

§ начать увеличение доли кредитов с переменной ставкой;

§ начать сокращение инвестиций в ценные бумаги;

§ выборочно продавать активы (с фиксированной ставкой или доходом);

§ начать планирование увеличения долгосрочной задолженности (с фиксированной ставкой).

При реализации любою из названных направлений (этапов) процентной политики важно иметь в виду, что главной задачей банка является увеличение чистой процентной маржи в рамках установленных политикой банка параметров риска. Процентные ставки и степень риска, присущая пассивам и активам,- это переменные величины, определяемые внешним воздействием, на что отдельный банк не может повлиять или точно их предсказать. Поэтому управление активами и обязательствами — это непрерывный процесс, требующий привлечения наиболее опытных кадров банка.