Кредит и кредитная система. Кредитные учреждения, их задачи и функции

Кредит— это система экономических отношений в связи с передачей от одного собственника другому во временное пользование ценностей в любой форме (товарной, денежной, нематериальной) на условиях возвратности, срочности, платности.

Кредит — это товар продаваемый за специфическую цену, — ссудный процент и на специфических условиях — на срок, с возвратом.

§ Продавец кредита — кредитор, ссудодатель.

§ Покупатель кредита — должник, дебитор, ссудополучатель, заемщик.

§ Специфические условия, на которых предоставляется кредит, составляют основные принципы кредитования.

Основными принципами кредитования являются возвратность, срочность и платность.

Ø Возвратность кредита.

Возвратность предполагает, что переданные в долг ценности в оговоренной заранее форме (кредитном соглашении), чаще всего денежной, будут возвращены продавцу кредита (кредитору).

Ø Срочность кредита

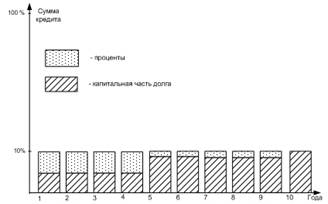

Срочность кредитования — это естественная форма обеспечения возвратности кредита. Она означает, что ссуда должна быть не просто возвращена, а возвращена в строго оговоренный в кредитном соглашении срок. Для этого в кредитном соглашении подробно разрабатывается график погашения кредита и уплаты процентов. Например, график погашения кредита, выданного с условием возврата через 10 лет из 10% годовых, выглядит следующим образом (рис.1):

Рис. 1 График погашения кредита на 10 лет из 10% годовых

Ø Обеспеченность кредита

Обеспеченность кредита — дополнительный принцип кредитования, который всегда включается в кредитное соглашение.

С принятием закона "О банках и банковской деятельности" коммерческие банки получили возможность выдавать своим клиентам кредиты под арзличные формы его обеспечения.

Наиболее распространенными видами обеспечения ссуд являются:

§ материальные ценности, оформленные залоговым обязательством;

§ гарантии посредников платежеспособных юридических и физических лиц (банкови т. п.);

§ страховые полисы, оформленные заемщиками в страховой компании по риску непогашения ссуды;

§ ликвидные ценные бумаги.

Ø Платность кредита

Принцип платности кредита означает, что заемщик денег должен внести определенную единовременную плату за пользование кредитом или платить в течение оговоренного срока.

Ø Целевая направленность кредита

Дополнительным принципом кредитования является его целевая направленность, которая создает условия для соблюдения принципов возвратности и платности ссуд, а также в определенной степени и их срочности.

Ø Дифференцированность кредита

Принцип дифференцированности кредита означает различный подход к заемщикам в зависимости от их реальных возможностей погасить ссуду.

Совокупное применение на практике всех принципов банковского кредитования позволяет соблюсти как общегосударственные интересы, так и интересы обоих субъектов кредитной сделки банка и заемщика.

Креди́тная систе́ма - совокупность кредитных отношений, существующих в стране, форм и методов кредитования, банков или других кредитных учреждений, организующих и осуществляющих такого рода отношения.

Современная кредитная система — это совокупность различных кредитно-финансовых институтов, действующих на рынке ссудных капиталов и осуществляющих аккумуляцию и мобилизацию денежного капитала. Через кредитную систему реализуются сущность и функции кредита.

В настоящее время структура кредитной системы РФ состоит из трех ярусов:

1)Центральный банк;

2)банковская система:

—коммерческие банки;

—сберегательные банки;

—ипотечные банки.

3)специализированные небанковские кредитно-финансовые институты:

—страховые компании;

—инвестиционные фонды;

—пенсионные фонды;

—финансово-строительные компании и прочее.

Новая структура кредитной системы стала в большей степени отражать потребности рыночной экономики и все больше приспосабливается к процессу новых экономических реформ.

В то же время процесс становления кредитной системы выявил определенные недостатки. Они выразились в нарушениях во всех звеньях:

—продолжают образовываться и существовать мелкие учреждения(банки, страховые компании, инвестиционные фонды), которые из-за слабой финансовой базы не могут справляться с потребностями клиентов;

—коммерческие банки и другие учреждения в основном проводят краткосрочные кредитные операции, недостаточно инвестируя свои средства в промышленность и другие отрасли.

Многие вновь созданные кредитно-финансовые институты, страховые компании и инвестиционные фонды занимаются несвойственной им деятельностью: привлекают вклады населения, выполняя функции коммерческих и сберегательных банков. Ряд инвестиционных фондов, финансовых компаний и банков построили свою деятельность не на подлинной коммерческой основе, а по принципу пирамиды, что вызвало волну банкротств. Кроме того, высокие ставки на краткосрочные кредиты ведут к

необоснованному росту прибылей, которые в последующем конвертируются в иностранную валюту, что обесценивает рубль и ведет к усилению инфляции. Поэтому многие стороны банковской системы РФ нуждаются в дальнейшем совершенствовании.

Кредитная организация (учреждение) – это юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции.

Кредитная организация помимо банковских операций вправе осуществлять следующие сделки:

· выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

· приобретение права требования от третьих лиц исполнения обязательств в денежной форме;

· доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами;

· осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством Российской Федерации;

· предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей;

· лизинговые операции;

· оказание консультационных и информационных услуг.

Кредитные учреждения подразделяются на:

1) центральные (эмиссионные) банки;

2) коммерческие банки;

3) специальные кредитно-финансовые институты (инвестиционные банки, сберегательные учреждения, страховые компании, пенсионные фонды, инвестиционные компании, компании по финансированию продаж в рассрочку и др.).

При этом каждое звено выполняет свои конкретные функции. Основными из них являются:

· функции ЦентраБанка - эмиссионная, аккумуляции и хранения кассовых резервов, является хранителем официальных золотовалютных резервов страны, осуществляет кредитование коммерческих банков и кассовое обслуживание государственных учреждений, предоставляет кредиты и выполняет расчетные операции для правительственных органов, безналичные расчеты, основанные на зачете взаимных требований и обязательств (клиринг).

· Коммерческие банки -- совершают кредитование промышленных, торговых и других предприятий, главным образом, за счет тех денежных капиталов, которые они получают в виде вкладов.

· Инвестиционные банки занимаются финансированием и долгосрочным кредитованием различных отраслей, главным образом, промышленности, торговли и транспорта.

· Сберегательные учреждения (сберегательные банки и кассы) -кредитные учреждения, основная функция которых состоит в привлечении сбережений и временно свободных денежных средств населения.