Определение ставки дисконтирования

Ставка дисконтирования представляет собой норму доходности проводимой операции, компенсирующей инвестору временный отказ от альтернативного использования предоставляемых средств, а также принятие рисков, связанных с неопределенностью конечного результата. Корректный выбор ставки дисконтирования позволяет существенно повысить точность вычислений и оказывает значительное влияние на обоснованность и объективность принимаемых решений. Распространенными подходами к выбору ставки дисконтирования в РФ являются: использование субъективных оценок, «типовых» или рекомендуемых значений; доходность альтернативных вложений (например, банковского депозита либо другого финансового инструмента); стоимость привлекаемого для реализации проекта кредита и т.п.

В настоящее время в финансовой теории и практике существуют несколько подходов к определению ставки дисконтирования, наиболее распространенные :

- метод экспертных оценок; - нормативный метод; - кумулятивный метод;

- метод стоимости собственного капитала; - метод средневзвешенной стоимости капитала.

Метод экспертных оценокбазируется на суждениях специалистов — экспертов в области инвестиционного анализа, имеющих большой опыт реализации проектов в данной отрасли или сфере бизнеса. После того как каждый эксперт дал свою оценку ожидаемого риска и доходности проекта, их мнения обрабатываются с помощью специальных алгоритмов или процедур.

Нормативный методпредполагает использование заданных или рекомендуемых ставок дисконтирования либо их формирование с помощью известного алгоритма на основе некоторых базовых значений. При этом значения ставок могут дифференцироваться в зависимости от вида проекта, уровня риска, отраслевой принадлежности и т.д. Нормативные ставки дисконтирования обычно состоят из двух элементов — безрисковой или минимально приемлемой ставки доходности и установленной

либо дифференцированной премии за риск.

Ставка дисконтирования с учетом риска проекта определяется как

r- Rf + Rp

где Rp — поправка на риск.

Достоинствами данного метода являются его простота, учет риска, присущего той или иной категории проектов, а также возможность стандартизации в рамках отдельного предприятия, ведомства, сферы деятельности. К недостаткам следует отнести, как правило, слабую обоснованность рекомендованных или утвержденных нормативов и отсутствие связи с условиями финансирования проекта.

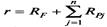

Метод кумулятивного построения заключается в том, что к величине безрисковой ставки доходности /^последовательно добавляются премии за различные виды риска, связанные со спецификой конкретного инвестиционного проекта или бизнеса. Таким образом, ставка дисконтирования может быть определена по следующей формуле:

где Rpj — премия за j-й вид риска.

где Rpj — премия за j-й вид риска.

В качестве безрисковой ставки Rf обычно используется доходность государственных облигаций с близким сроком обращения.

В целом к достоинствам кумулятивного метода следует отнести значительную гибкость, простоту использования и интуитивную понятность для менеджеров и инвесторов. Недостатками являются субъективность, а также возможность завышения ставки дисконтирования и, соответственно, получения низких оценок критериев эффективности инвестиционного проекта.

Под ценой или стоимостью капитала (Cost of Capital) понимается общая сумма средств, которую нужно уплатить за использование его определенного источника и объема, выраженная в процентах к этому объему.

Метод доходности (стоимости) собственного капитала может применяться в следующих случаях:

- фирма и реализуемый ею проект создаются с нуля и полностью финансируются за счет средств владельцев;

- акционеров / владельцев интересует реальная отдача от проекта только на вложенные ими средства;

риск проекта отличается от риска компании или бизнеса в целом;

- компания не использует заемного финансирования, или его доля достаточно мала и ею можно пренебречь, либо оно привлекается нерегулярно и на краткосрочной основе.

Метод средневзвешенной стоимости капитала получил широкое распространение в инвестиционной практике.

Cтоимость капитала фирмы в целом представляет собойсреднее взвешенное из отдельных значений требуемых владельцами ставок доходности, или, другими словами, среднее взвешенное из затрат на его привлечение (Weighted Average Cost of Capital — WACC):

где wi, ri — доля и посленалоговая стоимость соответствующего источника в капитале фирмы.

где wi, ri — доля и посленалоговая стоимость соответствующего источника в капитале фирмы.

Фирма должна осуществлять только такие проекты, рентабельность которых будет, по крайней мере, не ниже WACC. В противном случае она не обеспечит требуемые нормы доходности поставщикам капитала — владельцам и кредиторам.

Необходимо отметить, что использование WACC в оценке инвестиционных решений корректно в следующих случаях:

- риск проекта приблизительно равен операционному риску предприятия

или бизнеса в целом;

- предприятие придерживается некоторой целевой структуры капитала в

финансировании своей деятельности.

Несмотря на указанные недостатки, метод средневзвешенной стоимости капитала является наиболее обоснованным и широко используемым способом определения ставки дисконтирования в инвестиционном анализе.

23. Учет инфляции при оценке денежных потоков

Под инфляцией понимают повышение среднего уровня цен в экономике или на конкретный вид ресурсов (материальных, трудовых, финансовых и т.д.), продукции, услуг, а также снижение покупательной способности денег.

Для учета влияния инфляции на хозяйственные процессы экономисты используют специальные показатели — индексы цен. Эти индексы, составленные на основе измерения совокупного изменения в ценах некоторого набора товаров и услуг, служат индикатором изменения покупательной способности денег. Подобные индексы определяются исходя из изменения цен по сравнению с базовым годом, который в целях сопоставимости, как правило, остается одним и тем же. Наиболее общим индексом является дефлятор ВВП, отражающий изменение цен по всем видам товаров и услуг, производимых национальной экономикой. К другим популярным измерителям инфляции следует отнести индекс потребительских цен и индекс цен производителей (промышленных цен).

Индекс потребительских цен характеризует изменение во времени общего уровня цен и тарифов на товары и услуги, приобретаемые населением для непроизводственного потребления. В хозяйственной деятельности предприятий применяется индекс промышленных цен, составленный на основе выборки оптовых цен на производимую продукцию. Существуют также индексы оптовых цен отдельных групп товаров и услуг, например на топливо, электроэнергию и др.

Подожвдаемым темпом инфляции i за тот или иной период понимается относительное изменение (прирост) цен, выраженное в процентах или долях единицы.

Между индексами цен и ожидаемым темпом инфляции существует непосредственная взаимосвязь. Темп инфляции за один период определяется как

i = Jp-1

Соответственно, индекс цен при известной величине инфляции за период будет равен

Jp= 1 + i.

Влияние инфляции при оценке денежных потоков может учитываться двумя основными способами. Первый способ — прогнозирование денежного потока без поправки на инфляцию (т.е. в постоянных ценах); соответственно, инфляционная премия должна исключаться из цены капитала (ставки дисконтирования). В соответствии со вторым способом цену капитала оставляют номинальной, а денежные потоки корректируют на соответствующие темпы инфляции (т.е. расчеты осуществляются в номинальных или текущих ценах). При этом могут быть использованы разные индексы для цен реализации, переменных затрат, постоянных расходов и т.д.

Инфляция чрезвычайно важна, ибо она может оказать и действительно оказывает влияние на конечные результаты проекта. Наиболее эффективный путь преодоления искажающего влияния инфляции при формировании бюджета капиталовложений заключается в корректировке основных составляющих денежного потока на соответствующие индексы в зависимости от степени их подверженности влиянию изменения цен. поскольку невозможно дать точную оценку будущих темпов инфляции, ошибки прогнозирования денежных потоков неизбежны. Таким образом, инфляция ведет к еще большей неопределенности, а также увеличивает сложность формирования бюджета капиталовложений и повышает уровень риска.

24. Характеристика и классификация рисков инвестиционных проектов

В рыночных условиях любые формы инвестиционной деятельности неразрывно связаны с риском.

В общем случаепод инвестиционным риском понимают возможность (вероятность) потери вложенных ресурсов, недополучения доходов или появления дополнительных расходов в результате осуществления инвестиционной деятельности. Применительно к инвестиционным проектам, предполагающим реализацию конкретных интересов их основных участников (собственников, кредиторов, заказчиков, подрядчиков, поставщиков, покупателей продукции и т.д.), риск может быть определен в более узком смысле — как вероятность неполучения ожидаемых результатов. При этом каждый участник инвестиционной деятельности может быть подвержен как общим, присущим проекту в целом, так и специфическим, имеющим последствия лишь для него, видам риска.

Вэтой связи при реализации инвестиционных проектов все присущие им риски обычно рассматриваются в комплексе. Данный комплекс получил соответствующее название — «проектные риски».

Проектные риски — это совокупность различных рисков, способных повлиять на реализацию инвестиционного проекта и его эффективность (стратегическую, коммерческую, бюджетную и т.п.).

По характеру последствийриски подразделяются на чистые и спекулятивные.

Чистые риски характеризуются тем, что они практически всегда несут в себе потери для предпринимательской деятельности. Причинами чистых рисков могут быть стихийные бедствия, войны, несчастные случаи, техногенные катастрофы, преступные действия, социальная напряженность, различные обстоятельства вида форс-мажор.

Спекулятивные рискихарактеризуются тем, что они могут нести в себе как потери, так и дополнительную прибыль для предпринимателя по отношению к ожидаемому от инвестиций результату. Типичными представителями этого класса являются различные финансовые риски.

По уровню возможных потерь инвестиционные риски подразделяются на следующие группы:

- допустимый риск (возможные потери не превышают ожидаемой суммы

прибыли по осуществляемому проекту);

- критический риск (возможные потери не превышают планируемой выручки от проекта);

- катастрофический риск (возможна частичная или полная потеря вложенного капитала).

По возможности и степени влияния участников на факторы рискапроекта их можно разделить на внутренние (эндогенные) и внешние (экзогенные).

С точки зрения возможности защитыриски бывают страхуемые и нестрахуемые.

Ниже приведен список наиболее типичных рисков инвестиционных проектов:

- риск участников проекта;

- риск превышения сметной стоимости проекта;

- риск несвоевременного завершения строительства;

- риск ненадлежащего качества работ и объекта;

- конструкционный и технологический риски;

- производственный риск;

- управленческий риск;

- сбытовой, или коммерческий, риск;

- финансовый риск;

- страновой риск;

- административный риск;

- юридический риск;

- риск форс-мажор и др.

25. Методы управления инвестиционными рисками

Управление риском, или риск-менеджмент, в широком смысле представляет собой особый вид деятельности, направленной на снижение или полное устранение влияния неблагоприятных факторов риска на результаты хозяйственной деятельности. На практике это предполагает поиск компромисса между выгодами от уменьшения риска и необходимыми для этого затратами, а также принятие решения о том, какие действия для этого следует реализовать. С точки зрения своевременности принятия решения по упреждению возможных потерь различают следующие подходы к управлению рисками: активный, адаптивный и консервативный (пассивный).

Активное управление означает максимальное использование имеющейся информации и средств для минимизации рисков.

Адаптивный подход к управлению риском строится на принципе «выбора меньшего из зол», т.е. путем адаптации к сложившейся ситуации.

При консервативном подходе управляющие воздействия запаздывают. Если рисковое событие наступило, ущерб от него поглощается участниками проекта. В данном случае управление направлено на локализацию ущерба, нейтрализацию его влияния на последующие события.

Система управления инвестиционными рисками состоит из двух подсистем: управляемой подсистемы (объекта управления) и управляющей подсистемы (субъекта управления).

Объектом управления здесь выступают рисковые вложения капитала и возникающие при этом экономические отношения между участниками инвестиционной деятельности в процессе ее осуществления. К подобным отношениям относятся отношения между страхователем и страховщиком, заемщиком и кредитором, заказчиком и подрядчиком, партнерами по инвестиционному проекту и т.п.

Субъект управления — это группа людей (финансовый менеджер, специалист по рискам и др.), которая посредством различных приемов и способов осуществляет целенаправленное воздействие на объект управления.

Управление инвестиционными рисками основывается на определенных принципах, основными из которых являются следующие

1.Осознанность принятия рисков.Менеджер должен сознательно идти на риск, если он надеется получить соответствующий доход от осуществления инвестиций.

2.Управляемость принимаемыми рисками.В состав портфеля рисков должны включаться только те из них, которые поддаются непосредственному воздействию со стороны субъекта управления.

3.Сопоставимость принимаемых рисков с уровнем ожидаемой доходности. Сущность этого принципа заключается в том, что предприятие в процессе инвестиционной деятельности должно сопоставлять уровень риска проекта с ожидаемыми выгодами от его реализации.

4.Сопоставимость уровня принимаемых рисков с финансовыми возможностями предприятия.Возможный размер материальных, финансовых и иных потерь предприятия в результате принятия риска должен соответствовать доле капитала (страхового резерва или фонда), выделенной или предусмотренной для их покрытия.

5.Учет временного фактора.Чем длиннее период осуществления инвестиций, тем выше неопределенность и шире диапазон сопутствующих рисков.

6.Учет стратегии предприятия в процессе управления рисками.Система управления рисками должна соответствовать общей стратегии предприятия, а также его политике по отдельным направлениям хозяйственной деятельности.

7.Учет возможности передачи рисков.Принятие некоторых видов риска часто бывает несопоставимо с реальными возможностями предприятия по их покрытию либо управлению ими.

26. Качественные методы оценки инвестиционных рисков

К данному классу относятся различные методы: экспертных оценок, аналогии, анализа уместности затрат и др. Общая особенность данных методов заключается в том, что все они базируются на практическом опыте, накопленных знаниях, а зачастую и интуиции специалистов в соответствующих областях.

Методы экспертных оценок

В общем случае под экспертизой понимают проведение группой компетентных специалистов оценки некоторых характеристик соответствующих объектов или явлений для подготовки принятия решения.

Выделяют следующие этапы проведения экспертизы:

- формулировка цели;

- выделение анализируемых объектов или их характеристик;

- формирование экспертной группы;

- определение способов оценивания и выражения экспертами своих мнений;

- проведение экспертизы;

- обработка и анализ результатов экспертизы;

- повторные туры экспертизы, если есть необходимость уточнить или сблизить мнения экспертов;

- формирование вариантов рекомендаций.

К наиболее распространенным на практике методам экспертных оценок следует отнести: интервью, метод комиссии, метод суда, метод Дельфи и др.

Метод комиссии состоит в открытой дискуссии по обсуждаемой проблеме для выработки единого мнения. Коллективное мнение определяется в результате открытого или тайного голосования (или в процессе обсуждения).

Сущность метода суда отражается в его названии. Эксперты здесь могут поочередно выступать в одном из трех качеств: защитников какого-либо предложения, его противников или судей.

Метод Дельфы[i] характеризуется тремя основными чертами: анонимностью, регулируемой обратной связью, коллективностью. Анонимность достигается применением специальных анкет или другими способами индивидуального опроса. Регулируемая обратная связь осуществляется за счет проведения нескольких этапов опроса. Результаты каждого этапа обрабатываются с помощью статистических методов и сообщаются экспертам. Итогом обработки индивидуальных оценок являются групповые оценки.

В основу метода Дельфи положены следующие предпосылки:

- поставленные вопросы должны допускать ответы в виде чисел;

- эксперты должны быть достаточно компетентными и информированными;

- каждый ответ эксперта должен быть им обоснован.

Метод аналогии

При анализе рисков нового проекта полезными могут оказаться сведения о последствиях воздействия неблагоприятных факторов на другие подобные объекты. В этой связи необходимо учитывать опыт других предприятий в данном виде бизнеса, анализировать отраслевую статистику, публикации страховых компаний, рейтингов надежности, обзоры рынков и т.п. Получаемые при этом данные обрабатываются для выявления проблем реализации завершенных проектов в целях определения потенциальных рисков.

Метод анализа уместности затрат

Этот метод, ориентированный на выявление специфических зон риска, базируется на предположении, что перерасход средств может быть вызван одним или несколькими из следующих факторов:

- изначальная недооценка стоимости проекта в целом или его отдельных фаз и составляющих;

- изменение границ проектирования, обусловленное непредвиденными обстоятельствами;

- несоответствие заявленных мощностей предусматриваемым проектом;

- увеличение стоимости проекта по сравнению с планируемой под воздействием внешних факторов, таких как инфляция, изменение валютных курсов, процентных ставок, налогового законодательства, прочих макроэкономических и политических потрясений.

27. Характеристика количественного анализа рисков инвестиционных проектов. Метод корректировки ставки дисконтирования. Метод достоверных эквивалентов

К наиболее популярным количественным методам оценки инвестиционных рисков следует отнести:

- метод корректировки ставки дисконтирования;

- метод достоверных эквивалентов (коэффициентов достоверности);

- анализ точки безубыточности (метод барьерных точек);

- анализ чувствительности критериев эффективности;

- метод сценариев;

- анализ вероятностных распределений потоков платежей;

- деревья решений;

- имитационное моделирование и др.

Метод корректировки ставки дисконтирования

Метод корректировки ставки дисконтирования с учетом риска является наиболее простым и вследствие этого — широко применяемым на практике. Основная идея метода заключается в корректировке некоторой базовой ставки, которая считается безрисковой, или минимально приемлемой (например, ставка доходности по государственным ценным бумагам, предельная или средняя стоимость капитала для фирмы). Корректировка осуществляется путем прибавления величины требуемой премии за риск, после чего производится расчет критериев эффективности инвестиционного проекта (NPV, IRR) по вновь полученной таким образом ставке. Решение принимается согласно правилу выбранного критерия.

Независимо от способа определения поправок на риск главными достоинствами рассматриваемого метода являются простота расчетов, а также понятность и доступность.

Вместе с тем данный метод имеет существенные недостатки. По сути, он осуществляет приведение будущих потоков платежей к настоящему моменту времени (т.е. обыкновенное дисконтирование по более высокой ставке), но не несет никакой информации о степени риска (возможных отклонениях результатов). При этом полученные результаты существенно зависят только от величины надбавки за риск.

Он также предполагает увеличение риска во времени с постоянным коэффициентом, что вряд ли может считаться корректным, так как для многих проектов характерно наличие рисков в начальные периоды с их постепенным снижением к концу реализации. Таким образом, прибыльные проекты, не предполагающие со временем существенное увеличение риска, могут быть оценены неверно и отклонены.

Данный метод не несет никакой информации о вероятностных распределениях будущих потоков платежей и не позволяет получить их оценку.

Наконец, обратной стороной простоты метода являются существенные ограничения возможностей моделирования различных вариантов, которое сводится к анализу зависимости критериев (NPV, IRR и др.) от изменений только одного показателя — ставки дисконтирования.

Метод достоверных эквивалентов (коэффициентов определенности)

В отличие от предыдущего метода в этом случае осуществляют корректировку не ставки дисконтирования, а ожидаемых значений потока платежей CFt путем введения специальных понижающих коэффициентов at для каждого периода реализации проекта. Теоретически значения коэффициентов at могут быть определены из след соотношения

Тогда достоверный эквивалент ожидаемого платежа может быть определен следующим образом:

RPCFt=at x FCFt, а t <=1. (9.2)

Таким образом, осуществляется приведение ожидаемых поступлений к величинам платежей, получение которых практически не вызывает сомнений и значения которых могут быть определены более или менее достоверно. Таким образом, осуществляется приведение ожидаемых поступлений к величинам платежей, получение которых практически не вызывает сомнений и значения которых могут быть определены более или менее достоверно.

Однако в реальной практике для определения значений коэффициентов чаще всего прибегают к методу экспертных оценок. В этом случае коэффициенты отражают степень уверенности специалистов-экспертов в том, что поступление ожидаемого платежа осуществится, или, другими словами, — в достоверности его величины.

После того как значения коэффициентов тем или иным путем определены, осуществляют расчет критерия NPV или IRR для откорректированного потока платежей. При этом денежные потоки дисконтируются по безрисковой ставке.

28. Анализ точки безубыточности

Анализ точки безубыточности {break-even point analysis — ВЕР)[ii] призван определить минимально допустимый объем производства или продаж продукта, при котором покрываются все расходы на его выпуск (т.е. проект не приносит ни прибыли, ни убытка). Чем ниже будет этот уровень, тем более вероятно, что проект будет жизнеспособен в условиях непредвиденного снижения сбыта, и тем ниже будет его риск. Анализ точки безубыточности базируется на понятии операционного рычагаи условном разделении всех издержек на переменные (variable costs — VC) и постоянные (fixed costs — PC).

Под переменными понимаются издержки, которые непосредственно зависят от объема производства.К числу важнейших переменных издержек следует отнести: затраты на сырье и материалы; заработную плату рабочих-сделыциков, оплату силовой энергии и других ресурсов, используемых в технологическом

процессе, и т.п. Зависимость переменных издержек от объема производства обычно является более или менее пропорциональной. Поэтому в целях упрощения анализа часто предполагается, что данная взаимосвязь является линейной. Тогда VC = VхQ, где V — переменные затраты на единицу продукции; Q — объем производства (количество единиц).

Постоянными называются издержки, которые не изменяются в течение определенного времени при изменении объемов производства.Примерами таких издержек могут служить: арендная плата, амортизационные отчисления, зарплата административного персонала, плата за коммунальные услуги, проценты за кредит и т.п. Следует особо отметить, что постоянные издержки могут меняться и меняются достаточно часто, но, как правило, их изменения не связаны с объемами производства. Таким образом, они являются условно постоянными относительно заданных объемов производства.

Полные издержки (total costs — ТС), связанные с данным объемом производства, равны сумме переменных и постоянных затрат:

ТС= VC+ FC= VxQ + FC.

Нетрудно заметить, что при нулевом уровне производства/продаж полные издержки равны постоянным. Увеличение производства/продаж на 1 единицу влечет за собой увеличение полных издержек на величину V

С учетом вышеизложенного рассмотрим процесс формирования операционной прибыли (до вычета налогов и процентов) от проекта. Ее величина будет равна

EBIT = SAL — ТС = (Рх Q) — (VxQ) — FC, ( 9.5)

где SAL — выручка от реализации; Р — цена единицы продукции.

Как уже отмечалось, уровень безубыточности достигается при равенстве выручки полным затратам (т.е. при нулевой прибыли):

EBIT=SAL-TC=(PxQ)-(VxQ)-FC=0.

Тогда (Рх Q) — (Vx Q) = FC, откуда следует:

где Q* — критический (безубыточный) объем выпуска/реализации продукции.

Из полученного соотношения нетрудно определить критический объем продаж:

SAL= PxQ= Рх FC/P-V

Рассмотрим взаимосвязь между точкой безубыточности и величиной потока платежей OCF от основной деятельности проекта.

В общем случае величина OCF включает операционную прибыль и сумму амортизации, т.е. OCF= EBIT + DA = (SAL — VC — FC) + DA.

Поскольку в точке безубыточности прибыль равна нулю, величина потока платежей OCF при таком уровне производства будет равна амортизации, т.е.

OCF- EBIT+ DA = 0 +DA = DA.

Важнейшим элементом анализа является определение значения величины OCF, при котором NPV = 0. Полученное значение может быть использовано для определения точки безубыточности в единицах денежного потока, которая приблизительно характеризует запас «финансовой прочности» проекта.

Одним из важнейших факторов безубыточности является операционный рычаг (operating leverage — OL), или доля постоянных издержек в полных издержках. Этот показатель характеризует зависимость проекта или предприятия в целом от постоянных издержек и является измерителем делового или производственного риска. Действие операционного рычага проявляется в том, что любое изменение выручки от реализации всегда порождает более сильное изменение прибыли.

29. Анализ чувствительности критериев эффективности, Метод сценариев

Анализ чувствительности показателей широко используется в практике инвестиционного менеджмента. В общем случае он сводится к исследованию зависимости некоторого результатного показателя от вариации значений показателей, участвующих в его определении. Другими словами, этот метод позволяет получить ответы на вопросы вида: что будет с результатной величиной, если изменится значение некоторой исходной величины? Отсюда его второе название — анализ «что будет, если».

Как правило, проведение подобного анализа предполагает выполнение следующих шагов.

1. Задается взаимосвязь между исходными и результирующими показателями в виде математического уравнения или неравенства.

2. Определяются наиболее вероятные значения для исходных показателей и возможные диапазоны их изменений.

3. Путем изменения значений исходных показателей исследуется их влияние на конечный результат.

Проект с меньшей чувствительностью критерия эффективности (NPVy IRR)считается менее рисковым.

Обычная процедура анализа чувствительности предполагает изменение одного исходного показателя, в то время как значения остальных считаются постоянными величинами.

Метод анализа чувствительности является хорошей иллюстрацией влияния отдельных исходных показателей на результат. Он также показывает направления дальнейших исследований. Если установлена сильная чувствительность результирующего показателя к изменениям некоторого исходного, последнему следует уделить особое внимание.

Вместе с тем данный метод обладает и рядом недостатков, наиболее существенными из которых являются:

- жесткая детерминированность используемых моделей для связи ключевых переменных;

- то, что он не позволяет получить вероятностные оценки возможных отклонений исходных и результирующих показателей;

- то, что он предполагает изменение одного исходного показателя, в то время как остальные считаются постоянными величинами. Однако на практике междупоказателями существуют взаимосвязи и изменения одного из них автоматически щтвтг к итеиетам остальных.

Следует отметить, что применение современных компьютеров и специальных пакетов прикладных программ позволяет преодолетьпоследаии недостаток В частности, в MS EXCEL можно проводить подобный анализ одновре менно по двум параметрам, а в ППП Project Expert - более чем по двум.

Метод сценариев

В отличие от предыдущих метод сценариев позволяет совместить исследование результирующего показателя с анализом вероятностна оценок его отклонений. В общем случае процедура использования данного метода в процесс анализа инвестиционных рисков включает выполнение следующих шагов.

1. Определяют несколько вариантов изменений ключевых исходных показателей (например, пессимистический, наиболее вероятный и оптимистический).

2. Каждому варианту изменений приписывают его вероятностную оценку.

3. Для каждого варианта рассчитывают вероятное значение выбранного критерия, а также оценки его отклонений от среднего значения.

4. Проводят анализ вероятностных распределений полученных результатов.

При прочих равных условиях проект с наименьшим стандартным отклонением а считается менее рисковым.

В целом метод сценариев позволяет получить достаточно наглядную картину результатов для различных вариантов реализации проектов. Он обеспечивает менеджера информацией как о чувствительности, так и о возможных отклонениях выбранного критерия эффективности.

Применение программных средств типа MS EXCEL позволяет значительно повысить эффективность и наглядность подобного анализа путем практически неограниченного увеличения числа сценариев, введения дополнительных (до 32) ключевых переменных, построения графиков распределения вероятностей и т.д.

Вместе с тем использование данного метода направлено на исследование поведения только результатных показателей типа NPVwm IRR. Метод сценариев не обеспечивает пользователя информацией о возможных отклонениях потоков платежей и других ключевых показателей, определяющих в конечном итоге ход реализации проекта.

32. Модель денежной добавленной стоимости

Критерии эффективности, базирующиеся на дисконтировании денежных потоков (NPV, IRR, PI, DPP, APV), являются интегральными по своей природе, т.е. дают оценку потенциала создания стоимости проекта за весь срок его реализации. Вместе с тем менеджерам и собственникам фирмы также требуется информация о том, как процесс создания стоимости тем или иным проектом протекает во времени, т.е. какова его эффективность на каждом шаге или этапе реализации. Подобная информация важна как для стратегического планирования инвестиционной деятельности, так и для ее последующего‘контроля и мониторинга, а также адекватной мотивации ее участников.

В реальной практике необходимый минимум информации о предполагаемых результатах инвестиций в конкретном периоде можно получить из прогнозной финансовой отчетности проекта. Однако определяемые из нее учетные показатели, такие как чистая или операционная прибыль (NP, EBIT) либо рассчитываемые на их основе коэффициенты рентабельности (ROIC, ROA, ROE), мало пригодны для оценки эффективности инвестиций. В частности, методика их определения игнорирует такой важный класс затрат, как стоимость собственного капитала фирмы, а также изменение стоимости денег во времени и фактор риска.

Широкое распространение в последние десятилетия концепции управления, ориентированной на создание стоимости {value based management — VBM), глобализация экономики и изменения условий хозяйственной деятельности, возрастание роли интеллектуального капитала и ценности партнерских отношений, а также повсеместное применение международных cf андартов финансовой отчетности привели к появлению новых моделей и показателей оценки эффективности ведения бизнеса, которые могут использоваться и для целей инвестиционного анализа.

Среди многообразия подобных моделей и показателей следует особо выделить разработки ряда известных консалтинговых и инвестиционных компаний, получившие широкое распространение на практике, такие как:

• экономическая добавленная стоимость (economic value added — EVA[iii]) консалтинговой фирмы Stem Stewart & Co. (США);

• денежная добавленная стоимость (cash value added CVA) Бостонской консалтинговой группы, рентабельность инвестиций по денежному потоку (cash flow return on investment — CFROI) оценочной компании Holt Value Associates[iv];

• экономическая прибыль (Economic Profit —- ЕР) консалтинговой фирмы McKinsey;

• денежная рентабельность инвестированного капитала (cash return on capital invested — CROCI) банка Deutsche Bank AG и др.

В основе этих моделей лежит концепция добавленной стоимости (value added) или «экономической» прибыли (economicprofit), а определение итоговых критериев эффективности осуществляется на основе информации, содержащейся в финансовой отчетности. Таким образом, имея в основе единую теоретическую и информационную базу, данные подходы различаются лишь методами корректировки учетных данных, необходимых для исчисления соответствующих показателей.

Он может быть особенно полезен в оценке инвестиций со сложной системой финансирования, а также нестандартным налогообложением или условиями реализации. Его также целесообразно применять при оценке лизинговых операций и сделок по приобретению (поглощению) фирм, финансируемых за счет заемных средств.