Управление на основе моделей dcf и остаточных доходов

Модели DCF

Все показатели и модели оценки исходят из одной предпосылки: ценность определяется будущим свободным денежным потоком, доступным для собственника, и измеряется при помощи стоимости – альтернативной доходности с учетом риска. Поэтому корректность всех моделей выявляется путем сравнения с базовой DCF– моделью. Традиционный, наиболее распространенный подход к управлению ценностью компании – рассмотрение ее как генератора денежного потока. Дальнейшее развитие метод DCFполучил в модели реальных опционов, позволяющей учесть ценность стратегической гибкости компании.

Если рассматривать ценность компании как дисконтированный будущий денежный поток, то управление ее ценностью – не что иное как управление производительным потенциалом компании, т.е. потенциалом генерирования денежных потоков. Ценность компании определяется двумя типами источников таких потоков:

1) потенциалом генерирования денежных потоков от использования активов, создаваемым эффективной операционной и инвестиционной деятельностью;

2) стоимостью привлечения капитала, которую обеспечивает эффективная финансовая политика компании.

Управление ценностью компании подразделяется на управление источниками ценности со стороны активов (путем инвестиционных и операционных решений) и управление ценностью со стороны обязательств и собственного капитала (посредством финансовых решений).

Как уже было сказано, ценность компании состоит из приведенной ценности денежных потоков в период изменяющихся (за прогнозный период) и постоянных темпов роста (приведенной остаточной ценности компании). Исходя из этого управление ростом денежного потока опирается на три основных рычага.

1. Управление денежным потоком от имеющихся в наличии активов.

Первым рычагом управления в поиске решений, повышающих ценность компании, будет увеличение денежного потока от имеющихся активов. Факторы и рычаги управления таким денежным потоком рассмотрим при помощи схемы (рис. 6.2).

Прирост денежного потока от имеющихся активов можно обеспечить за счет улучшения коммерческой политики, способной привести к росту выручки от реализации, снижению расходов, увеличению маржи прибыли за счет эффективной налоговой политики и управления рабочим капиталом. Использование модели ценности компании позволяет проследить последствия управленческих решений, а также влияние изменения факторов на прирост денежного потока и увеличение ценности компании.

| Сокращение чистого рабочего капитала |

| Эффективная налоговая политика |

| Увеличение объемов и рентабельности продаж |

FCF = EBIT (1 – T) – R – WC + SV

| Снижение чистых капитальных затрат в существующие активы |

| Продажа непрофильных активов |

Рис. 6.2 – Управление денежными потоками от существующих активов

2. Увеличение темпа роста денежного потока за счет новых инвестиций.

Второй рычаг повышения ценности компании – увеличение темпов роста компании за счет новых инвестиций. Такой рост достигается путем:

ü выявления перспективных направлений бизнеса, где имеются привлекательные рыночные возможности и у компании есть конкурентные преимущества;

ü увеличения темпов инвестиций в перспективные направления бизнеса. Темпы роста инвестиций можно наращивать до тех пор, пока рентабельность новых инвестиций превышает стоимость капитала.

Более быстрый рост можно получить либо из роста реинвестиций, либо из более высокого дохода на капитал. Рычагами воздействия на ценность компании могут выступать изменения нормы реинвестирования, ожидаемых темпов роста, прогнозируемой доходности вложенного капитала и стоимости привлечения капитала.

Не всегда более высокая норма реинвестирования превращается в более высокую ценность, так как ускоренный рост может быть при оценке нейтрализован изменениями каких-то других показателей. Так, высокий коэффициент реинвестиций обычно приводит к ускоренному ожидаемому росту, но это происходит за счет сокращения денежных потоков, поскольку реинвестиции ослабляют чистые денежные потоки. Более высокий доход на капитал также приводит к увеличению ожидаемого темпа роста. Но цена компании может снизиться, если новые инвестиции сделаны в более рискованные сферы бизнеса, поэтому наблюдается диспропорциональное увеличение стоимости капитала.

Компромиссный выбор коэффициента реинвестиций можно производить, сравнивая положительный эффект большего объема реинвестиций, т.е более быстрый рост по модели устойчивого роста с отрицательным эффектом увеличения реинвестиций, т.е. с сокращением чистых денежных потоков. Сравнение бухгалтерской доходности на капитал (ROIC, ROE) со стоимостью капитала (WACC, kE) может привести к неверным выводам относительно последствий увеличения или снижения нормы реинвестирования. Наилучший компромиссный вариант можно найти, сравнив приведенные денежные потоки в результате разных вариантов выбора коэффициента реинвестирования.

3. Продление периода высоких темпов роста.

Третий рычаг повышения ценности компании – продление периода высоких темпов роста (периода конкурентных преимуществ). Один из способов, с помощью которого компании могут повысить ценность, заключается в увеличении существующих барьеров на вход и в создании новых барьеров. Достигается этот результат за счет создания известной торговой марки, бренда, новых разработок, получения лицензий и т.д.

Модели DCF – оценки различаются: по виду оцениваемых денежных потоков (модель FCF/WACC и модель RCF/kE) и предположениям о темпах роста и изменчивости будущих денежных потоков (модель с бесконечным постоянным ростом, двухфазные и трехфазные модели):

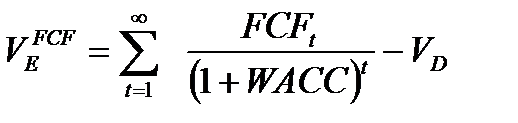

ü Если выбирается свободный денежный поток (FCF), в качестве ставки дисконта применяется средневзвешенная стоимость капитала компании (WACC) и в результате оценки получается ценность компании (VF). Чтобы определить ценность капитала для собственников (VE), надо вычесть рыночную ценность долга (VD):

VE = VF – VD,

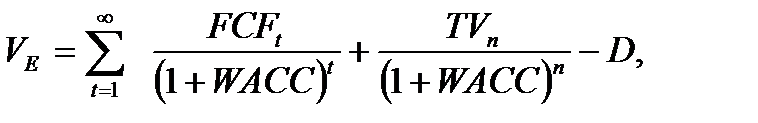

а сама модель оценки исходит из предположения, что бизнес существует неопределенно длительный срок:

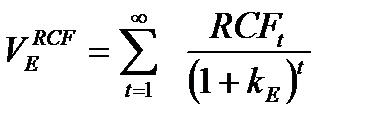

Если для оценки выбран остаточный денежный поток (RCF), в качестве ставки дисконта применяется стоимость собственного капитала компании (kE) и в результате оценки напрямую получается величина ценности капитала для собственников VE.

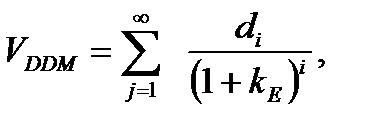

Модель дисконтирования дивидендов (DDM) применяется, когда в качестве свободного денежного потока определен поток дивидендов.

где dj- чистые дивиденды в году прогнозирования j.

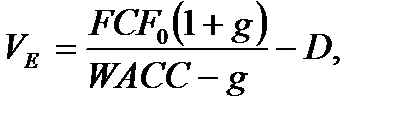

ü Ценность компании с бесконечным постоянным ростом денежного потока определяется:

где VE– ценность собственного капитала компании; FCF0– нормализованный свободный денежный поток в базовом периоде; D– рыночная ценность долга; g– темпы роста FCFкомпании на бесконечном временном периоде.

Двухфазная модель предназначена для оценки компании, которая предположительно будет расти гораздо быстрее, чем стабильная компания в начальном (прогнозном) периоде, а затем растущая стабильными темпами. Ценность компании представляет собой приведенную ценность FCFдля периода высоких изменяющихся темпов роста, к которой добавляется дисконтированная терминальная ценность:

где FCFt- свободные денежные потоки в год t; TVn– терминальная ценность на конец периода.

Трехфазная модель предназначена для оценок, которые предположительно пройдут три фазы роста: начальную фазу высоких изменяющихся темпов роста, переходную, когда темпы роста снижаются, и стабильный период, когда рост остается неизменным.

Модели оценки на основе остаточных доходов

Под остаточной прибылью понимается бухгалтерская прибыль компании за вычетом платы за капитал. Выделяют два основных варианта показателя остаточной прибыли: остаточную операционную и остаточную чистую прибыль.

Остаточная операционная прибыль – чистая операционная прибыль компании за вычетом платы на весь капитал компании. Показатель остаточной операционной прибыли аналогичен показателю экономической прибыли(EP):

EPj = NOPAT j – WACC x ICj-1,

где NOPAT j – посленалоговая операционная прибыль периода j; ICj-1 – балансовая величина инвестированного капитала на конец периода j – 1 или на начало периода j.

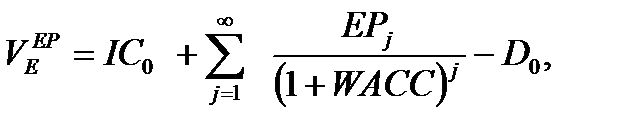

В самом общем виде модель экономической прибыли (остаточной операционной прибыли) выглядит следующим образом:

где IC0 - балансовая величина инвестированного капитала на дату оценки; D0 – долг по балансу на дату оценки.

Остаточная чистая прибыль (RE) – чистая прибыль компании за вычетом платы на собственный капитал:

REj = NIj – kEEj-1,

где NIj - чистая прибыль периода j; Ej-1 – балансовая величина собственного капитала периода j-1; kE – средняя стоимость собственного капитала компании.

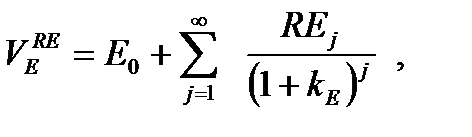

Модель остаточной чистой прибыли в общем виде выражается:

где Е0 – балансовая величина собственного капитала.

В моделях, основанных на остаточных доходах, дисконтированный поток остаточного дохода называется добавленной рыночной ценностью.

Так же как и модели дисконтирования денежных потоков, все модели оценки на основе остаточных доходов могут иметь три модификации – с постоянным ростом, двух-и трехфазные.

Показатель экономической прибыли стал очень популярным среди менеджеров в силу простоты. Основными факторами, определяющими величину экономической прибыли, не считая стоимость капитала, являются бухгалтерская величина инвестированного капитала на начало периода и бухгалтерская доходность на инвестированный капитал.

Разность двух ставок доходностей (ROIC – WACC) – спред доходности. Считается, если спред положительный, компания заработала доходность больше, чем требовали инвесторы. В этом случае доходность капитала, вложенного в компанию, выше альтернативной доходности для инвестора, ведь все альтернативы оценены и учтены в показателе средневзвешенных затрат на капитал. Следовательно, конечный результат – возникновение экономической прибыли за данный период.

Следует отметить, что значение стратегического и оперативного управления ценностью различно на разных стадиях развития отрасли и компании. Так на стадии роста основная модель в управлении ценностью – модель DCF в сочетании с оценкой реальных опционов, поскольку основу ценности компании составляет потенциал будущих инвестиций. Для оперативного управления ценностью компании могут применяться модели на основе остаточных доходов, но все-таки более предпочтительной является модель DCF, так как стремление увеличивать годовую остаточную прибыль может приводить к недоиспользованию потенциала роста. На стадии стабилизации более подходят модели оценки на основе остаточных доходов.

Дивидендная политика