Статистические методы оценки вероятности предприятия

Статистические методы анализа данных применимы в любых областях, где необходимо сформировать какие-либо суждения о группе объектов или субъектов [17].

Главная цель статистических методов применительно к экономическим задачам заключается в изучении статистики потерь и прибылей, имевших место на аналогичных предприятиях, а так же определение величины и частоте получения конкретного экономического результата, на основе чего и составляется наиболее вероятный прогноз на будущее [18].

Говоря о применении статистических методов при оценке вероятности банкротства, следует выделить методы дискриминантного анализа, которые позволяют разбивать предприятия на классы. Другими словами, благодаря этим методам можно построить классификационные модели для прогнозирования результатов финансовой деятельности предприятий.

Дискриминантный анализ относится к многомерному статистическому анализу, включающему в себя методы классификации многомерных наблюдений на основе принципа максимального сходства.

Дискриминантный анализ, как правило, подразумевает формулировку правила, выраженного в математическом виде, по которому классифицируемые объекты подмножества относятся к одному из уже созданных подмножеств (классов). Разбиение объектов на классы основывается на сравнении величины дискриминантной функции объекта, рассчитанной по дискриминантным переменным, с какой-либо фиксированной константой дискриминации.

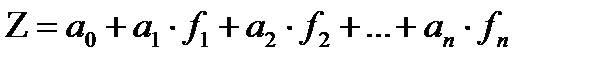

В общем виде дискриминантная функция может быть записана следующим образом, формула (1.1):

, (1.1)

, (1.1)

где Z – результирующий показатель;

– параметры модели;

– параметры модели;

– факторы, влияющие на результирующий показатель.

– факторы, влияющие на результирующий показатель.

На основе данной методологии аналитиками и экономистами разных стран были сформированы различные модели прогнозирования финансовой устойчивости и вероятности банкротства предприятий.

Коэффициенты регрессии в таких моделях определяются путём статистической обработки данных по выборке компаний, которые либо сумели выжить в течение рассматриваемого периода, либо стали банкротами. Поэтому все компании классифицируются на те, кому финансовые затруднения и банкротство не грозят в ближайшем будущем, и на те, для которых вероятность банкротства высока.

Компании, для которых оценка вероятности банкротства близка к показателю средней компании-банкрота, имеют возможность улучшить своё положение, предприняв соответствующие стратегические решения, учитывающие текущие финансовые трудности, что, возможно, позволит избежать банкротства.

Впервые метод дискриминантных показателей появился в США в 1960 году, когда была предпринята попытка сформулировать модель прогнозирования банкротства. Как было отмечено выше, на сегодняшний день, существует достаточно большое количество различных моделей оценки риска банкротства как зарубежных, так и российских ученых. Однако не все из них применимы и эффективны. Это обусловлено тем, что некоторые модели создаются как универсальные и не учитывают отраслевой специфики деятельности предприятий. К тому же любое предприятие, особенно нефтегазовой отрасли зависит от сложившейся ситуации на мировом рынке, поэтому число факторов влияющий на вероятность банкротства существенно больше, что приводит к необходимости увеличения их количества за счет учета показателей внешней экономической среды.

Z - модель Альтмана

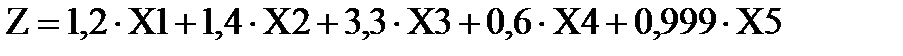

Даная модель, носящая также название «Z-счет», была представлена Альтманом в 1968 году. Было исследовано 66 американских промышленных предприятий, 33 из которых официально были признаны банкротами. Группа действующих предприятий была выбрана случайным образом на основании двух критериев: отрасль и размер предприятия. В выборку были включены только крупные (размер активов составлял 1-25 миллионов долларов) промышленные предприятия. На основании финансового анализа, проведенного на выбранных предприятиях, Альтман выбрал 22 показателя финансовой отчетности наиболее чувствительных к вероятности банкротства. Эти показатели затем были отнесены к 5 категориям, характеризующим ликвидность, прибыльность, левереджированность фирмы (зависимость от заемного капитала), платежеспособность и деловую активность. Из каждой категории было выбрано по одному показателю, которые наиболее распространены в финансовой литературе и которые являются статистически значимыми. На основании этих показателей и с использованием ряда статистических допущений была записана следующая дискриминантная функция:

, (1.2)

, (1.2)

где X1 – доля оборотных средств в активах, т.е. отношение текущих активов (оборотного капитала) к общей сумме активов, демонстрирует степень ликвидности активов;

X2 – рентабельность активов, исчисленная исходя из нераспределенной прибыли, т.е. отношение нераспределенной прибыли к общей сумме активов, свидетельствует об уровне формирования прибыли предприятия;

X3 – это показатель доходности активов, рентабельность активов, исчисленная по балансовой стоимости, т.е. отношение прибыли до уплаты процентов и налогов к сумме активов, показывает в какой степени доходы предприятия достаточны для возмещения текущих затрат и формирования прибыли;

X4 – это соотношение собственного и заемного капиталов, т.е. отношение рыночной стоимости акций фирмы к полной балансовой стоимости долговых обязательств.

X5 – это показатель оборачиваемости активов, отдача всех активов, т.е. отношение выручки от реализации (объема продаж) к общей сумме активов, представляет собой мультипликатор формирования прибыли в процессе использования капитала предприятия.

Данная формула (1.2) применима для акционерных обществ открытого типа.

В зависимости от значений показателя вероятности банкротства Z дается оценка вероятности банкротства акционерным обществам открытого типа:

Если Z ≤ 1,8 – вероятность банкротства очень высокая (80 – 100 процентов);

1,8<Z≤2,7 – высокая (35 – 50 процентов);

2,7<Z≤2,9 – возможная (15 – 20 процентов);

Z >2,9 – очень низкая (0 – 10 процентов) [6].

Суть подхода Альтмана заключается в выборе двух групп предприятий (соответственно обанкротившихся и продолжавших функционировать) и проведении дискриминантного анализа на основе финансовых показателей этих предприятий, взятых по состоянию за год до объявления дефолта. (Таблица 1.1)

Таблица 1.1 – Результат прогноза по модели Альтмана

за год до банкротства

| Группа | Общее количество наблюдений | Прогноз, количество наблюдений | |

| принадлежность к группе 1 | принадлежность к группе 2 | ||

| Группа 1 (компании, объявившие о банкротстве) | |||

| Группа 2 (компании, избежавшие банкротства) |

Источник: [7].

В результате по группе предприятий, которые объявили о своем банкротстве, модель правильно предсказала это событие в 31 случае из 33 (94 процента) и ошиблась в 2 случаях (6 процентов). По второй группе компаний, которые избежали банкротства, модель ошибочно спрогнозировала дефолт только в 1 случае (3 процента), а в оставшихся 32 случаях (97 процента) была предсказана незначительная вероятность банкротства, что и подтвердилось в действительности [7].

Аналогичные расчеты были осуществлены на основе финансовых показателей за два года до банкротства. (Таблица 1.2)

Таблица 1.2 – Результат прогноза по модели Альтмана

за два года до банкротства

| Группа | Общее количество наблюдений | Прогноз, количество наблюдений | |

| принадлежность к группе 1 | принадлежность к группе 2 | ||

| Группа 1 (компании, объявившие о банкротстве) | |||

| Группа 2 (компании, избежавшие банкротства) |

Источник: [8]

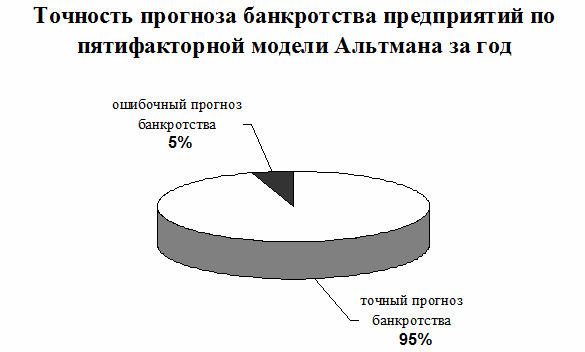

Общая точность классификации по модели Альтмана составила 95 процентов за год (рисунок 1) и 82 процента за два года до банкротства [8].

Рисунок 1

Для оценки прогнозной точности модели используют два критерия:

1) Точность определения вероятности банкротства компаний, которые в последующем действительно потерпели банкротство, как потенциально некредитоспособных (при неверной идентификации допускается ошибка первого рода).

2) Точность определения вероятности банкротства компаний, которые избежали банкротства, как потенциально кредитоспособных (при неверной идентификации допускается ошибка второго рода).

Наиболее важным является первый критерий, т. е. точное определение предприятий, которым грозит банкротство, так как ошибки первого рода непосредственно ведут к убыткам предприятия.

Таким образом, модель Альтмана дает достаточно точный прогноз вероятности банкротства с горизонтом в один – два года [7].